关键词: 精密减速器

中商情报网讯:精密减速器作为工业机器人、自动化设备等高端装备的核心零部件,与制造业固定资产投资规模和国民经济增长密切相关。我国精密减速器发展较晚,随着国家产业政策支持、下游市场需求不断高涨,精密减速器市场规模呈现持续增长态势。近年来,随着工业机器人、高端数控机床等智能制造和高端装备领域的快速发展,谐波减速器与RV减速器已成为高精密传动领域广泛使用的精密减速器。

一、精密减速器概况

(一)精密减速器种类

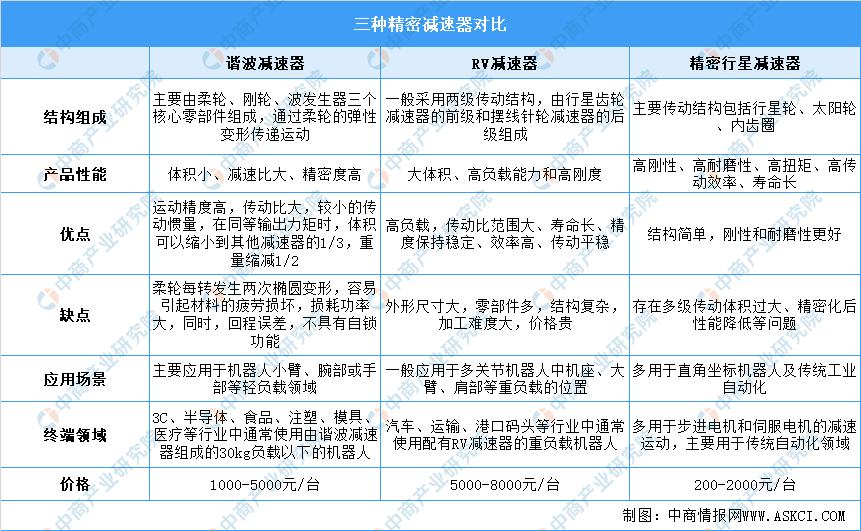

减速器作用是把高速运转的动力,通过输入轴上齿数少的齿轮啮合输出轴上齿数多的大齿轮,从而达到改变输出转速、扭矩和承载能力的目的。减速器主要分为通用减速器、精密减速器和专用减速器。精密减速器规格以微、小型为主,精度较高、回程间隙小、使用寿命长,更加可靠稳定,主要应用于机器人、数控机床等高端领域。精密减速器主要包括谐波减速器、RV减速器、精密行星减速器、摆线针轮减速器、滤波减速器等。

资料来源:中商产业研究院整理

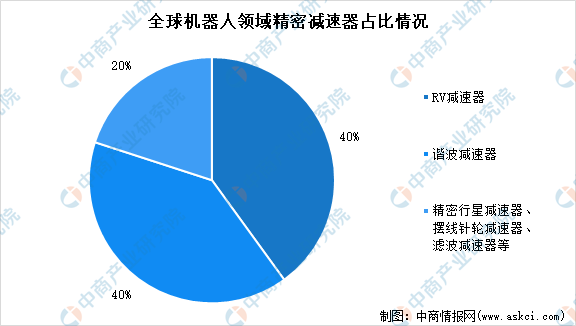

精密减速器在一定程度上决定工业机器人的精度和负载,是工业机器人核心零部件之一,占工业机器人成本的35%左右,成本占比最高、研发难度最大。全球机器人领域中,RV减速器、谐波减速器的市场销售数量占比均为40%左右,精密行星减速器、摆线针轮减速器、滤波减速器等共占20%左右。

数据来源:GGII、纳博特斯克、中商产业研究院整理

(二)减速器整体规模

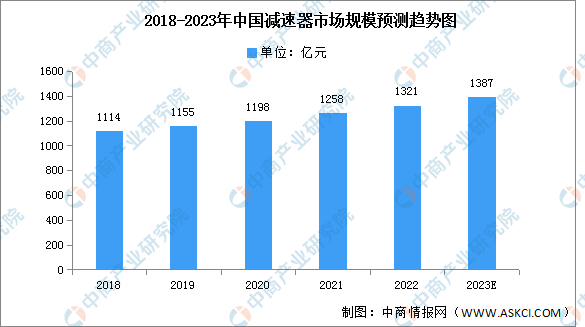

得益于我国经济总量增长与国家相关政策营造的有利环境,我国减速机行业近年来整体呈现出持续健康发展态势。2021年我国减速机市场整体规模为1258亿元,2022年约为1321亿元,预计2023年将进一步增长至1387亿元。

数据来源:中商产业研究院整理

从产量看,2021年中国减速机产量达1203万台,同比增长31.19%,2022年约为1380万台,预计2023年将进一步增长至1570万台。

数据来源:中商产业研究院整理

二、精密减速器行业发展现状

(一)谐波减速器

1.市场规模

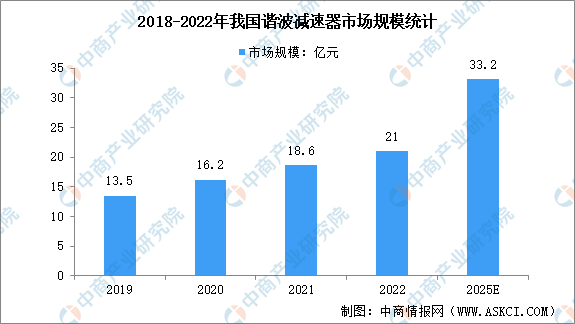

谐波减速机主要适用于轻负载的小臂、腕部等机器人手臂上,这种机器人多应用在3C、消费等下游领域,因此需求量较大。2022年我国谐波减速器市场规模约21亿元,预计2025年市场规模有望超过30亿元。

数据来源:中商产业研究院整理

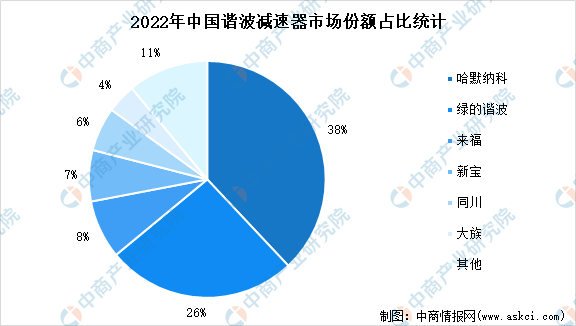

2.市场竞争格局

2022年我国谐波减速器市场竞争格局中,哈默纳科市场份额最大,占比38%,其次是绿的谐波市场份额为26%。目前,我国国产品牌在市场占有率不断提升,国产谐波减速器已基本可以实现国产替代,在减速比、输出转速、传动精度等当面和海外品牌差距明显缩小。

数据来源:MIR DATABANK、中商产业研究院整理

(二)RV减速器

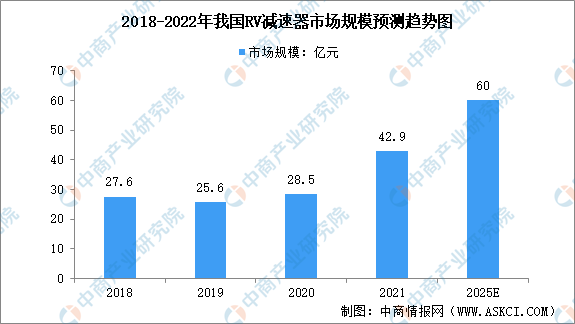

1.市场规模

RV减速器是工业机器人中应用范围最广泛的精密减速器,2021年我国RV减速器市场规模约42.9亿元,同比增长50%。随着国家对智能制造行业的支持力度的加大等因素,减速器下游应用领域有望加速发展,从而带动减速器市场规模增长。中商产业研究院预测,2025年RV减速器市场规模有望达到60亿元.

数据来源:中商产业研究院整理

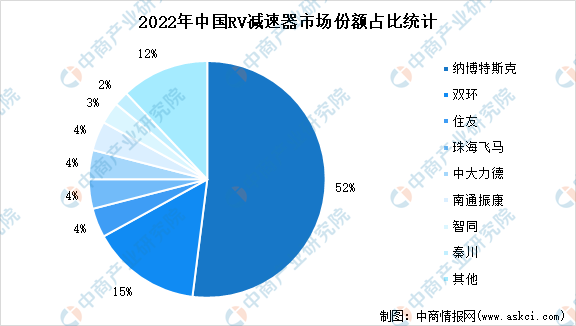

2.市场竞争格局

2022年我国RV减速器市场中,行业龙头为纳博特斯克,市场份额约为52%,其次是双环,市场份额约为15%。目前国内RV减速器生产规模较大的厂商主要有双环传动、中大力德、南通振康、秦川机床等,国产品牌市占率持续提升,2021年国产化率达30%左右。

数据来源:MIR DATABANK、中商产业研究院整理

(三)精密行星减速器

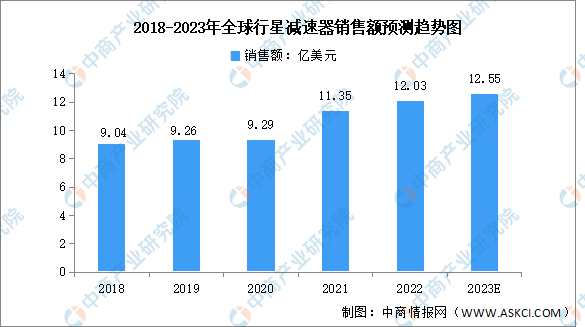

1.全球及中国市场规模

在行星减速器领域,由于其技术含量高,生产工艺复杂,存在较高的进入壁垒,目前市场主要参与者为外资厂商、合资厂商,高端精密行星减速器国产化率很低。数据显示,2022年,全球行星减速器销量为540.15万台,销售金额为12.03亿美元,预计2023年市场规模将增至12.55亿美元。

数据来源:QYResearch、中商产业研究院整理

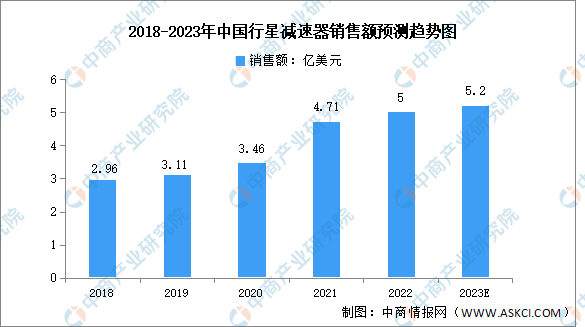

我国从20世纪60年代起开始研制应用行星减速器,20世纪70年代首次制订了NGW型渐开线行星齿轮减速器标准,并生产了多种高速大功率行星减速器。20世纪80年代开始生产低速大转矩的行星减速器。数据显示,2018-2022年,我国行星减速器销售额由2.96亿美元增至5亿美元,复合年均增长率达14.0%,预计2023年将达5.2亿美元。市场发展空间广阔。

数据来源:QYResearch、中商产业研究院整理

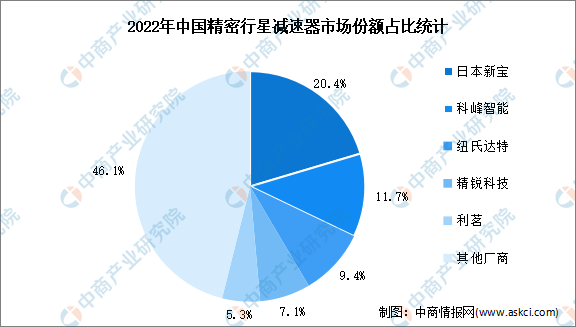

2.中国市场竞争格局

在精密行星减速器领域,由于其技术含量高,生产工艺复杂,存在较高的进入壁垒,目前市场主要参与者为外资厂商、合资厂商,高端精密行星减速器国产化率很低。日本新宝、科峰智能及纽氏达特是我国精密行星减速器市场的主要供应商,2022年市场占有率分别为20.4%、11.7%、9.4%。

数据来源:MIR DATABANK、中商产业研究院整理

三、精密减速器发展趋势

(一)进口替代加速,国产化程度提高

随着一系列产业鼓励政策的颁布和实施,我国已将突破机器人关键核心技术作为科技发展的重要战略,对精密减速器发展的支持力度不断增强。同时,国内部分企业通过技术攻关、生产工艺的改进,研发出的产品在性能和稳定性等方面已能够达到国际水平,打破了国外的技术垄断,对国际品牌进口逐渐形成一定的替代。未来,国产化程度将加速提高,形成国内自主品牌减速器与国际品牌同台竞争的市场格局。

(二)下游机器人需求驱动减速器行业发展

新增的工业机器人需求是减速器产业发展的主要驱动力,此外,由于减速器有额定的使用寿命,定期更换也是其需求方向之一。根据GGII数据,2022年中国工业机器人RV减速器与谐波减速器使用量分别为45.94万台与63.96万台。随着制造企业对工业机器人需求逐渐释放,以及数字化进程的加速推进,工业机器人市场有望受益快速发展,GGII预计,2023-2026年中国工业机器人用减速器需求总量在776万台左右。

(三)产品向机电一体化、模块化方向发展

机器人及机器人关节为高度机电耦合系统,机电一体化模组将减速器及其他部分零部件进行模块化集成,能够提升减速器产品的功能属性和适用场景,降低厂商部件采购种类,减少安装环节、提高集成效率,并降低工业机器人的开发和应用门槛,让下游制造商更加专注于其机器人应用场景的开发,促进下游行业使用效率的提高和生产成本的降低,迎合了下游行业客户的市场需求。机电一体化、模块化将成为行业发展的重要趋势,在这种趋势下,国内外领跑企业纷纷开发一体化模块。