关键词: 被动元件

中商情报网讯:被动元件是不可缺少的基础元件,随着万物互联、智能化、数字化时代来临和全球“碳达峰、碳中和”背景下新能源产业快速发展以及下游市场应用场景的扩展和升级,全球电力电子行业呈现强劲发展势头,带动被动元件市场规模持续扩大,行业前景广阔。

一、被动元件的定义及分类

根据对电路信号处理的不同,电子元器件分为被动元件和主动元件两类。被动元件是指不影响信号基本特征,仅令信号通过而不加以更改的电路元件,是不可缺少的基础元件。常见的被动元件包括电容、电感、电阻和射频器件等,其中电容、电感、电阻是三大最为核心的被动元件。

被动元件在电路中主要承担旁路、去耦、滤波、储能、稳定电流、稳定电压、阻抗匹配、抗电磁干扰等功能,其中,电容主要用于旁路、去耦、滤波和储能,电感主要用于滤波、稳流和抗电磁干扰,电阻主要用于分压、分流、滤波和抗阻匹配。

资料来源:中商产业研究院整理

二、被动元件行业发展政策

电子元器件是支撑国家信息技术产业发展的基石,我国先后在《关于推动能源电子产业发展的指导意见》《中国电子元器件行业“十四五”发展规划(2021-2025)》《基础电子元器件产业发展行动计划(2021-2023年)》等文件中制定了一系列产业发展目标、激励政策和保障措施,提出要聚焦核心基础零部件及元器件,引导产业链上下游联合攻关,加快推动基础电子元器件产业实现高质量发展。

资料来源:中商产业研究院整理

三、被动元件行业发展现状

1.被动元件市场规模

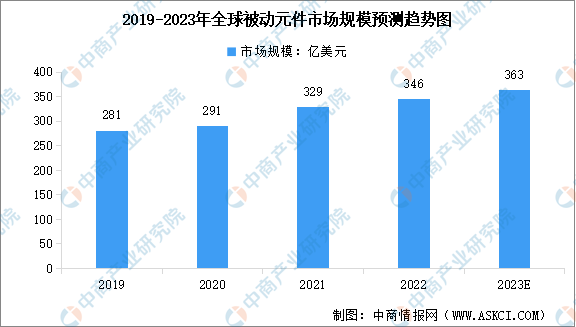

被动元件是不可缺少的基础元件,随着万物互联、智能化、数字化时代来临和全球“碳达峰、碳中和”背景下新能源产业快速发展以及下游市场应用场景的扩展和升级,全球电力电子行业呈现强劲发展势头,带动被动元件市场规模持续扩大。相关数据显示,2022年全球被动元件市场规模达约346亿美元,预计2023年市场规模将增至363亿美元。

数据来源:ECIA、中商产业研究院整理

2.被动元件市场占比

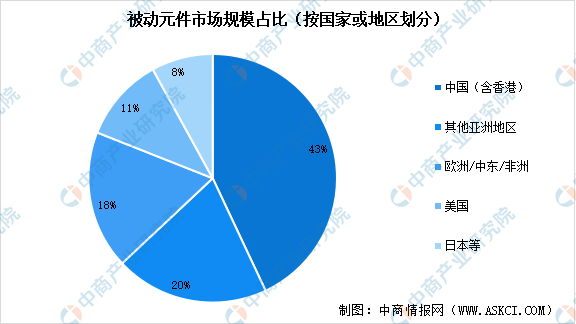

从全球各国(地区)产业发展情况来看,根据电子元件协会发布的《全球被动元件市场报告》,包括中国在内的亚洲地区是全球主要的电子产品生产基地,被动元件销售规模位居前列,其中中国(含香港)是全球最大的被动元件市场,市场占比约43%,其他亚洲地区市场占比约20%。

数据来源:ECIA、中商产业研究院整理

3.被动元件产品结构

常见的被动元件包括电容、电感、电阻和射频器件等,其中电容、电感、电阻(简称RCL)是三大最为核心的被动元件。从被动元件产品结构来看,根据电子元件协会(ECIA)发布的数据,在所有被动元件产品中,电容的市场份额占比最大,为65%;其次为电感和电阻,市场占比分别为15%和9%;射频器件及其他产品占比11%。

数据来源:ECIA、中商产业研究院整理

4.下游应用领域占比

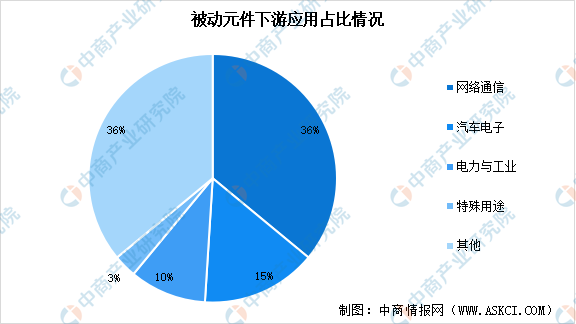

被动元件下游应用场景丰富,覆盖了国民经济的众多领域。从下游应用市场占比来看,网络通讯是最主要的应用场景,市场占比达36%;其次为汽车电子、电力工业以及特殊用途领域,市场占比分别为15%、10%和3%。

数据来源:paumanok、中商产业研究院整理

5.市场竞争格局

(1)电容

根据电极材料的不同,电容器可分为陶瓷电容器、铝电解电容器、薄膜电容器和钽电解电容器。其中,陶瓷电容器因其适用领域广、性价比较高,其市场占比超过50%。

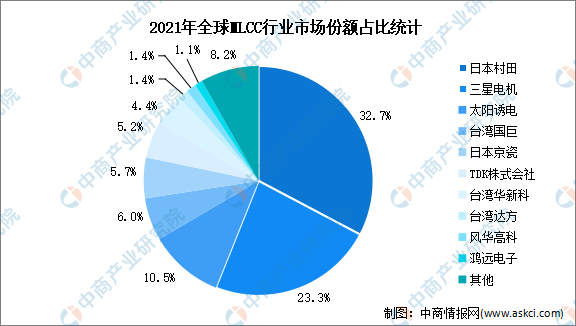

从市场竞争格局来看,全球多层片式陶瓷电容器(MLCC)市场中,主要制造商集中在日本、韩国、中国台湾、美国和中国大陆。其中,日本地区企业的整体市场占有率最高,达到54%,中国大陆MLCC制造商约占全球7%的份额。2021年,前三厂商分别为日本村田、三星电机、太阳诱电,市场份额分别为32.7%、23.3%、10.5%。

数据来源:中国电子元件行业协会、中商产业研究院整理

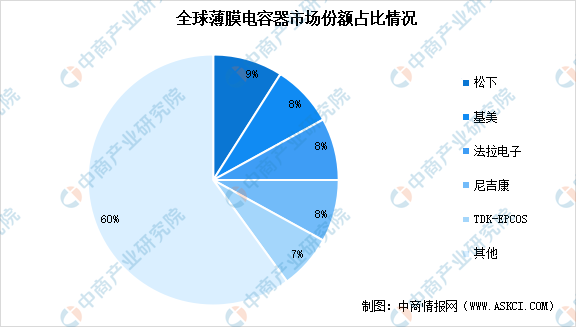

全球薄膜电容器市场竞争格局分散,行业前五企业市场份额合计占比达40%。其中,松下、基美市占率分别为9%和8%;国内龙头企业法拉电子市占率为8%。

数据来源:中商产业研究院整理

(2)电感

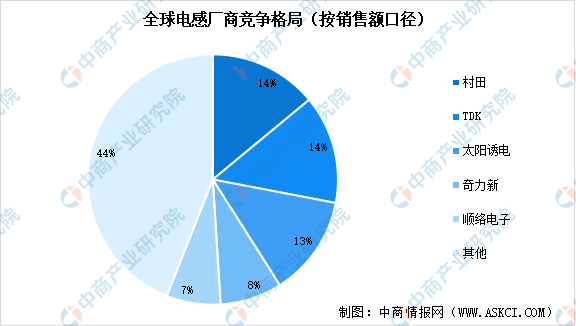

全球电感市场格局较为分散,按销售额统计,村田、TDK、太阳诱电排名前三,市占率分别为14%、14%、13%。国内厂商中,顺络电子市场占有率为7%,电感国产化率较低。

数据来源:中国电子元件行业协会、中商产业研究院整理

(3)电阻

全球电阻行业市场份额较为集中,按销售额统计,市场占有率排名首位的是台湾国巨,市占率达25%,其次为厚声及华新科,占比分别为12%和10%。国内龙头企业为风华高科,市场份额为6%。

数据来源:中国电子元件行业协会、中商产业研究院整理

四、被动元件行业重点企业

1.风华高新

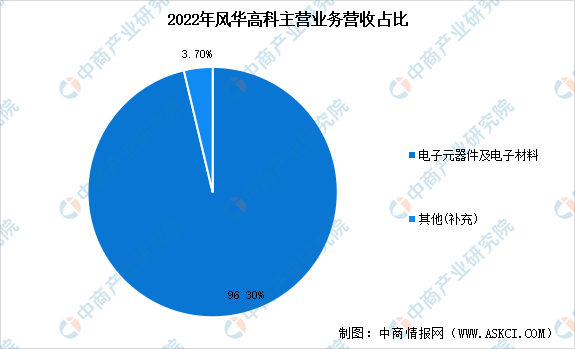

风华高科主要业务为研制、生产、销售电子元器件及电子材料等,主营产品包括MLCC、片式电阻器、电感器、陶瓷滤波器、压敏电阻、热敏电阻、铝电解电容器、圆片电容器、超级电容器等。在被动电子元件行业,风华高科是我国行业领先企业,是全球头部片式元器件制造商之一,已连续多年入选中国电子元件百强。

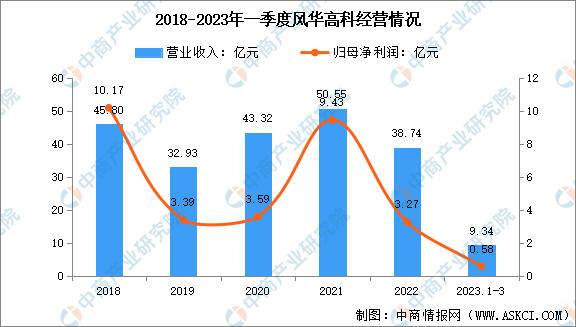

2023年一季度,风华高科主营收入9.34亿元,同比下降15.25%;归母净利润5830.98万元,同比下降67.66%。

数据来源:中商产业研究院整理

数据来源:中商产业研究院整理

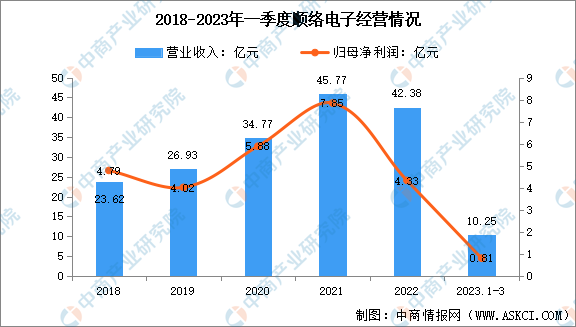

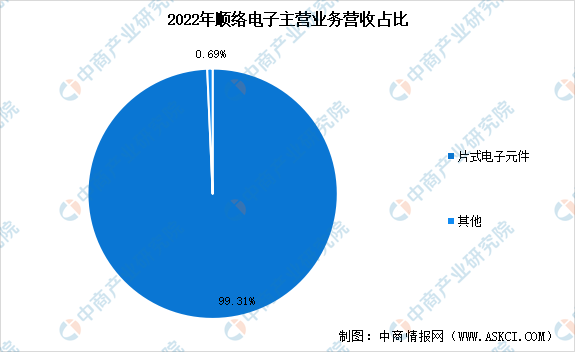

2.顺络电子

顺络电子连续十六年被评为“中国电子元器件百强企业”“中国第一批制造业单项冠军示范企业”,电子产品主要包括大功率及小功率磁性器件、微波器件、传感及敏感器件以及精密陶瓷产品。在被动元件领域,顺络电子目前核心产品之一的片式电感目前所占市场份额位列国内第一、全球综合排名前三,同时全面切入汽车电子、光伏及储能领域,已经成为国内外头部企业核心供应商。

2023年一季度,顺络电子实现总营收10.25亿元,同比增长1.66%;实现归母净利润0.81亿元,同比下降50.52%。

数据来源:中商产业研究院整理

数据来源:中商产业研究院整理

3.三环集团

三环集团主要从事电子元件及其基础材料的研发、生产和销售,主要包括通信部件、半导体部件、电子元件及材料、新材料等,产品主要应用于电子、通信、消费类电子产品、工业用电子设备和新能源等领域。三环集团主导产品从最初的单一电阻发展成为目前以通信部件、电子元件及材料、半导体部件、陶瓷燃料电池部件等产品为主的多元化产品结构,多年名列中国电子元件百强前十名。

2023年一季度,三环集团主营收入11.89亿元,同比下降15.16%;归母净利润3.2亿元,同比下降35.68%。

数据来源:中商产业研究院整理

数据来源:中商产业研究院整理

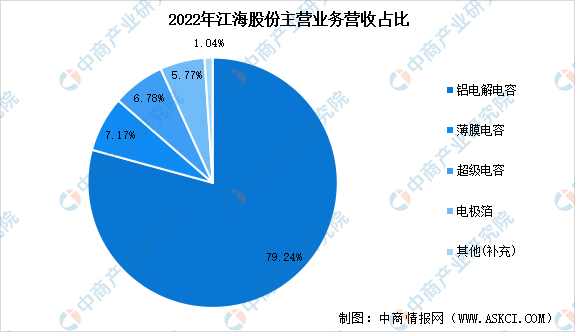

4.江海股份

江海股份是国内唯一、全球少数几家在铝电解电容器、薄膜电容器、超级电容器三大类电容器同时研发、生产、销售的公司,而且是品种最齐全、产业链最完整的企业;各类产品在智能家电、5G 通讯、光伏和风电、储能和调频、轨道交通、数据和图像处理、工业自动化和机器人等领域获得广泛应用。

2023年一季度,江海股份实现总营收11.83亿元,同比增长20.49%,实现归母净利润1.54亿元,同比增长31.35%。

数据来源:中商产业研究院整理

数据来源:中商产业研究院整理

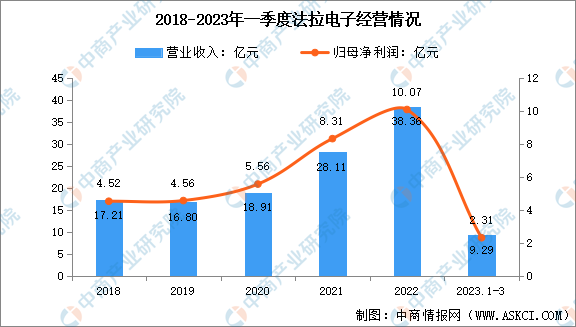

5.法拉电子

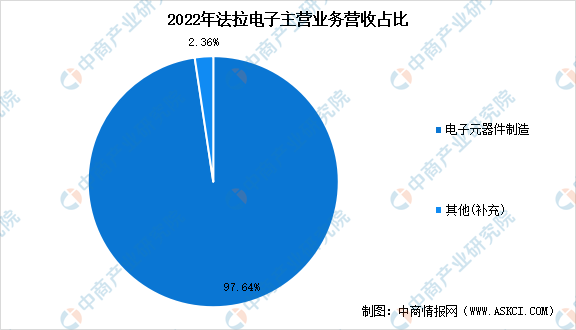

厦门法拉电子股份有限公司是世界领先的专业薄膜电容器制造商,主营业务为薄膜电容器的研发、生产和销售,所属行业为电子元件制造行业。法拉电子产品品类齐全,覆盖全系列PCB用薄膜电容器、交流薄膜电容器和电力电子薄膜电容器,满足工业控制、光伏、风电、新能源汽车、轨道交通、智能电网、家电、照明等各行业需求。

2023年一季度,法拉电子实现总营收9.29亿元,同比增长10.62%;实现归母净利润2.31亿元,同比增长13.1%,

数据来源:中商产业研究院整理

数据来源:中商产业研究院整理

五、被动元件行业发展前景

1.国家产业政策大力支持提供了良好的政策环境

国家高度重视电子元器件行业的发展,2021年1月工信部发布的《基础电子元器件产业发展行动计划(2021—2023年)》提出,信息技术产业是关系国民经济安全和发展的战略性、基础性、先导性产业,也是世界主要国家高度重视、全力布局的竞争高地,电子元器件是支撑信息技术产业发展的基石,也是保障产业链供应链安全稳定的关键,这为电子元器件产业的发展创造了良好的政策环境。

2.能源结构转型不断加速为下游行业发展提供契机

2020年12月中央经济工作会议首次将“碳达峰”和“碳中和”作为重点任务。明确加快调整优化产业结构、能源结构,大力发展新能源,加快建设全国用能权、碳排放权交易市场,完善能源消费双控制度。力争我国二氧化碳排放2030年前达到峰值,2060年前实现碳中和。

“碳中和”作为未来四十年的国家战略,将从各个层面上深刻改变企业行为和居民生活方式,同时也将在经济结构转型上产生巨大的影响,与“碳中和”直接相关的行业将迎来巨大发展机遇。“碳达峰、碳中和”愿景为新能源汽车、风电、光伏等产业发展指明了方向、拓展了空间,也为上游电力电子被动元器件行业发展提供契机。

3.国产替代趋势为国内被动元器件厂商带来发展机遇

近年来,国产品牌车企紧抓新能源转型机遇,推动汽车电动化、智能化升级和产品结构优化,获得消费者青睐,上汽、一汽、东风、广汽、长安、比亚迪等一系列优秀国产品牌逐渐崛起。中国汽车工业协会统计显示,自主品牌乘用车占有率持续增长,2022年自主品牌乘用车销量1,176.6万辆,同比增长22.8%。占乘用车销售总量的49.9%,上升5.4个百分点。自主汽车品牌市场份额的稳步提高必将为国内零部件企业的发展带来机遇。