关键词: 刻蚀机

中商情报网讯:刻蚀机是重要性仅次于光刻机的半导体设备。当前,我国刻蚀机行业相对来说仍处于较为初级的发展阶段,存在较大的发展潜力。

一、产业链

刻蚀机产业链上游为四大组成部分,包括预真空室、刻蚀腔体、供气系统及真空系统;中游为刻蚀机的制造,分为湿法刻蚀及干法刻蚀两种;下游应用包括半导体器件、太阳能电池及其他微机械制造等。

图片来源:中商产业研究院

二、上游分析

1.组成部分

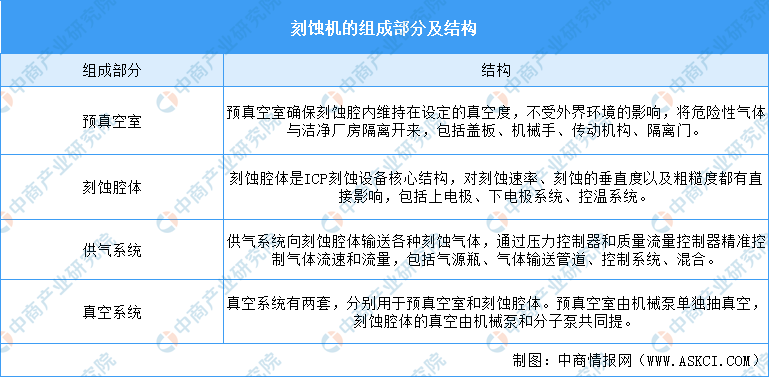

刻蚀机主要包括预真空室、刻蚀腔体、供气系统和真空系统四部分。

资料来源:中商产业研究院整理

2.重点企业分析

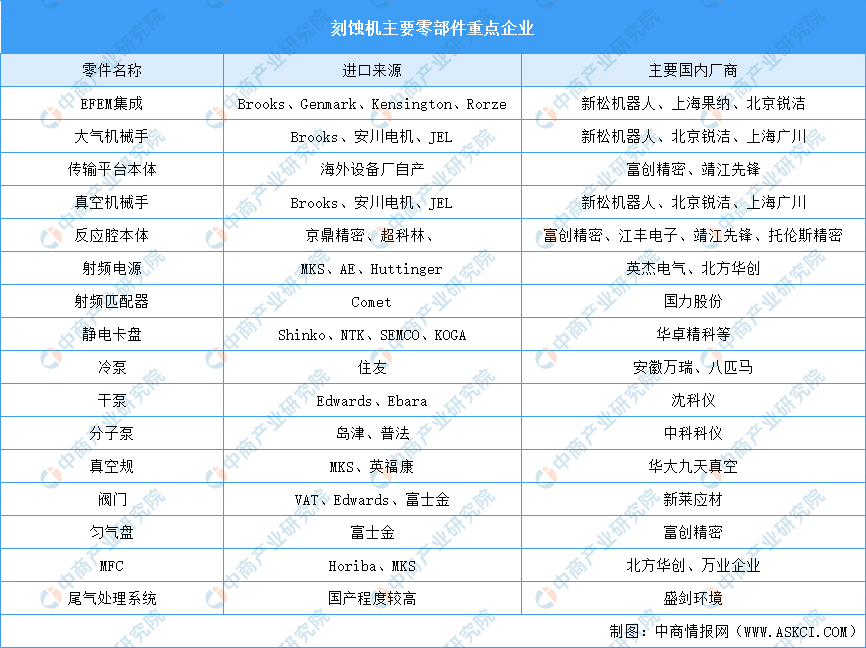

刻蚀机主要零部件重点企业包括新松机器人、上海果纳、北京锐洁、上海广川、富创精密、靖江先锋、英杰电气等。

资料来源:中商产业研究院整理

三、中游分析

1.市场规模

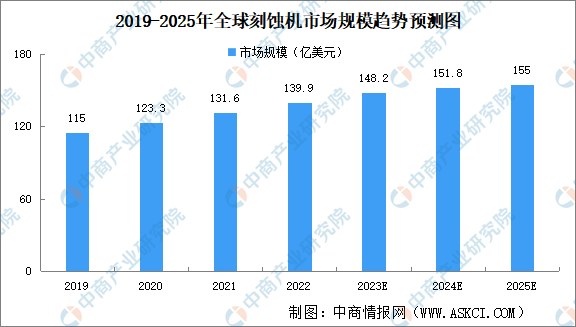

中商产业研究院发布《2023-2028年全球蚀刻机市场前景及投资机会研究报告》显示,2022年全球刻蚀设备市场规模达13.9.9亿美元,同比增长6.3%。受终端应用市场蓬勃发展、及半导体制造技术升级驱动,中商产业研究院分析师预测,2025年全球刻蚀设备市场规模将增长至155亿美元。

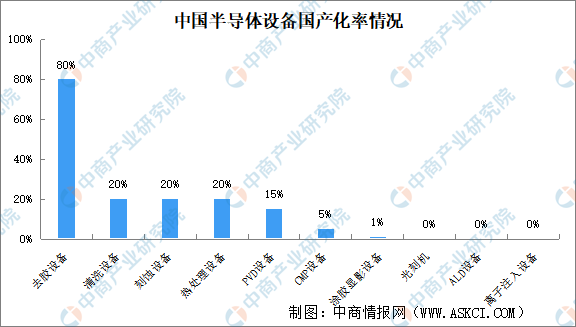

2.国产化率

核心集成电路设备的国内市场国产化率不足10%,刻蚀机的国产化率约20%。刻蚀机是我国最具优势的半导体设备领域,也是国产替代占比最高的重要半导体设备之一。不断发生的半导体贸易限制事件,让刻蚀机等半导体设备的战略重要性凸显,预计刻蚀机的国产替代有望加快。

数据来源:ICInsights、中商产业研究院整理

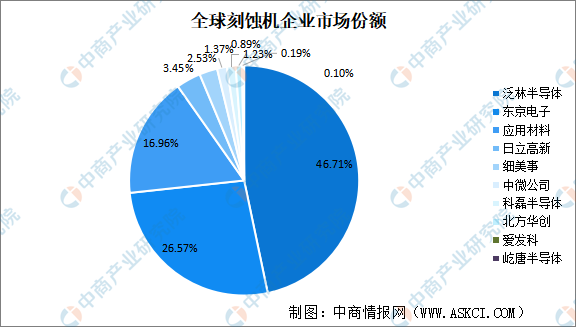

3.竞争格局

国内刻蚀设备企业起步较晚,目前全球市场大多被海外巨头占据;国际刻蚀设备市场呈现高度垄断格局,泛林集团,东京电子,应用材料作为行业TOP3,2020年占近9成市场份额。中国国内企业中微公司,北方华创和屹唐半导体合计占据2.36%的市场份额,不及排名第四的日立高新或排名第五的韩国细美事,有着广阔的成长空间。

数据来源:中商产业研究院整理

4.重点企业分析

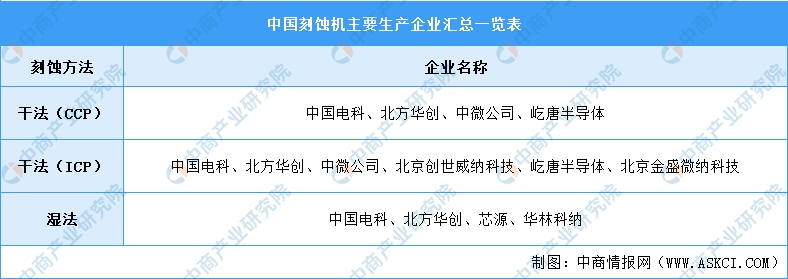

中国刻蚀机主要生产企业有北方华创、中微公司、中国电科、北京创世威纳科技、屹唐半导体、北京金盛微纳科技及世源等。

资料来源:中商产业研究院整理

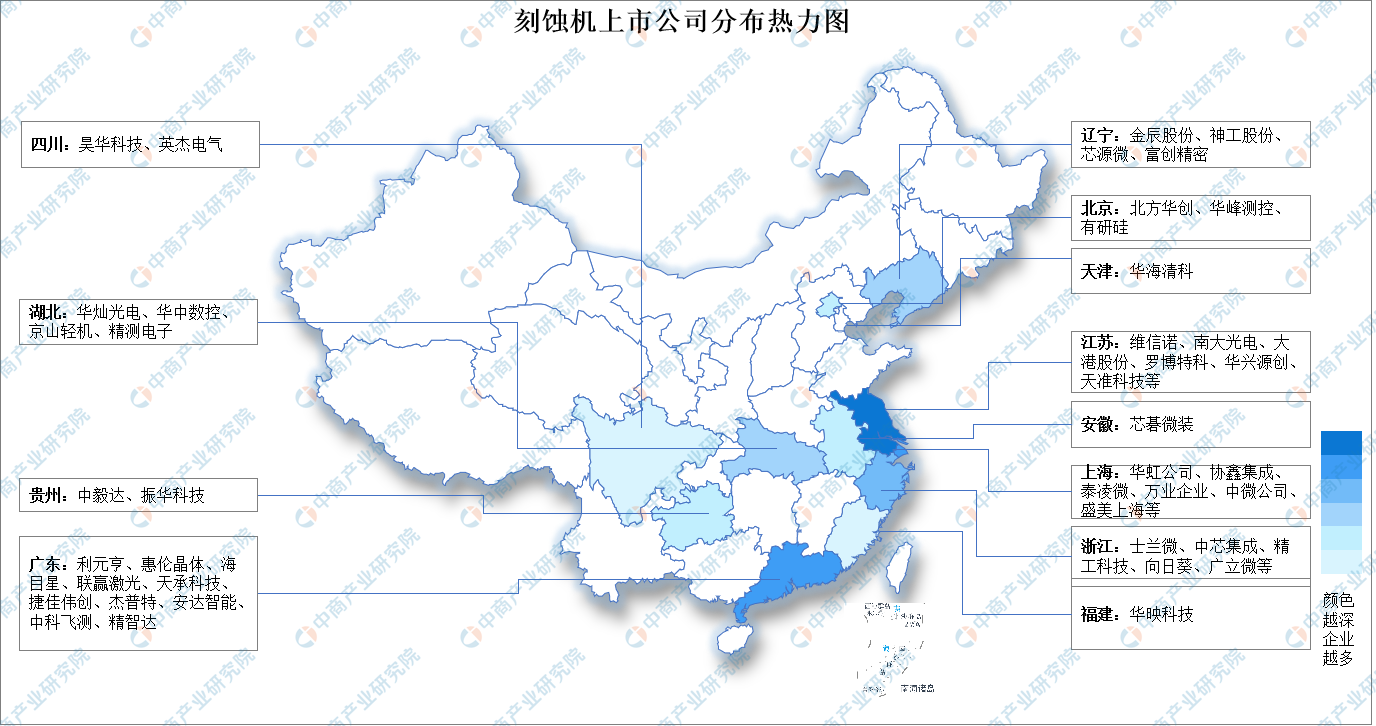

5.刻蚀机企业热力分布图

资料来源:中商产业研究院

四、下游分析

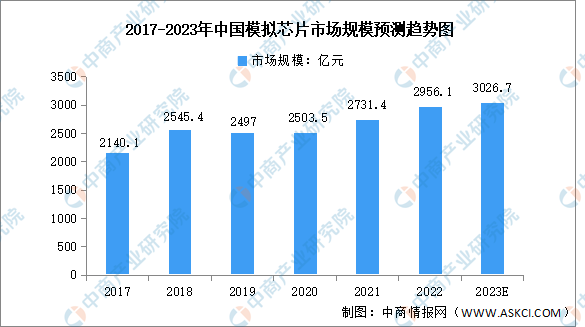

1.模拟芯片

中国模拟芯片市场是全球最主要的模拟芯片消费市场,市场占比超过三分之一。根据Frost&Sullivan数据,我国2022年模拟芯片市场规模约为2956.1亿元,2017-2022年复合增长率约为6.7%,高于全球同期增长水平。随着新技术和产业政策的双轮驱动,未来中国模拟芯片市场将迎来发展机遇,预计2023年将达3026.7亿元。

数据来源:Frost&Sullivan、中商产业研究院整理

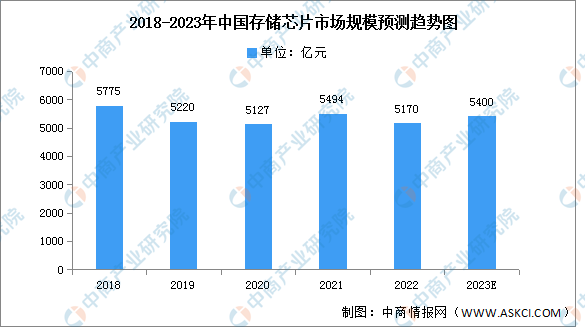

2.存储芯片

受消费电子市场需求疲软等因素影响,自2021年以来,存储芯片产业进入长达近两年的下行周期。中商产业研究院发布《2023-2029中国存储芯片市场现状研究分析与发展前景预测报告》显示,2022年我国存储芯片市场规模约5170亿元,同比下降5.9%。当前新一轮人工智能浪潮爆发,由AI服务器带来存储芯片新的增量需求,中商产业研究院分析师预测,2023年市场规模将恢复增长至5400亿元。

数据来源:中商产业研究院整理

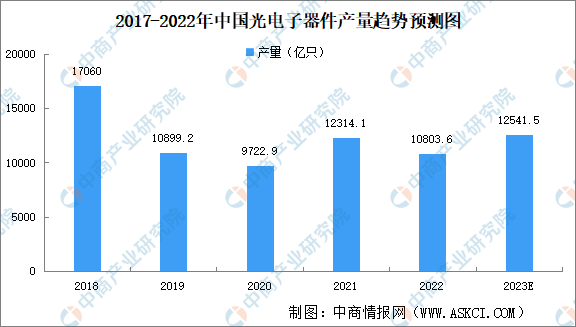

3.光电子器件

光电子器件是通信行业的核心,具有光信号发射、接收、信号处理功能。2022年中国光电子元器件产量达10803.6亿只,同比下降13.2%。2023年上半年全国光电子器件产量为6423.9亿只,同比增长1.7%。中商产业研究院分析师预测,2022年中国光电子元器件产量将达12541.5亿只。

数据来源:中商产业研究院大数据库

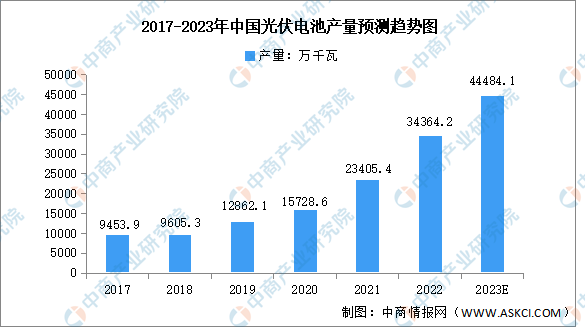

4.太阳能电池

太阳能电池又称光伏电池。随着碳中和战略的实施和持续的降本增效,我国光伏电池行业市场规模持续增长,行业景气度不断提升。中商产业研究院数据库显示,我国光伏电池产量由2017年的9453.9万千瓦增长至2022年的34364.2万千瓦,年均复合增长率达29.4%,预计2023年我国光伏电池产量可达44484.1万千瓦。

数据来源:中商产业研究院数据库