关键词: 半导体存储器

中商情报网讯:半导体存储器作为消费电子、通信设备、物联网等领域不可替代的功能器件,是现代信息产业应用最基础的核心部件之一。近年来,随着5G通信、物联网、数据中心等新兴产业的发展,半导体存储器的市场需求整体呈现增长趋势。

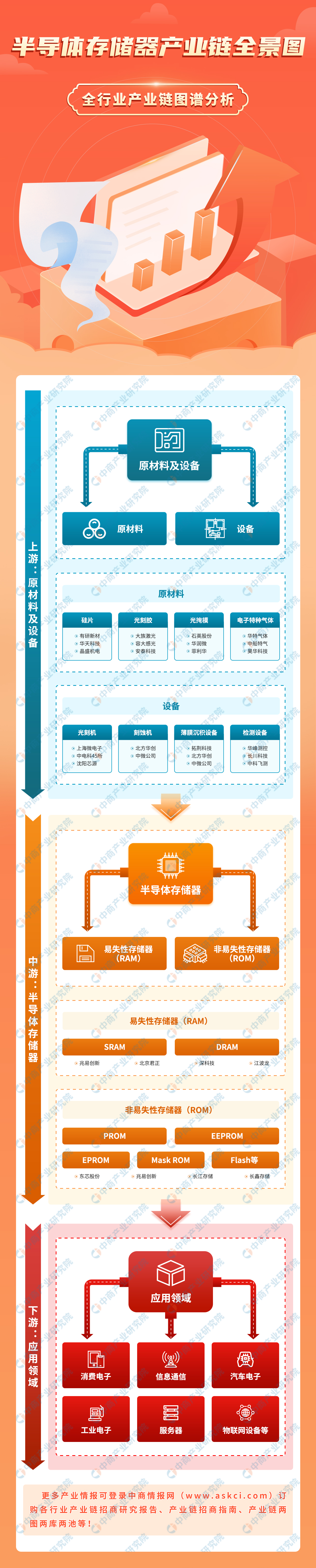

一、产业链

半导体存储器产业链上游主要包括硅片、光刻胶、电子特种气体等原材料和光刻机、刻蚀机、检测设备等设备;中游半导体存储器可分为易失性存储器和非易失性存储器两种,其中易失性存储器主要包含静态随机存取存储器(SRAM)和动态随机存取存储器(DRAM),非易失性存储器主要包括PROM、EEPROM、EPROM、Mask ROM、Flash等;下游主要应用于消费电子、信息通信、汽车电子、工业电子、服务器、物联网设备等领域。

资料来源:中商产业研究院整理

二、上游分析

1.硅片

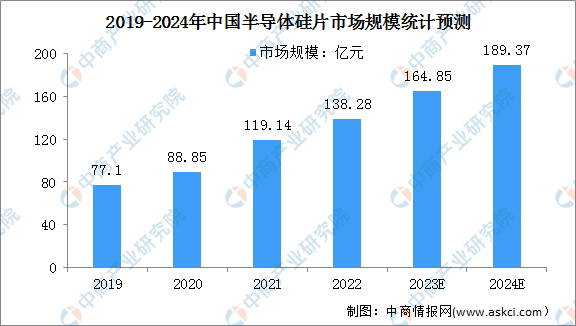

(1)硅片市场规模

硅片是生产集成电路、分立器件、传感器等半导体产品的关键材料,是半导体产业链基础性的一环。受益于通信、计算机、消费电子等应用领域需求带动,我国半导体硅片市场规模不断增长。中商产业研究院发布的《2024-2029全球与中国半导体硅片市场现状及未来发展趋势》显示,2022年中国半导体硅片市场规模达到138.28亿元,较上年增长16.07%。中商产业研究院分析师预测,2023年中国半导体硅片市场规模将增至164.85亿元,2024年将达189.37亿元。

数据来源:SEMI、中商产业研究院整理

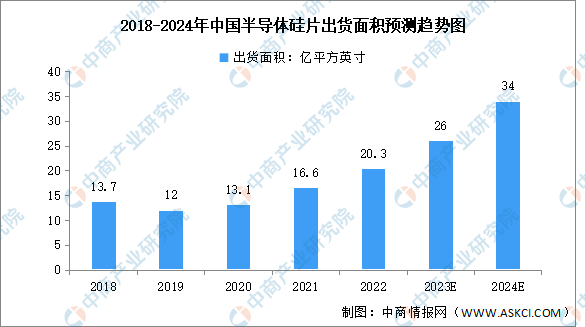

(2)硅片出货面积

我国是全球最大的半导体终端产品消费市场和制造市场,半导体硅片出货面积增长显著。中商产业研究院发布的《2023-2028年中国半导体硅片专题研究及发展前景预测评估报告》数据显示,2018-2022年,中国半导体硅片出货面积由13.7亿平方英寸增长至20.3亿平方英寸,复合年均增长率达10.3%。中商产业研究院分析师预测,2024年中国半导体硅片出货面积将达34亿平方英寸。

数据来源:SEMI、中商产业研究院整理

2.光刻胶

(1)光刻胶市场规模

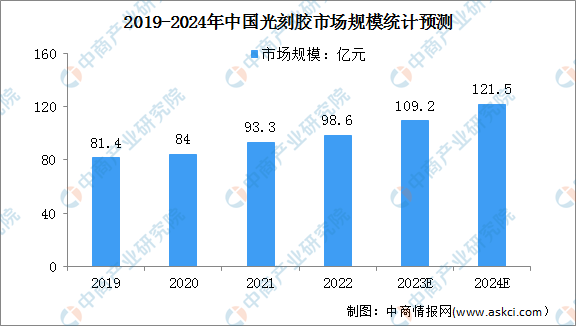

目前,我国光刻胶产业链雏形初现,从上游原材料、中游成品制造到下游应用均在逐步完善,且随着下游需求的逐渐扩大,光刻胶市场规模显著增长。中商产业研究院发布的《2024-2029全球及中国光刻胶和光刻胶辅助材料行业发展现状调研及投资前景分析报告》显示,我国光刻胶市场规模2022年达98.6亿元,同比增长5.68%。中商产业研究院分析师预测,预计2023年我国光刻胶市场规模可达109.2亿元,2024年增至121.5亿元。

数据来源:中商产业研究院整理

(2)光刻胶国产化情况

目前国内实现产业化的光刻胶生产企业主要集中于PCB及面板领域,半导体领域特别是高端品种仍需进口。半导体光刻胶是技术难度最高但成长性最好的细分市场,其中G/I线光刻胶国产替代率相对较高,而EUV光刻胶国产替代化程度最低,目前还处于研发阶段。具体如图所示:

资料来源:中商产业研究院整理

3.电子特种气体

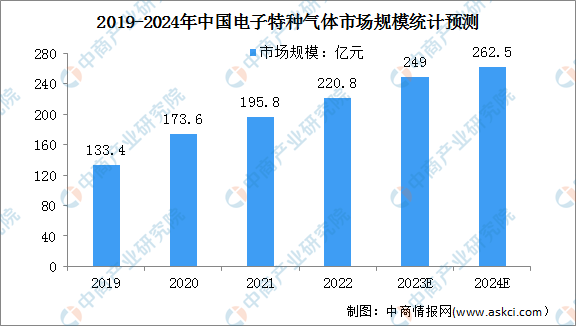

电子特种气体是半导体制造的关键原材料,主要应用于光刻、刻蚀、成膜、清洗、掺杂、沉积等工艺环节。近年来,中国电子特种气体市场规模持续增长。中商产业研究院发布的《2023-2028年中国电子特气专题研究及发展前景预测评估报告》显示,2022年电子特种气体市场规模220.8亿元。我国电子特气市场规模的增长率明显高于全球电子特气增长率,未来有较大发展空间。预计2023年中国电子特气市场规模逼近250亿元,2024年市场规模将达262.5亿元。

数据来源:SEMI、中商产业研究院整理

4.光刻机

(1)光刻机市场规模

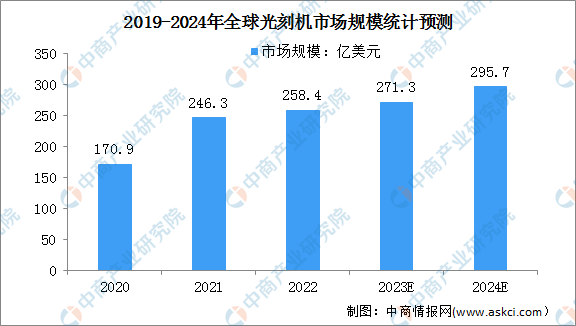

近年来,在消费电子需求相对低迷的情况下,电动汽车、风光储、人工智能等新需求成为半导体产业成长的新动能,全球光刻机市场规模平稳增长。根据SEMI公布的数据,2022年全球半导体设备市场规模为1076.5亿美元,其中光刻机市场占比约为24%,规模达到约258.4亿美元。中商产业研究院分析师预测,2023年全球光刻机市场规模将增至271.3亿美元,2024年增至295.7亿美元。

数据来源:SEMI、中商产业研究院整理

(2)光刻机市场竞争格局

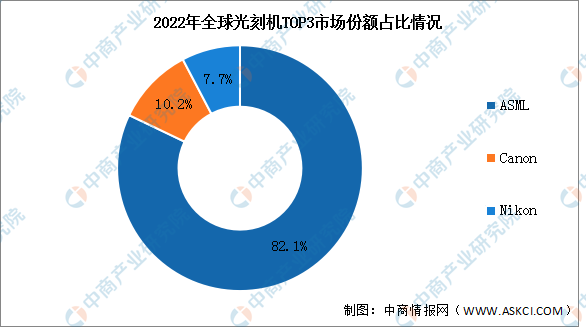

光刻机市场呈现寡头垄断格局,前三供应商(荷兰阿斯麦、日本佳能、日本尼康)占据绝大多数市场份额,其中,ASML市场份额占比82.1%,Canon市场份额占比10.2,Nikon市场份额占比7.7%。国内企业中,上海微电子是目前中国第一家也是唯一一家光刻机巨头,具备90nm及以下的芯片制造能力。根据公开数据,上海微电子光刻机出货量此前已占到国内市场份额超过80%。

数据来源:中商产业研究院整理

三、中游分析

1.半导体存储器市场规模

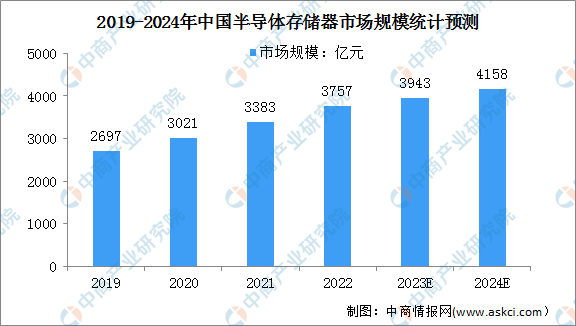

5G、物联网、数据中心等新一代信息技术的大规模开发及应用催生了国内对半导体存储器的强劲需求,目前我国半导体存储器市场规模约占全球市场规模的30%,存储器产品主要依赖进口。中商产业研究院发布的《2023-2028年中国半导体存储器市场调查与行业前景预测专题研究报告》显示,2022年中国半导体存储器市场规模将达到3757亿元,同比增长11.1%。中商产业研究院分析师预测,2023年中国半导体存储器市场规模将达到3943亿元,2024年将达4158亿元。

数据来源:Yole、中商产业研究院整理

2.半导体存储器市场结构

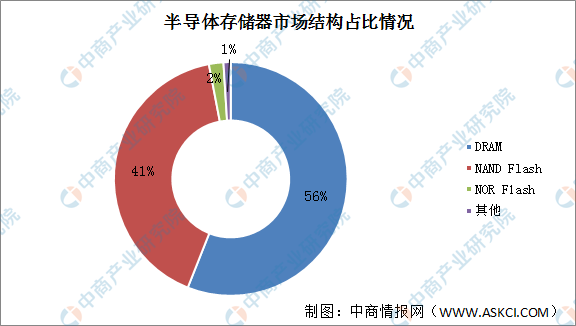

从细分市场来看,在半导体存储市场中,DRAM和NAND Flash占据主导地位。全球半导体存储器市场中DRAM占比达56%,NAND Flash约占41%,NOR Flash约占2%,包括EEPROM、EPROM、ROM、SRAM等在内的其他存储器约占1%。

数据来源:CINNO、中商产业研究院整理

3.DRAM

(1)DRAM市场规模

DRAM是动态随机存取存储器,DRAM的特征是读写速度快、延迟低,但掉电后数据会丢失,常用于计算系统的运行内存。DRAM市场空间巨大,为半导体存储器第一大产品。中商产业研究院发布的《2023-2028年中国DRAM存储器行业市场前景预测及未来发展趋势研究报告》显示,2022年全球DRAM市场规模达到791亿美元。中商产业研究院分析师预测,2023年全球DRAM市场规模将增至853亿美元,2024年达887亿美元。

数据来源:TrendForce、中商产业研究院整理

(2)DRAM市场份额

目前,DRAM存储器市场份额高度集中,主要被三星电子、SK海力士和美光三者垄断,三大厂商市场占有率合计超过95%,竞争格局稳定。国内DRAM厂商主要有兆易创新、北京君正、东芯股份、长鑫存储、紫光国微、福建晋华等企业。

数据来源:Omdia、中商产业研究院整理

4.重点企业分析

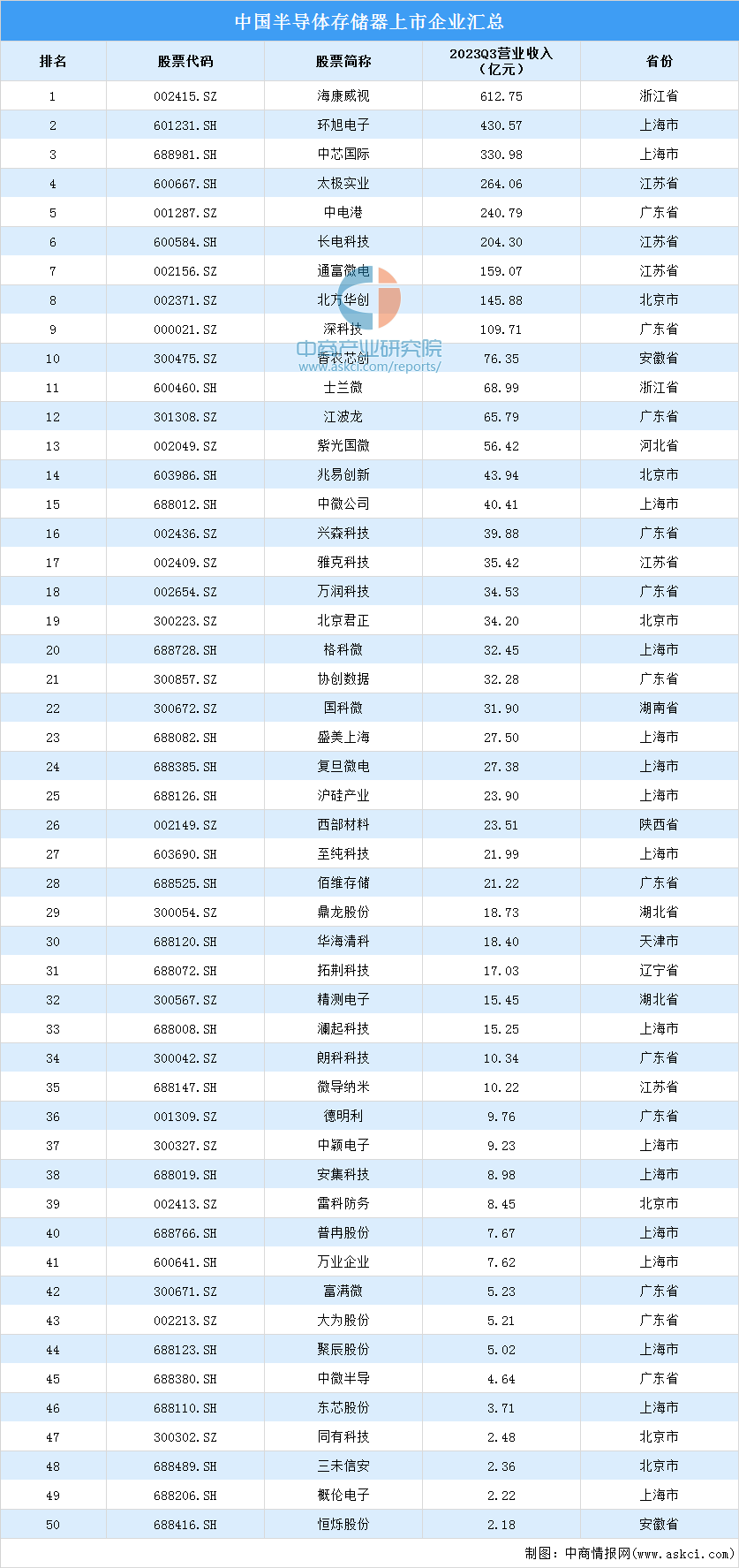

2023年前三季度,半导体存储器相关上市企业中,8家企业营收超百亿,分别为海康威视、环旭电子、中芯国际、太极实业、中电港、长电科技、通富微电、北方华创、深科技。从区域分布看,上海、广东企业较多,分别有16家、12家。

资料来源:中商产业研究院整理

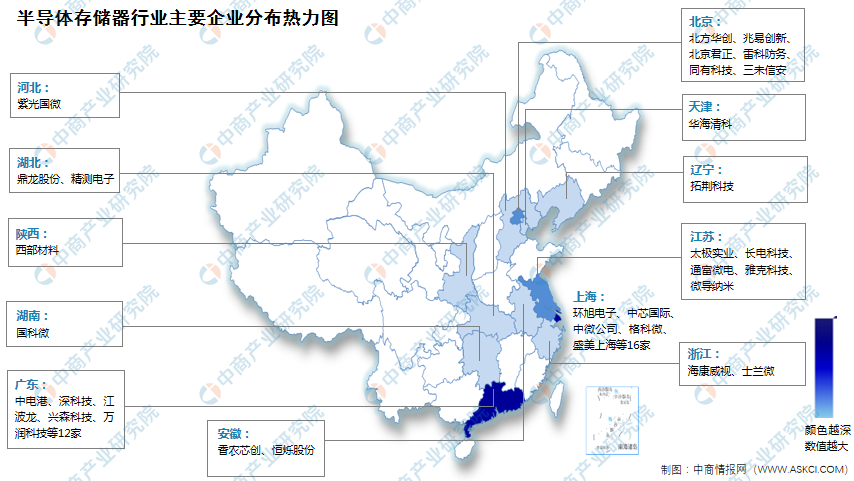

5.企业热力分布图

资料来源:中商产业研究院整理

四、下游分析

1.消费电子

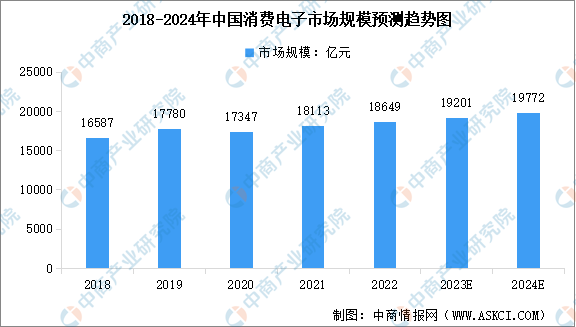

近年来,在技术不断创新等因素推动下,全球消费电子产品创新层出不穷,渗透率不断提升,消费电子行业快速发展,并形成了庞大的产业规模。中商产业研究院发布的《2022-2027年中国消费电子行业市场前景预测及未来发展趋势报告》显示,2022年中国消费电子市场规模达到约18649亿元,近五年年均复合增长率为2.97%。中商产业研究院分析师预测,2023年中国消费电子市场规模将增至19201亿元,2024年将达到19772亿元。

数据来源:Statista、中商产业研究院整理

2.汽车电子

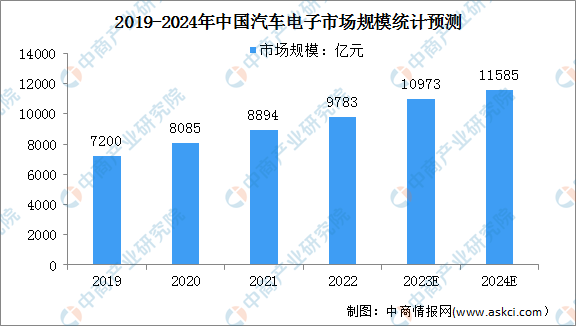

受到新能源汽车产销两旺的影响,汽车电子化程度持续提升,汽车电子将迎来长景气周期,行业将迎来一次全产业链级别的大发展机遇。汽车的智能化、电动化推动汽车电子市场规模的增长。中商产业研究院发布的《2023-2028年中国汽车电子行业发展情况及投资战略研究报告》显示,2022年中国汽车电子市场规模达9783亿元,同比增长12%。中商产业研究院分析师预测,2023年中国汽车电子市场规模将进一步增长至10973亿元,2024年将达11585亿元。

数据来源:汽车工业协会、中商产业研究院整理

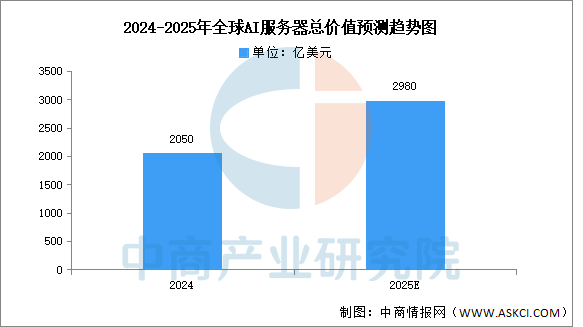

3.服务器

随着云计算、互联网、人工智能的快速发展,我国服务器需求量不断扩大,市场规模持续保持增长。中商产业研究院发布的《2022-2027年中国服务器行业需求预测及发展趋势前瞻报告》显示,我国服务器市场规模由2019年的1224.15亿元增长至2022年的1838.92亿元,年均复合增长率达14.5%。中商产业研究院分析师预测,2023年我国服务器市场规模将增至2071.64亿元,2024年市场规模将达2172.53亿元。

数据来源:IDC、中商产业研究院整理