关键词: 特高压

中商情报网讯:特高压是我国清洁能源发展的重要载体,建设特高压既有利于我国能源资源的优化配置,又可以提高我国的能源供应安全。近年来,风光基地的建设与发展带动了电力远距高输送需求的增长。特高压作为电力传输骨干,建设速度不断加快。

一、特高压定义及分类

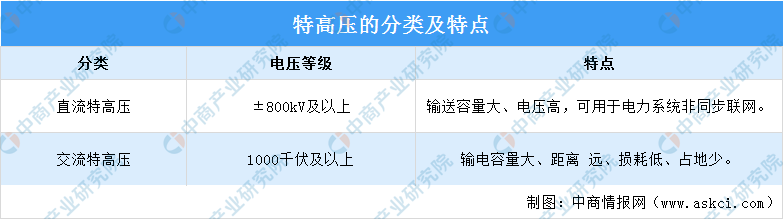

在我国电网中,特高压是指±800千伏及以上的直流电和1000千伏及以上交流电的电压等级。特高压技术允许跨区域进行电力输送,有利于平衡各地区电力生产与负荷分布,促进新能源消纳。按输电模式,特高压可分为直流特高压和交流特高压。具体如图所示:

资料来源:中商产业研究院整理

二、特高压行业发展政策

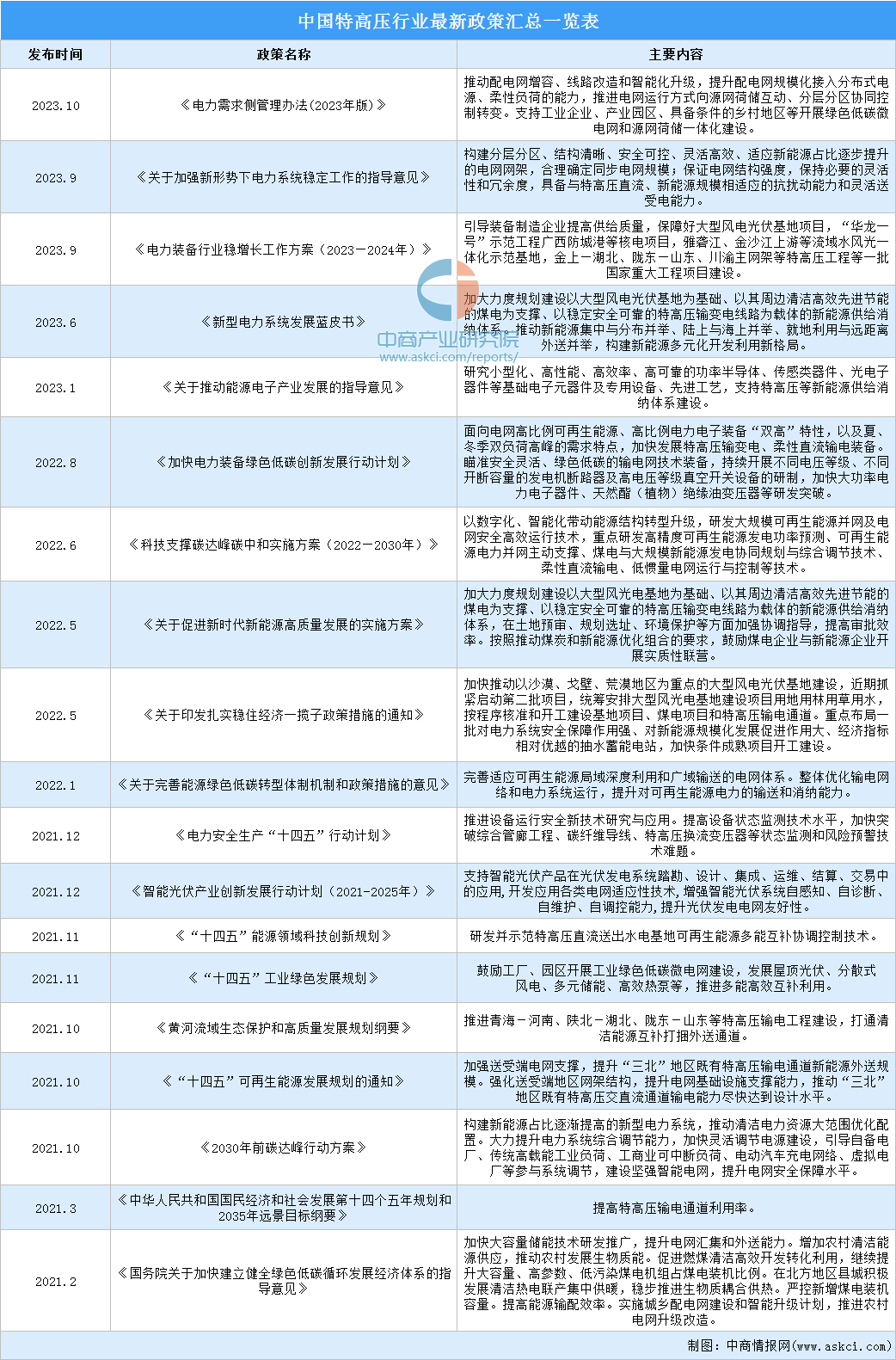

近年来,国家陆续出台了《电力需求侧管理办法》《关于加强新形势下电力系统稳定工作的指导意见》《电力装备行业稳增长工作方案(2023-2024年)》《新型电力系统发展蓝皮书》《关于推动能源电子产业发展的指导意见》等多项政策,推动特高压行业发展,优化我国电网和电源布局,促进电力工业协调发展。具体政策如下:

资料来源:中商产业研究院整理

三、特高压行业发展现状

1.特高压累计线路长度

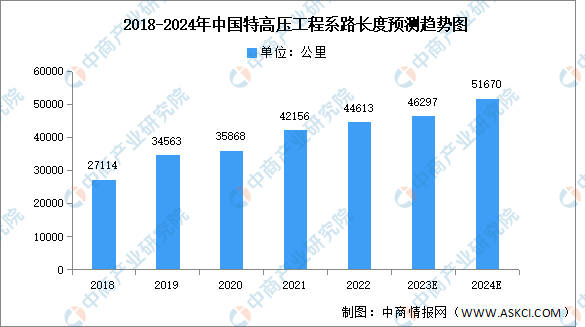

特高压跨区输电能缓解我国电力资源与负荷不均的难题,近年来我国特高压工程建设发展迅速。中商产业研究院发布的《2022-2027年中国特高压电网市场需求预测及发展趋势前瞻报告》显示,2022年特高压工程累计线路长度约达44613公里。中商产业研究院分析师预测,2023年特高压工程累计线路长度将达46297公里,2024年将进一步增长至51670公里。

数据来源:国家电网、中商产业研究院整理

2.特高压累计输送电量

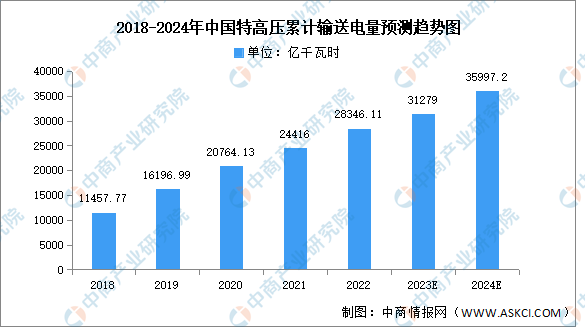

近年,我国特高压跨区跨省输送电量逐渐增长。中商产业研究院发布的《2024-2029年中国特高压电网产业发展战略分析及供需格局研究预测报告》显示,2022年累计输送电量约为28346.11亿千瓦时,市场增速放缓,同比增长16.10%。中商产业研究院分析师预测,2023年国家电网特高压跨区跨省输送电量将达31279亿千瓦时,2024年将达35997.2亿千瓦时。

数据来源:国家电网、中商产业研究院整理

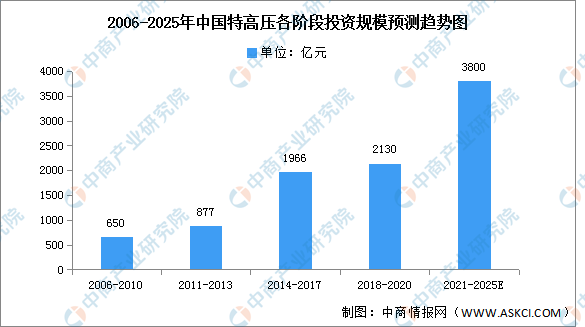

3.特高压投资规模

中国特高压投资规模的快速发展第一阶段在2014-2017年,投资额度达1966亿元,随后发展较为平稳,2018-2020年共投入2130亿元用来发展特高压工程建设。根据公开数据,2016年至2021年,我国共核准12条特高压交流线路和7条特高压直流线路,涉及线路1.5万余公里,投资规模超过2400亿元。根据国家电网数据,十四五期间(2021-2025年),国家电网规划建设特高压工程24交14直,涉及线路3万余公里,变电换流容量3.4亿千伏安,总投资3800亿元,特高压发展将迎来投资建设高峰。

数据来源:中商产业研究院整理

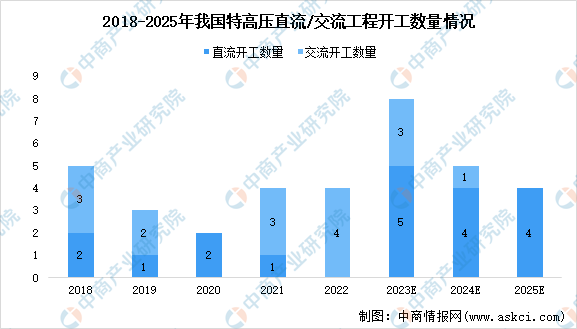

4.特高压开工数量

特高压交流输电与直流输电相辅相成,互为补充。特高压交流系统主要用于近距离大容量输电和更高一级电压等级的网架建设,2022年我国特高压工程主要是交流项目,增量在特高压配套网架;与交流输电相比,特高压直流更适合于超远距离、超大容量的“点对点”输电。交流项目投资额约在110亿以内,直流单线投资额约200-300亿元,由于交流数量是按端到端为一段统计,因此按项目统计,直流规划数量比交流多,投资额也将远超交流。

资料来源:中商产业研究院整理

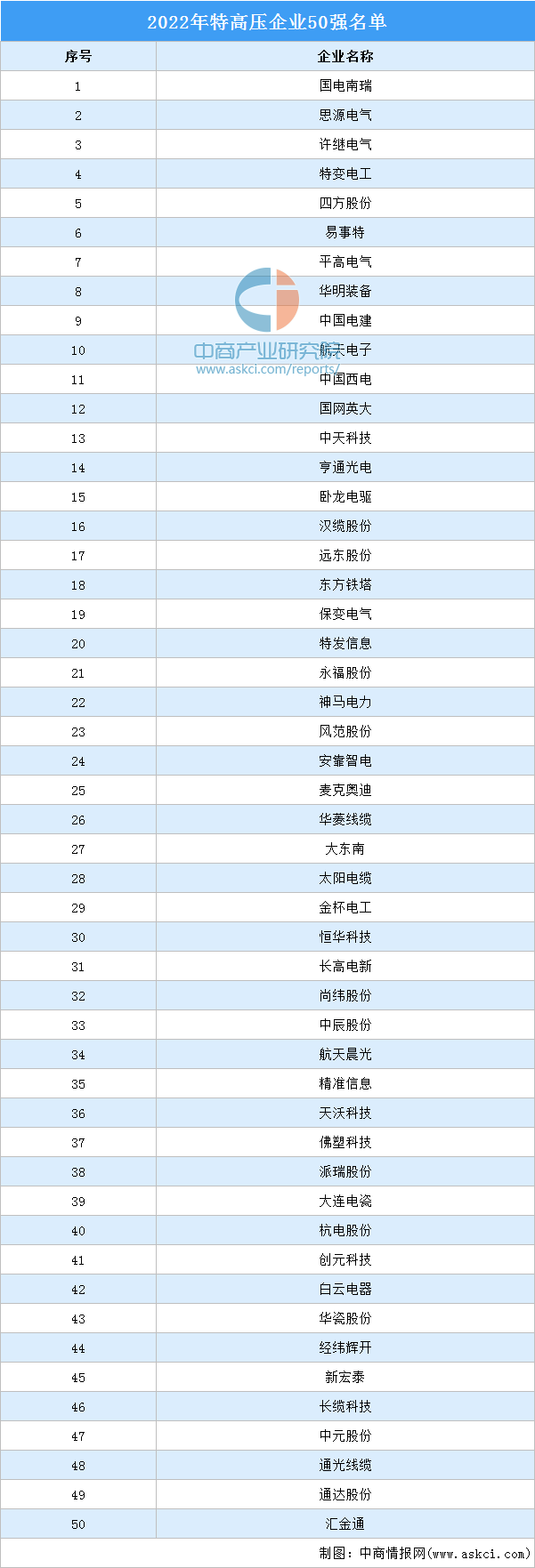

5.特高压市场竞争情况

目前,我国特高压市场竞争较激烈。“2022年特高压企业50强名单”显示,国电南瑞排名第一,思源电气、许继电气位居第二和第三,特变电工、四方股份、易事特、平高电气、华明装备、中国电建、航天电子进入前十,依次排名第4-10名。

数据来源:互联网周刊、中商产业研究院整理

四、特高压行业重点企业

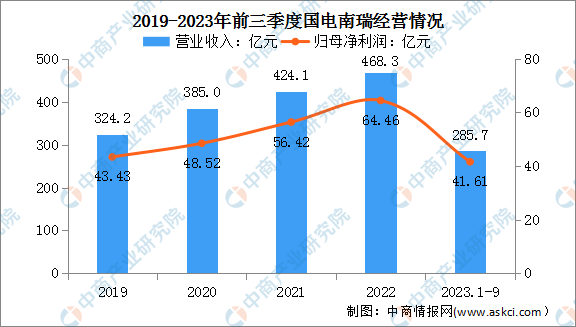

1.国电南瑞

国电南瑞科技股份有限公司成立于2001年,是以能源电力智能化为核心的能源互联网整体解决方案提供商,是我国能源电力及工业控制领域卓越的IT企业和电力智能化领军企业。公司主要从事电网自动化及工业控制、电力自动化信息通信、继电保护及柔性输电、发电及水利环保等业务的技术和产品研发、设计、制造、销售及与之相关的系统集成和工程总包业务。在特高压领域,国电南瑞多个关键设备均达到领先水平,并拥有特高压的全系列继电保护产品。

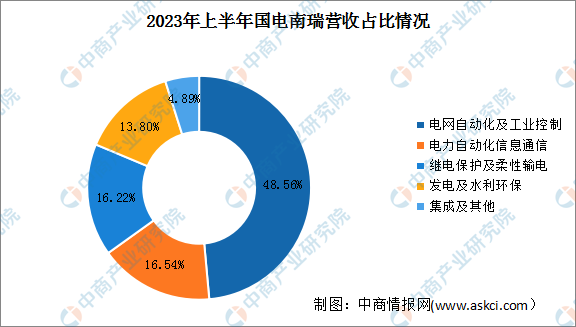

2023年前三季度,国电南瑞实现营业收入285.7亿元,同比增长11.52%;实现归母净利润41.61亿元,同比增长13.83%。2023年上半年,公司主营产品包括电网自动化及工业控制、电力自动化信息通信、继电保护及柔性输电、发电及水利环保,营收占比分别为48.56%、16.54%、16.22%、13.80%。

数据来源:中商产业研究院整理

数据来源:中商产业研究院整理

2.特变电工

特变电工股份有限公司成立于1993年,是我国输变电行业的龙头企业。公司的主营业务包括输变电业务、新能源业务及能源业务,主要产品是变压器产品、电线电缆产品、新能源产业及配套工程、输变电成套工程、贸易、煤炭产品、电费等。其中,变压器产业在超、特高压交直流输变电,大型水电、火电及核电等关键输变电设备研制方面已达到世界领先水平。此外,特变电工建立了具有自主知识产权的特高压直流换流变压器研发及产业化平台,实现了一批核心技术和关键技术的重大突破,先后完成了±1100kV和±800kV换流变压器出线装置样机的研发,成功研制±800kV干式直流套管并挂网运行。

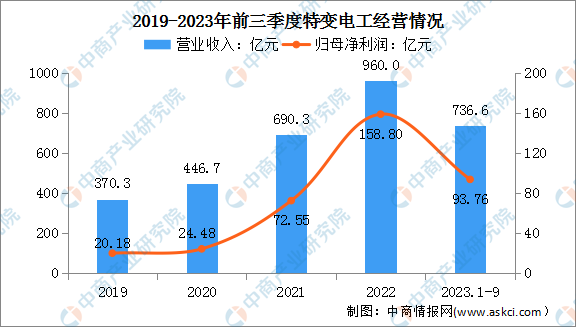

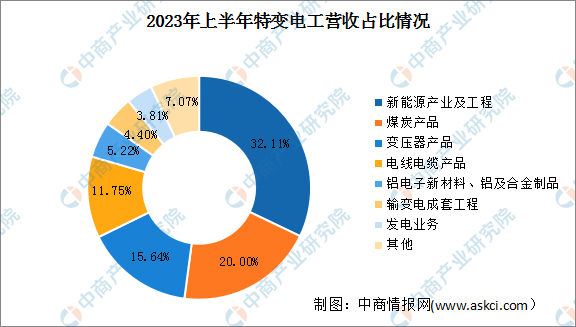

2023年前三季度,特变电工实现营业收入736.6亿元,同比增长4.72%;实现归母净利润93.76亿元,同比下降15.37%。2023年上半年,公司主营产品包括新能源产业及工程、煤炭产品、变压器产品、电线电缆产品、铝电子新材料、铝及合金制品、输变电成套工程等,营收占比分别为32.11%、20.00%、15.64%、11.75%、5.22%、4.40%。

数据来源:中商产业研究院整理

数据来源:中商产业研究院整理

3.思源电气

思源电气股份有限公司成立于1993年,是国内知名专业从事电力技术研发、设备制造、工程服务的上市公司。公司产品覆盖了超高压、高压开关设备、变压器、继电保护及自动化系统、无功补偿装置、测量监测装置、电力电子设备、汽车电子等专业领域,为国家重点项目±500kV张北柔性直流电网试验示范工程提供了自主研发的500kV高压直流断路器、为秦山核电站、云广800千伏特高压直流输电工程、晋东南-南阳-荆门1000千伏特高压扩建工程等重大工程提供了优质的产品和可靠的技术保障。

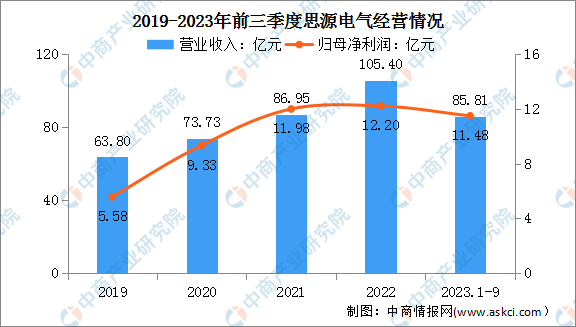

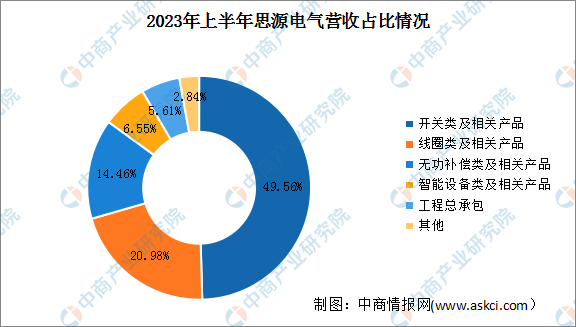

2023年前三季度,思源电气实现营业收入85.81亿元,同比增长36.27%;实现归母净利润11.48亿元,同比增长46.14%。2023年上半年,公司主营产品包括开关类及相关产品、线圈类及相关产品、无功补偿类及相关产品、智能设备类及相关产品、工程总承包,营收占比分别为49.56%、20.98%、14.46%、6.55%、5.61%。

数据来源:中商产业研究院整理

数据来源:中商产业研究院整理

4.长缆科技

长缆科技集团股份有限公司创建于1958年,是专业从事电力电缆附件及配套产品的研发、生产、销售及服务的高新技术企业,拥有60余年的电缆附件生产经验,具备500kV及以下各电压等级交直流全规格超高压、高压及中低压电缆附件及配套产品的生产能力。公司拥有完整的产品线,主要产品涵盖超高压电缆附件、高压电缆附件、中低压电缆附件等,包括输电线路用附件、通讯电缆用附件、电力金具、电缆接续金具、电工器材、电缆敷设成套机械、绝缘材料及制品的研发、生产和销售。

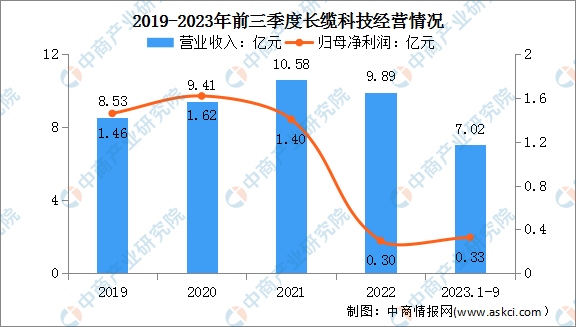

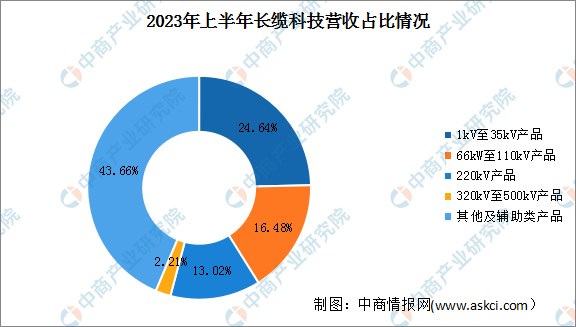

2023年前三季度,长缆科技实现营业收入7.02亿元,同比增长4.88%;实现归母净利润0.33亿元,同比增长33.87%。2023年上半年,公司主营产品包括1kV至35kV产品、66kW至110kV产品、220kV产品、320kV至500kV产品等,营收占比分别为24.64%、16.48%、13.02%、2.21%。

数据来源:中商产业研究院整理

数据来源:中商产业研究院整理

5.许继电气

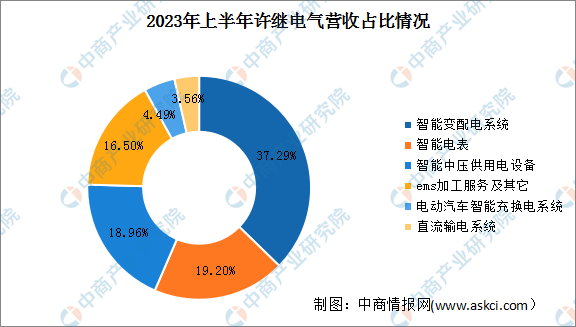

许继电气股份有限公司聚焦特高压、智能电网、新能源、电动汽车充换电、轨道交通及工业智能化五大核心业务,综合能源服务、先进储能、智能运维、电力物联网等新兴业务,产品广泛应用于电力系统各环节。公司产品主要分为智能变配电系统、直流输电系统、智能中压供用电设备、智能电表、电动汽车智能充换电系统、EMS加工服务等六类。

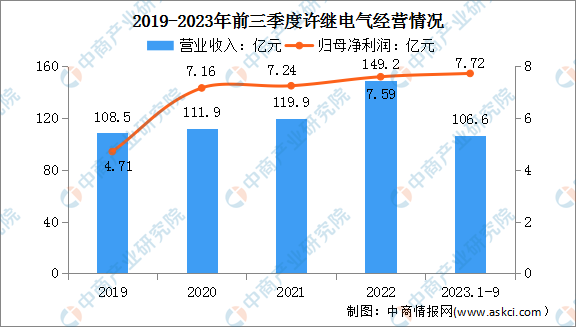

2023年前三季度,许继电气实现营业收入106.6亿元,同比增长16.98%;实现归母净利润7.72亿元,同比增长19.11%。2023年上半年,公司主营产品包括智能变配电系统、智能电表、智能中压供用电设备等,占比分别为37.29%、19.20%、18.96%。

数据来源:中商产业研究院整理

数据来源:中商产业研究院整理

五、特高压行业发展前景

1.政策支持特高压行业发展

建设特高压是带动电工制造业技术升级的重要机遇,是研究和掌握重大装备制造核心技术的依托工程,对于增强我国科技自主创新能力、占领世界电力科技制高点具有重大意义。因此,国家出台了一系列政策支持特高压行业发展,如《电力装备行业稳增长工作方案(2023—2024年)》提出,引导装备制造企业提高供给质量,保障好大型风电光伏基地项目,“华龙一号”示范工程广西防城港等核电项目,雅砻江、金沙江上游等流域水风光一体化示范基地,金上—湖北、陇东—山东、川渝主网架等特高压工程等一批国家重大工程项目建设。

2.新能源消纳需求带动特高压行业发展

在双碳目标的战略指引下,我国新能源蓬勃发展。但随着大型风光基地建设加速,新能源消纳问题愈发突出,跨地域电力输送需求增大,构建新型能源基础设施网络迫在眉睫,特高压作为电力传输骨干的战略地位开始凸显。在推动打造智能电网的背景下,特高压及电力系统建设成为电网投资的重点方向,行业前景依然广阔。

3.投资力度加大,特高压项目建设加速

近年来,电网企业投资力度加大,不断推进特高压项目建设。“十四五”期间,国家电网规划建设特高压工程“24交14直”,涉及线路3万余公里,变电换流容量3.4亿千伏安,总投资3800亿元。受清洁能源外送迫切需求、省间电力互济需求以及逆周期调节需求三重因素驱动,预计2024年有望迎来新一轮特高压项目核准高峰,特高压投资金额将达900亿元以上,同比增长60%。