关键词: 医学装备

中商情报网讯:医学装备是医疗卫生事业重要的物质支撑,近年来,我国医学装备产业经济运行整体充满活力,并呈现中高端医学装备企业加快发展、创新医疗器械成果加速涌现、医学装备走出去步伐加快等三大特点,并且产业规模持续扩大。

一、医学装备定义

医学装备是指医疗卫生机构中用于医疗、教学、科研、预防、保健等工作,具有卫生专业技术特征的仪器设备、器械、耗材和医学信息系统等的总称。

医学装备是医疗卫生事业重要的物质支撑,知识和技术高度密集。当下,在供给端,随着现代制造、电子信息、新材料、前沿生物等技术与医学装备技术跨学科、跨领域交融发展,新型医学装备产品不断涌现。在需求端,面临医疗需求多样化、人口老龄化等新形势,期待构建面向全人群、全方位、全生命周期的新型医疗装备发展体系。

二、医学装备行业相关政策

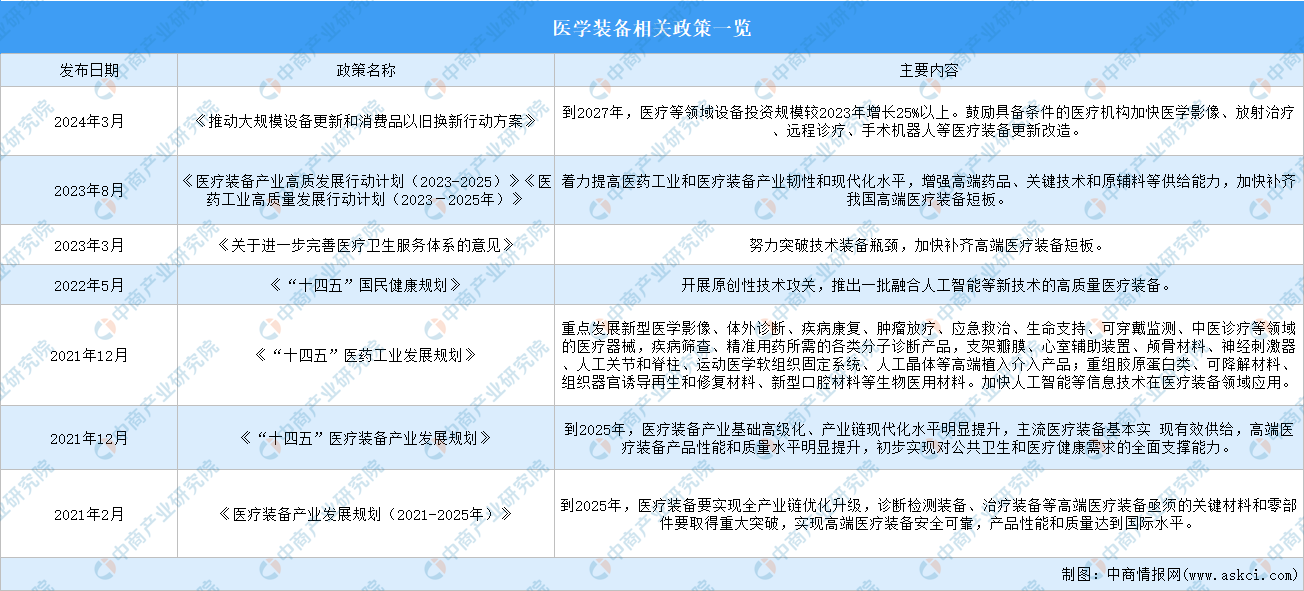

国家对医学装备行业重视程度显著提高,近年来推出多项政策为本土医学装备企业进行创新研发提供支持,中国医学装备产业迎来高质量发展的重大机遇。

资料来源:中商产业研究院整理

三、医学装备行业发展现状

1.医学装备市场发展势头强劲

(1)医学装备市场规模快速增长

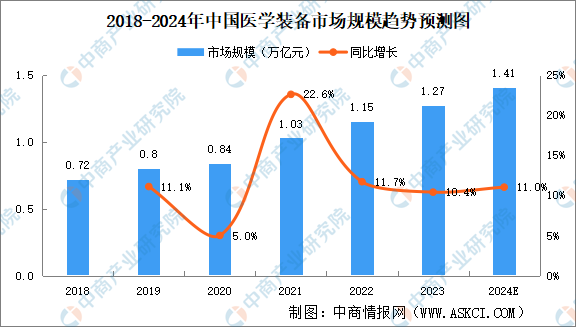

在医药卫生体制改革和健康需求双重驱动下,医学装备行业最近几年的发展势头迅猛,市场规模保持快速增长。中商产业研究院发布的《2024-2030年中国高端医疗装备行业市场现状调研及发展趋势预测研究报告》显示,2021年中国医学装备市场规模突破万亿元,2022年达到1.15万亿元,成为全球第二大市场。2023年中国医学装备市场规模达1.27万亿元,同比增长10.4%。中商产业研究院分析师预测,中国医学装备加速高端化和全球化扩张,预计2024年中国医学装备市场规模将达1.41万亿元。

数据来源:中商产业研究院整理

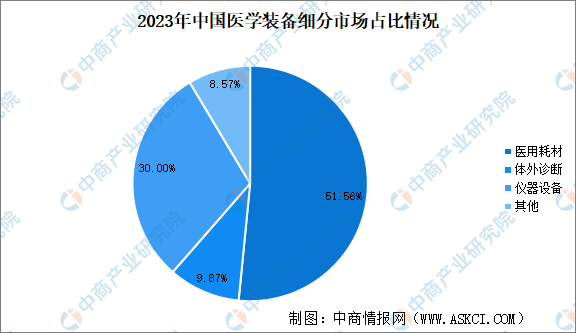

(2)医用耗材市场占比最大

我国医学装备市场主要产品类型的份额以医用耗材、体外诊断、医疗仪器为主,产品分布与全球市场的分布趋势基本相同。2023年中国医疗耗材、体外诊断、医疗仪器设备分别占医学装备行业市场的51.36%、9.87%、30.00%

数据来源:中商产业研究院整理

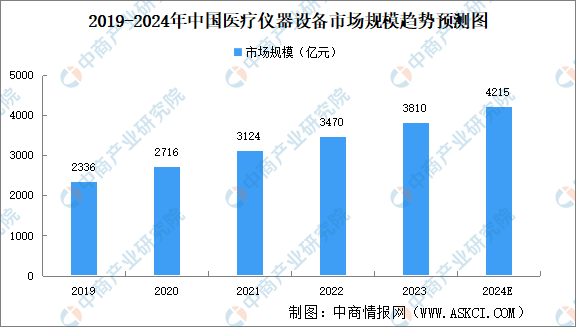

(3)医疗仪器设备市场规模增加

中国医疗行业的快速发展,医疗仪器设备的需求量也在不断增长。中商产业研究院发布的《2024-2030年中国高端医疗装备行业市场现状调研及发展趋势预测研究报告》显示,中国医疗仪器设备市场规模由2019年的2336亿元增长至2023年的3810亿元。中商产业研究院分析师预测,2024年中国医疗仪器设备市场规模将达4215亿元。

数据来源:中商产业研究院整理

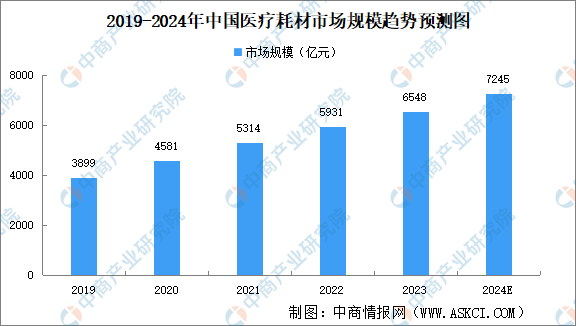

(4)医疗耗材市场规模扩大

随着中国人口老龄化的不断加深和医保体制日益完善,医疗耗材市场快速增长。中商产业研究院发布的《2024-2030年中国高端医疗装备行业市场现状调研及发展趋势预测研究报告》显示,2023年中国医疗耗材市场规模为6548亿元,同比增长10.4%。中商产业研究院分析师预测,2024年中国医疗耗材市场规模将达7254亿元。

数据来源:中商产业研究院整理

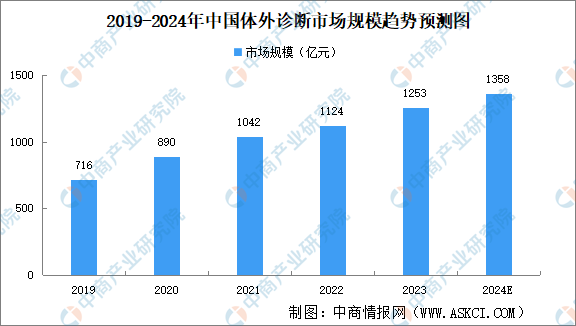

(5)医疗体外诊断市场发展快

我国体外诊断行业起步较晚,但发展较快。中商产业研究院发布的《2024-2030年中国高端医疗装备行业市场现状调研及发展趋势预测研究报告》显示,2023年中国体外诊断市场规模达1253亿元,同比增长12.6%。中商产业研究院分析师预测,2024年中国医疗耗材市场规模将达1358亿元。

数据来源:中商产业研究院整理

2.中高端医学装备企业加快发展

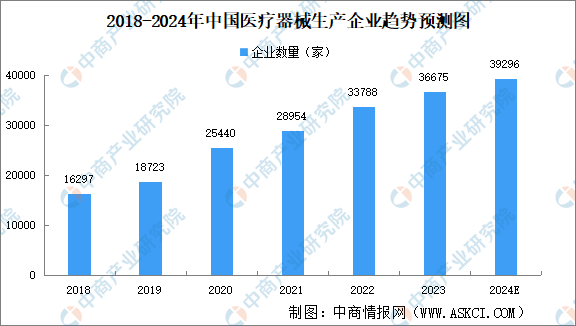

(1)医疗器械生产企业数量增加

中商产业研究院发布的《2024-2029年中国医疗器械市场需求预测及发展趋势前瞻报告》显示,截至2023年12月31日,中国医疗器械生产企业达36675家,同比增加2887家。中商产业研究院分析师预测,2024年中国医疗器械生产企业将达39296家。

数据来源:中国医学装备协会、中商产业研究院整理

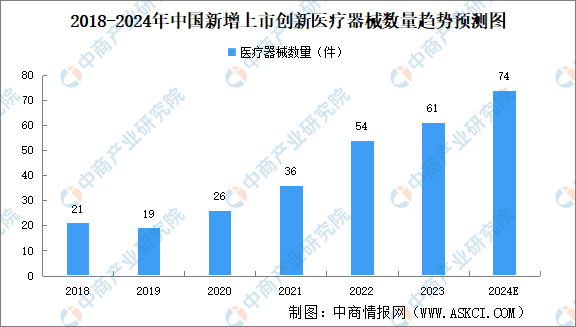

(2)创新医疗器械成果加速涌现

中商产业研究院发布的《2024-2029年中国医疗器械市场需求预测及发展趋势前瞻报告》显示,2023年,国家药监局共批准Ⅲ类创新医疗器械61件,同比增长10.9%,再创历史新高。碳离子治疗系统、质子治疗系统、人工心脏等一批尖端医疗设备成功上市,不断填补我国相关领域空白,多个“卡脖子”技术实现突破。中商产业研究院分析师预测,2024年国家药监局将批准Ⅲ类创新医疗器械74件。

数据来源:中国医学装备协会、中商产业研究院整理

3.医学装备“走出去”步伐加快

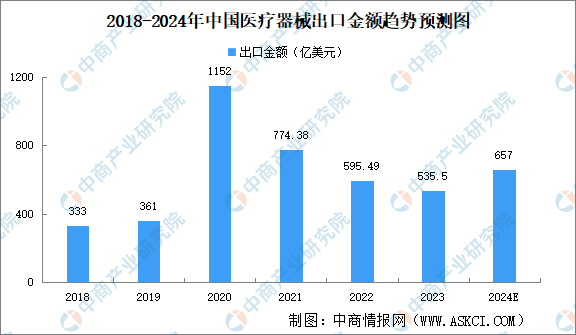

(1)医疗器械出口金额增加

中商产业研究院发布的《2024-2029年中国医疗器械市场需求预测及发展趋势前瞻报告》显示,2023年我国医疗器械进出口贸易额1029.53亿美元,其中出口535.5亿美元,中国的医疗器械产业和国际化步伐已经进入稳健的发展轨道。中商产业研究院分析师预测,2024年中国医疗器械出口金额将达657亿美元。

数据来源:海关总署、中商产业研究院整理

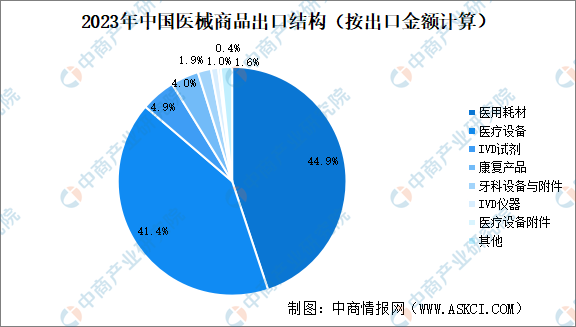

(2)医用耗材、医疗设备出口占比高

从目前来看,我国出口医疗器械产品以低值医用耗材和中低端医疗设备为主,2023年医用耗材、医疗设备出口金额分别占比44.9%、41.4%,壁垒较高的高端产品出口较少。

数据来源:中国医学装备协会、中商产业研究院整理

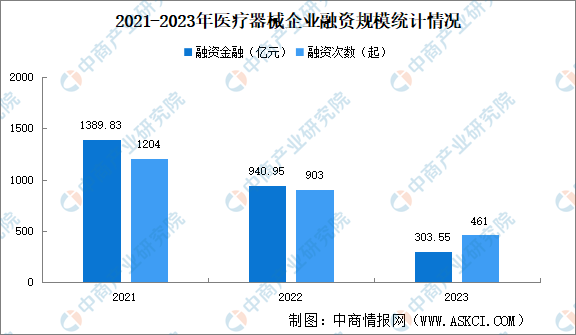

4.医疗器械企业融资降温

(1)医疗器械企业融资规模下降

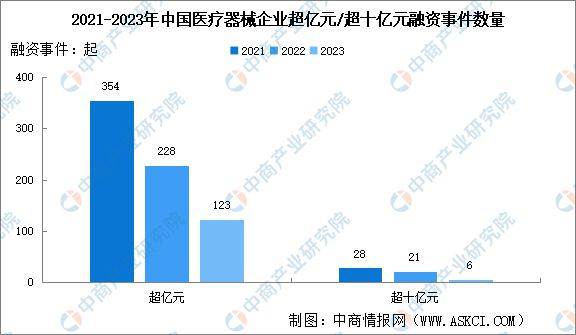

中商产业研究院发布的《2024-2029年中国医疗器械市场需求预测及发展趋势前瞻报告》显示,2023年中国医疗器械融资次数为461次,同比下降48.9%;已公开的融资金额为303.55亿元,同比下降67.7%。2023年超亿元级融资事件为123起,同比下降46.1%,超十亿级融资事件为6起,同比下降71.4%(根据已公开的融资金额统计)。

数据来源:医械数据云、中商产业研究院整理

数据来源:医械数据云、中商产业研究院整理

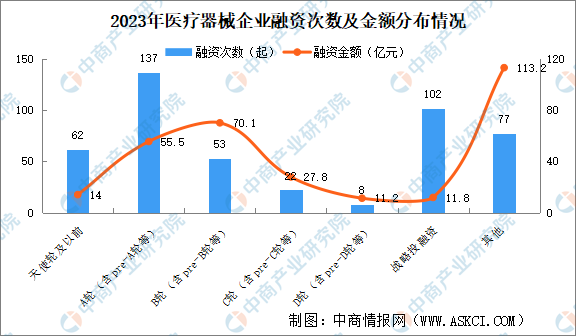

(2)医疗器械融资集中A轮

从融资轮次来看,2023年医疗器械领域A轮(含Pre-A轮与A+轮)及战略投融资的获投次数较多,分别为137起(29.7%)及102起(22.1%)。从投融资金额方面看,2023年医疗器械领域投资金额主要集中在B轮(含Pre-B轮与B+轮)和A轮(含Pre-A轮与A+轮),获投金额分别为70.1亿元(23.1%)和55.5亿元(18.3%)。

数据来源:医械数据云、中商产业研究院整理

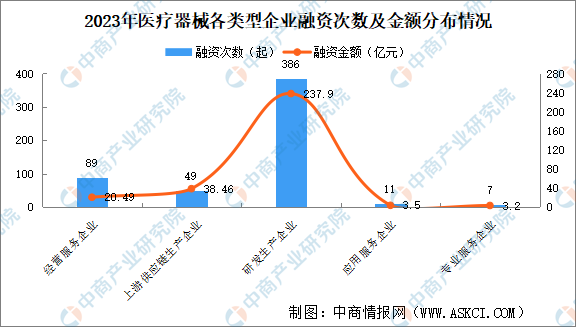

(3)医疗器械投融资集中研发生产企业

从融资数量来看,2023年医疗器械领域投融资主要集中在研发生产企业,共获投融资386起。从融资总额来看,2023年医疗器械领域融资总额仍主要流向研发生产企业,共获237.9亿元投资额。

数据来源:医械数据云、中商产业研究院整理

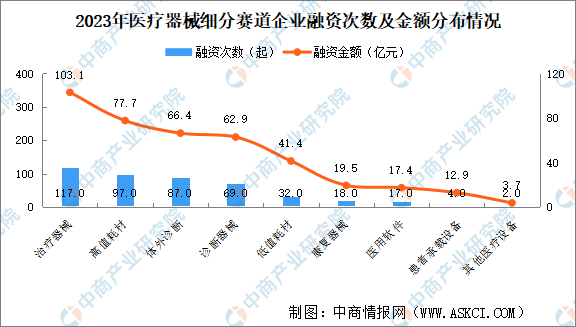

(4)治疗器械融资规模大

从研发生产企业投融资细分领域来看,2023年融资次数前三的细分领域分别为治疗器械、高值耗材以及体外诊断,融资次数分别为117起、97起以及87起。2023年融资总额前三的细分领域分别为治疗器械、高值耗材以及体外诊断,融资金额分别为103.1亿元、77.7亿元和66.4亿元。

数据来源:医械数据云、中商产业研究院整理

四、医学装备重点企业分析

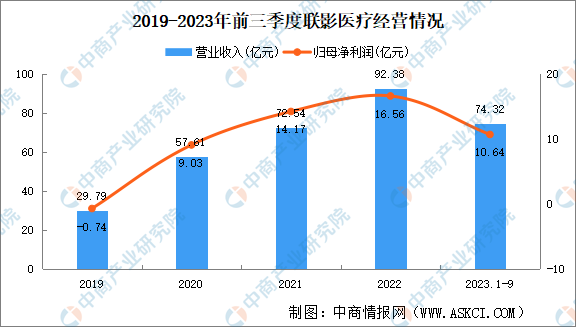

1.联影医疗

上海联影医疗科技股份有限公司成立于2011年,2022年在上海证券交易所科创板上市(股票代码688271)。公司致力于为全球客户提供全线自主研发的高性能医学影像诊断与治疗设备、生命科学仪器,以及覆盖「基础研究-临床科研-医学转化」全链条的创新解决方案。通过与全球高校、医院、研究机构及产业合作伙伴深度协同,不断突破科技创新边界,加速推进精准诊疗与前瞻科研探索,持续提升全球高端医疗设备及服务可及性。

2023年前三季度,联影医疗实现营业收入74.32亿元,较去年同期增长26.86%;归母净利润10.64亿元,比上年同期增长18.41%。

数据来源:中商产业研究院数据库

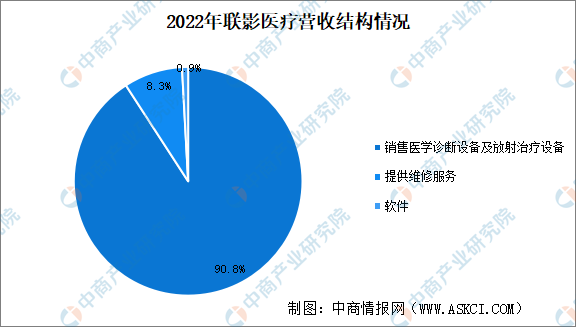

2022年销售医学诊断设备及放射治疗设备是联影医疗主要业务,2022年联影医疗销售医学诊断设备及放射治疗设备营收占比90.84%,提供维修服务营收占比仅8.30%。

数据来源:中商产业研究院数据库

2.新华医疗

山东新华医疗器械股份有限公司1943年11月诞生于胶东抗日根据地,是我党我军早期创建的医疗器械生产企业。新华医疗于2002年在上海证券交易所上市(股票代码600587)。新华医疗拥有国家认定企业技术中心,设有“博士后科研工作站”“山东省肿瘤治疗技术企业重点实验室”等多个省级技术研发平台,入选国务院国资委“科改示范企业”、中国制造业企业500强、中国企业专利500强、省“十强”产业集群领军企业。

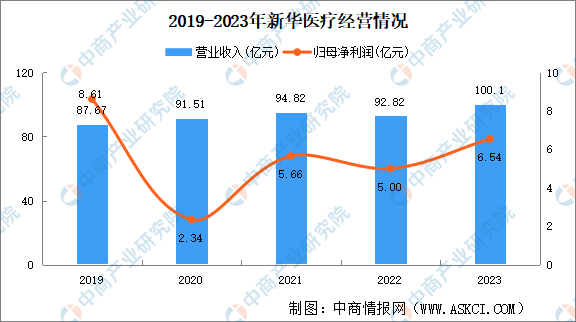

2023年度,新华医疗实现营业收入100.1亿元,比上年同期增长7.87%;实现归属于上市公司股东的净利润为6.540亿元,与上年同期相比增长30.78%。

数据来源:中商产业研究院数据库

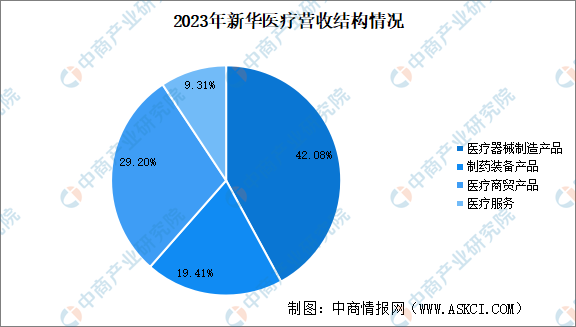

2023年新华医疗医疗器械制造产品营收占比42.08%,制药装备产品营收占比19.41%。

数据来源:中商产业研究院数据库

3.迈瑞医疗

深圳迈瑞生物医疗电子股份有限公司成立于1999年,2018年在深交所创业板上市(股票代码300760)。公司主要从事医疗器械的研发、制造、营销及服务,始终以客户需求为导向,致力于为全球医疗机构提供优质产品和服务。公司总部设在中国深圳,在北美、欧洲、亚洲、非洲、拉美等地区的超过30个国家设有超过40家境外子公司;在中国超过30个省市自治区设有分公司;已建立起基于全球资源配置的研发创新平台,设有10大研发中心,分布在深圳、武汉、南京、北京、西安、成都、硅谷、新泽西、西雅图和欧洲,形成了庞大的全球化研发、营销及服务网络。

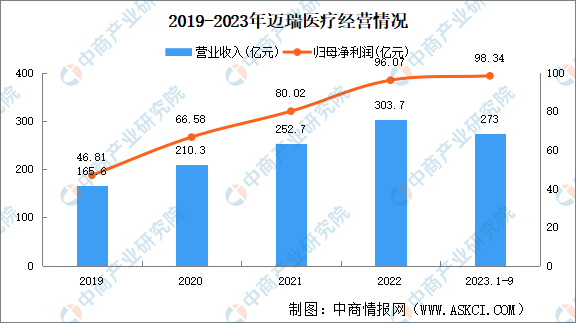

2023年前三季度,迈瑞医疗实现营业收入273亿元,较上年同期增长17.20%。2023年前三季度,公司实现归属于上市公司股东的净利润98.34亿元,较上年同期增长21.38%。

数据来源:中商产业研究院数据库

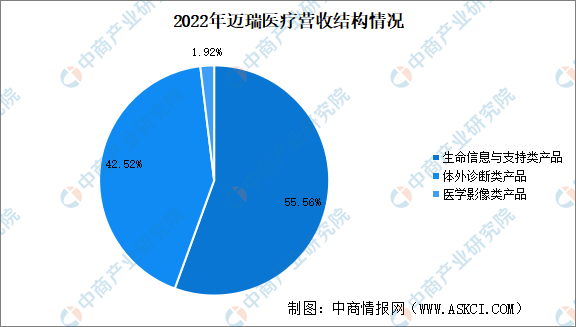

2023年迈瑞医疗生命信息与支持类产品、体外诊断类产品、医学影像类产品营业收入占比分别为55.56%、42.52%、1.92%。

数据来源:中商产业研究院数据库

4.九安医疗

天津九安医疗电子股份有限公司成立于1995年,2010年在深交所上市(股票代码002432)。公司是一家专注于健康类电子产品和智能硬件研发生产的上市企业,同时也是一家专注于搭建移动互联网“智能硬件+移动应用+云端服务”个人健康管理云平台的创新型科技企业。公司陆续推出了涵盖血压、血糖、血氧、心电、心率、体重、体脂、睡眠、运动等领域的个人健康类可穿戴设备,并获得小米科技2500万美元战略投资,成为小米生态链合作伙伴。

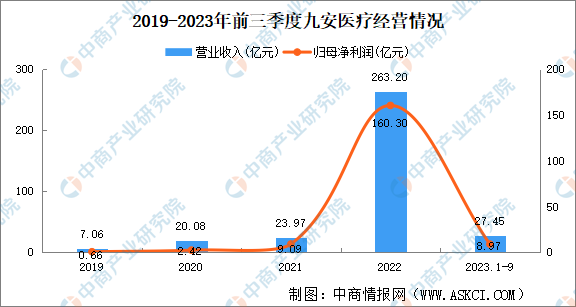

2023年前三季度,九安医疗实现营业收入27.45亿元,较上年同期减少88.84%。公司实现归属于上市公司股东的净利润8.967亿元,较上年同期减少94.41%。

数据来源:中商产业研究院数据库

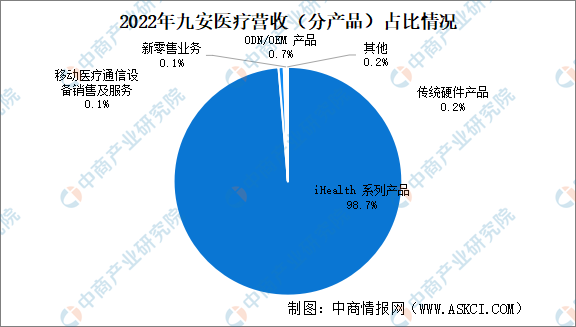

2022年九安医疗iHealth系列产品营业收入占比98.7%,移动医疗通信设备销售及服务营收占比0.1%。

数据来源:中商产业研究院数据库

5.乐普医疗

乐普医疗器械股份有限公司创立于1999年,2009年在深交所创业板上市(股票代码300003)。公司是我国最早从事心脏介入医疗器械研发制造的企业之一。主营业务覆盖医疗器械、药品、医疗服务及健康管理三大板块,并被国家科技部授予为“国家心脏病植介入诊疗器械及设备工程技术研究中心”,公司自主研发的生物可吸收支架、切割球囊、药物球囊、可降解封堵器、TAVR瓣膜、人工智能心电自动分析诊断系统等产品,技术已达到国际领先水平。

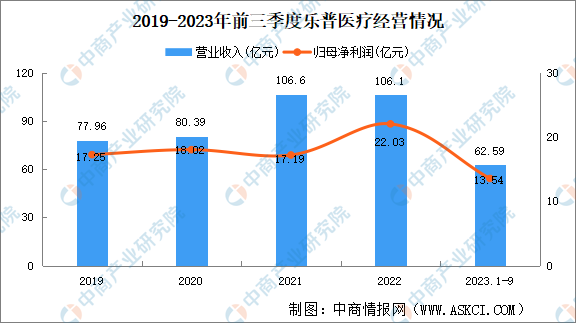

2023年前三季度,乐普医疗实现营业收入62.59亿元,较上年同期减少19.36%。公司实现归属于上市公司股东的净利润13.54亿元,较上年同期减少25.22%。

数据来源:中商产业研究院数据库

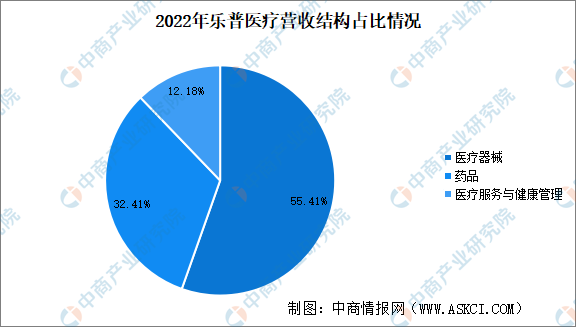

医疗器械营收占据乐普医疗半壁江山,2022年乐普医疗医疗器械营收占比55.41%,药品占比32.41%,医疗服务与健康管理占比12.18%。

数据来源:中商产业研究院数据库

五、医学装备市场发展前景

1.老龄化刺激医学装备需求增长

随着人口老龄化的加速,中国老年人的健康问题也将进一步加剧,各类疾病患者数量将增加,肿瘤、心血管、骨科疾病等发病率随之上升。例如骨科疾病中的类风湿性关节炎、椎间盘疾病和骨密度和骨结构疾病,45-59岁人群惠病比例分别为37.5%、36.4%、1.0%,但60岁以上人群的患病比例则上升至48.4%、42.7%、82.5%;60岁及以上老年人中,中重度失能占比也随年纪增长而增加,将带动医学装备各细分市场规模的进一步扩大。

2.自主创新驱动医学装备产业发展

我国医疗器械仍集中在中低端品种,高端医疗器械主要依赖进口。除兄脉支架、人工腰外,国内大部分高端器械领域仍由外资主导。国产替代在医疗器械领域进一步加速,部分耗材品种技术较为成熟,进口替代也较为完全,如心血管的冠脉支架国产化率达到75%,骨科创伤耗材国产化率达到68%。近年医疗设备国产化率也得到了大幅提升,如分子生物学分析设备国产化率提升21.37个百分点升至75.98%。全国以及各地推出多项政策对本土医疗器械企业进行创新研发提供了大量的政策支持,企业不断增加研发投入,提升自身技术创新能力。

3.企业出海热情高涨

中国政府大力实施“一带一路”等开放战略,鼓励企业“走出去”参与全球竞争。在医疗器械领域,政府通过提供出口退税、贷款优惠等政策措施,为企业出海创造了良好的外部环境,中国已陆续涌现出数个成功的药械企业通过自有品牌成功扩张出海的案例,这些企业分别走出了各有特色的出海路径。2019-2022年,医疗器械板块多家医疗设备、高值耗材及IVD公司海外年收入超过10亿元,海外收入占比超过20%,当前中国高值医疗器械出海已经初成气候。出海的医疗器械产品呈现从底端到中高端的变化。除了迈瑞医疗、南微医学以及部分疫情期间受益的低值耗材和新冠检测公司之外,近年来上市的联影医疗、奕瑞科技、采纳股份等公司海外业务收入增速也较快,多家公司海外业务收入占比逐步提升。

4.带量采购铺开推动行业发展

2023年前三季度骨科耗材、试剂类耗材和血管介入类中标效量前三。第四批高耗国家集采拟中选结果已公布,集采规则更加完善,企业中选率高(98%),产品需求量大,整体降价幅度温和。目前高值耗材集采范围从较成热的骨科器械、冠脉支架拓展至快速导入期的电生理、药物球囊等,同时角膜塑形镜、种植牙、正畸等消费类器械也纷纷吹响集采号角;区域联盟集采与国家集采交相辉映,医疗器械与药品类似,已形成从国家到跨省联盟、省级与市级集中带量采购相互配合、协同推进的工作格局。