关键词: 光电子器件

中商情报网讯:随着技术的不断进步和市场需求的日益增长,中国光电子器件行业展现出了巨大的发展潜力。光芯片和连接器市场的增长,以及激光器技术的进步,都在推动整个行业的技术革新和产业升级。在这一背景下,具备技术优势和产业链整合能力的企业将更有可能在激烈的市场竞争中占据有利地位。

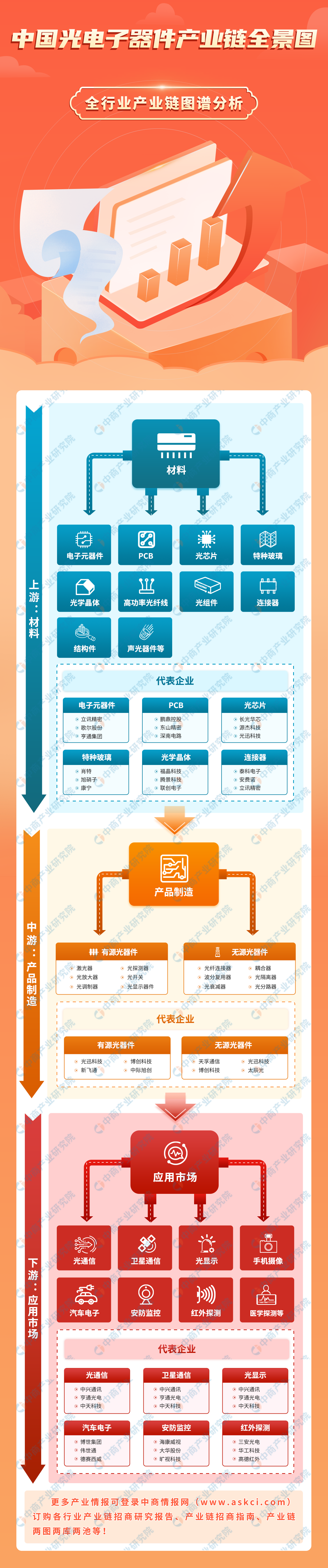

一、产业链

中国光电子器件上游为各类材料,包括电子元器件、PCB、光芯片、特种玻璃、光学晶体、高功率光纤线、光组件、连接器、结构件、声光器件等;中游为光电子器件产品制造,包括有源光器件和无源光器件两大类;下游为应用市场,包括光通信、卫星通信、光显示、手机摄像、汽车电子、安防监控、红外探测、医学探测等。

图片来源:中商产业研究院

二、上游分析

1.电子元器件

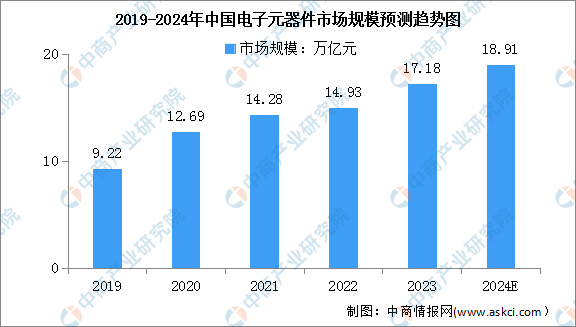

目前,我国电子元器件行业整体呈现市场规模大、增长速度快的特征。中商产业研究院发布的《2024-2029年中国电子元器件行业市场前景预测及未来发展趋势研究报告》数据显示,我国电子元器件市场规模由2019年的9.22万亿元增长至2022的14.93万亿元,复合年均增长率为17.4%。中商产业研究院分析师预测,2024年我国电子元器件市场规模将继续增长至18.91万亿元。

数据来源:Wind、中商产业研究院整理

2.PCB

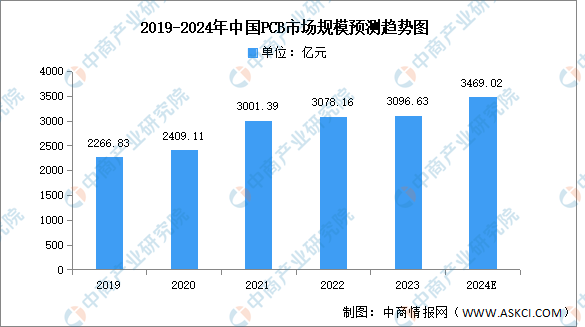

近年来,在全球PCB产能向中国转移以及下游电子终端产品蓬勃发展背景下,中国PCB行业整体呈现较快的发展趋势,亚洲尤其是中国已成为全球最为重要的印制电路板生产基地。中商产业研究院发布的《2024-2029年中国印制电路板行业发展趋势及预测报告》显示,2022年中国PCB市场规模达3078.16亿元,同比增长2.56%,2023年约为3096.63亿元。中商产业研究院分析师预测,2024年中国PCB市场规模将进一步增长至3469.02亿元。

数据来源:Prismark、中商产业研究院整理

3.光芯片

(1)光芯片市场规模

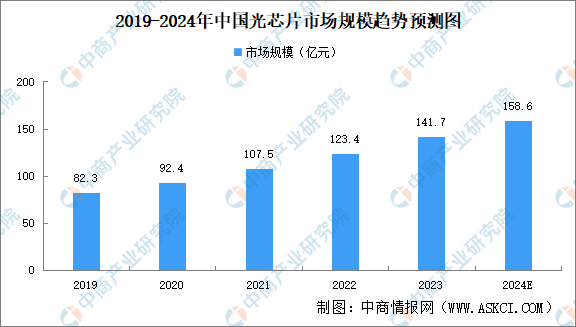

光芯片按功能可以分为激光器芯片和探测器芯片,其中激光器芯片主要用于发射信号,将电信号转化为光信号,探测器芯片主要用于接收信号,将光信号转化为电信号。得益于光芯片国产化进度的持续推进,大量数据中心设备更新和新数据中心也会持续助力光芯片市场规模的增长,中国将成为全球增速最快的地区之一。随着光通信需求的增长,光芯片需求正在快速增长,中商产业研究院发布的《2024-2029年中国光芯片行业发展趋势与投资格局研究报告》显示,2023年我国光芯片市场规模为141.7亿元。中商产业研究院分析师预测,2024年我国光芯片市场规模将超150亿元。

数据来源:中商产业研究院整理

(2)光芯片竞争格局

国内专业光芯片厂商包括源杰科技、武汉敏芯、中科光芯、雷光科技、光安伦、云岭光电等。目前国内光芯片企业正在积极开发25G光芯片产品,源杰科技、光迅科技、仕佳光子、海信宽带等企业都有相关业务布局。

资料来源:中商产业研究院整理

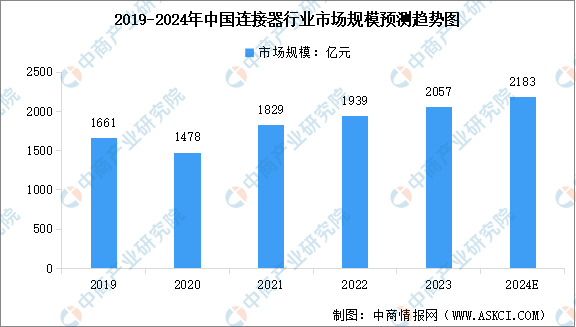

4.连接器

受益于通信、消费电子、新能源汽车、工控安防等下游行业的持续发展,中国连接器行业市场规模不断增长,已经成为世界上最大的连接器生产基地。中商产业研究院发布的《2024-2029年中国连接器行业分析及发展预测报告》显示,2023年中国连接器市场规模为2057亿元,近五年年均复合增长率为5.50%。中商产业研究院分析师预测,2024年中国连接器市场规模将达到2183亿元。

数据来源:Bishop&Associates、中商产业研究院整理

三、中游分析

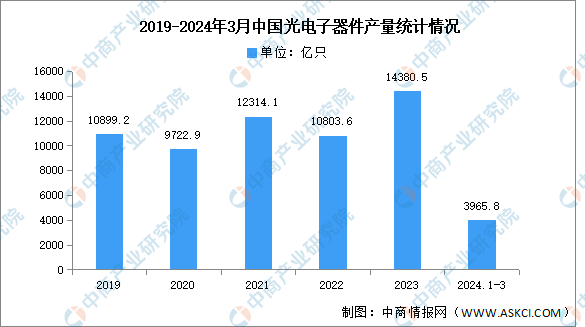

1.产量

近年来,中国光电子器件产量整体波动较大。中商产业研究院发布的《2024-2029年中国光电子器件行业发展情况分析及投资前景预测报告》显示,2023年中国光电子元器件产量达14380.5亿只,同比增长33.11%。2024年1-3月产量达3965.8亿只,同比增长24.6%。

数据来源:中商产业研究院数据库

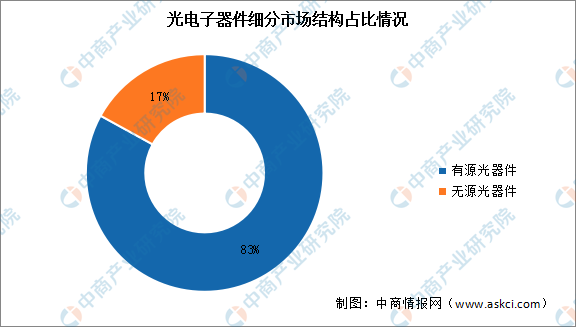

2.市场结构

光电子器件按照是否需要外部能源来工作,可分为有源光器件和无源光器件两类。中商产业研究院发布的《2024-2029年中国光电子器件行业发展情况分析及投资前景预测报告》显示,有源光器件占比83%,主要用于光电转换或光信号处理,包括激光器、光探测器、光放大器、光开关、光调制器、光显示器件等;无源光器件占比较小,约17%,包括光纤连接器、耦合器、波分复用器、光隔离器、光衰减器、光分路器、光滤波器等。

数据来源:Ovum、中商产业研究院整理

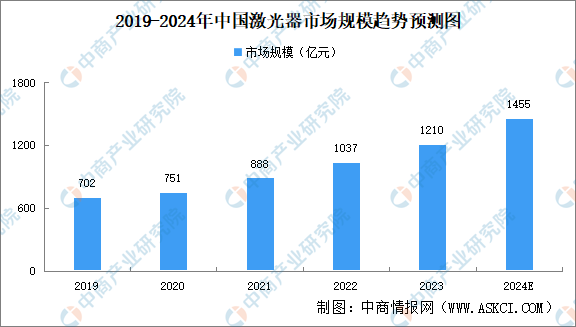

3.激光器

(1)激光器市场规模

激光器是一种能发射激光的装置器件。中商产业研究院发布的《2024-2029年中国激光器市场前景及投资机会研究报告》显示,2023年中国激光器市场规模达到1210亿元。中商产业研究院分析师预测,2024年中国激光器市场规模将达1455亿元。

数据来源:中商产业研究院整理

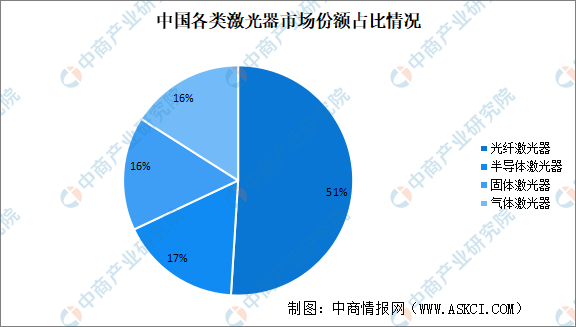

(2)激光器市场结构

根据增益介质的不同,激光器可分为光纤激光器、半导体激光器、固体激光器和气体激光器。其中,光纤激光器因高效率、多用途、低维护成本的特点受到下游客户的青睐。在应用领域,光纤激光器已成为最大的激光器品类,市场份额超过一半。光纤激光器主要应用在工业领域,而医学领域主要还是以半导体、固体及气体激光为主,三者合计占比49%。

数据来源:中商产业研究院整理

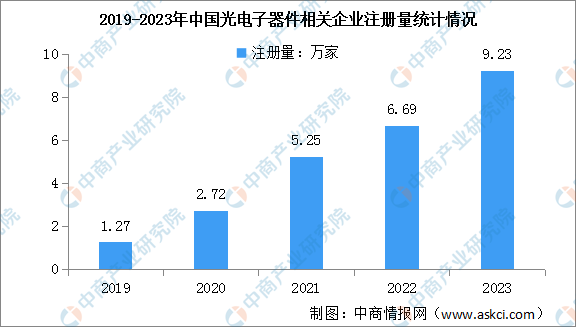

4.企业注册量

近五年,中国光电子器件相关企业注册量总体呈现高速增长的趋势。2019年-2023年我国光电子器件相关企业注册量由1.27万家增至9.23万家,年均复合增长率高达64.2%。从企业总数来看,目前我国现存光电子器件企业数量达33.9万家。

数据来源:企查查、中商产业研究院整理

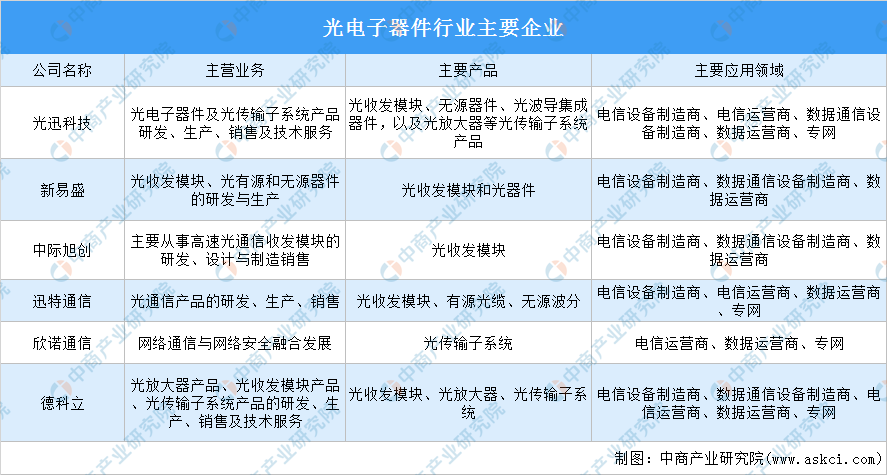

5.竞争格局

目前,光电子器件行业的竞争格局由技术迭代和应用领域拓展推动,正变得更加激烈,其中具备核心技术和纵向整合能力的企业将在未来的市场竞争中占据优势。

资料来源:中商产业研究院整理

6.重点企业分析

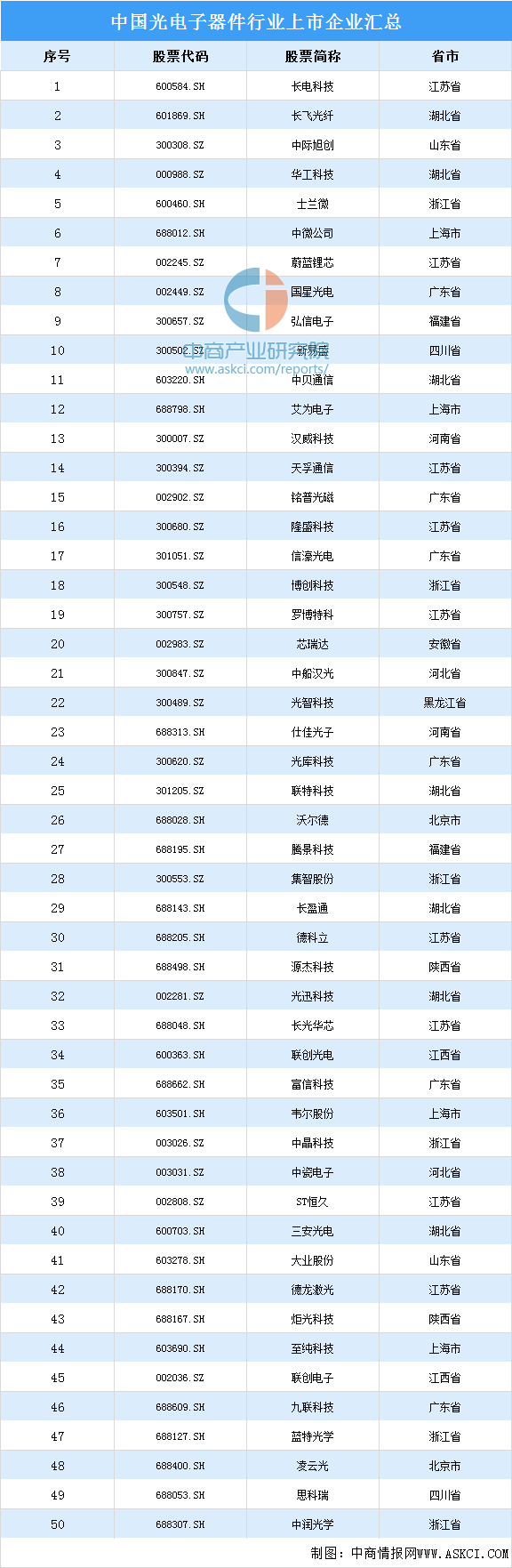

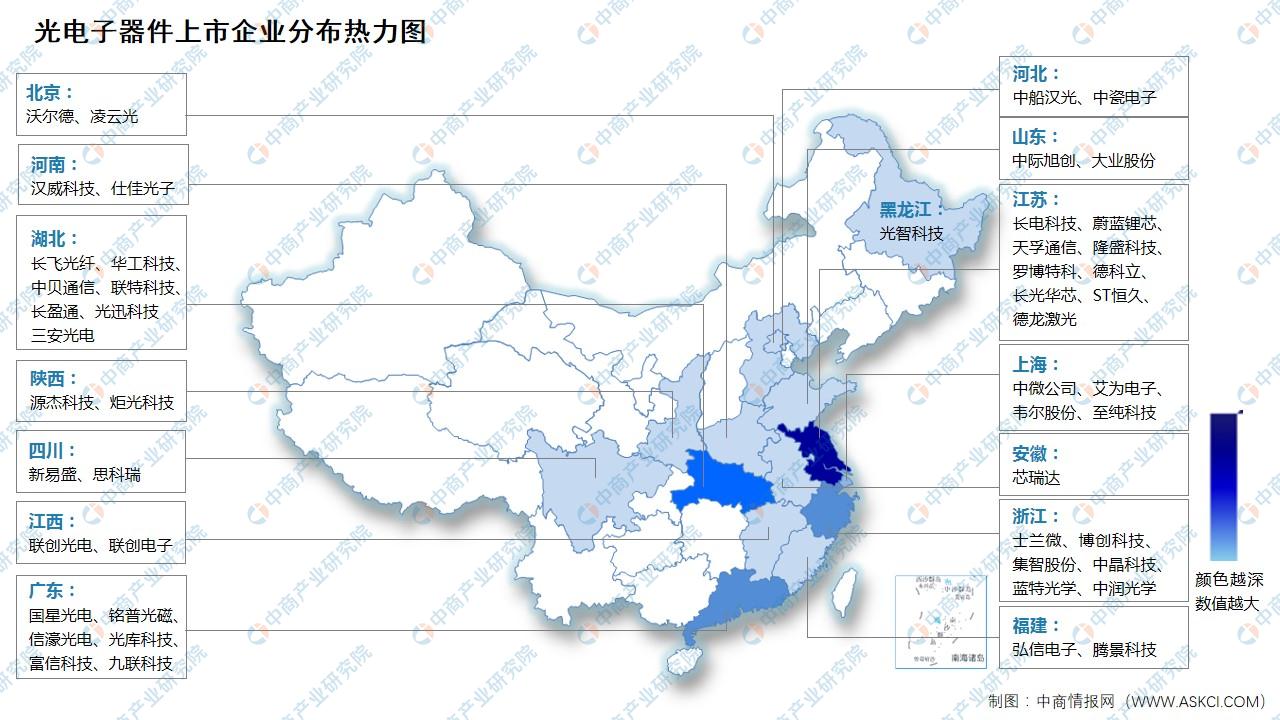

光电子器件行业上市企业包括长电科技、长飞光纤、中际旭创、华工科技、士兰微、中微公司、蔚蓝锂芯、国星光电、弘信电子、新易盛等。从区域分布来看,光电子器件企业主要分布在江苏省、湖北省、浙江省、广东省。

资料来源:中商产业研究院整理

7.企业热力分布图

资料来源:中商产业研究院整理

四、下游分析

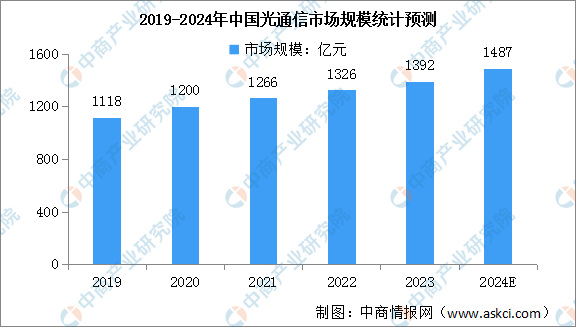

1.光通信

随着光芯片、光器件的技术进步、成本下降,光通信行业将能够更好地应对未来海量数据以及高速运算要求带来的巨大压力,光通信行业有望保持持续增长。中商产业研究院发布的《2024-2029年中国光通信行业发展情况及投资战略研究报告》显示,2023年中国光通信市场规模达1392亿元,同比增长5%。中商产业研究院分析师预测,2024年中国光通信市场规模将增至1487亿元。

数据来源:中商产业研究院整理

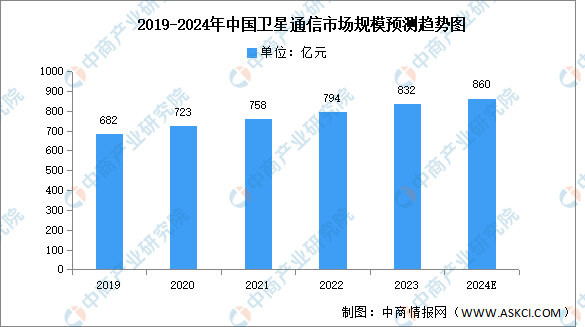

2.卫星通信

近年来,我国卫星通信行业快速发展,卫星通信关键技术不断进步。卫星通信对我国的国民经济发展,对产业信息化产生巨大的促进作用。中商产业研究院发布的《2024-2029年中国卫星通信终端市场现状及未来发展趋势》显示,2022年我国卫星通信市场规模达到794亿元,同比增长4.75%,2023年约为832亿元。中商产业研究院分析师预测,2024年中国卫星通信市场规模将达860亿元。

数据来源:中商产业研究院整理

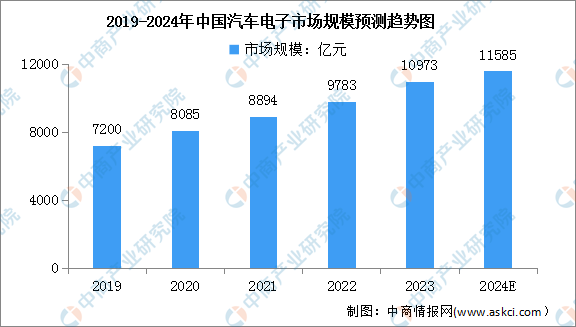

3.汽车电子

汽车电子是安装在汽车上所有电子设备和电子元器件的总称。受新能源汽车产销两旺的影响,汽车电子化程度持续提升,汽车电子将迎来长景气周期。中商产业研究院发布的《2024-2029年中国汽车电子行业发展情况及投资战略研究报告》显示,2023年中国汽车电子市场规模超万亿元,同比增长12%。中商产业研究院分析师预测,2024年中国汽车电子市场规模将增至11585亿元。

数据来源:汽车工业协会、中商产业研究院整理