关键词: 智能座舱

中商情报网讯:智能座舱是基于智能化、万物互联的背景下的车内应用场景,通过整合驾驶信息和车载应用,利用车载系统的强大信息数据处理能力,为驾驶者提供高效且科技感的驾驶体验。近年来,随着汽车智能化浪潮来临以及自动驾驶高速发展,智能座舱已成为整车智能化发展的核心构成,市场需求持续提升。

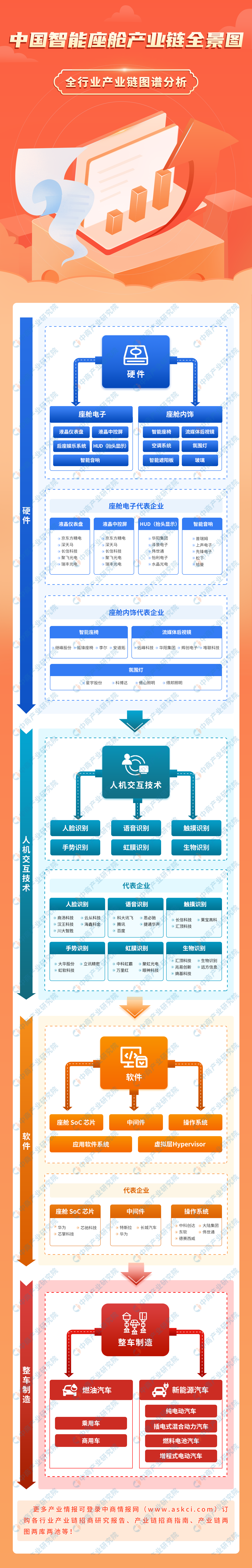

一、产业链

智能座舱产业链主要由硬件、人机交互技术、软件、整车制造组成。硬件包括以液晶仪表盘、液晶中控屏、后座娱乐系统、HUD、智能音响为主的座舱电子,以及以智能座椅、流媒体后视镜、空调系统、氛围灯、智能遮阳板、玻璃为主的座舱内饰。人机交互技术主要为人脸识别、语音识别、触摸识别、手势识别、虹膜识别、生物识别。软件主要包括座舱SoC芯片、中间件、操作系统、应用软件系统、虚拟层Hypervisor。整车制造主要为燃油车制造和新能源汽车制造。

图片来源:中商产业研究院

二、智能座舱市场现状

1.智能座舱市场规模

中商产业研究院发布的《智能网联汽车系列专题之中国智能座舱产业链全景与机会洞察专题研究报告》显示,2023年我国智能座舱市场规模1300亿元。中商产业研究院分析师预测,2024年我国智能座舱行业市场规模将达1528亿元,2026年有望达2127亿元,智能座舱行业发展空间广阔。

数据来源:中商产业研究院整理

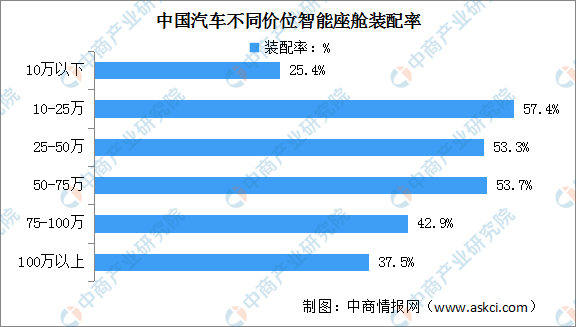

2.智能座舱装配率

由于车型换代较快、国产新势力加入等因素,我国市场10-75万的中低端-中高端车型智能座舱装配率较高,均超过50%。中商产业研究院发布的《智能网联汽车系列专题之中国智能座舱产业链全景与机会洞察专题研究报告》显示,智能座舱在新车中渗透率最高的价位区间为10-25万元,达到57.4%。智能座舱在新车中渗透率较低的价格区间为10万以下与100万以上,渗透率分别为25.4%、37.5%。未来随着智能座舱成本进一步的降低、旧款车型开始换代,我国智能座舱装配率还有很大的提升空间。

数据来源:中商产业研究院整理

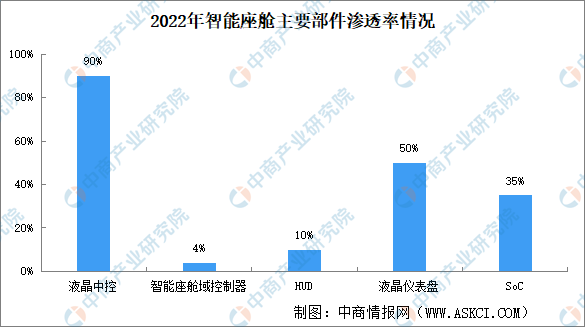

3.主要部件渗透率

当前,智能座舱主要部件中,液晶中控、液晶仪表盘渗透率较高,分别为90%、50%,SoC渗透率35%,HUD、智能座舱域控制器渗透率较低,分别为10%、4%。

数据来源:毕马威、中商产业研究院整理

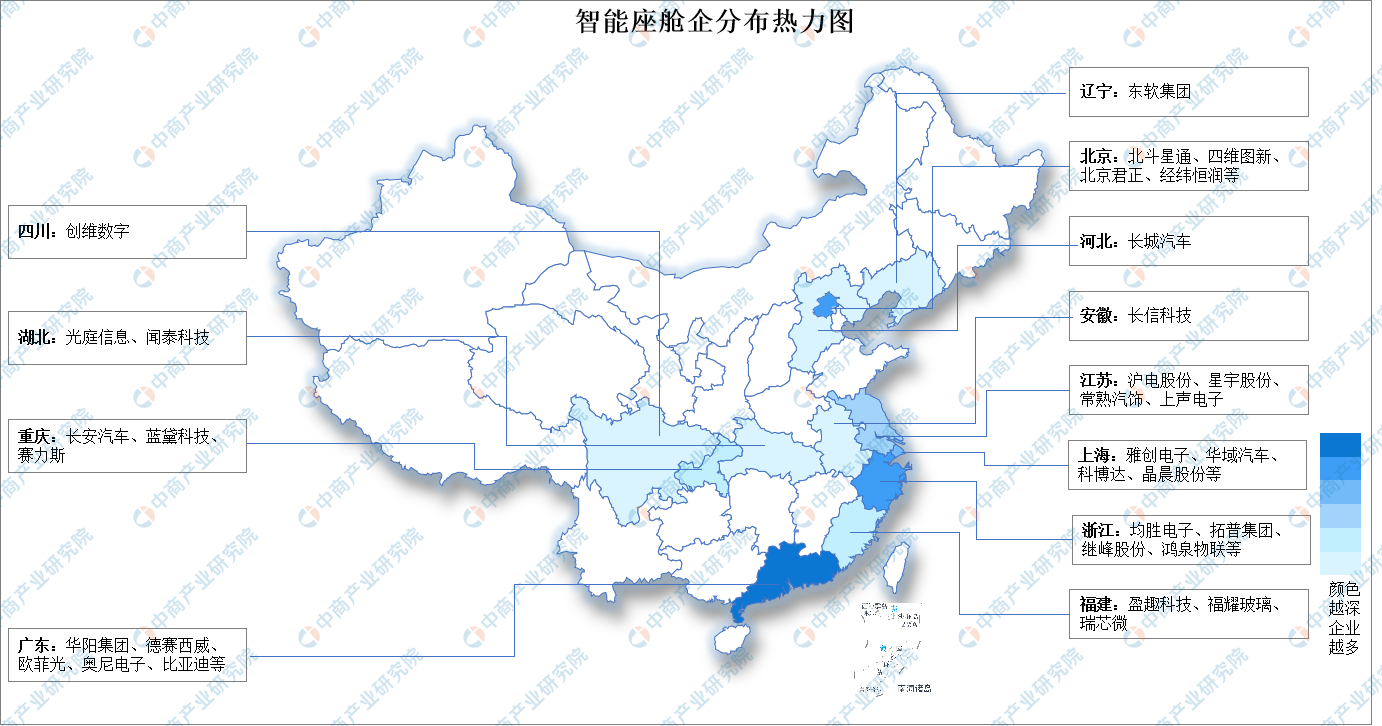

4.智能座舱重点企业

目前,我国企业陆续涉足智能座舱领域,争相在新赛道谋取红利。智能座舱重点企业包括华阳集团、远峰科技、德赛西威、均胜电子、索菱股份、路畅科技。

资料来源:中商产业研究院整理

5.智能座舱企业热力分布图

资料来源:中商产业研究院整理

三、硬件

1.液晶中控屏

中商产业研究院发布的《2024-2029全球及中国液晶面板屏行业深度研究报告》显示,目前国内中控屏渗透率超90%,2023年中国液晶中控屏市场规模429亿元。中商产业研究院分析师预测,大屏化、高清化、交互多模态化和多屏化助力市场规模增长,2024年中国液晶中控屏市场规模将达441亿元,2026年将达467亿元。

数据来源:中商产业研究院整理

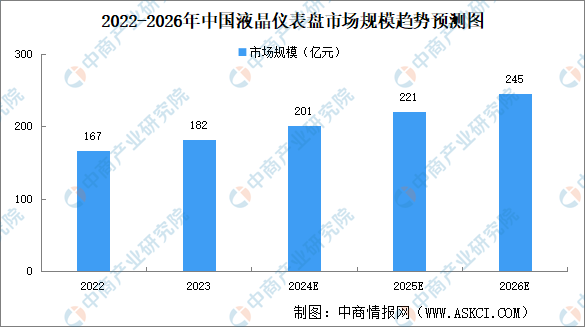

2.液晶仪表盘

中商产业研究院发布的《2024-2029全球及中国汽车仪表盘行业发展现状调研及投资前景分析报告》显示,2023年中国液晶仪表盘市场规模182亿元,中商产业研究院分析师预测,2024年中国液晶仪表盘市场规模将达201亿元,2026年将增至245亿元。

数据来源:中商产业研究院整理

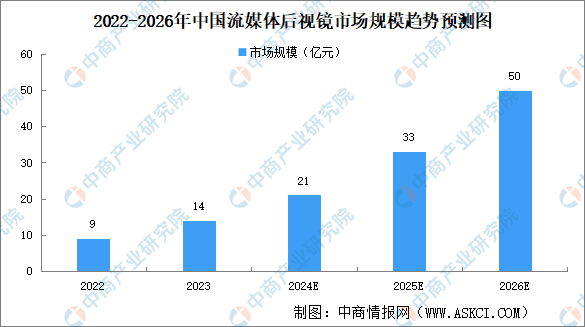

3.流媒体后视镜

前装市场处于起步阶段,渗透率较低。中商产业研究院发布的《智慧视听电子系列专题之中国流媒体后视镜产业链全景与机会洞察专题研究报告》显示,2023年中国流媒体后视镜市场规模14亿元。中商产业研究院分析师预测,2024年中国流媒体后视镜市场规模将达21亿元,2026年将增至50亿元。

数据来源:中商产业研究院整理

4.HUD

HUD(抬头显示)技术路线包括组合型抬头显示系统C-HUD、风挡型抬头显示W-HUD和增强现实型抬头显示系统AR-HUD。近几年,W-HUD成本逐步下探,成为HUD前装市场的主流方案之一,C-HUD存在安全问题已经逐步退出市场,AR-HUD是各大车企和供应商重点布局的前瞻技术。近年来,我国HUD市场规模持续增长。中商产业研究院发布的《智能网联汽车系列专题之中国抬头显示器(HUD)产业链全景与机会洞察专题研究报告》显示,2023年中国AR-HUD及W-HUD市场规模分别为74亿元、47亿元,中商产业研究院分析师预测,2024年中国AR-HUD及W-HUD市场规模将分别达到120亿元、55亿元。

数据来源:中商产业研究院整理

5.智能座舱硬件竞争格局

国内中控屏前装市场国产供应商CR5为46.4%,市场有进一步集中的趋势。液晶仪表的竞争格局较为集中,高端汽车仪表市场几乎被中外合资企业和外商独资企业垄断,CR5达到80%。前装市场的流媒体后视镜供应商较少,竞争格局相对简单,CR5超过90%。流媒体后视镜后装赛道参与者众多,竞争较为激烈。HUD技术专利集中度较高,此前被海外企业垄断。近年来,国内厂商积极布局HUD,抢夺HUD市场份额。

资料来源:中商产业研究院整理

四、人机交互

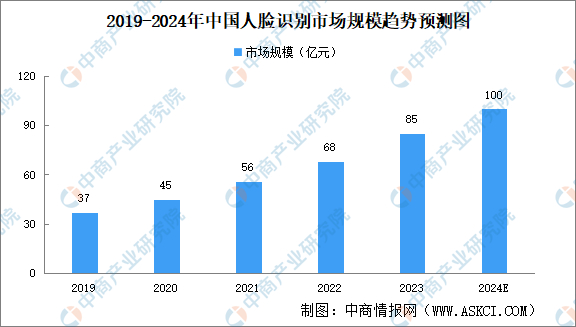

1.人脸识别市场规模

计算机、光学成像等相关技术的高速发展,使得人脸识别在安防、金融等领域的应用不断拓展,市场规模持续增长。中商产业研究院发布的《2024-2029年中国人脸识别行业市场研究及前景预测报告》显示,2022年我国人脸识别行业市场规模达到68亿元,同比增长21.4%,2023年增至85亿元。随着人脸识别技术在各行业应用渗透的不断深入,中商产业研究院预测,2024年我国人脸识别市场规模将突破100亿元。

数据来源:中商产业研究院整理

2.人脸识别算法TOP10企业

人脸识别算法是指在检测到人脸并定位面部关键特征点之后,主要的人脸区域就可以被裁剪出来,经过预处理之后,馈入后端的识别算法。“2023人脸识别算法TOP10企业排行”显示,TOP10企业分别为商汤科技、瑞为技术、云从科技、腾讯优图、快手科技、依图科技、旷视科技、海康威视、阿里云、汉王科技。

资料来源:互联网周刊、中商产业研究院整理

五、软件

1.座舱SoC芯片市场规模

中商产业研究院发布的《2024-2029年中国汽车座舱SOC行业前景预测与战略投资机会分析报告》显示,2023年中国智能座舱SoC市场规模108亿元,中商产业研究分析师预测,2024年中国智能座舱SoC市场规模将达143亿元,2026年将达到266亿元。

数据来源:中商产业研究院整理

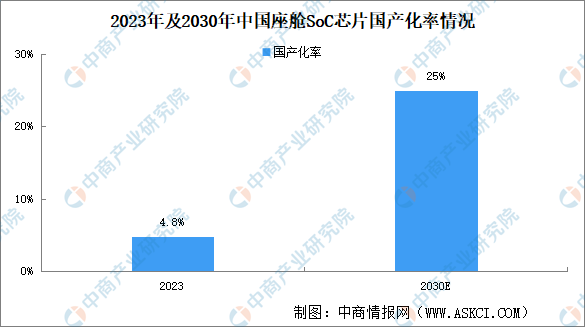

2.座舱SoC芯片国产化率

2023年的中国乘用车市场,本土座舱SoC市场覆盖率仅约4.8%,随着政策推动及技术成熟,预计国产座舱SoC市场渗透率将进一步提升,至2030年预计可达25%。

数据来源:中商产业研究院整理

3.座舱SoC芯片重点企业

资料来源:中商产业研究院整理

六、整车制造

1.汽车

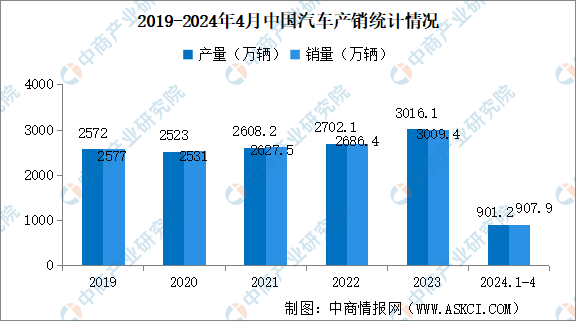

我国汽车产销量连续15年稳居全球第一。2023年,我国汽车产销量首次双双突破3000万辆,创历史新高。2024年1-4月,汽车产销分别完成901.2万辆和907.9万辆,同比分别增长7.9%和10.2%。

数据来源:中汽协、中商产业研究院整理

2.新能源汽车

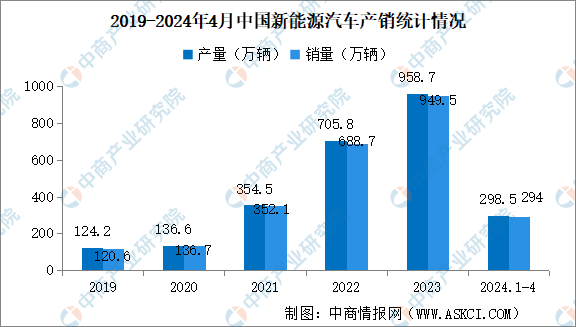

近年来,中国新能源汽车销量稳步增长。2023年中国新能源产销分别完成958.7万辆和949.5万辆,同比分别增长35.8%和37.9%,市场占有率达到31.6%。2024年1-4月,新能源汽车产销分别完成298.5万辆和294万辆,同比分别增长30.3%和32.3%;新能源汽车新车销量达到汽车新车总销量的32.4%。

数据来源:中汽协、中商产业研究院整理

3.配置智能座舱的车企

智能座舱是基于智能化、万物互联的背景下的车内应用场景,通过整合驾驶信息和车载应用,利用车载系统的强大信息数据处理能力,为驾驶者提供高效且科技感的驾驶体验。智能座舱将成为下一代车企核心竞争力,近年来,车企争相配置智能座舱。

资料来源:中商产业研究院整理