关键词: 轨道交通装备

中商情报网讯:随着交通强国战略的深入实施、智慧城市的快速建设以及“双碳”目标的积极推进,轨道交通装备行业正积极探索运用新一代信息技术,推动产业升级和数字化转型。2024年一季度,铁路运输量的强势复苏更是为轨交装备市场注入了新的活力。在这一背景下,轨道交通装备行业正迎来前所未有的发展机遇。

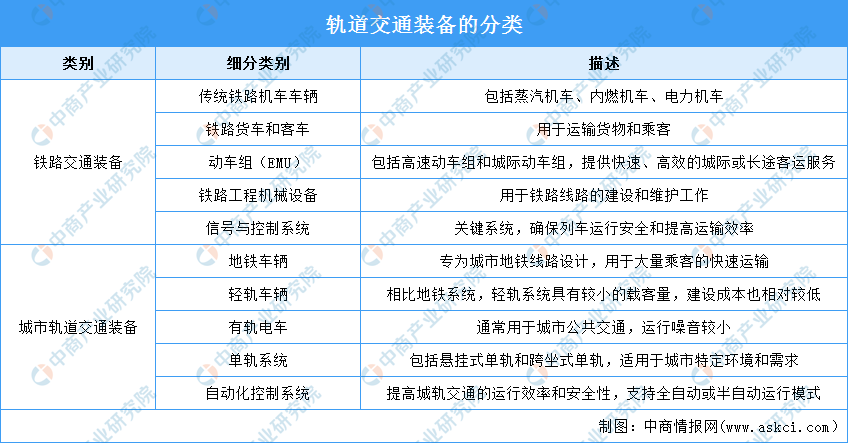

一、轨道交通装备概况

轨道交通装备是铁路和城市轨道交通运输所需各类装备的总称,主要涵盖了机车车辆、工程及养路机械、安全保障、通信信号、牵引供电、运营管理等各种机电装备。目前,轨道交通装备可以根据市场和服务类型被细分为铁路交通装备和城市轨道交通装备两大板块。

资料来源:中商产业研究院

二、轨道交通装备行业发展政策

中国轨道交通装备行业在近年来得到了国家的高度重视,政府及相关部门出台了《铁路机车车辆目录》《推动铁路行业低碳发展实施方案》《城市轨道交通通信系统运营技术规范(试行)》《“十四五”新型城镇化实施方案》《“十四五”铁路科技创新规划》等一系列政策提升铁路创新能力、科技实力,推动技术装备高端化、智能化、谱系化发展。具体政策如下:

资料来源:中商产业研究院整理

三、轨道交通装备行业发展现状

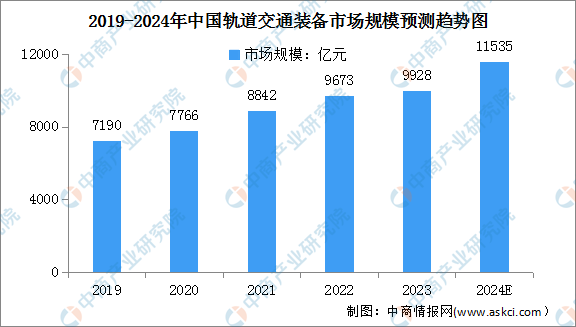

1.轨道交通装备市场规模

随着现代信息技术和人工智能技术的快速发展,智慧化技术的应用与应用场景的建设逐步成为全球轨道交通行业技术进步和相关服务业态发展的必然趋势。轨道交通装备是我国在高端制造领域的重要组成部分,市场规模不断扩增。中商产业研究院发布的《2024-2029年中国轨道交通装备行业市场前景预测及未来发展趋势研究报告》显示,我国轨道交通装备行业市场规模由2019年的7190亿元增长到2023年的9928亿元。中商产业研究院分析师预测,2024年我国轨道交通装备行业市场规模将达万亿元。

数据来源:中商产业研究院整理

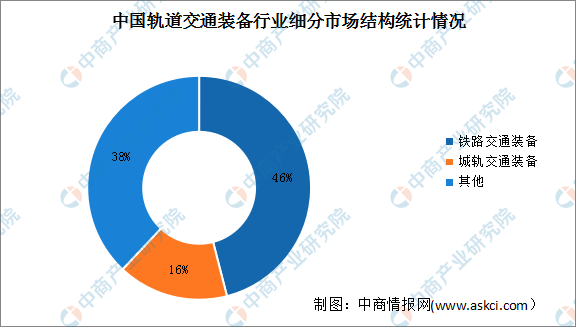

2.细分市场结构

从细分市场结构来看,我国轨道交通装备行业可分成铁路交通装备和城轨交通装备。中商产业研究院发布的《2024-2029年中国轨道交通装备行业市场前景预测及未来发展趋势研究报告》显示,铁路交通装备占比最大,占据了轨道交通装备市场的46%,城轨交通装备占比为16%。随着城市化进程的加快和城市人口的增长,城市轨道交通装备尤其受到重视,其需求在很多城市呈现快速增长的趋势,未来仍有较大发展空间。

数据来源:中商产业研究院整理

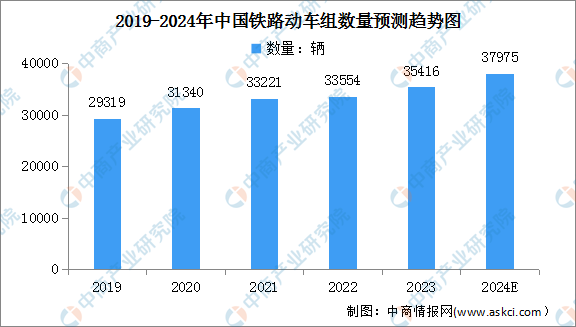

3.动车组数量

动车组作为轨道交通装备的重要组成部分,在技术上已经实现了从引进到自主创新的跨越,成为中国轨道交通发展的一个缩影。随着技术的发展,动车组向着智能化、轻量化方向进步,安全和环保性能不断优化。中商产业研究院发布的《2024-2029年中国轨道交通装备行业市场前景预测及未来发展趋势研究报告》显示,2019-2023年我国铁路动车组数量从29319辆增长至35416辆,年均复合增长率4.8%。中商产业研究院分析师预测,2024年我国铁路动车组数量将达37975辆。

数据来源:国家铁路局、中商产业研究院整理

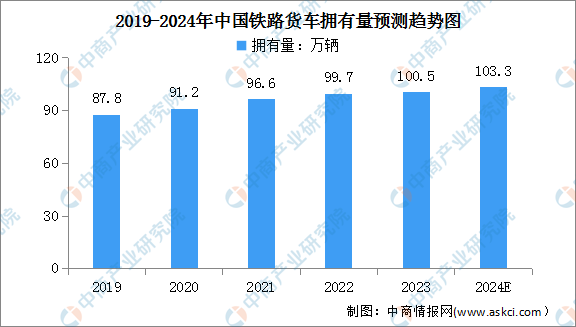

4.铁路货车拥有量

铁路货车是铁路运输中用于运送货物的车辆。中商产业研究院发布的《2024-2029年中国轨道交通装备行业市场前景预测及未来发展趋势研究报告》显示,2023年全国铁路货车拥有量为100.5万辆,同比增长0.8%。中商产业研究院分析师预测,2024年我国铁路货车拥有量将增至103.3万辆。

数据来源:国家铁路局、中商产业研究院整理

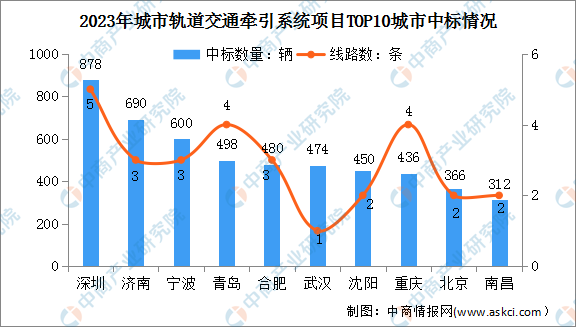

5.城轨交通牵引系统项目TOP10城市

牵引系统是城市轨道交通车辆的核心部件,是列车动力的来源,其由牵引逆变器、辅助电源等14个大型部件组成。按城市划分,2023年各城市轨道交通牵引系统采购中标项目中,共有18座城市完成了43条线路的列车牵引系统的招标,涉及车辆数共计6340辆。按中标数量排名,城市轨道交通牵引系统项目中标TOP10城市分别为深圳、济南、宁波、青岛、合肥、武汉、沈阳、重庆、北京、南昌。其中,深圳以1436辆的中标数量排名第一,中标项目数量5个。

数据来源:RT轨道交通、中商产业研究院整理

6.城轨交通牵引系统项目中标企业

按中标牵引系统车辆数统计,2023年株洲中车时代电气股份有限公司荣登榜首,中标23个项目,中标车辆数3382辆,占据中标总数量的53.34%;其次,中车青岛四方车辆研究所有限公司中标8个项目,中标车辆数986辆,占据中标总数量的15.55%;江苏经纬轨道交通设备有限公司中标6个项目,中标车辆数694辆,占据全年中标总数量的10.95%,居第三。

数据来源:RT轨道交通、中商产业研究院整理

7.市场竞争情况

轨交设备行业共有29家公司公布2023年经营情况,29家公司营业收入合计3544.21亿元,归属母公司股东净利润合计217.01亿元。其中4家公司营业收入超百亿,4家公司归属母公司股东净利润超10亿。净利润方面,中国中车排名第一,归属母公司股东的净利润117.12亿元。中国通号、时代电气排名第二和第三,归属母公司股东的净利润分别为34.77亿元、31.06亿元。中铁工业、康尼机电、金鹰重工、铁科轨道、今创集团、威奥股份、哈铁科技进入前十,依次排名第4-10名。

数据来源:中商产业研究院数据库

四、轨道交通装备行业重点企业

1.中国中车

中国中车成立于2007年,是全球规模领先、品种齐全、技术一流的轨道交通装备供应商,连续多年轨道交通装备业务销售规模位居全球首位。公司主要经营铁路机车车辆、动车组、城市轨道交通车辆、工程机械、各类机电设备、电子设备及零部件、电子电器及环保设备产品的研发、设计、制造等业务。

2023年,公司加快建设世界一流企业,聚焦“一核三极多点”持续优化业务布局和结构调整,公司规模效益指标持续位居全球轨道交通装备制造业前列,风电装备、高分子复合材料等进入国内前列。2024年一季度,中国中车实现营业收入321.8亿元,同比下降0.60%;归母净利润10.08亿元,同比增长63.86%。

数据来源:中商产业研究院整理

2023年,中国中车主营业务包括铁路装备、新产业、城轨与城市基础设施、现代服务,占比分别为41.92%、34.42%、21.49%、2.18%。

数据来源:中商产业研究院整理

2.中国通号

中国铁路通信信号股份有限公司成立于2010年,是以轨道交通控制技术为特色的高科技产业集团、全球领先的轨道交通控制系统提供商,拥有投融资、设计研发、系统集成、装备制造、工程服务、运营维护完整产业链。公司掌握着先进的高速铁路列车运行控制系统技术和装备,这些技术和装备已成功应用于国内多条高速铁路和客运专线,并参与了京沪、哈大等高铁的建设。中国通号的产品和服务不仅覆盖了中国国内外铁路和城市轨道交通领域,还扩展到了机场、港口和矿山等多个行业。

2024年一季度,中国通号实现营业收入65.47亿元,同比下降12.74%;归母净利润6.05亿元,同比下降10.84%。

数据来源:中商产业研究院整理

2023年,中国通号主营业务包括轨道交通控制系统、工程总承包,占比分别为79.08%、20.74%。

数据来源:中商产业研究院整理

3.时代电气

时代电气是中国电气化铁路装备事业的开拓者和领先者,专注于轨道交通电气装备的研发和制造,其产品涵盖机车产品、动车组产品、城市轨道产品等。公司在通信与信息技术、车载控制诊断技术、变流技术、列车控制技术、大功率半导体器件技术、测控技术、工程机械电气控制技术、深海装备技术等多个领域拥有自主知识产权,形成了“基础器件+装置与系统+整机与工程”的完整产业链结构,产业涉及轨道交通、新能源发电、电力电子器件、汽车电驱、工业电气、海工装备等领域。

2024年一季度,时代电气实现营业收入39.25亿元,同比增长27.20%;归母净利润5.68亿元,同比增长30.44%。

数据来源:中商产业研究院整理

2023年,时代电气主营业务包括轨道交通装备业务、新兴装备业务,占比分别为59.22%、40.06%。

数据来源:中商产业研究院整理

4.中铁工业

中铁工业是中国中铁股份有限公司旗下的A股上市公司,业务范围涵盖隧道掘进设备、铁路道岔、钢桥梁、铁路施工机械、桥梁施工机械、新型轨道交通车辆、高端环保装备的研发设计、生产制造、技术服务和项目投资等,主营业务的市场占有率和综合实力位居世界前列。

中铁工业是我国隧道掘进设备研发制造和服务的龙头企业,开发了不同断面以及土压、泥水、硬岩等不同适应性的全系列盾构/硬岩掘进机产品,及以凿岩台车、悬臂掘进机、混凝土湿喷台车等为代表的隧道机械化专用设备产品,产品遍布国内40多个省市地区,并远销法国、意大利、德国、韩国等30多个国家和地区。

2024年一季度,中铁工业实现营业收入71.18亿元,同比下降4.26%;归母净利润4.68亿元,同比下降10.87%。

数据来源:中商产业研究院整理

2023年,中铁工业主营业务包括交通运输装备及相关服务、专用工程机械装备及相关服务,占比分别为63.70%、30.96%。

数据来源:中商产业研究院整理

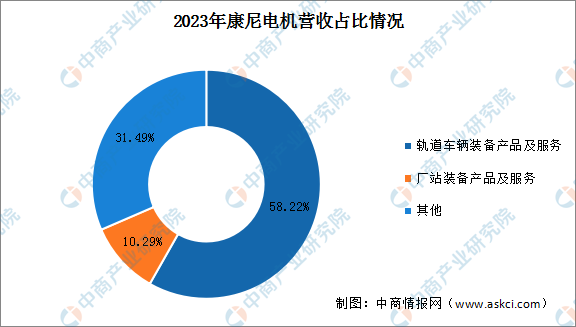

5.康尼机电

康尼机电成立于2000年,是一家专注于机电核心技术研究和应用的创新型企业。公司主营业务为轨道交通门系统和新能源汽车零部件的研发、制造、销售与技术服务,主要产品包括城市轨道车辆门系统、干线铁路车辆门系统、站台安全门系统、新能源汽车高压配电系统等。其中,城轨车辆门系统作为公司的核心产品,国内市占率已持续十多年保持50%以上。产品出口美国、法国、加拿大等十多个国家,是中国中车、庞巴迪、阿尔斯通等国际著名轨道车辆制造商战略合作伙伴和供应商。

2024年一季度,康尼机电实现营业收入7.25亿元,同比增长19.42%;归母净利润0.45亿元,同比增长34.05%。

数据来源:中商产业研究院整理

2023年,康尼机电主营业务包括轨道车辆装备产品及服务、厂站装备产品及服务,占比分别为58.22%、10.29%。

数据来源:中商产业研究院整理

五、轨道交通装备行业发展前景

1.国家政策支持行业发展

随着我国交通强国战略的提出、智慧城市的部署以及“双碳”行动的实施,数字、绿色、智能已成为轨道交通发展的三大关键词。2023年,国铁集团印发《数字铁路规划》,明确将以支撑铁路“六个现代化体系”构建为目标,加强数字铁路建设整体布局,到2027年,铁路数字化水平大幅提升,重点领域实现智能化。到2035年,数字铁路建设取得重大成就,铁路数字化转型全面完成。同时,多地纷纷发布绿色行动方案和数智化发展规划,绿色”和“数智”将是轨道交通实现可持续发展的驱动“双轮”,整个行业正积极探索运用先进的数字技术、智能技术和绿色技术,实现能源高效利用、运营安全可靠、服务智能便捷、环境生态友好的目标,持续推动轨道交通及轨交装备产业高质量发展。

2.新一代信息技术驱动行业发展

随着大数据、互联网、人工智能、区块链、超级计算等新一代信息技术的迅猛发展,轨道交通装备行业迎来了技术革新和产业升级的机遇。新一代信息技术与轨道交通的深度融合,不仅将构建泛在先进的交通信息基础设施,还将推动轨道交通安全检测业务的技术创新和模式创新。通过自主研发和拥有自主知识产权的技术、产品、模式,我国将逐步形成具有市场竞争力的民族品牌和中国标准,建立自主可控、安全高效的轨道交通技术链和产业链。这将引领轨道交通装备行业向智慧化、高效化、绿色化方向升级发展。

3.下游市场需求带动行业快速增长

我国经济建设的高速发展带动了轨道交通行业的快速增长。近年来,轨道交通网络不断扩大,运营里程持续增加。截至2023年底,全国铁路营业里程达到15.9万公里,其中高铁营业里程4.5万公里,地方铁路营业里程达到2.4万公里。未来,随着城市化进程的加快和交通需求的不断增长,我国轨道交通行业将继续保持强劲的发展势头。这将为轨道交通装备行业提供更加广阔的市场空间和发展机遇,特别是在轨道交通安全监测检测、信息化与智能运维等领域,市场需求将不断增长,市场前景十分广阔。