关键词: 手术机器人

中商情报网讯:手术机器人是医疗领域的一项革命性创新,是指能够辅助或自主执行手术操作的机器人系统。手术机器人结合了高精度机械臂、先进的成像技术和人工智能算法,以提供更为精准、安全和高效的手术服务,现已应用于普腹外科、泌尿外科、心血管外科、胸心外科、妇科、骨科、神经外科等多个领域。随着医疗技术的不断进步和患者对于更高质量医疗服务的需求增长,中国手术机器人市场规模持续扩大,行业前景广阔。

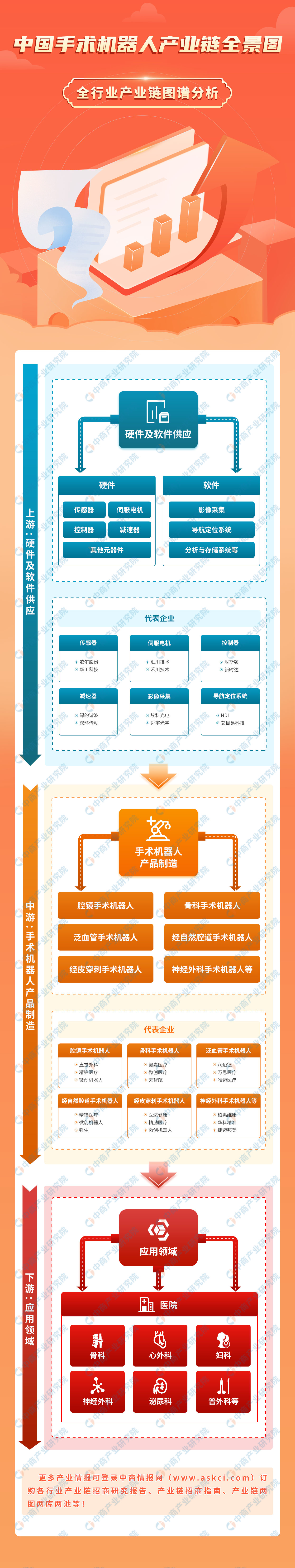

一、产业链

手术机器人由信息接收系统、中枢处理系统和操作执行系统三大部分组成。手术机器人产业链上游为软硬件供应,硬件包括传感器、伺服电机、控制器、减速器等,软件包括影像采集、导航定位系统、分析与存储系统等;手术机器人产业链中游为产品制造,按照临床应用领域可将手术机器人分为腹腔镜手术机器人、骨科手术机器人、经皮穿刺手术机器人、泛血管手术机器人、经自然腔道手术机器人和其他(如神经外科)手术机器人6类;下游为手术机器人的应用领域。

资料来源:中商产业研究院整理

二、上游分析

1.传感器

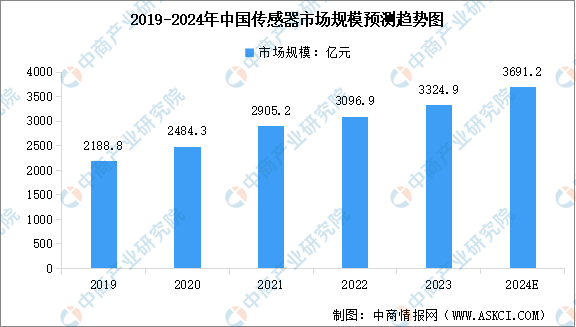

传感器是一种能够感受到被测量的信息,并按一定规律变换成电信号或其他所需形式的信息输出的检测装置。随着传感技术的进步、应用领域的拓展以及市场需求的增长,中国传感器行业市场规模持续扩大。中商产业研究院发布的《2024-2029年中国传感器行业分析及发展预测报告》显示,2023年中国传感器市场规模约为3324.9亿元,2019-2023年的年均复合增长率为11.02%。中商产业研究院分析师预测,2024年中国传感器市场规模将达到3691.2亿元。

数据来源:中商产业研究院整理

2.伺服电机

伺服电机又称执行电动机,是智能机器人的“动力系统”,在自动控制系统中,一般用作执行元件,安装在智能机器人的“每个关节”处。近年来,中国伺服电机市场规模一直保持增长趋势。中商产业研究院发布的《2024-2029年中国伺服电机行业分析及发展预测报告》显示,2023年中国伺服电机市场规模约195亿元,同比增长7.73%。中商产业研究院分析师预测,2024年我国伺服电机市场规模将超200亿元。

数据来源:中商产业研究院整理

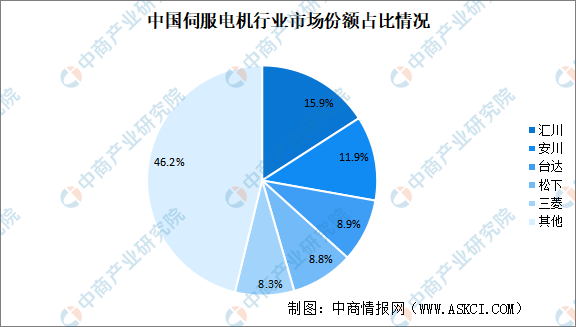

我国伺服电机起步较晚,目前国内伺服电机市场仍由外资主导,外资品牌占比达65%。国产品牌汇川技术市场份额占比排名第一,市占率达15.9%。安川、台达、松下及三菱,占比分别为11.9%、8.9%、8.8%和8.3%。

数据来源:MIR DATABANK、中商产业研究院整理

3.减速器

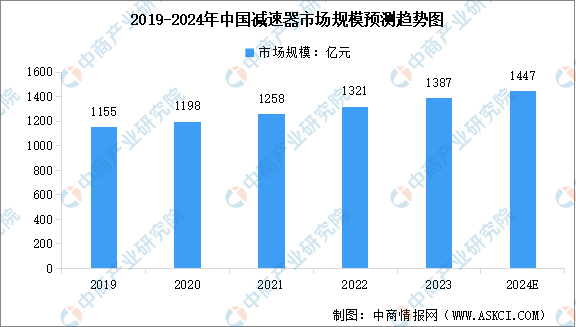

减速器是机器人、数控机床、医疗器械、自动化生产线等高端装备的核心基础零部件,受益于政策和下游行业的驱动,我国减速器行业迎来快速发展时期。中商产业研究院发布的《2024-2029年全球及中国机器人减速器行业研究报告》显示,2022年中国减速器行业市场规模达到1321亿元,同比增长5.01%。中商产业研究院分析师预测,2024年中国减速器市场规模将增长至1447亿元。

数据来源:中商产业研究院整理

按照控制精度划分,减速器可分为一般传动减速器和精密减速器,精密减速器主要包括RV减速器、谐波减速器、精密行星减速器、摆线针轮减速器、滤波减速器等。从企业竞争格局来看,中国RV减速器市场集中度较高。2022年,纳博特斯克市场占有率达到53%,位列第一;国内企业双环传动市场占有率为14%,位列第二位;日本住友、飞马传动、中大力德、南通振康、智同、秦川机床分别位列3-8位,市场份额分别占比5%、4%、4%、3%、3%、2%。

数据来源:中商产业研究院整理

2022年我国谐波减速器市场竞争格局中,哈默纳科市场份额最大,占比38%。其次是绿的谐波,市场份额为26%。目前,我国国产品牌在市场占有率不断提升,国产谐波减速器已基本可以实现国产替代,在减速比、输出转速、传动精度等方面和海外品牌差距明显缩小。

数据来源:MIR DATABANK、中商产业研究院整理

4.内窥镜

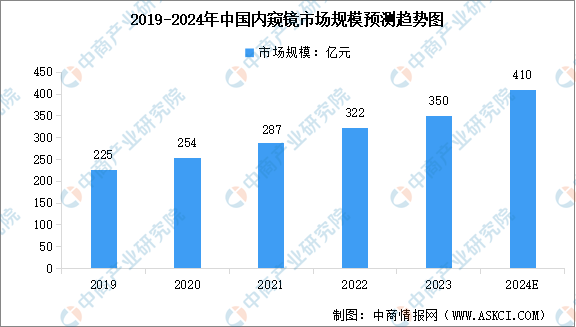

内窥镜是一种常见的医疗器械,依赖光源辅助,经人体的自然孔道或经手术做的小切口进入人体内,并直接窥视有关部位的变化,是内、外科精细检查和微创治疗的必备工具。目前,我国的内窥镜产业尚处于发展期,市场发展空间和潜力巨大。中商产业研究院发布的《2024-2029年中国内窥镜行业市场深度调研咨询报告》显示,2023年我国内窥镜市场规模约350亿元,同比增长8.70%。中商产业研究院分析师预测,2024年中国内窥镜市场规模将增至410亿元。

数据来源:中商产业研究院整理

从竞争格局来看,2023年在国内内窥镜销售额前五品牌中,前三品牌均被进口产品占据,其中奥林巴斯的占有率超过30%;国产品牌开立和迈瑞分别跻身第四、第五位,占比均在5%左右;开立增速最为显著,超过13%。

资料来源:众成数科、中商产业研究院整理

三、中游分析

1.全球手术机器人市场规模

近年来,随着人口老龄化趋势加剧,人们对更高效、更精准的医疗服务需求不断增加,推动着全球手术机器人市场的快速发展。同时技术进步、政策支持以及经济效益的提升进一步加速了全球手术机器人市场扩张。中商产业研究院发布的《2024-2029全球及中国手术机器人行业深度研究报告》显示,2023年全球手术机器人市场规模达到约180.74亿美元,近五年年均复合增长率达23.75%。中商产业研究院分析师预测,2024年全球手术机器人市场规模将增长至229.96亿美元。

数据来源:弗若斯特沙利文、中商产业研究院整理

2.中国手术机器人市场规模

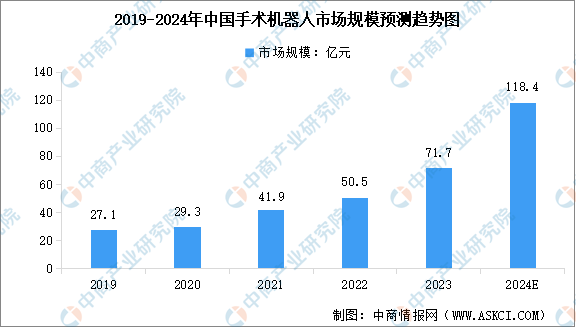

随着国家大力支持创新医疗器械发展,手术机器人作为重点发展支持方向正在国内医院快速普及。中商产业研究院发布的《2024-2029全球及中国手术机器人行业深度研究报告》显示,2023年中国手术机器人市场规模达到约71.7亿元,近五年年均复合增长率达27.54%。中商产业研究院分析师预测,2024年中国手术机器人市场规模将达到118.4亿元。

数据来源:弗若斯特沙利文、中商产业研究院整理

3.手术机器人细分市场占比

市场上常见的手术机器人有腔镜手术机器人、经自然腔道手术机器人、骨科手术机器人等。近年来,中国多款中国手术机器人产品获得国家药监局的注册批准。从产品占比来看,据中国招投标网公布的中标数据,2023年上半年腔镜手术机器人占比约70%,骨科手术机器人占比约18%,其他手术机器人占比约12%。

数据来源:中商产业研究院整理

4.行业投融资情况

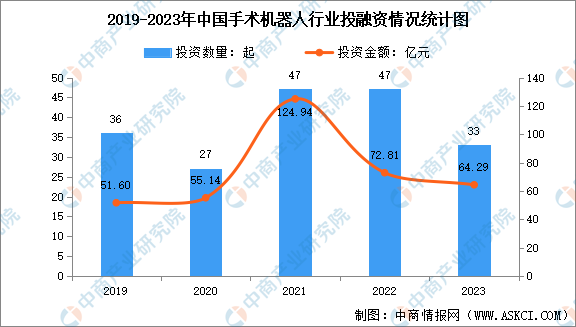

得益于手术机器人技术的快速发展、临床应用的不断拓展以及国家政策对高端医疗器械发展的鼓励和支持,近年来中国手术机器人行业受到了国内外投资机构的青睐,投融资事件频繁发生。根据IT桔子数据,2023年中国手术机器人行业投融资事件达到33起,投融资金额达64.29亿元。2024年1-4月,中国手术机器人行业投融资事件和投融资金额分别达到9件和13.25亿元。

数据来源:IT桔子、中商产业研究院整理

5.行业企业排名情况

MDCLOUD数据显示,2023年共有527条手术机器人中标数据,涉及256家采购单位和46个品牌商。从品牌排名来看,2023年年度中,直观医疗排名第一,中标总金额占比为72.7%;美敦力排名第二,中标总金额占比为4.3%;天智航排名第三,中标总金额占比为3.4%。

资料来源:MDCLOUD、中商产业研究院整理

6.行业企业热力分布图

资料来源:中商产业研究院整理

四、下游分析

1.不同等级医院采购情况

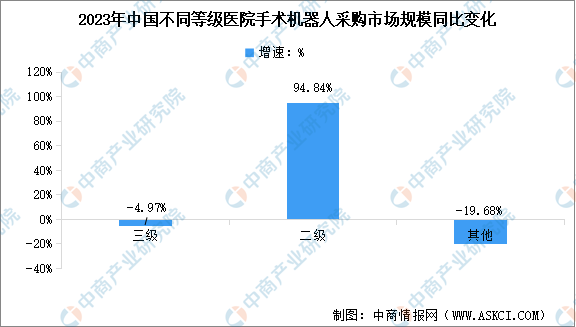

从不同等级医院手术机器人采购情况来看,我国二级医院手术机器人采购市场规模增速为94.84%,增长速度最快;其次三级医院,增速高于全国平均水平,成为行业增长第二快速度。

资料来源:MDCLOUD、中商产业研究院整理

2.全国招标单位采购情况

从全国招标单位手术机器人采购情况来看,2023年11月手术机器人采购金额最高的招标单位是国家卫生健康委国际交流与合作中心,金额占比为18.61%;广东省中医院南沙医院和宜昌市中心人民医院分别以10.52%和10.46%的金额占比,排名第二和第三。

资料来源:MDCLOUD、中商产业研究院整理