关键词: 半导体设备

中商情报网讯:我国在全球半导体中的产能份额持续增加,叠加终端需求复苏、国内晶圆厂成熟制程招标采购推进,这些将促使半导体设备行业继续在国产替代的大背景下延续高景气。

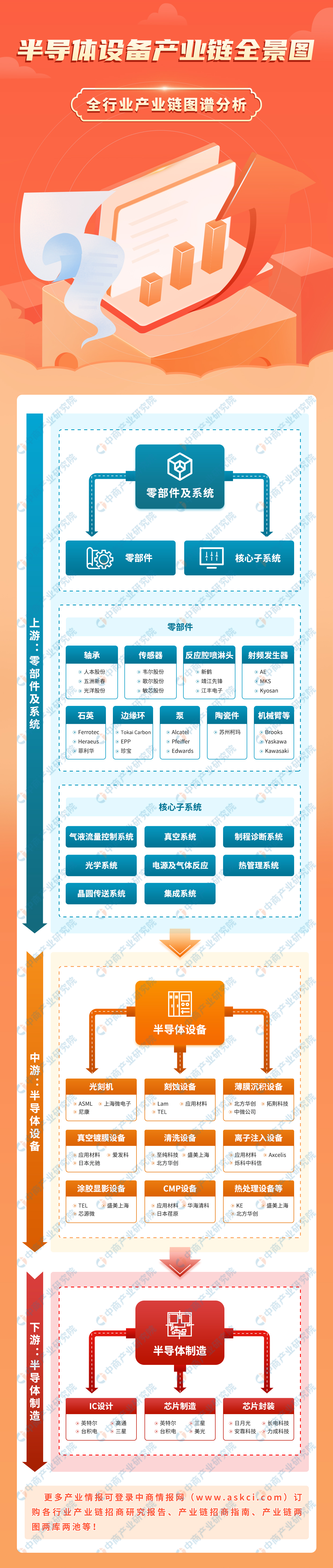

一、产业链

中国半导体设备产业链上游为零部件及系统,零部件包括轴承、传感器、石英、边缘环、反应腔喷淋头、泵、陶瓷件、射频发生器、机械臂等,核心子系统包括气液流量控制系统、真空系统、制程诊断系统、光学系统、电源及气体反应、热管理系统、晶圆传送系统、集成系统;中游为各类半导体设备,主要包括光刻机、刻蚀设备、薄膜沉积设备、真空镀膜设备、清洗设备、离子注入设备、涂胶显影设备、CMP设备、热处理设备等;下游应用于半导体制造。

图片来源:中商产业研究院

二、上游分析

1.轴承

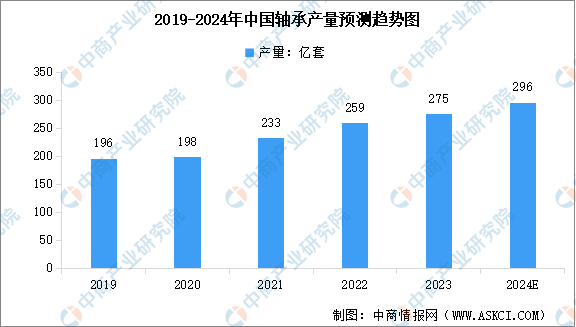

(1)产量

轴承是数控机床设备中的一种重要零部件,主要起支撑机械旋转体,降低摩擦系数,并保证回转精度的作用。轴承行业是我国重点发展的战略性基础产业,我国轴承产量呈现增长的趋势。中商产业研究院发布的《2024-2029中国主轴轴承市场现状及未来发展趋势》显示,2023年中国轴承产量约275亿套,较上一年增长6.18%。中商产业研究院分析师预测,2024年中国轴承产量将达到296亿套。

数据来源:中国轴承工业协会、中商产业研究院整理

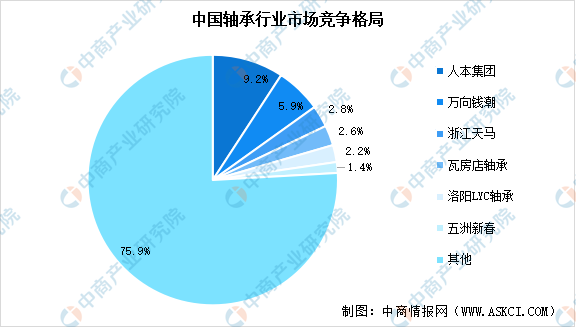

(2)竞争格局

从竞争格局来看,我国轴承市场中,斯凯孚(SKF)、舍弗勒(Schaeffler)、恩斯克(NSK)、捷太格特(JTEKT)、恩梯恩(NTN)、铁姆肯(TIMKEN)、日本美蓓亚(NMB)、不二越(NACHI)八大国际轴承企业占据主导地位,且主要集中于高端市场。本土轴承企业规模普遍不大,行业集中度低,人本集团、万向钱潮、浙江天马、瓦房店轴承、洛阳LYC轴承、五洲新春六家企业合计占比24.10%。

数据来源:中商产业研究院整理

3.传感器

(1)市场规模

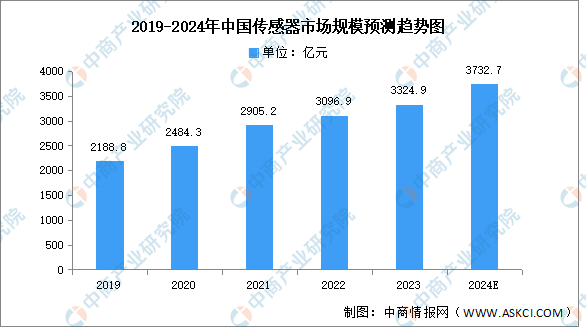

智能传感器是具有信息采集、信息处理、信息交换、信息存储功能的多元件集成电路。中商产业研究院发布的《2024-2029年中国传感器市场调查研究报告》显示,2022年中国传感器市场规模为3096.9亿元,2019-2022年的年均复合增长率为12.26%,2023年市场规模约为3324.9亿元。中商产业研究院分析师预测,2024年中国传感器市场规模将达到3732.7亿元。

数据来源:中商产业研究院整理

(2)重点企业分析

在我国传感器企业中,大立科技是少数能够独立研发、生产红外热成像相关核心芯片,机芯组件到整机系统全产业链完整的高新技术企业,旗下传感器业务占比高达90%以上,主要生产红外温度成像传感器;华工科技是全球有影响力的传感器系统解决方案提供商,传感器产品主要应用于智慧出行、智慧家庭、智慧医疗、智慧城市等领域,具有较强的竞争优势。

资料来源:中商产业研究院整理

3.机械臂

(1)市场规模

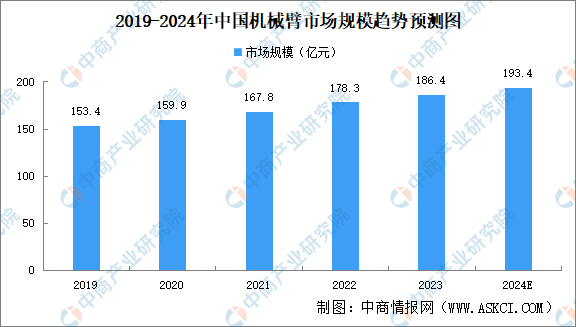

中国机械臂市场规模近年来呈现出显著的增长趋势。中商产业研究院发布的《2024-2029年中国机械臂市场前景及投资发展战略研究报告》显示,2022年我国机械臂市场规模接近178.3亿元,同比增长6.26%,2023年市场规模增至186.4亿元。随着全球制造业升级和自动化需求的推动,机械臂在汽车制造、电子制造、物流仓储等领域的应用将持续扩大。中商产业研究院分析师预测,2024年中国机械臂市场规模将达193.4亿元。

数据来源:中商产业研究院整理

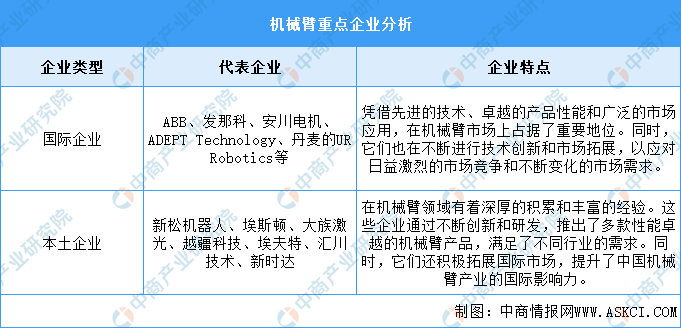

(2)重点企业分析

中国机械臂市场的主要参与者为本土企业、国际知名企业。新松机器人、埃斯顿自动化、大族激光等本土企业,不仅在机械臂的设计、研发和生产方面拥有强大的实力,还在市场推广和品牌建设上取得了显著成果。此外,中国机械臂市场还吸引了众多国际知名企业的参与。ABB、发那科、安川电机等是全球机械臂市场的领军企业,在中国市场也占有一席之地。这些企业凭借其深厚的技术积累和全球布局,在中国机械臂市场上展现出强大的竞争力。

资料来源:中商产业研究院整理

4.主要零部件

半导体设备的主要零部件中,国外企业占据了较大份额,这主要与国际厂商的市场主导地位以及国内企业在技术、质量和品牌等方面的不足有关。具体如图所示:

资料来源:中商产业研究院整理

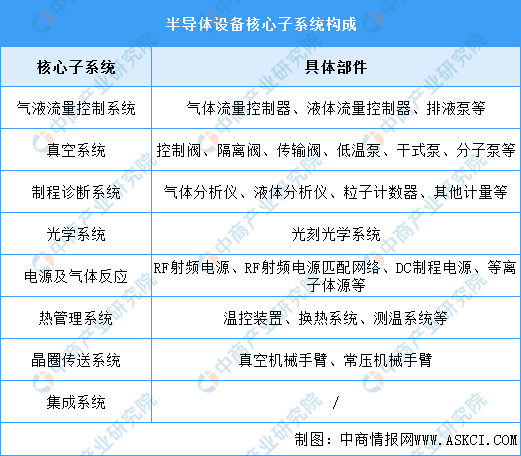

5.核心子系统

半导体设备的关键子系统主要分为8大类,可分为:气液流量控制系统、真空系统、制程诊断系统、光学系统、电源及气体反应系统、热管理系统、晶圆传送系统、集成系统,每个子系统亦由数量庞大的零部件组合而成。

资料来源:中商产业研究院整理

三、中游分析

1.半导体设备市场规模

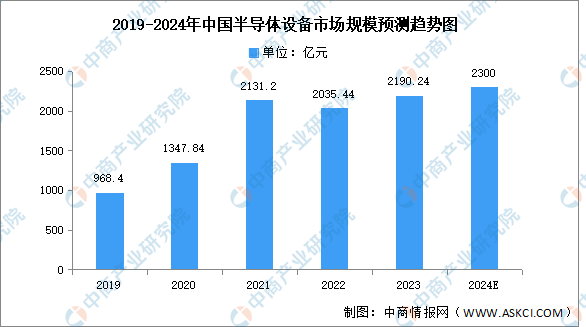

半导体设备是半导体产业的先导、基础产业,具有技术壁垒高、研发周期长、研发投入高、制造难度大、设备价值高、客户验证壁垒高等特点,是半导体产业中最难攻克却至关重要的一环。中商产业研究院发布的《2024-2029年中国半导体设备行业市场供需趋势及发展战略研究预测报告》显示,2023年中国半导体设备市场规模约为2190.24亿元,占全球市场份额的35%。中商产业研究院分析师预测,2024年中国半导体设备市场规模将达2300亿元。

数据来源:SEMI、中商产业研究院整理

2.半导体设备市场结构

从细分产品来看,光刻机、刻蚀机、薄膜沉积设备为半导体设备主要核心设备,市场占比均在20%以上。其中,光刻机的市场占比为24%、刻蚀机、薄膜沉积设备市场占比均为20%。此外,测试设备和封装设备的市场占比分别为9%、6%。

数据来源:SEMI、中商产业研究院整理

3.光刻机

(1)全球市场规模

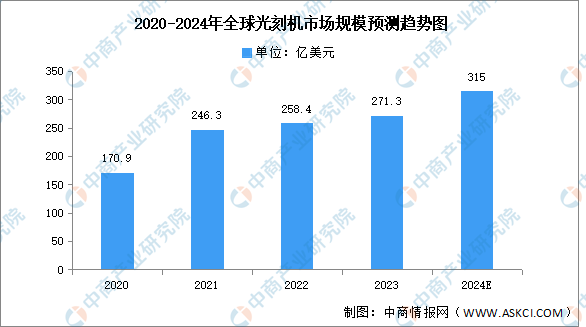

近年来,在消费电子需求相对低迷的情况下,电动汽车、风光储、人工智能等新需求成为半导体产业成长的新动能,全球光刻机市场规模平稳增长。根据SEMI公布的数据,2022年全球半导体设备市场规模为1076.5亿美元,其中光刻机市场占比约为24%,规模达到约258.4亿美元,2023年约为271.3亿美元。中商产业研究院分析师预测,2024年全球光刻机市场规模将增至315亿美元。

数据来源:SEMI、中商产业研究院整理

(2)竞争格局

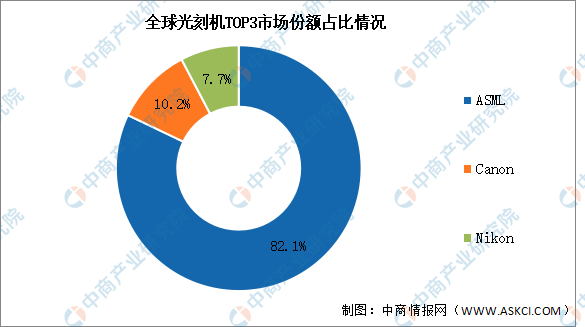

光刻机市场呈现寡头垄断格局,前三供应商(荷兰阿斯麦、日本佳能、日本尼康)占据绝大多数市场份额,其中,ASML市场份额占比82.1%,Canon市场份额占比10.2%,Nikon市场份额占比7.7%。国内企业中,上海微电子是目前中国第一家也是唯一一家光刻机巨头,具备90nm及以下的芯片制造能力。根据公开数据,上海微电子光刻机出货量此前已占到国内市场份额超过80%。

数据来源:中商产业研究院整理

4.刻蚀设备

(1)全球市场规模

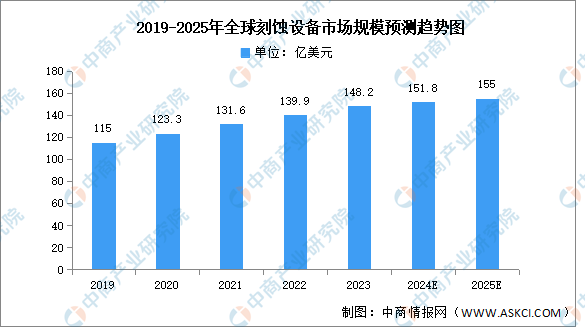

中商产业研究院发布的《2024-2029年全球蚀刻机市场前景及投资机会研究报告》显示,2022年全球刻蚀设备市场规模达139.9亿美元,同比增长6.3%,2023年约为148.2亿美元。受终端应用市场蓬勃发展、及半导体制造技术升级驱动,中商产业研究院分析师预测,2024年全球刻蚀设备市场规模将增长至151.8亿美元。

数据来源:中商产业研究院整理

(2)重点企业分析

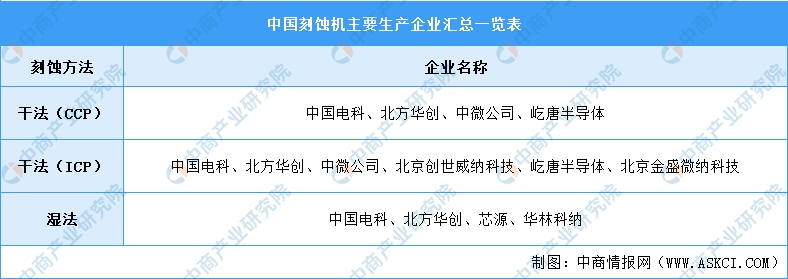

中国刻蚀机主要生产企业有北方华创、中微公司、中国电科、北京创世威纳科技、屹唐半导体、北京金盛微纳科技及世源等。

资料来源:中商产业研究院整理

5.涂胶显影设备

(1)市场规模

随着下游终端需求的扩大,涂胶显影设备市场规模增长显著。中商产业研究院发布的《2024-2029年中国半导体设备行业市场供需格局及发展前景预测报告》数据显示,2022年中国涂胶显影设备市场规模为11.1亿元,同比增长18.1%。中商产业研究院分析师预测,2024年我国涂胶显影设备市场规模将增至15.3亿元。

数据来源:中商产业研究院整理

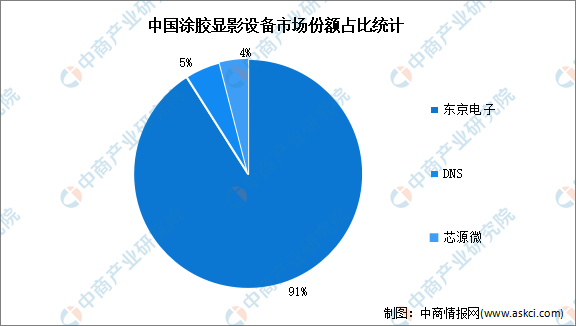

(2)竞争格局

在我国涂胶显影设备市场中,东京电子占据国内市场91%市场份额,DNS占据5%的市场份额,国内芯源微仅占据4%市场份额,国产替代空间广阔。

数据来源:中商产业研究院整理

6.半导体设备国产化率

中国设备产业未来10年,第一步将迎接中国半导体产业对设备投资需求成倍地增长,我国半导体设备国产化已取得一定进展,在去胶、CMP、刻蚀和清洗设备市场的国产化率已突破双位数,成长边界不断拓宽。光刻机、量测检测设备、离子注入机和涂胶显影设备等领域的国产化率仍在 10%以下,国产化率较低。

资料来源:中商产业研究院整理

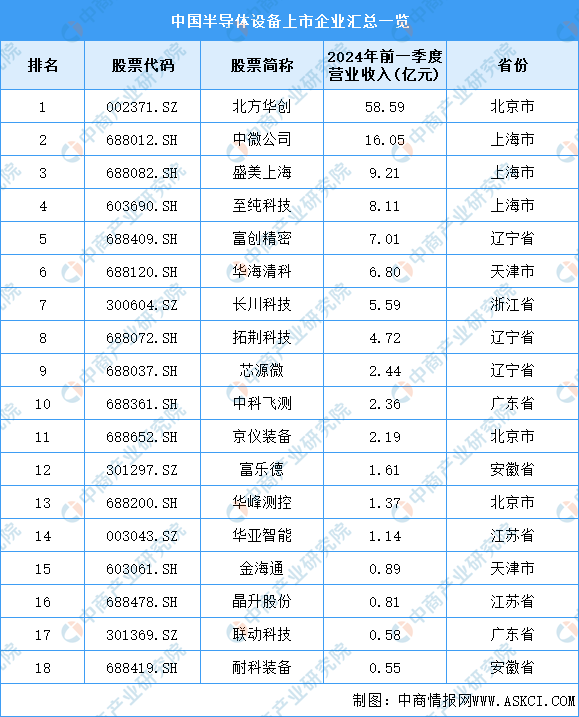

7.重点企业分析

目前,中国半导体设备相关上市企业较少,共有18家企业。其中前三省市为北京市、辽宁省、上海市,均为3家。具体如图所示:

资料来源:中商产业研究院整理

8.企业热力分布图

资料来源:中商产业研究院整理

四、下游分析

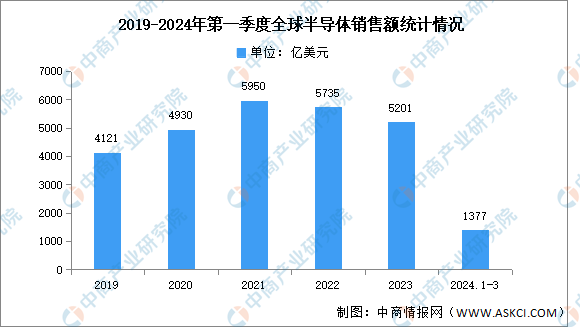

1.全球半导体销售额

中商产业研究院发布的《2024-2030年中国半导体行业市场发展现状及潜力分析研究报告》显示,2023年全球半导体销售额约5201亿美元,同比下滑9.4%,其中亚太区域表现下滑14.4%。2024年第一季度全球半导体行业销售额达1377亿美元,同比增长15.2%,环比小幅下滑5.7%。

数据来源:SIA、中商产业研究院整理

2.竞争格局

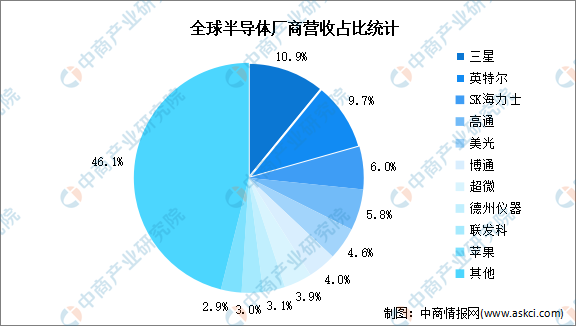

全球半导体行业头部效应明显,头部企业拥有较强的技术壁垒,占据较大的市场份额,2022年全球半导体厂商营收排名前十的企业占据全球半导体市场53.9%的份额,其中,三星占比10.9%。

数据来源:Gartner、中商产业研究院整理