关键词: 储能变流器

中商情报网讯:储能变流器是电化学储能系统中,连接于电池系统与电网(和/或负荷)之间的实现电能双向转换的变流器。储能变流器不仅能满足传统并网变流器对直流电转换为交流电的逆变要求,还可满足储能系统“充电+放电”带来的双向变流需求,具有对电池充电和放电功能,可用于光伏、风力发电功率平滑、削峰填谷、微型电网等多种场合。储能变流器是储能系统中的重要部件。

一、产业链

储能变流器上游主要由IGBT、印制电路板、电线电缆组成,储能变流器中游为工频升压型储能变流器、高压直挂型储能变流器。储能变流器下游为风光电站、光伏电站、电网系统、变电站等。

资料来源:中商产业研究院

二、上游

(一)IGBT

IGBT是由BJT(双极型三极管)和MOS(绝缘栅型场效应管)组成的复合全控型电压驱动式功率半导体器件,兼有MOSFET的高输入阻抗和GTR的低导通压降两方面的优点。IGBT是能源变换与传输的核心器件,俗称电力电子装置的「CPU」。

1、IGBT市场供需

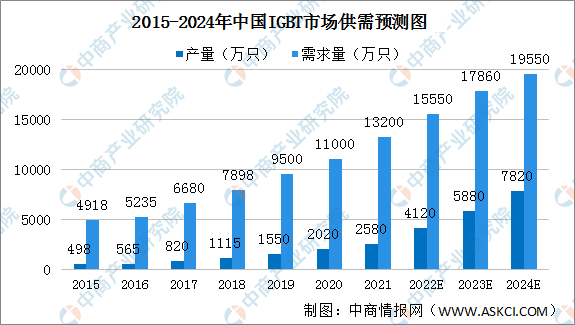

中国已经成为全球最大的IGBT市场,近年来IGBT产量及需求量持续增长。2021年我国IGBT行业产量将达到0.26亿只,需求量约为1.32亿只。预计2022年我国IGBT行业产量将达到0.41亿只,需求量约为1.56亿只。

数据来源:Yole、中商产业研究院整理

2、IGBT竞争格局

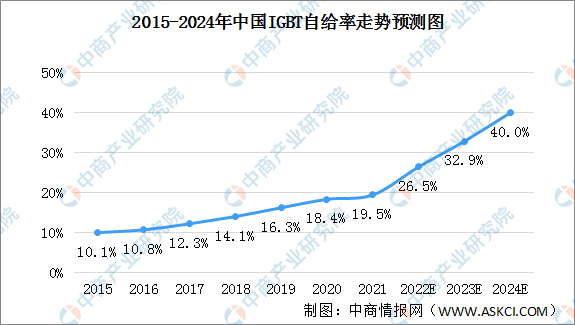

由于IGBT对设计及工艺要求较高,而国内缺乏IGBT相关技术人才、工艺基础薄弱且企业产业化起步较晚,因此IGBT市场长期被大型国外跨国企业垄断。自2015年以来,我国IGBT自给率超过10%并逐渐增长,预计2024年我国IGBT自给率将达40%。基于国家相关政策中提出核心元器件国产化的要求,国产替代成为国内IGBT行业的发展趋势。

数据来源:Yole、中商产业研究院整理

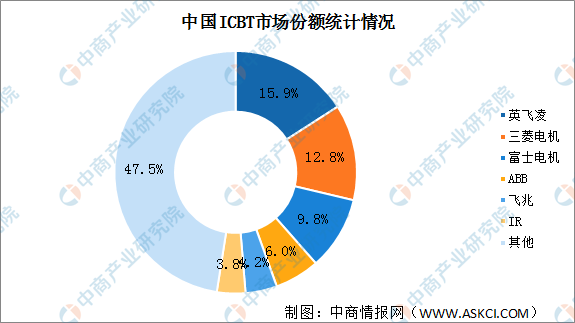

目前,国内IGBT市场主要由英飞凌、三菱电机、富士电机等海外厂商占据。中国IGBT市场占比前三的分别是英飞凌、三菱电机和富士电机。其中占比最高的是英飞凌,为15.9%。

数据来源:中商产业研究院整理

(二)印制电路板

印制电路板,简称PCB,又称为印制线路板、印刷电路板、印刷线路板。通常把在绝缘基材上,按预定设计制成印制线路、印制元件或两者组合而成的导电图形称为印制电路,而在绝缘基材上提供元器件之间电气连接的导电图形,称为印制线路。

1、市场规模

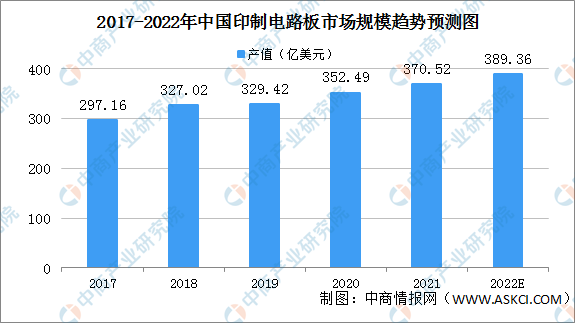

近年来,我国印刷电路板产值增长迅速,不断引进国外先进技术与设备,发展印刷电路板行业。目前,我国已成为全球印刷电路板产值增长最快的国家。数据显示,我国印刷电路板产值由2017年的297.16亿美元增至2020年的352.49亿美元,年均复合增长率达到5.9%,高于全球平均增长水平。随着我国印刷电路板国产品牌崛起,预计在2022年我国印刷电路板产值可达到389.36亿美元。

数据来源:中商产业研究院整理

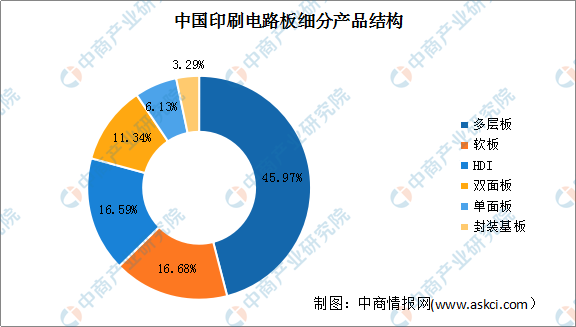

2、细分产品结构

目前,我国印刷电路板细分产品主要包括多层板、软板、HDI(高密度连接板)、双面板、单面板、封装基板六大类型。数据显示,我国印刷电路板细分产品中多层板占比最大,达45.97%,远超其他产品;其次是软板,占比达16.68%;HDI占比为16.59%。此外,双面板、单面板、封装基板的占比分别为11.34%、6.13%、3.29%。

数据来源:Prismark、中商产业研究院整理

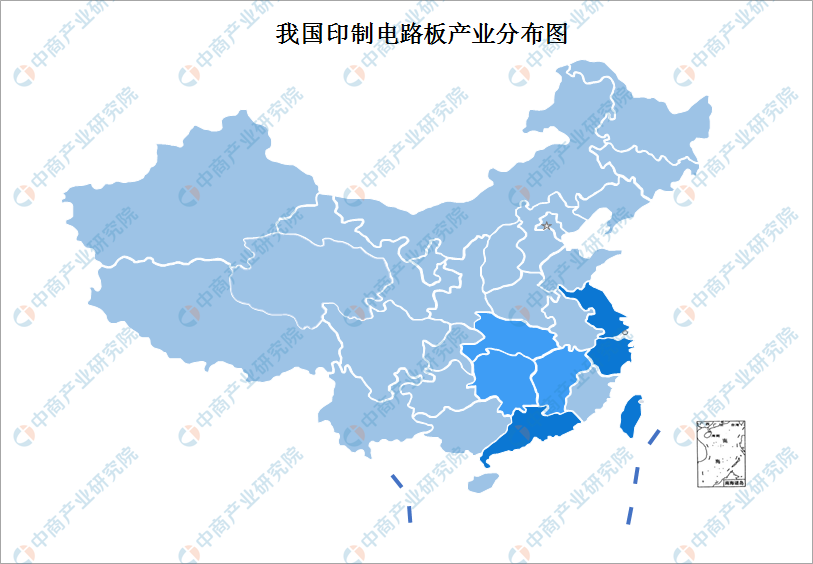

3、产业区域分布

中国已形成了较为成熟的电子信息产业链,同时具备广阔的内需市场和人力成本、投资政策等生产制造优势,吸引了大量外资企业将生产重心向中国大陆转移。珠三角地区、长三角地区由于下游产业集中,并具备良好的区位条件,成为了我国PCB生产的核心区域。

但近年来,随着沿海地区劳动力成本的上升,部分PCB企业开始将产能向中西部地区迁移,尤其是江西、湖南、湖北等经济产业带的PCB产能呈现快速增长的发展势头。江西省作为沿海城市向中部延伸的重要地带,兼具独特的地理位置优势以及丰富的水资源,加上地方政府大力推动电子信息产业相关的招商引资,逐渐成为沿海城市PCB企业主要转移基地。预计未来珠三角地区、长三角地区仍将保持PCB产业的领先地位,并不断向高端产品和高附加值产品方向发展;中西部地区由于PCB企业的内迁,逐渐成为我国PCB行业的重要生产基地。

资料来源:中商产业研究院

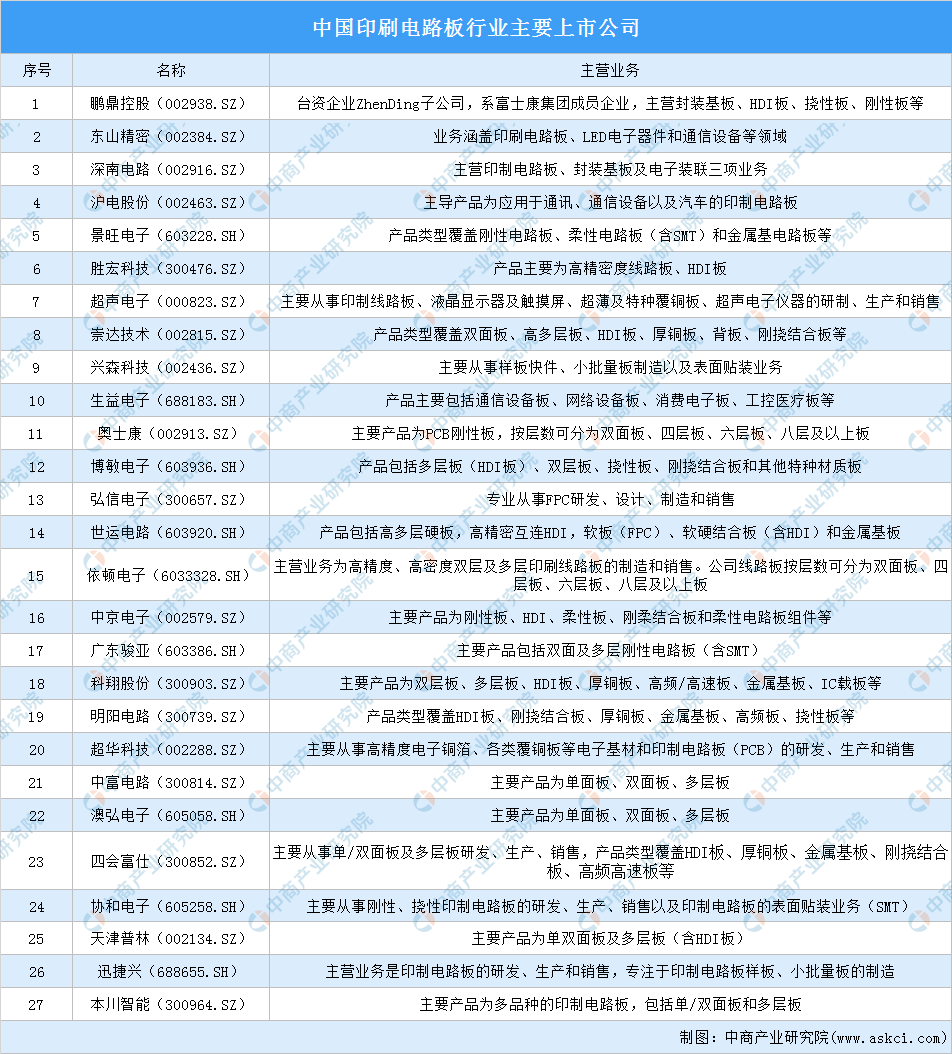

4、竞争格局

国内印刷电路板行业与全球市场呈现出一致性,市场较为分散、竞争充分,一方面,全球市场占据领导地位的台资、日资企业大部分在国内设有子公司,另一方面,国内本土企业不断壮大、竞争力日益增强。

资料来源:中商产业研究院整理

(三)电线电缆

1、电线电缆销售收入

电线电缆用以传输电(磁)能,信息和实现电磁能转换的线材产品。近年来,全球电线电缆产品向以中国为主的亚太地区转移,中国电线电缆行业市场规模迅速壮大。随着我国电网改造加速推进,特高压工程相继投入建设,我国电线电缆产品需求也逐步扩大。数据显示,2018-2020年我国电线电缆行业销售收入逐步增长,2020年达10769亿元。中商产业研究院预测,2022年我国电线电缆行业销售收入将达11843亿元。

数据来源:中商产业研究院整理

2、电线电缆产量

2017-2018年我国电线电缆产品产量连续两年下滑,2019年我国电力电缆总产量回升,产量达5141万千米,同比增长13.44%。2020年,由于疫情影响,我国电线电缆行业增速放缓,整体规模达到5243万千米,同比增长1.98%。中商产业研究院预测,2022年我国电力电缆总产量将超5600万千米。

数据来源:中商产业研究院整理

3、竞争格局

我国电线电缆行业规模居全球第一,但市场竞争激烈,企业数量多,市场集中度角度。电线电缆行业呈现出以大型企业为主,外资企业和中小企业为辅的竞争格局。大型企业凭借规模、研发、品牌等方面的优势,占据重要地位。外资企业主要为知名跨国公司及在我国的合资、独资企业,知名度高但覆盖面小。除此以外,国内存在数量众多的中小国电线电缆企业,其创新能力不足,以价格竞争为主。

中国制造企业协会公布的“2021年中国电线电缆二十强榜单”,亨通集团有限公司、中天科技集团有限公司、新疆特变电工集团有限公司等企业入选榜单。

资料来源:中国制造企业协会、中商产业研究院整理

三、中游

1、市场规模

由于光伏、风电等新能源发电存在波动性,外加限电政策影响、企业调峰调频需求和国内可再生能源配储能政策的推进,未来储能市场将保持高速增长。根据IHS测算,2020年全球储能变流器市场规模能到12.7GW,同比增长30%,其中并网型储能变流器规模增至7GW。2021年全球储能变流器市场有望达24GW。

数据来源:IHS

2、装机量排名

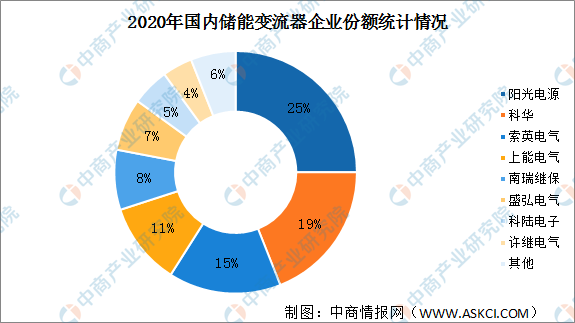

2020年,中国新增投运的电化学储能项目中,储能变流器提供商装机排名TOP10依次为:阳光电源、科华、索英电气、上能电气、南瑞继保、盛弘股份、科陆电子、许继、英博电气和智光储能。

资料来源:中关村储能产业与技术联盟

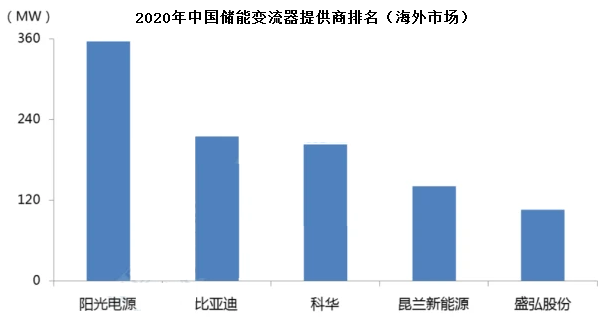

2020年度,海外电化学储能(不含家用储能)市场中,中国储能变流器提供商海外出货量排名TOP5依次为:阳光电源、比亚迪、科华、昆兰新能源和盛弘股份。

数据来源:中关村储能产业与技术联盟

3、竞争格局

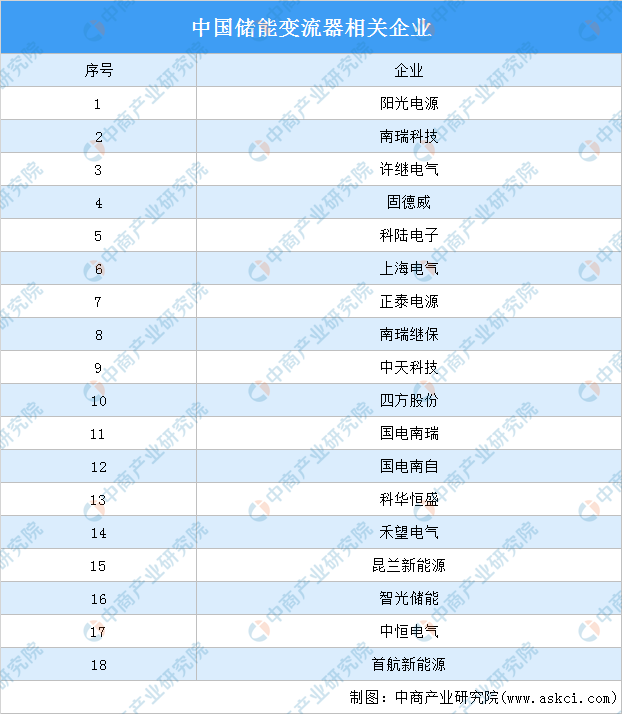

在国际市场中,储能变流器主要生产企业有ABB、尼得科、NR、美国派克汉尼汾等。我国也有众多储能变流器生产企业,常见的有阳光电源、固德威、索英电气、南瑞继保等。2020年阳光电源储能变流器市场份额最高达25%,科华紧随其后,市场份额为19%。索英电气、上能电气市场份额超10%,分别为15%、11%。南瑞继保、盛弘电气、科陆电子、许继电气市场份额分别为8%、7%、5%、4%。我国储能变流器行业处于发展初期,市场尚未得到完全释放,因此未来储能变流器领域仍存在较大发展机遇。

资料来源:中商产业研究院整理

资料来源:中商产业研究院整理

四、下游

储能变流器目前主要应用在发电侧、电网侧、用户侧和微电网四大领域,其中发电侧受益于新能源产业发展带动,是推动储能市场的主要动力。具体来看,储能变流器应用领域主要包括风光电站、光伏电站、电网系统、变电站等。

(一)光伏

1、光伏装机量

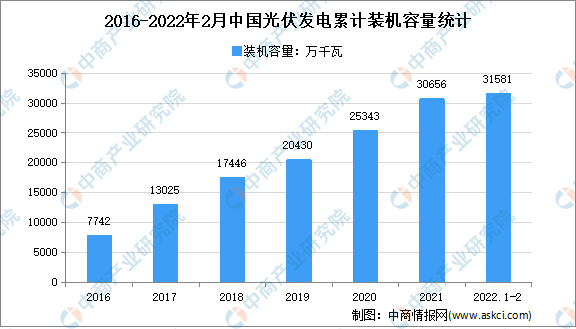

截至2021年底,光伏发电并网装机容量达到3.06亿千瓦,突破3亿千瓦大关,连续7年稳居全球首位。最新数据显示,2022年1-2月中国光伏发电装机容量约31581万千瓦,同比增长20.9%。

数据来源:国家能源局、中商产业研究院整理

2、光伏新增装机量

2021年,全国光伏新增装机54.88GW,为历年以来年投产最多,其中,光伏电站25.60GW、分布式光伏29.28GW。到2021年底,光伏发电累计装机306.56GW。CPIA预测,保守情况2030年中国光伏新增装机容量105GW,乐观情况2030年中国光伏新增装机容量128GW。随着光伏新增装机容量持续增长势必将带动光伏组件产业发展。

数据来源:CPIA、中商产业研究院整理

3、光伏发电量

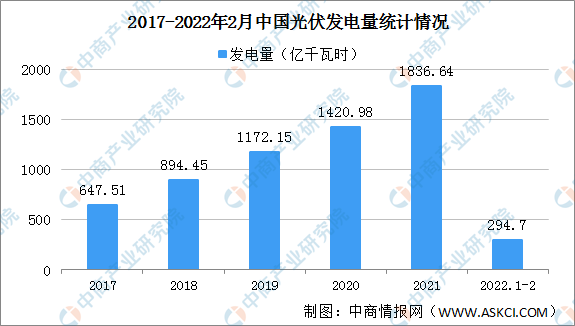

随着光伏装机量持续增长,光伏发电量稳步增长。2021年光伏发电量1836.64亿千瓦时,同比增长14.1%。20222年1-2月光伏发电量294.7亿千瓦时,同比增长6.5%。

数据来源:国家统计局、中商产业研究院整理

(二)风电

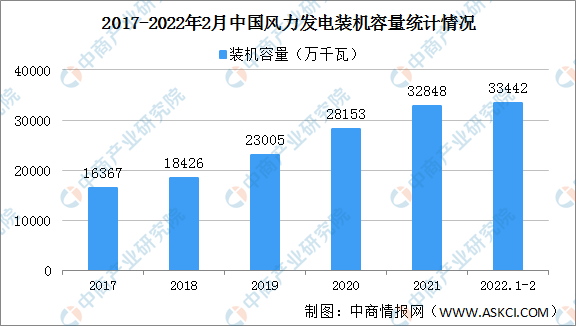

1、风电装机量

近年来,我国风电并网装机容量持续增长,2019年突破2万亿千瓦,2021年突破3亿千瓦大关,较2016年底实现翻番。目前,中国风电并网装机容量已连续12年稳居全球第一。2022年1-2月,全国风电并网装机容量33442万亿千瓦,同比增长17.5%。

数据来源:国家能源局、中商产业研究院整理

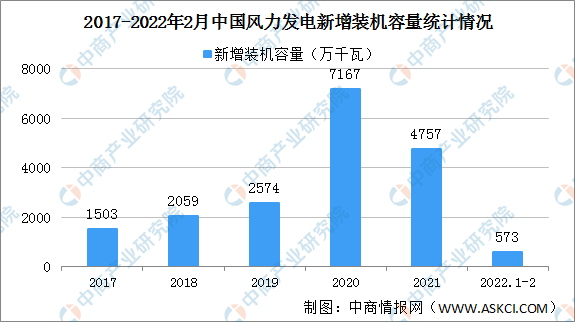

2、风电新增装机量

2021年,全国风电新增并网装机4757万千瓦,为“十三五”以来年投产第二多的一年。从新增装机分布看,中东部和南方地区占比约61%,“三北”地区占39%,风电开发布局进一步优化。2022年1-2月全国风电新增增并网装机573万千瓦。

数据来源:国家能源局、中商产业研究院整理

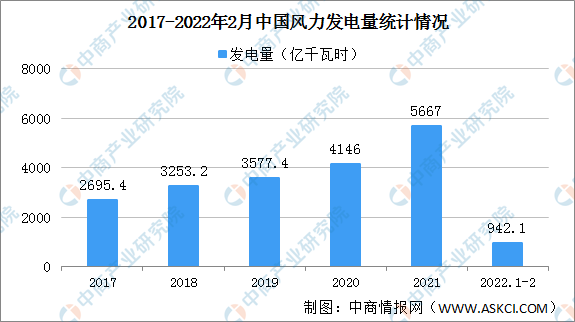

3、风力发电量

近年来,中国风力发电量持续增长,2020年突破4000亿千瓦时,2021年,全国风力发电量5667亿千瓦时,同比增长29.8%。2022年1-2月,全国风力发电量942.1亿千瓦时,同比下降7.6%。

数据来源:国家统计局、中商产业研究院整理