关键词: 固态锂电池

中商情报网讯:固态锂电池是一种使用固体正负极和固体电解质,不含有任何液体,所有材料都由固态材料组成的电池,具有安全性好、能量密度高、循环性能强、适用温度范围大等优点。基于安全和能量密度上的优势,固态锂电池已成为未来锂电池发展的必经之路。未来,固态锂电池未来有望实现大规模商业化应用,行业前景可期。

一、产业链

固态锂电池产业链上游基础材料主要包括锂矿、锰矿、钴矿、石墨矿、锡矿等,上游电池电芯材料主要包括正极、负极、固体电解质等。固态锂电池产业链中游包括电池封装集成、电源管理系统方案设计。固态锂电池产业链下游应用于动力领域、消费领域、储能领域,主要包括新能源汽车、消费电子、储能。

资料来源:中商产业研究院

二、产业上游

(一)正极材料

锂电池正极材料是其电化学性能的决定性因素,对电池的能量密度及安全性能起主导作用,且正极材料的成本占比也较高,占锂电池材料成本的30%-40%,因此正极材料是锂电池最为关键的材料。

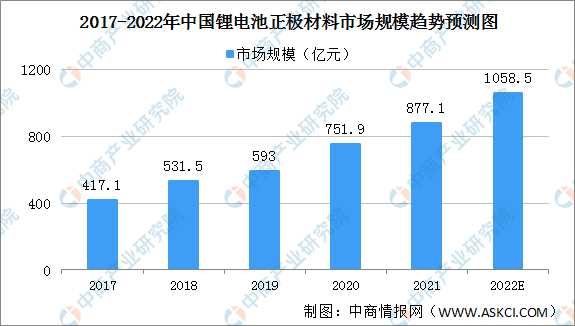

1、市场规模

数据显示,我国锂电池正极材料市场规模由2017年417.1亿元增至2020年751.9亿元。中商产业研究院预测,2022年我国正极材料市场规模将突破千亿。

数据来源:GGII、中商产业研究院整理

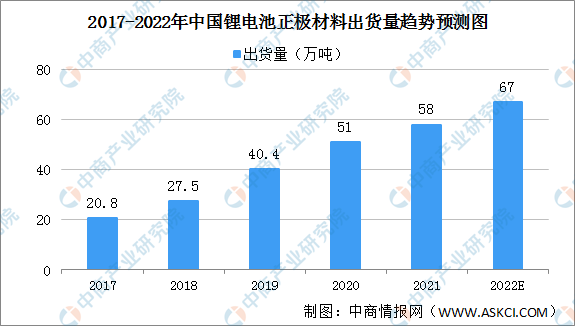

2、出货量

数据显示,我国锂电池正极材料出货量由2017年20.8万吨增至2020年51.0万吨,中商产业研究院预测,2022年我国正极材料出货量可达67万吨。

数据来源:GGII、中商产业研究院整理

3、竞争格局

我国锂电池正极材料市场竞争格局中,厦门钨业占比最大达9.92%,天津巴莫占比达6.44%,德方纳米占比达6.31%,荣百锂电占比达5.82%,长远锂科占比达5.70%。

数据来源:GGII、中商产业研究院整理

(二)负极材料

锂电池负极材料在锂电池中起储存和释放能量的作用,主要影响锂电池的电池效率、循环性能等。

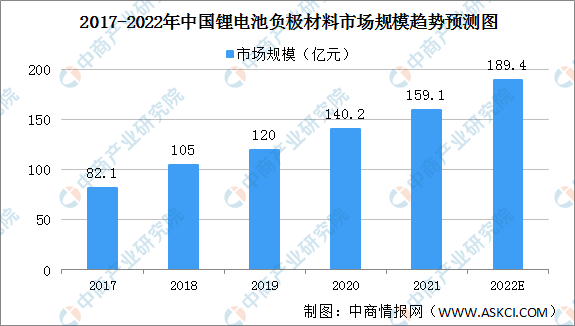

1、市场规模

数据显示,我国锂电池负极材料市场规模由2017年82.1亿元增至2020年140.2亿元。中商产业研究院预测,2022年我国负极材料市场规模可达189.4亿元。

数据来源:中商产业研究院整理

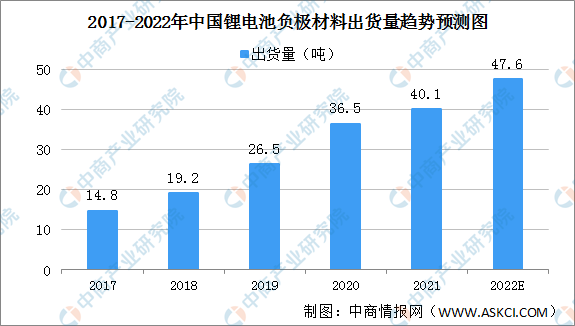

2、出货量

数据显示,我国锂电池负极材料出货量由2017年14.8吨增至2020年36.5吨。中商产业研究院预测,2022年我国锂电池负极材料出货量可达47.6吨。

数据来源:GGII、中商产业研究院整理

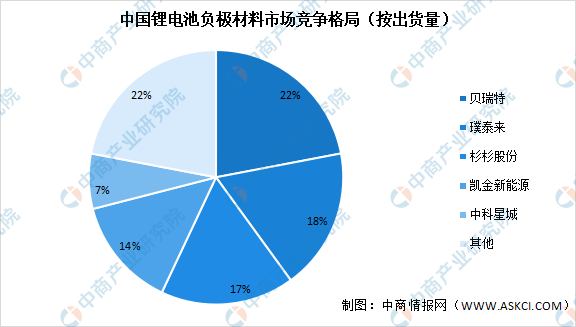

3、竞争格局

数据显示,我国锂电池负极材料市场竞争格局中,按出货量来看,贝瑞特占比最大,达22%。其次为璞泰来,占比达18%。杉杉股份、凯金新能源、中科星城占比分别达17%、14%、7%。

数据来源:中商产业研究院整理

(三)固体电解质

固体电解质是全固态锂电池的核心组成部分,是实现高能量密度、高循环稳定性和高安全性能的关键材料,固体电解质又称为快离子导体,或者是超离子导体。固态锂电池采用固体电解质替代电解液和隔膜。一方面,固体电解质具备离子导电性,能够替代传统电解液,起到在正负极之间传输锂离子的作用;另一方面,固体电解质同时具备电子绝缘性,可以替代隔膜,隔绝正负极,防止短路。

目前已经在使用或者接近商用的固态锂电池的电解质有三种:聚合物、硫化物和氧化物。

资料来源:中商产业研究院整理

三、产业中游

(一)固态锂电池

1、固态锂电池出货量

固态锂电池已成为未来锂电池发展的必经之路。预计2021-2027年我国固态电池出货量高速增长,预计2025年固态电池出货量将超24GW。

数据来源:GGII、中商产业研究院整理

2、固态锂电池企业布局

近年来,固态锂电池作为锂电池终极技术路线之一,已被不少上市公司关注并加速布局。据悉,固态电池专利数量方面,比亚迪以76项专利居首位。排在第二至第六位的分别是靖陶能源(63项)、蜂巢能源(55项)、卫蓝新能源(25项)、宁德时代(21项)、亿纬锂能(9项)。

资料来源:中商产业研究院整理

(二)电池管理系统

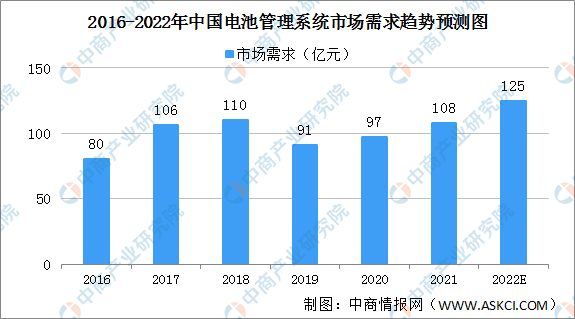

1、电池管理系统市场需求

电池管理系统(BMS)作为实时监控、自动均衡、智能充放电的电子部件,起到保障安全、延长寿命、估算剩余电量等重要功能,是动力和储能电池组中不可或缺的重要部件,它通过一系列的管理和控制,保障电动汽车的正常运行。

近几年,国内电池管理系统行业技术快速进步,应用范围不断扩大,据统计,2020年我国电池管理系统市场需求规模为97亿元,同比增长6.6%。预计2022年市场规模将超120亿元。

数据来源:中商产业研究院整理

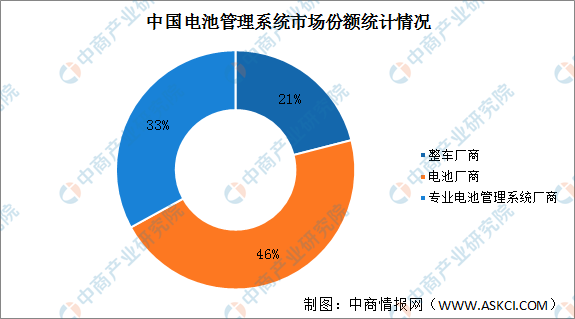

2、电池管理系统竞争格局

现阶段,在我国有近百家公司进军电池管理系统领域,电池管理系统生产制造商包括整车厂商、电池厂商、专业电池管理系统厂商。从我国电池管理系统市场三大参与主体电池装机量占比来看,据统计,我国整车厂商电池出货量占比为21%,电池厂商电池出货量占比46%,专业电池管理系统厂商电池出货量占比为33%。

数据来源:中商产业研究院整理

四、产业下游

(一)新能源汽车

1、新能源汽车产销

近年来,新能源汽车市场需求依旧旺盛,产销创新高。2021年中国新能源汽车产销分别完成354.5万辆和352.1万辆,同比分别增长159.5%和157.5%。2022年第一季度,新能源汽车产销分别完成129.3万辆和125.7万辆,同比均增长1.4倍。中汽协预测,新能源汽车将达到500万辆,同比增长42%,市场占有率有望超过18%。

数据来源:中汽协、中商产业研究院整理

2、新能源汽车市场渗透率

与燃油车相比,新能源汽车的能源补充成本更低并享有利好政策和补贴,吸引了越来越多的消费者从燃油车转向新能源汽车。近年来,新能源汽车市场渗透率持续提升。新能源汽车市场渗透率从2016年的1.8%增长至2020年的5.4%。2021年中国新能源汽车市场占有率达到13.4%,高于上年8个百分点。《新能源汽车产业发展规划》中提到,到2025年,中国新能源汽车新车销售量达到汽车新车销售总量的20%左右。

数据来源:中汽协、中商产业研究院整理

3、新能源汽车保有量

近年来,我国新能源汽车保有量稳步增长,2021年年底新能源汽车保有量达784万辆。截至2022年3月底,全国新能源汽车保有量达891.5万辆,占汽车总量的2.90%。其中纯电动汽车保有量724.5万辆,占新能源汽车总量的81.27%。

数据来源:公安部、中商产业研究院整理

(二)消费电子

1、手机

(1)手机出货量

中国手机市场已经由最开始的出货量逐年递增转变为逐年递减的阶段,市场逐渐饱和以及消费者换机意愿下降,未来可能迎来出货量相对稳定的阶段。由于5G技术的不断进步以及苹果推出iphone 13备受关注,2021年的手机出货量有小幅度回暖,但疫情反扑以及残留影响,芯片短缺仍然危及了手机行业的出货量。2021年全年,国内市场手机总体出货量累计3.51亿部,同比增长13.9%。2022年1-2月,国内市场手机总体出货量累计4788.6万部,同比下降22.6%,其中,5G手机出货量3769.8万部,同比下降11.0%,占同期手机出货量的78.7%。

数据来源:信通院、中商产业研究院整理

(2)手机市场结构

2021年全年,国产品牌手机出货量累计3.04亿部,同比增长12.6%,占同期手机出货量的86.6%,也就是说,每100人就有接近87人买国产手机。由于近年来三星、摩托罗拉等国外品牌在中国市场逐渐淡出,中国手机市场的国外品牌是苹果一家独大,整体中国手机市场仍以国产品牌为主。

数据来源:中国信通院、中商产业研究院整理

2、平板电脑

由疫情引发的使用平板学习、办公和娱乐的需求将会长期存在,消费者的使用习惯逐渐养成,使用频次也明显高于疫情之前。随着各手机厂商陆续进入平板市场,原有参与者也不断加大相关投入,将会继续促进中国平板电脑市场的继续增长。2021年全年中国平板电脑市场出货量约2846万台,同比增长21.8%,创近7年出货最高增幅。

数据来源:IDC、中商产业研究院整理

(三)可穿戴设备

1、可穿戴设备出货量

可穿戴设备即直接穿在身上,或是整合到用户的衣服或配件的一种便携式设备。可穿戴设备不仅仅是一种硬件设备,更是通过软件支持以及数据交互、云端交互来实现强大的功能,可穿戴设备将会对我们的生活、感知带来很大的转变。近年来,中国可穿戴设备出货量一直保持增长趋势,2021年中国可穿戴市场出货量近1.4亿台,同比增长25.4%。

数据来源:IDC、中商产业研究院整理

2、可穿戴设备主要产品出货量

其中,2021年耳戴设备市场出货量出货量继续保持较高水平,2021年出货量达7898万台,同比增长55.4%。耳戴设备的快速发展一方面受到蓝牙耳机设备的智能化进程驱动;另一方面,市场在受到入门级市场极大推动的同时,也在通过品质提升逐渐向上拉升价位段,这一趋势在线上市场尤其明显。

2021年手表市场出货量达3956万台,同比增长21.4%。其中成人手表2013万台,同比增长31.0%。儿童手表出货量1943万台,相较于2020年,儿童市场具有明显复苏迹象,但依然面临潜在用户基数增长放缓和产品同质化的挑战和瓶颈。

2021年手环市场出货量1910万台,同比下降26.3%。手环市场需求一方面受到价格上涨影响,另一方面受到佩戴功能有限的抑制。

数据来源:IDC、中商产业研究院整理

(三)储能

1、储能装机规模

储能是电力系统中的关键一环,储能产业是万亿级的蓝海市场。根据CNESA统计,截至2020年底,中国的累计储能装机规模达35.6GW,占全球市场总规模的18.6%,同比增长9.8%,涨幅相较于2019年提升6.2%。预计2022年储能装机规模将超40GW。

数据来源:CNESA、中商产业研究院整理

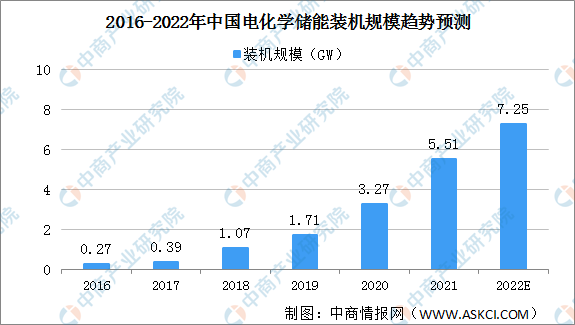

2、电化学储能装机规模

储能按照种类划分可分为物理储能、电化学储能和电磁储能等。电化学储能包括钠硫电池、液流电池、锂离子电池等,主要应用于分钟至小时级的工作场景;近年来,在政策的推动下我国电化学储能系统发展较为迅速。截至2021年我国电化学储能投运规模达到1.87GW,累计装机规模达到5.51GW,同比增长68.5%。预计2022年我国电化学储能累计装机规模达到7.25GW。

数据来源:CNESA、中商产业研究院整理

3、储能装机结构

目前,储能装机结构主要以抽水蓄能为主。抽水蓄能装机规模占中国储能装机规模的89.3%;电化学储能的累计装机规模占中国储能装机规模的9.2%;熔融盐储热的累计装机规模占中国储能装机规模的1.5%;压缩空气储能的累计装机规模占中国储能装机规模的0.03%。

数据来源:CNESA、中商产业研究院整理