关键词: 工业机器人

中商情报网讯:工业机器人是在工业生产中使用的机器人的总称,是一种通过编程或示教实现自动运行,具有多关节或多自由度,能对环境和工作对象作出自主判断和决策,并能够代替人工完成各类繁重、乏味或有害环境下体力劳动的自动化机器。工业机器人是我国智能制造2025 的核心抓手之一,是我国机器换人、制造业产业升级的核心环节。

一、产业链

工业机器人上游为控制器减速器、伺服系统、减速器、传感器、末端执行器等核心零部件生产,中游为工业机器人本体生产及基于终端行业特定需求的工业机器人系统集成,下游应用主要包括汽车、3C电子、家电制造等对自动化、智能化需求高的终端行业。

资料来源:中商产业研究院

二、上游

(一)核心零部件

1、成本构成

从工业机器人的成本构成结构看,工业机器人中技术难度最高的三大核心零部件分别是减速器、伺服系统、控制器,三者分别占工业机器人成本构成的35%、25%、10%。核心零部件成本大约占到工业机器人整机成本的70%左右。

数据来源:中商产业研究院整理

(二)伺服系统

1、伺服系统

伺服系统是工业机器人主要的动力来源,主要由伺服电机、伺服驱动器、编码器三部分组成。伺服系统又称位置随动系统,是通过运用机电能量变换、驱动控制技术、检测技术、自动控制技术、计算机控制技术等实现精准驱动与系统控制,从而实现执行机械对未知指令准确跟踪的控制系统,被广泛应用于航空航天、国防领域以及工业自动化等自动控制领域。

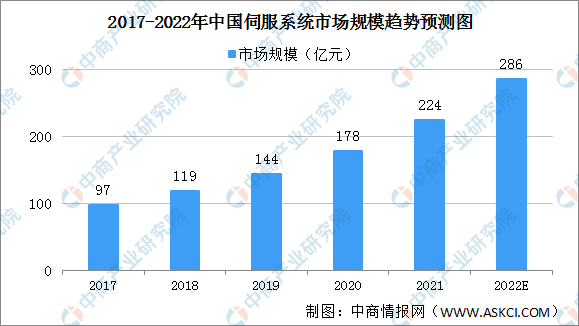

根据数据显示,中国伺服系统市场规模由2017年的97亿元上升至2021年的224亿元。随着中国人口老龄化的进一步加剧,人口红利逐渐消退,人力成本逐年上升,传统工业尤其是制造业对自动化产线设备的需求将始终保持增长态势。预计到2022年,中国伺服系统市场规模将达到286亿元。

数据来源:中商产业研究院整理

2、伺服电机

(1)市场规模

近年来,中国伺服电机市场规模一直保持增长趋势,受到下游工业机器人、电子制造设备等产业扩张的影响,伺服电机在新兴产业应用规模也不断增长。2019年中国伺服电机市场规模达142亿元,同比增长6.77%,预计2022年市场规模将增长至181亿元。

数据来源:工控网、中商产业研究院整理

(2)竞争格局

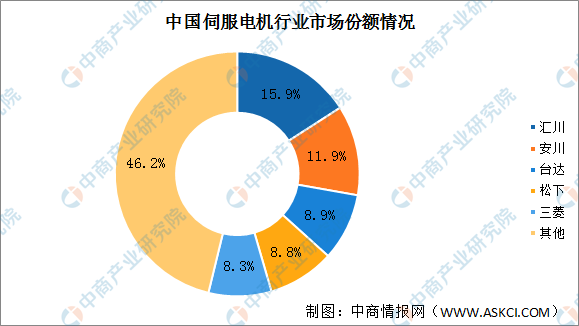

由于我国伺服电机发展起步较晚,伺服电机行业65%左右的份额都是由外资品牌所占据。具体来看,国产品牌汇川技术首次市场份额占比排名第一,市占率达15.9%,日本安川、台湾台达、日本松下、日本三菱市场份额分别为11.9%、8.9%、8.8%、8.3%。

数据来源:MIR DATABANk、中商产业研究院整理

(3)重点企业分析

资料来源:中商产业研究院整理

(三)减速器

1、市场需求

工业机器人行业的需求大幅增长,存量替换需求同步提升,大部分减速器厂商均迎来业绩的增长。GGII数据显示,2021年中国工业机器人减速器总需求量为93.11万台,同比增长78.06%。其中增量需求82.41万台,同比增长95.05%;存量替换量为10.70万台,同比增长6.57%。随着数字化进程的加快推进,机器换人将受益其中,预计未来几年减速器市场增长的确定性进一步增强,到2022年市场总需求量有望超过100万台。

数据来源:GGII、中商产业研究院整理

2、竞争格局

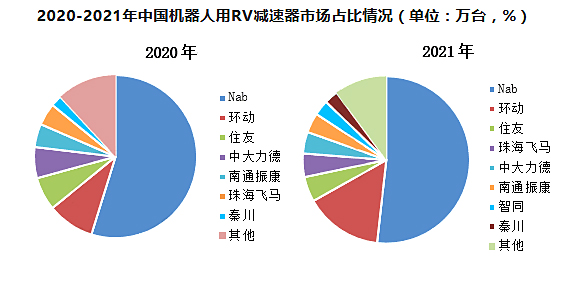

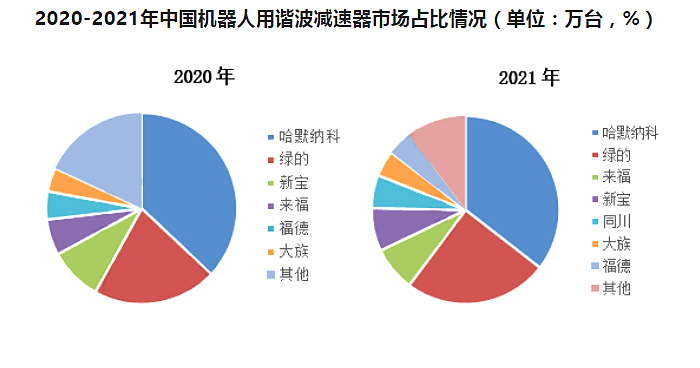

越来越多企业进入减速器领域,国内生产工业机器人减速器的企业数量逐渐增多,且技术在逐步提升,部分厂商已经实现量产并逐步推向市场。2021年减速器领域国产进步略有提升,其中环动科技、绿的谐波、来福谐波、同川精密的市场份额提升明显,纳博特斯克、HD的份额进一步略有收缩,国产份额持续提升。

数据来源:GGII、中商产业研究院整理

数据来源:GGII、中商产业研究院整理

(四)控制器

1、市场规模

控制器是工业机器人三大核心零部件之一,控制器负责对机器人发布动作指令,控制机器人在工作中的运动位置、姿态和轨迹,控制器决定着工业机器人的性能。受益于过去中国工业机器人行业的快速发展,工业机器人产业链日益成熟,中国在机器人控制器软硬件方面的开发实力不断增强,市场快速增长。中国工业机器人用控制器市场规模由2017年的10.5亿元大幅上升至2021年的14.7亿元。预计到2022年,中国工业机器人用控制器市场规模有望达到16.2亿元。

数据来源:中商产业研究院整理

2、竞争格局

欧美厂商、日韩厂商等凭借着在机器人核心技术领域的深厚积淀,牢牢把控着中国工业机器人市场的大部分份额,尤其在上游核心零部件方面,控制器方面,日厂商发那科市场份额18%。国内企业控制器尚未形成市场竞争力,工业机器人控制器国产率不足20%,但在发展过程中仍然涌现出一批具有代表性的企业。

资料来源:中商产业研究院整理

(五)传感器

1、市场规模

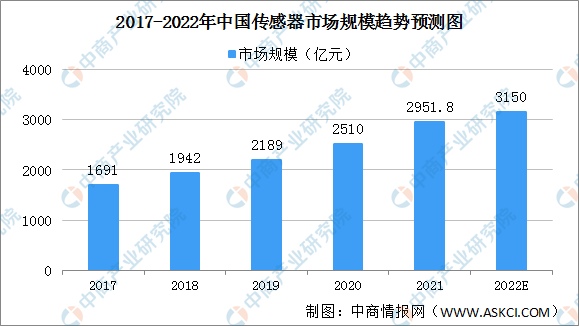

传感器是连接物理世界和数字世界的桥梁,指能感受规定的被测量并按照一定规律转换成可用信号的器件或装置。数据显示,2019年中国传感器市场规模2189亿元,同比增长12.7%。随着社会的不断进步,传感器这一产业在互联网力量的赋能之下日益受到重视,日后再叠加相关扶持政策的出台,传感器行业市场可期。2021年我国传感器市场规模达2951.8亿元,2022年中国传感器市场规模将进一步增至3150亿元。

数据来源:中商产业研究院整理

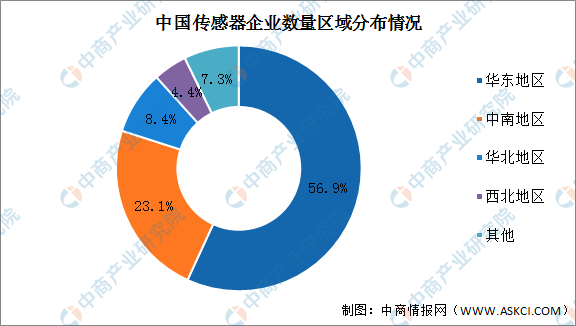

2、区域分布

中国传感器企业主要分布在华东地区,约占全国企业总数的56.9%,中南地区占23.1%,华北地区占8.4%,西北地区占4.4%。

数据来源:CCID、中商产业研究院整理

3、竞争格局

伴随着我国信息化的高速发展,近年来我国的传感器行业发展飞快。从竞争格局来看,我国传感器行业TOP5占据了国内传感器市场40%以上的份额,行业竞争格局逐渐成熟。

华工科技传感器产品主要应用于智慧出行、智慧家庭、智慧医疗、智慧城市等领域,是全球有影响力的传感器系统解决方案提供商,具有较强的竞争优势;大立科技是国内少数能够独立研发、生产红外热成像相关核心芯片,机芯组件到整机系统全产业链完整的高新技术企业,旗下传感器业务占比高达90%以上,主要生产红外温度成像传感器;歌尔股份目前精密零组件收入规模较大,歌尔传感器涵盖压力传感器、交互类传感器和流体传感器等,广泛应用于各类消费类电子产品,处于行业领先地位,竞争力较强。

资料来源:中商产业研究院整理

三、中游

(一)工业机器人

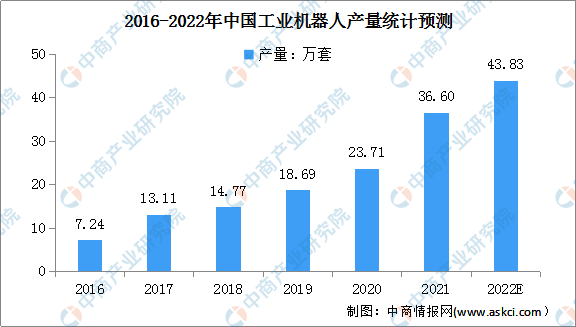

1、产量

近年来,我国工业机器人产量持续增加,2020年我国工业机器人产量突破20万套达到23.71万套,同比增长19.1%。随着后疫情时代的到来,中国工业经济展现出了应对复杂严峻局面的强大韧性和活力,工业机器人也以亮眼的表现逆势上扬,2021年达近五年来最高值。数据显示,2021年全国工业机器人产量累计达36.60万套,同比增长44.9%。2022年1-3月,我国工业机器人产量累计达10.25万套,同比增长10.2%。预计2022年我国工业机器人产量将超40万套。

数据来源:国家统计局、中商产业研究院整理

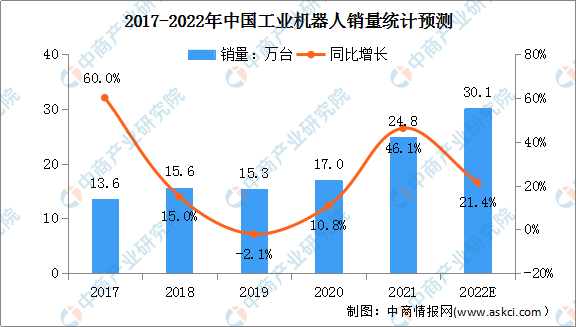

2、工业机器人销量

近几年,我国工业机器人市场销量总体呈增长趋势,仅2019年出现小幅下降,同比下降2.1%。2021年我国工业机器人市场销量增速较快,销量累计达24.8万台,同比增长46.1%。由于工业机器人行业的高速发展,预计2022年市场销量有望达到30.1万台。

数据来源:GGII、中商产业研究院整理

中国是全球最大工业机器人市场,市场占有率稳步提升。2021年中国工业机器人销量占全球销量的比重为52.88%,预计2022年中国工业机器人销量占全球销量的比重将提升至56.19%。

数据来源:GGII、中商产业研究院整理

3、工业机器人销售额

我国已经连续8年成为全球最大的工业机器人消费国,工业机器人销售额呈现增长的趋势。中国迅速控制了疫情,在2020年下半年多个行业出现井喷,对工业机器人的需求增长明显。2020年工业机器人市场规模422.5亿元,同比增长18.9%。2021年我国工业机器人市场规模将达到445.7亿元,预计到2022年,国内市场规模进一步扩大,预计将逼近500亿元。

数据来源:IFR、中商产业研究院整理

4、竞争格局

目前我国工业机器人市场外资品牌占据主要市场份额。FANUC、ABB、安川、爱普生和KUKA合计占比超五成,国产龙头以埃斯顿、众为兴、汇川技术等为代表,起步时间较早,已具备一定规模和技术实力。

数据来源:MIR DATABANk、中商产业研究院整理

5、重点企业分析

在自动化浪潮下,市场需求与可落地的场景的快速涌现,助推国产工业机器厂商发展。据互联网周刊发布的2021工业机器人TOP50,埃斯顿作为工业机器人及智能制造系统提供商和服务商排名第一,库卡(Kuka)、汇川技术排名第二和第三,新松机器人、新时达机器人、绿的谐波、博实股份、科大智能、南京熊猫、拓斯达进入前十,依次排名第4-10名。

资料来源:互联网周刊、中商产业研究院整理

(二)工业机器人系统集成

1、市场规模

2019年受汽车行业和电子行业等系统集成应用较多的主要行业的投资大幅度下滑的影响,中国工业机器人系统集成市场增速放缓,市场规模达到1857亿元。

虽然2020年受新冠肺炎疫情影响,中国工业机器人系统集成市场规模负增长。因市场需求的逐步释放、政府相关引导政策的发布,2021年开始工业机器人系统集成市场将逐渐回暖。预计2022年工业机器人系统集成市场规模将达到1957.04亿元。

数据来源:中商产业研究院整理

四、下游

(一)应用结构

工业机器人终端应用主要集中在电子、汽车、金属加工、锂电池、光伏等行业。根据MIR DATABANK数据,2021年一季度,电子、汽车零部件、汽车电子、汽车整车、金属制品、食品饮料等行业的应用占比分别为30%、8%、6%、5%、17%、7%。

数据来源:MIR DATABANK、中商产业研究院整理

(二)电子信息制造

2021年,规模以上电子信息制造业实现营业收入141285亿元,比上年增长14.7%,增速较上年提高6.4个百分点,两年平均增长11.5%。实现利润总额8283亿元,比上年增长38.9%,两年平均增长27.6%,增速较规模以上工业企业利润高4.6个百分点,但较高技术制造业利润低9.5个百分点。2022年1-2月份,规模以上电子信息制造业实现营业收入20756亿元,同比增长8.5%,比2020年和2021年两年同期平均增速低6.8个百分点;实现利润总额725亿元,同比下降7.3%;

数据来源:中商产业研究院数据库

(三)汽车制造

1、汽车产销

汽车制造业是工业铝型材的主要应用领域之一。汽车轻量化作为汽车节能减排的重要手段,成为未来汽车工业的发展方向。汽车产业延续了去年底较好的发展态势。数据显示,2021年中国汽车产量2608.2万辆,同比增长3.4%,结束了自2018年以来连续三年下降趋势,销量2627.5万辆,同比增长3.8%,2022年1-3月,汽车产销分别完成648.4万辆和650.9万辆,同比分别增长2.0%和0.2%。

数据来源:中汽协、中商产业研究院整理

2、汽车零部件

随着中国汽车行业的高速发展、汽车保有量的增加以及汽车零部件市场的扩大,我国汽车零部件行业得到了迅速发展,增长速度整体高于我国整车行业。数据显示,我国汽车零部件的销售收入从2016年3.46万亿元增长至2020年的4.57万亿元,2021年我国汽车零部件销售收入达4.9万亿元,2022年我国汽车零部件销售收入达5.2万亿元。

数据来源:中国汽车协会,中商产业研究院整理

3、汽车电子

当前我国汽车市场的发展模式已经从体量高速增长期转向结构转型升级期。汽车电子作为汽车产业中重要的基础支撑,在政策驱动、技术引领、环保助推以及消费牵引的共同作用下,行业整体呈高速增长态势。近年来,中国汽车电子市场规模一直保持稳定增长,2020年市场规模达8085亿元,同比增长12.29%。预计2022年市场规模将进一步增长至9783亿元。

数据来源:《2020汽车电子研究报告》、中商产业研究院整理