关键词: 封装测试

中商情报网讯:封装测试业是我国集成电路行业中发展最为成熟的细分行业,集成电路制造产业链主要包括芯片设计、晶圆制造、封装测试三个子行业,封装测试行业位于产业链的中下游,在世界上拥有较强竞争力。目前,全球的封装测试产业正在向中国大陆转移。

一、封装测试行业概况

(一)封装测试定义

封装测试行业实质上包括了封装和测试两个环节。其中封装是将芯片在基板上布局、固定及连接,并用绝缘介质封装形成电子产品的过程,目的是保护芯片免受损伤,保证芯片的散热性能,以及实现电信号的传输。

测试则包括进入封装前的晶圆测试以及封装完成后的成品测试,晶圆测试主要检验的是每个晶粒的电性,成品测试主要检验的是产品电性和功能,目的是在于将有结构缺陷以及功能、性能不符合要求的芯片筛选出来,是节约成本、验证设计、监控生产、保证质量、分析失效以及指导应用的重要手段。

(二)封装的分类

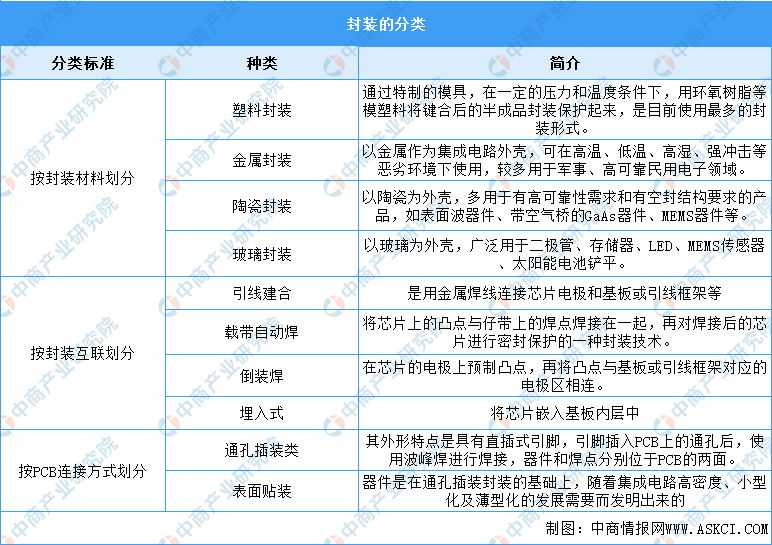

根据封装材料的不同,封装可分为,塑料封装、金属封装、陶瓷封装、玻璃封装。根据封装互联的不同,可分为引线建合、载带自动焊、倒装焊、埋入式。根据PCB连接方式的不同,可分为通孔插装类、表面贴装。

资料来源:中商产业研究院整理

二、产业利好政策

近年来,集成电路产业一直被视为国家层面的战略新兴产业,国家发展战略、行业发展规划、地方发展政策不断出台,为集成电路行业提供了财政、税收、投融资、知识产权、技术和人才等多方面的支持,推动集成电路行业的技术突破和整体提升,随之也推动了封装测试产业的快速发展。集成电路封装测试行业具体政策如下:

资料来源:中商产业研究院整理

三、封装测试行业现状分析

1.市场规模分析

(1)中国封测市场规模

近些年,高通、华为海思、联发科、联咏科技等知名芯片设计公司逐步将封装测试订单转向中国大陆企业,同时国内芯片设计企业的规模也在逐步扩大,国内封装测试企业步入更为快速的发展阶段。数据显示,中国封装测试行业市场规模由2016年的1564.3亿元增长至2020年的2509.5亿元,年均复合增长率达12.54%,中商产业研究院预测,2022年中国封装测试行业市场规模将达2819.6亿元。

数据来源:Frost&Sullivan、中商产业研究院整理

(2)中国先进封装市场规模

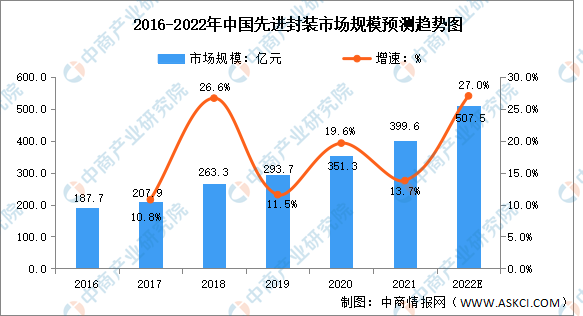

未来,先进封装将为集成电路产业创造更多的价值,随着智能汽车、5G手机等的先进封装需求增加,产能紧张,将会带动封测价格提升,国内提前布局先进封装业务的厂商将会受益。数据显示,中国先进封装行业市场规模由2016年的187.7亿元增长至2020年的351.3亿元,年均复合增长率达16.96%,中商产业研究院预测,2022年中国先进封装行业市场规模将达507.5亿元。

数据来源:Frost&Sullivan、中商产业研究院整理

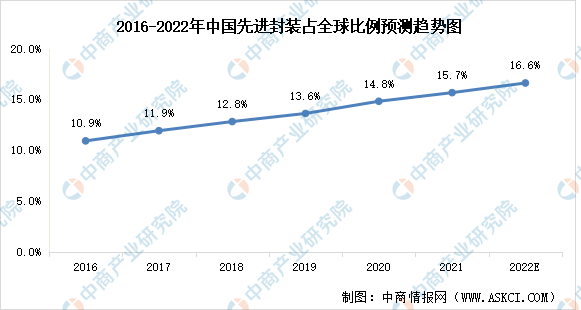

2.中国先进封装占全球的比例稳步提高

近年来,国内厂商通过兼并收购,快速积累先进封装技术,目前封测厂商技术平台基本做到与海外同步,大陆先进封装产值占全球比例也在逐渐提升,由2016年的10.9%增长至2020年的14.8%。中商产业研究院预测,我国先进封装产值占全球比重有望进一步提高,2022年将达到16.6%。

数据来源:中商产业研究院整理

3.系统级封装下游应用领域分析

系统级封装(SiP)是先进封装市场的重要动力。在后摩尔时代,SiP开发成本较低、开发周期较短、集成方式灵活多变,具有更大的设计自由度。现阶段,以智能手机为代表的移动消费电子领域是系统级封装最大的下游应用市场,占了系统级封装下游应用的70%。

数据来源:中商产业研究院整理

4.全球委外封测市场占有率分析

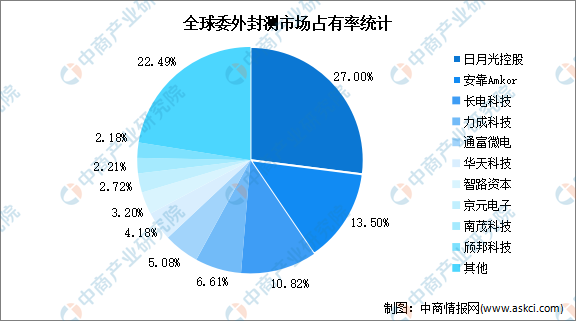

从全球委外封测市场占有率来看,行业龙头企业占据了主要的份额,其中前三大OSAT厂商依然把控半壁江山,市场占有率合计超50%。数据显示,我国长电科技、通富微电、华天科技等均排在前列。

数据来源:中商产业研究院整理

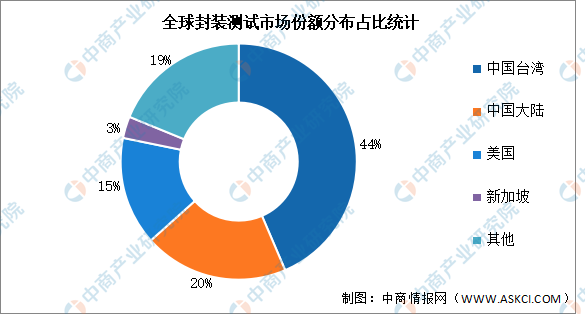

5.全球封测市场份额分布

从全球封测市场份额分布来看,中国台湾市场份额占比最高,达44%;其次是中国大陆,占比达20%;第三是美国,占比达15%。目前全球封装测试行业已形成了中国台湾、中国大陆、美国三足鼎立的局面。

数据来源:中商产业研究院整理

四、重点企业分析

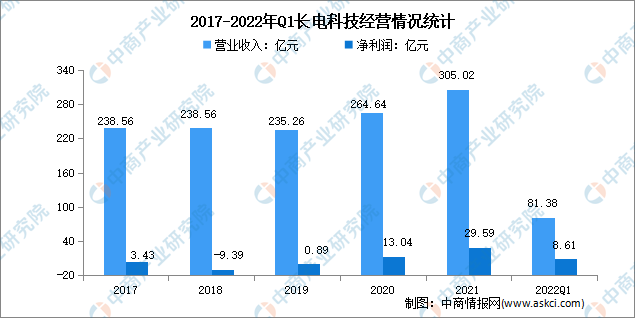

1.长电科技

长电科技是全球领先的集成电路制造和技术服务提供商,提供全方位的芯片成品制造一站式服务,2021年长电科技以预估309.5亿元营收在全球前十大OSAT厂商中排名第三,中国大陆第一。2021年,长电科技营业收入达305.02亿元,实现归母净利润29.59亿元,同比增长126.83%。2022年第一季度实现营业收入81.38亿元,净利润达8.61亿元。

数据来源:中商产业研究院整理

从产品来看,2021年长电科技芯片封测的营业收入达303.45亿元,同比增长15.18%,占营业收入比重的99.45%。

数据来源:中商产业研究院整理

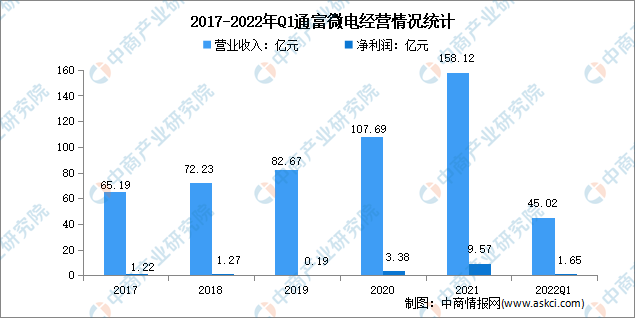

2.通富微电

通富微电主要从事集成电路封装测试一体化服务,营收规模继续排名全球行业第五位,目前已建成国内高端处理器产品最大量产封测基地。2021年,通富微电营业收入达158.12亿元,净利润达9.57亿元,同比增长182.69%。2022年第一季度,华润微实现营业收入45.02亿元,净利润达1.65亿元。

数据来源:中商产业研究院整理

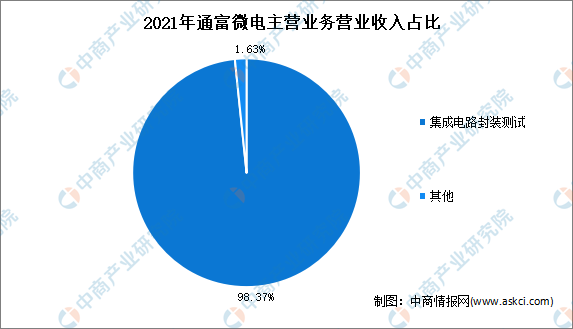

从主营业务来看,2021年通富微电集成电路封装测试的营业收入为155.55亿元,占营业收入比重的98.37%。

数据来源:中商产业研究院整理

3.华天科技

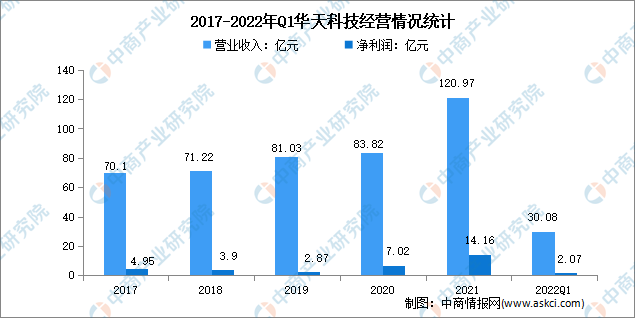

华天科技为专业的集成电路封装测试代工企业,产品主要应用于计算机、网络通讯、消费电子及智能移动终端、物联网、工业自动化控制、汽车电子等电子整机和智能化领域。作为国家高新技术企业,现已掌握了3D、SiP、MEMS、FC、TSV、Bumping、Fan-Out、WLP等集成电路先进封装技术。2021年华天科技实现营业收入120.97亿元,净利润达14.16亿元,同比增长101.75%。2022年第一季度实现营业收入30.08亿元,净利润2.07亿元。

数据来源:中商产业研究院整理

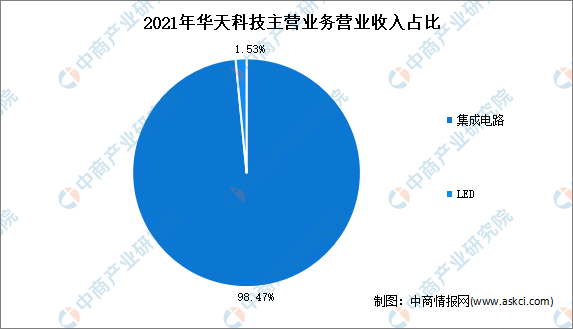

从产品来看,2021年华天科技集成电路、LED的营业收入分别为119.11亿元、1.86亿元,分别占营业收入比重的98.47%、1.53%。

数据来源:中商产业研究院整理

4.晶方科技

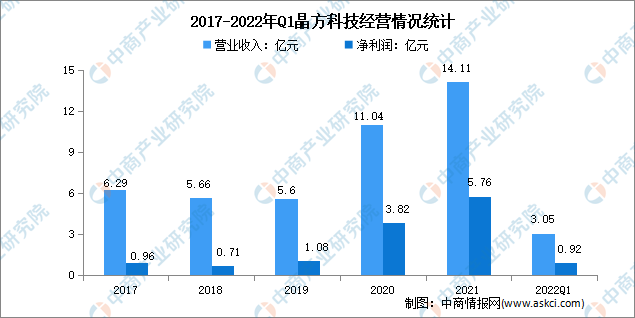

晶方科技主营传感器领域的封装测试业务,拥有先进的封装技术,具备8英寸、12英寸晶圆级芯片尺寸封装技术规模量产封装线,涵盖晶圆级到芯片级的综合封装服务能力,为全球晶圆级芯片尺寸封装服务的主要提供者与技术引领者。晶方科技2021年实现营业收入14.11亿元,实现净利润5.76亿元,同比增长50.95%。2022年第一季度实现营业收入3.05亿元,实现净利润0.92亿元。

数据来源:中商产业研究院整理

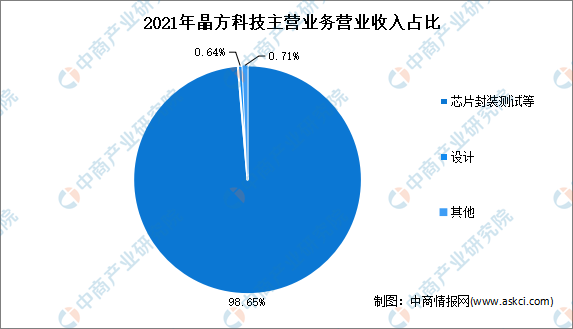

分产品来看,2021年晶方科技主营芯片封装及测试、设计,其营业收入分别占主营业务收入的98.65%、0.64%。

数据来源:中商产业研究院整理

5.太极实业

太极实业为国内领先的半导体封装测试企业,主营业务包括半导体业务、工程技术服务业务和光伏电站投资运营业务,其半导体业务主要涉及IC芯片封装、封装测试、模组装配及测试等。2021年太极实业实现营业收入242.89亿元,实现净利润9.09亿元。2022年第一季度实现营业收入68.26亿元,实现净利润1.76亿元。

数据来源:中商产业研究院整理

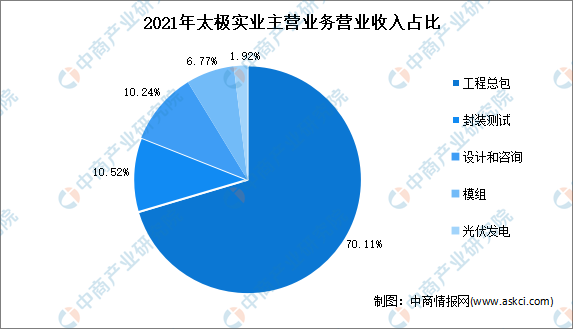

从主营业务来看,2021年太极实业工程总包、封装测试、设计和咨询、模组、光伏发电的营业收入分别为170.28亿元、25.56亿元、24.87亿元、16.45亿元、4.67亿元,分别占主营业务收入的70.11%、10.52%、10.24%、6.77%、1.92%。

数据来源:中商产业研究院整理

五、封装测试行业发展前景

1.国家政策支持行业发展

集成电路产业是信息产业的核心,是引领新一轮科技革命和产业变革的关键力量,近年来我国政府已把集成电路产业上升至国家战略高度,并连续出台了一系列产业支持政策。国家产业政策的大力支持,为推动我国集成电路封装测试行业快速、健康、有序发展奠定了坚实的基础,也为国内集成电路封装测试技术水平提升并达到或赶超国外技术水平提供了良好的政策环境。

2.大陆芯片设计公司逐渐成熟为行业带来发展机遇

由于中国大陆芯片设计行业发展较晚,显示驱动芯片设计厂商主要集中于中国台湾地区。而封测行业又遵循“就近原则”,就近晶圆制造代工厂,对显示驱动芯片设计公司而言可以缩短从晶圆制造厂到封装测试厂的交付周期、降低生产运输成本和晶圆污损风险。如今,中国大陆逐渐具备比肩中国台湾地区芯片设计能力与晶圆代工能力。中国大陆芯片设计公司的逐渐成熟将为本土封测厂商提供更多合作机会,增强封测厂商的竞争力。

3.芯片价格上升为行业带来广阔发展前景

随着全球晶圆产能紧张,集成电路行业迎来新一轮的上升周期,持续上涨的封测价格为企业带来了较高的毛利,减轻了前期投资所需带来的资金压力,加速了企业资金的回笼。未来,从需求端来看,依然将有新增的面板产能释放,对于芯片的需求持续走高,持续推高芯片的销售价格,芯片封测市场规模也将随之上涨。