2022年转眼过半,相较于去年MCU的全面紧缺,今年供需虽然得到了一定程度上的缓解,但总体仍处于紧缺状态。在ST、恩智浦及英飞凌等为代表的头部厂商现有产能无法兼顾且新产能尚未完全释放前,国产MCU企业逐渐由中低端消费电子领域,向工业和汽车等高端领域拓展,那么又有哪些厂商在引领MCU产业国产化浪潮呢?

汽车、工控引领,高端MCU产品保持紧俏

当前,持续日久的缺芯潮仍在“肆虐”全球,MCU作为最核心的芯片之一,尤为紧缺。自2020年下半年以来,MCU市场开启一轮接着一轮的涨价潮,包括主要的厂商产品普遍涨价 5%-15%,紧缺产品甚至涨幅达50%,部分产品超过十倍以上,包括英飞凌、恩智浦、ST等国际大厂还出现了交期的进一步延长的情况,新排单基本都不接,平常交期在8- 10 周左右的MCU产品,现在货期普遍超过40周,有的已经延伸至52周以上,甚至1年以上的交期都已经属于常态化。

从最新Q3货期及价格趋势来看,虽然MCU整体供需已逐渐出现缓解迹象,但以英飞凌、ST及恩智浦等海外主流厂商为代表的MCU产品供应仍保持紧俏。其中,汽车MCU紧张程度更加严重,交期普遍拉长。

资料来源:富昌电子、芯八哥整理

海外MCU 供应短缺、价格上涨,给了中国国产 MCU 发展的机会,一些以前被国外 MCU 厂家垄断的客户,由于国外品牌芯片的交期无限期延长,国产化 MCU 顺势完成了产品导入,实现了部分国产化替代。

当前MCU市场发展到底怎样?潜在的体量又有多大呢?

规模超千亿,MCU广泛渗透于各行各业

从市场销售情况来看,由于芯片短缺、疫情等多方面的因素,2021年MCU平均价格上涨10%,是近25年来的最大涨幅。全球MCU市场规模同样突破1500亿元(215亿美元),其中中国市场规模约325亿元,均创下历史新高。

全球及中国MCU市场规模均创下新高

资料来源:Wind、芯八哥整理

具体来看,汽车、工业及消费类产品是全球MCU最主要的应用市场,年需求量达110~180亿颗左右。

资料来源:Wind、芯八哥整理

从应用领域来看,全球MCU市场应用主要集中于汽车和工业市场等中高端领域,占比达60%;而中国主要集中在中低端消费类市场,达26%,汽车和工业合计不足30%。

全球及中国MCU应用占比情况

资料来源:Wind、芯八哥整理

从市场竞争格局来看,瑞萨、恩智浦、英飞凌及ST(意法半导体)在全球及中国市场中均占据主导地位。当前国产MCU主要集中在中低端消费领域,初步进入工业应用市场,车规级MCU国产化率较低。

全球及中国MCU市场竞争格局情况

资料来源:Wind、芯八哥整理

总体来看,MCU行业下游需求多样化,汽车和IoT应用等逐渐成为未来行业规模增长的主要动力。国内MCU厂商相较与海外领先厂商,虽然在产品数量和生态建设方面还有不小差距,但在性价比、交货周期以及客户服务方面有独特优势。随着贸易争端、疫情及缺芯等多重“黑天鹅”因素影响下,国产替代将是大势所趋。

缺货涨价之下,那些国产MCU迎来突围良机?

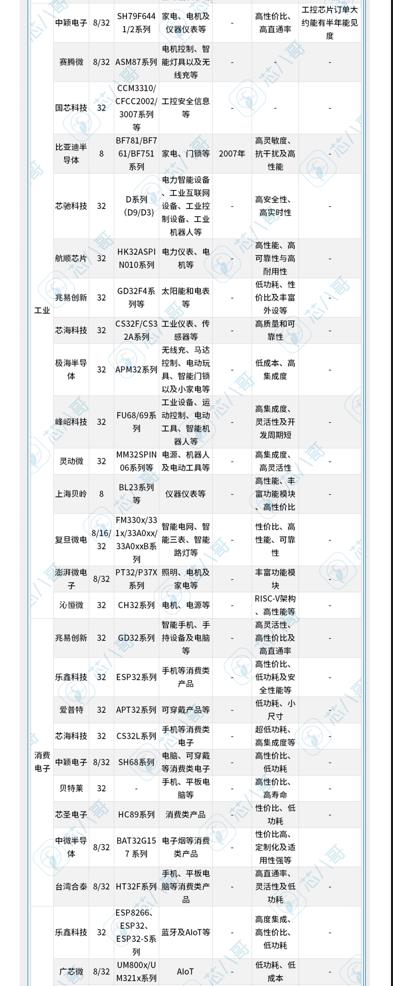

根据从公开市场整理,许多国产企业在家电、智能家居等消费类产品基本实现国产化供应,通过从消费级和工业级MCU做起,2017年以来逐渐尝试进入车规级MCU市场,由于技术壁垒及验证周期等多种因素影响,目前国内车规级MCU厂商相对较少。

以当前最受关注的车规级国产厂商为例,根据笔者不完全统计梳理,包括杰发科技、比亚迪半导体、芯旺微、赛腾微、国芯科技及琪埔维等数家厂商已实现规模量产出货,芯驰科技、航顺芯片、芯海科技、云途半导体等也已实现了小批量生产,其他如极海半导体、小华半导体、复旦微电、国民技术、兆易创新、中微半导、中颖电子及力源信息等均在研发/流片/认证/测试/规划阶段。虽然国产芯片在汽车市场应用和技术仍远不及海外MCU巨头,但国产MCU在汽车应用市场加快国产化进程已成大势所趋。

资料来源:芯八哥整理

写在最后

综合而言,在MCU领域,国内企业仍集中在8位、32位等中低端应用市场。随着全球MCU“蛋糕”不断扩大,国内企业逐渐向中高端MCU市场迈进,在技术和价格上同样值得期待,笔者对于未来国产MCU产业发展前景还是保持相对乐观的态度。