关键词: 集成电路

中商情报网讯:近几年,我国集成电路产业得到快速发展,以人工智能、智能制造、汽车电子、物联网、5G为代表的新兴产业正在快速崛起。特别是国家重大科技专项和集成电路产业发展实施纲要的出台,对集成电路产业的发展起到了很大的促进作用。

一、产业链

集成电路产业链上游主要为半导体材料及设备,包括硅片、光刻胶、光掩膜版、靶材、CMP抛光液、电子

特种气体、试剂、封装材料、光刻机、刻蚀机、离子注入设备、抛光机、薄膜设备、检测设备等;中游包括集成电路设计、集成电路制造、集成电路封测;下游为集成电路的应用,包括通讯、消费电子、计算机、汽车电子、医疗器械、新能源、工业生产、航空航天、军工安防等。

资料来源:中商产业研究院整理

二、上游分析

1.硅片

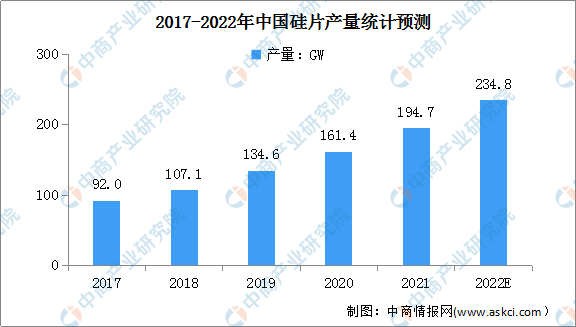

(1)硅片产量

近年来,我国硅片产量总体呈逐年增长态势,2017年至2021年产量从92GW增长至194.7GW,约占全球比重的97%。我国硅片企业凭借在单晶连续拉棒和金刚线切割方面的技术创新以及低电价区位布局资源优势,建立了生产成本优势,进一步巩固了硅片产业在全球的领先地位。预计2022年我国硅片产量将达到234.8GW。

数据来源:中国光伏行业协会(CPIA)、中商产业研究院整理

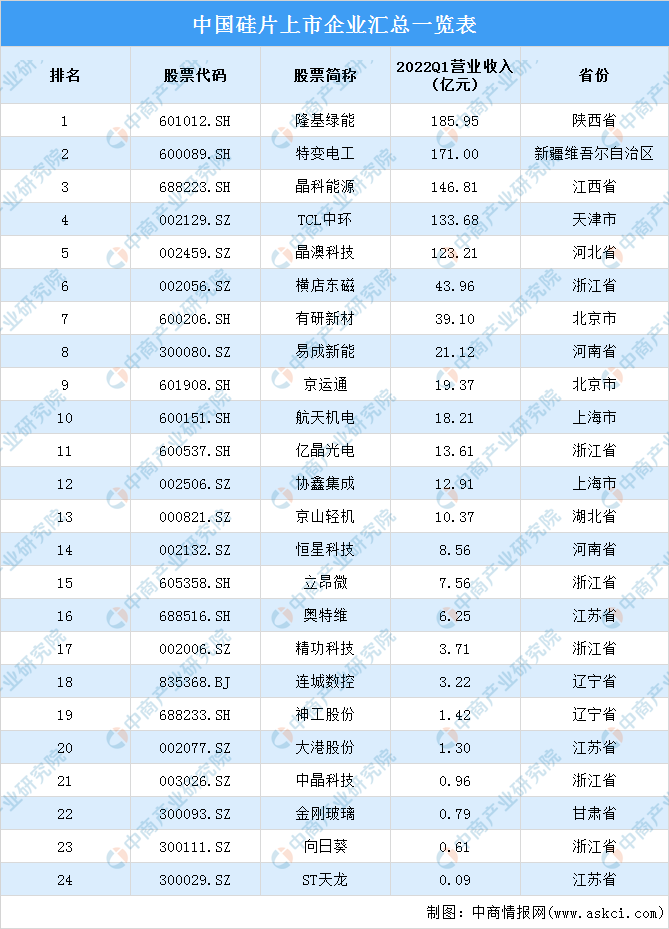

(2)硅片重点企业分析

资料来源:中商产业研究院整理

2.光刻胶

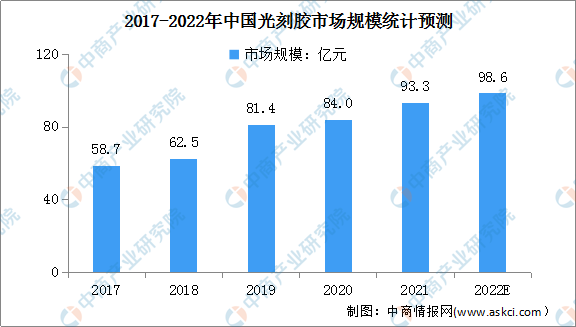

(1)光刻胶市场规模

光刻胶是指通过紫外光、电子束、离子束、X射线等的照射或辐射,其溶解度发生变化的耐蚀剂刻薄膜材料,在半导体工业、PCB、平板显示等领域广泛应用。数据显示,我国光刻胶市场规模由2017年58.7亿元增至2020年84.0亿元,年均复合增长率为12.7%。中商产业研究院预测,2022年我国光刻胶市场规模可达98.6亿元。

数据来源:中商产业研究院整理

(2)光刻胶产量

在国家一系列红利政策以及半导体行业的带动下,光刻胶的市场需求得到快速释放,尤其是LCD光刻胶产量增长。数据显示,我国光刻胶产量由2017年8万吨增至2020年13万吨。中商产业研究院预测,2022年我国光刻胶产量可达19万吨。

数据来源:中商产业研究院整理

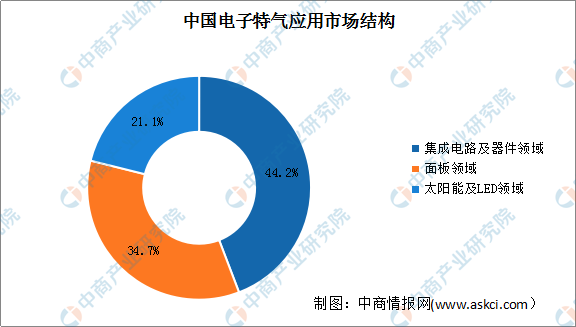

3.电子特气

电子特气是指在半导体芯片制备过程中需要使用到的各种特种气体。随着全球半导体产业链向国内转移,国内电子气体市场增速明显,远高于全球增速。近年来国内半导体市场发展迅速,相关下游领域的快速发展将带动未来特种气体的增量需求。

数据显示,2020年电子特气市场规模达到173.6亿元,同比增速达23.8%,其中集成电路及器件领域占比44.2%;面板领域占比34.7%;太阳能及LED等领域占比21.1%。

数据来源:中商产业研究院整理

4.靶材

(1)溅射靶材市场规模

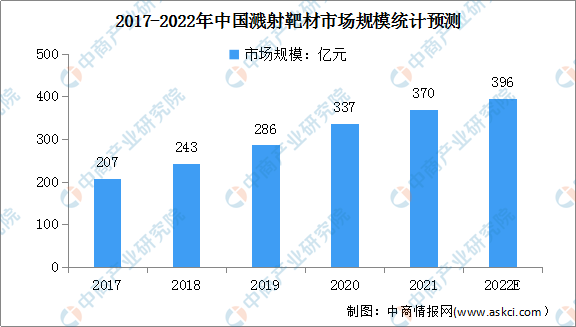

按使用的原材料材质不同,溅射靶材可分为金属/非金属单质靶材、合金靶材、化合物靶材等。数据显示,我国溅射靶材市场规模从2017年的207亿元增至2020年的337亿元,年均复合增长率为17.6%,中商产业研究院预测,2022年我国溅射靶材市场规模将达396亿元。

数据来源:江丰电子、中商产业研究院整理

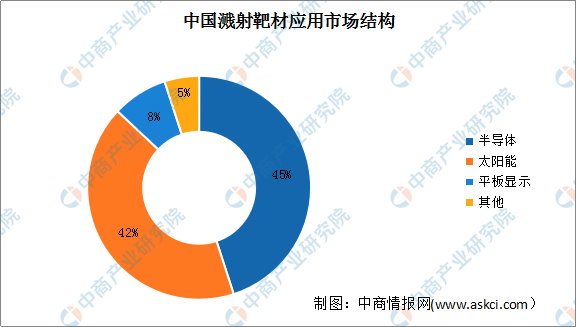

(2)溅射靶材应用市场结构

溅射靶材主要应用于超大规模集成电路芯片、液晶面板、薄膜太阳能电池制造的物理气相沉积(PVD)工艺,用于制备电子薄膜材料靶材市场最大的下游应用是包括半导体、液晶面板等在内的电子行业。其中溅射靶材在半导体领域的占比高达45%。

数据来源:中商产业研究院整理

5.光刻机

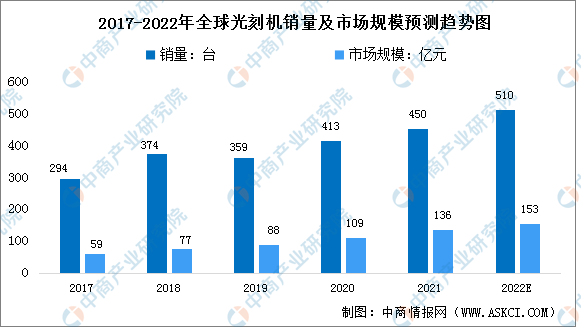

受益于下游晶圆巨大需求、云计算和5G建设的发展,带动集成电路需求增长,2020年光刻机销售额与销量增速稳定提升。2020年全球光刻机销量为413台,总销售额为109亿元,随着下游市场需求持续升高,预计2022全球市场仍将持续增长,销售额预计将达153亿元,销量将达510台。

数据来源:中商产业研究院整理

6.刻蚀机

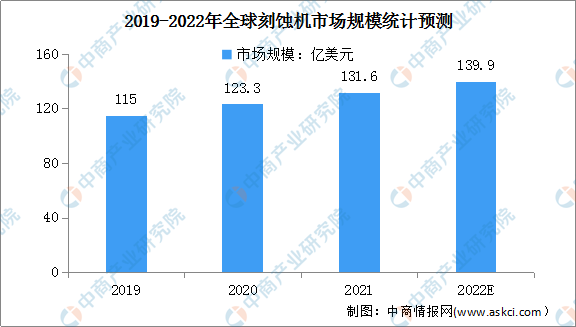

刻蚀机主要用来制造半导体器件、光伏电池及其他微机械等。数据显示,2020年全球刻蚀设备市场规模123.3亿美元,预计到2022年市场规模139.9亿美元,2019-2022年年均复合增长率为6.8%。

数据来源:Gartner、中商产业研究院整理

三、中游分析

1.集成电路市场规模

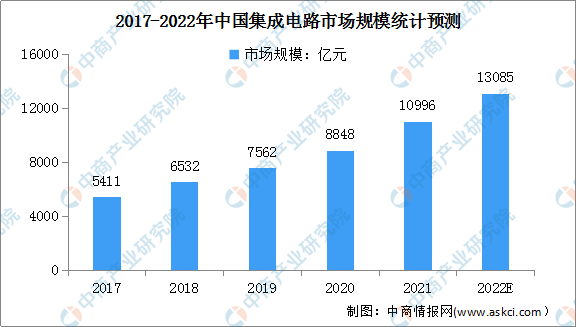

我国集成电路行业虽起步较晚,但经过多年快速发展,目前已经取得了长足的发展和进步。数据显示,我国集成电路市场规模由2017年的5411亿元快速增长至2021年的10996亿元,年均复合增长率为19%。展望未来,我国集成电路产业未来一段时间内仍将保持高速增长,预计2022年我国集成电路规模将达到13085亿元,同比增长15.9%。

数据来源:中国半导体行业协会(CSIA)、中商产业研究院整理

2.集成电路产量

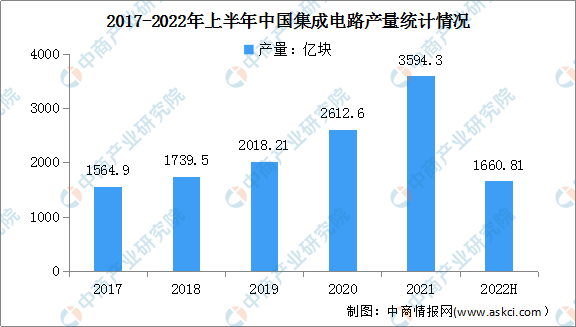

近年来,我国集成电路产量稳步提升。数据显示,2021年我国集成电路产量达3594.3亿块,同比增长33.3%;2022年上半年,我国集成电路产量达1660.81亿块,同比下降6.3%。

数据来源:中商产业研究院大数据库

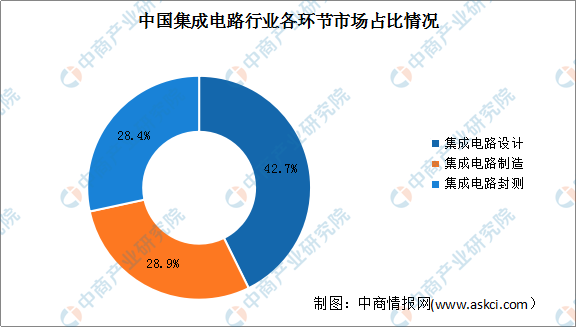

3.集成电路细分市场结构

从各细分市场发展情况来看,我国集成电路设计市场发展最快,其市场规模和市场占比逐年增长,呈现出良好的发展态势。2020年我国集成电路市场总规模为13085亿元,其中设计产业市场规模为3778亿元,占比42.7%。伴随着我国集成电路行业市场规模的不断增长,集成电路设计市场在集成电路产业中的价值和重要性日益提升。集成电路制造和封测市场的占比分别为28.9%、28.4%。

数据来源:中国半导体行业协会(CSIA)、中商产业研究院整理

4.集成电路设计

(1)集成电路设计销售规模

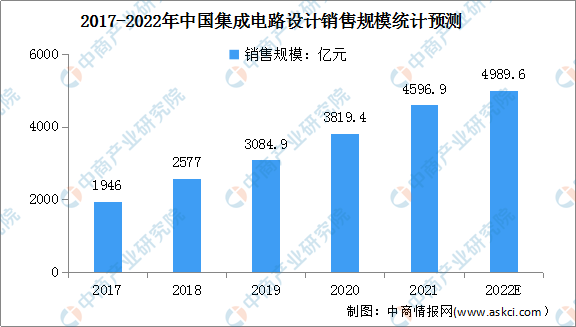

我国的集成电路设计产业虽起步较晚,但凭借着巨大的市场需求、经济的稳定发展和有利的政策环境等众多优势条件,已成为全球集成电路设计市场增长的主要驱动力。从集成电路设计销售额来看,我国集成电路设计多年来保持着快速发展的趋势。

数据显示,我国集成电路设计销售规模由2017年的1946亿元增至2021年的4596.9亿元,年均复合增长率为24%。预计2022年我国集成电路设计销售规模将进一步增至4989.6亿元。

数据来源:中国半导体行业协会、中商产业研究院整理

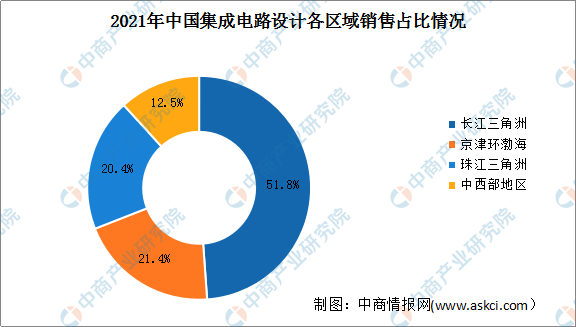

(2)集成电路设计各区域销售占比情况

由于全球缺芯涨价的影响,2021年我国长江三角洲地区集成电路设计销售额达2383.3亿元,同比增长49.0%,销售额占比最大,占全行业销售额的51.8%;京津环渤海地区销售额为984.3亿元,同比增长76.7%,占比达21.4%。

珠江三角洲地区销售额936.2亿元,同比下降36.9%,下降的主要原因是珠三角地区的集成电路设计大厂华为海思受到美国制裁。中西部地区集成电路设计销售额为573.7亿元,同比增长40.3%,占比12.5%。

数据来源:中国半导体行业协会、中商产业研究院整理

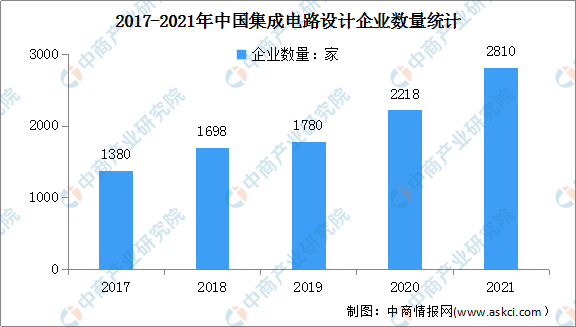

(3)集成电路设计企业数量

近年来,我国集成电路设计企业数量不断增长,由2017年的1380家增至2020年的2218家,年均复合增长率12.6%。2021年我国集成电路设计企业达到了2810家,较上年的2218家增长了592家,同比增长26.7%。

数据来源:中国半导体行业协会、中商产业研究院整理

5.集成电路封测

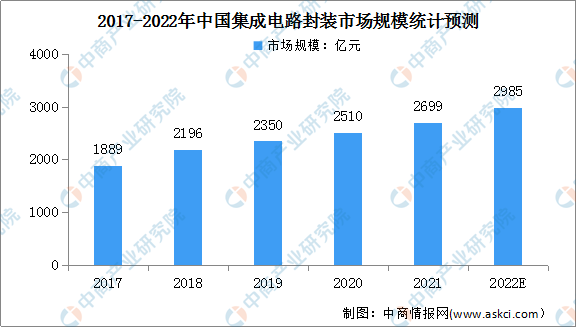

(1)集成电路封测市场规模

受益于人工智能及物联网等新兴行业迅速发展及国产替代效应加剧,下游企业对集成电路的需求强劲,我国封测行业增速较快。数据显示,我国集成电路封测行业市场规模由2017年的1889亿元增至2020年的2510亿元,年均复合增长率为9.9%。预计2022年我国集成电路封测行业将达2985亿元。

数据来源:中商产业研究院整理

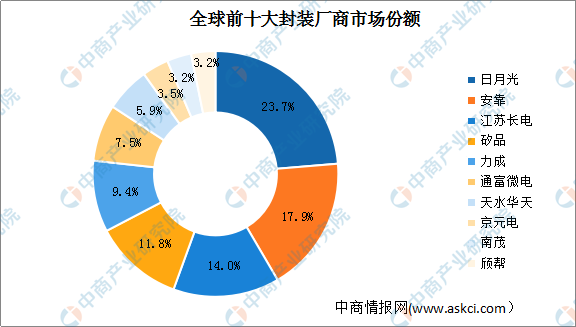

(2)集成电路封测市场竞争格局

近年来,中国封测企业通过海外并购快速积累先进封装技术,先进封装技术已与海外厂商同步,但先进封装产品的营收在总营收的占比与中国台湾及美国封测巨头企业存在一定差距。国内封测龙头企业江苏长电进入全球前三,市占率达14.0%。

数据来源:中商产业研究院整理

6.重点企业分析

资料来源:中商产业研究院整理

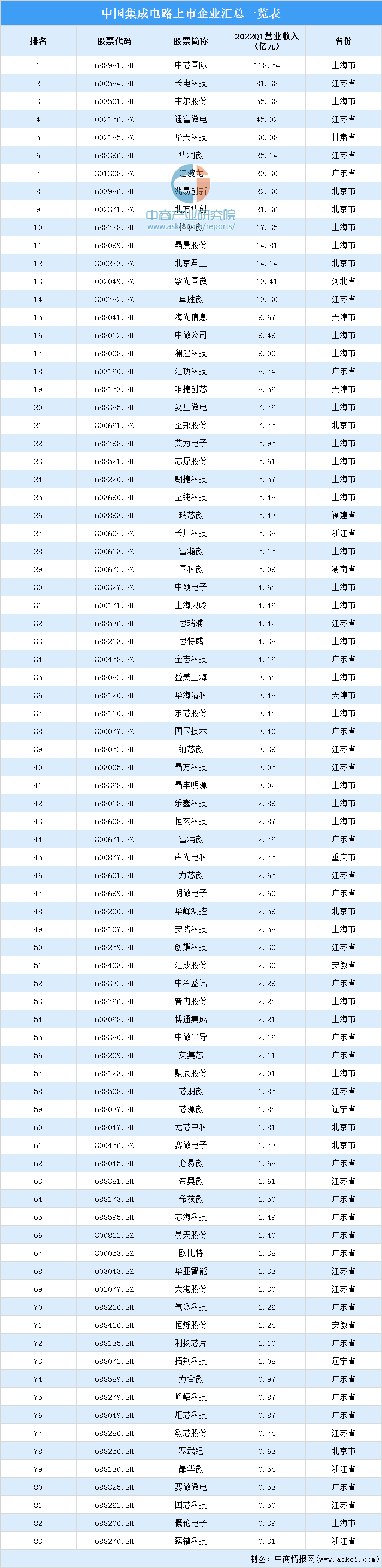

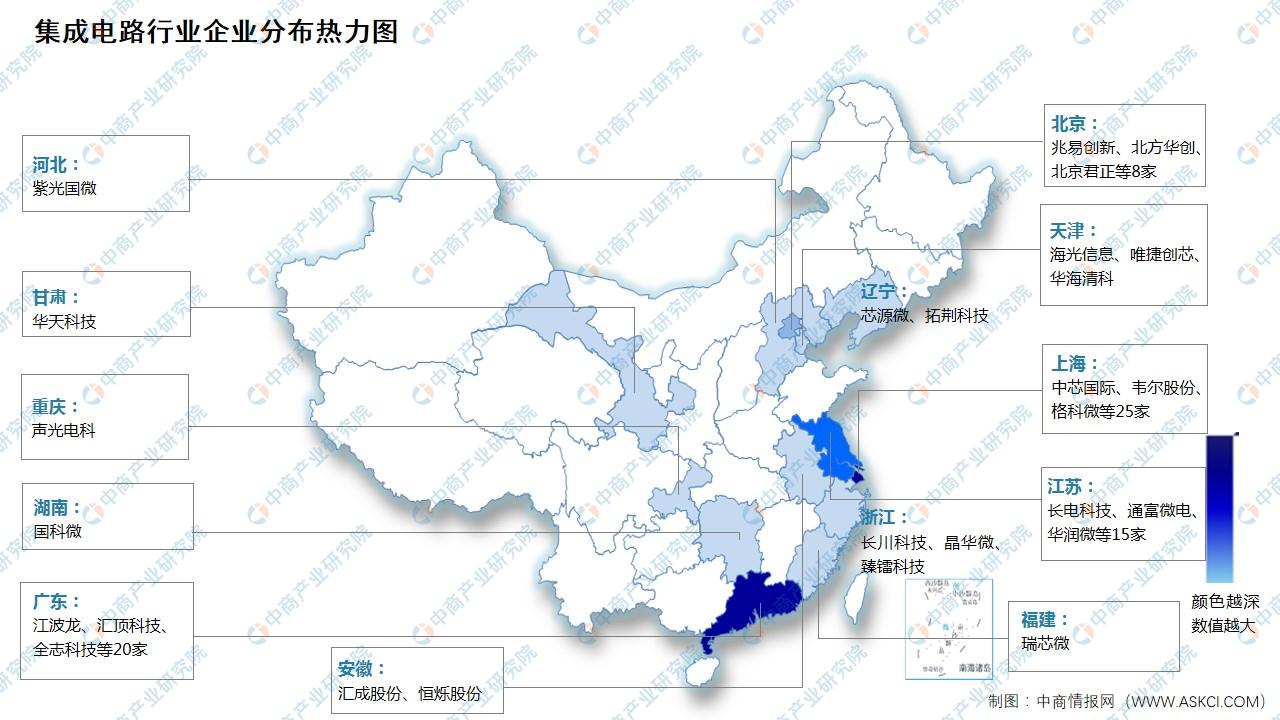

7.企业分布热力图

资料来源:中商产业研究院整理

四、下游分析

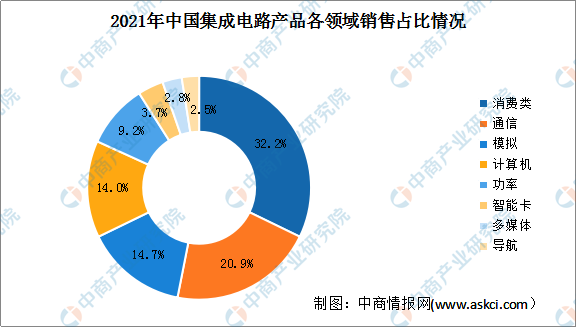

1.集成电路产品各领域销售占比情况

从产品领域销售占比来看,2021年消费类销售额占比最大,达32.2%,其次通信类销售额占比20.9%,模拟电路的销售额达541.4亿元,同比增长230.5%,占全行业销售额的14.7%。

数据来源:中国半导体行业协会、中商产业研究院整理

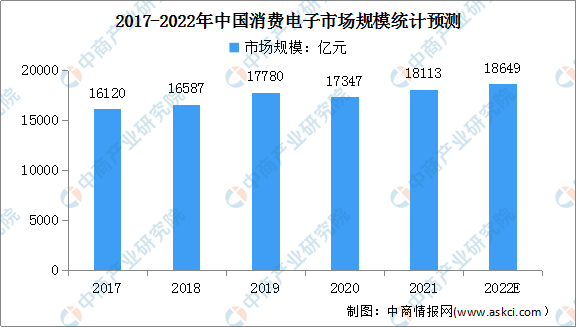

2.消费电子

由于我国居民消费水平不断提升,消费电子产品市场需求持续增长,促进了我国消费电子行业健康快速发展。数据显示,我国消费电子市场规模由2017年的16120亿元增至2021年的18113亿元,年均复合增长率3.0%。预计2022年我国消费电子市场规模将达18649亿元。

数据来源:Statista、中商产业研究院整理

3.汽车电子

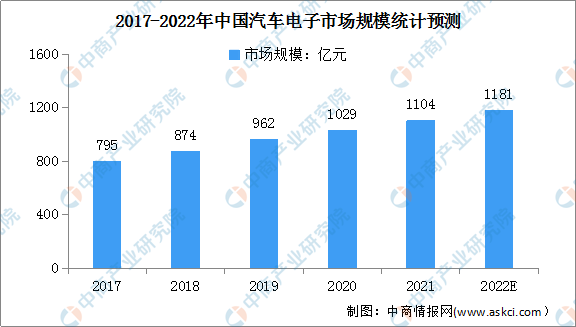

近年来,中国汽车电子市场规模一直保持稳定增长,主要得益于汽车的智能化、电动化发展。数据显示,2020年其市场规模达1029亿美元,同比增长7.3%;2021年中国汽车电子市场规模达1104亿美元。预计2022年中国汽车电子市场规模将进一步增长至1181亿美元。

数据来源:中商产业研究院整理