2022年中国功率半导体行业产业链上中下游市场分析(附产业链全景图)

关键词: 功率半导体

中商情报网讯:功率半导体是能够支持高电压、大电流的半导体。全球功率半导体持续供不应求,具有巨大的国内和国际市场。随着政策支持和技术进步,国产化率不断提升,本土功率半导体器件的应用推进在商业层面的阻碍正在逐步消融。

一、产业链

功率半导体上游为各类原材料及设备;中游包括二极管、晶体管、晶闸管、AC/DC转换器、DC/DC变换器、电源管理芯片、驱动芯片等;下游应用于消费电子、新能源汽车、光伏产业、工业控制、智能电网、家用电器、轨道交通等领域。

资料来源:中商产业研究院整理

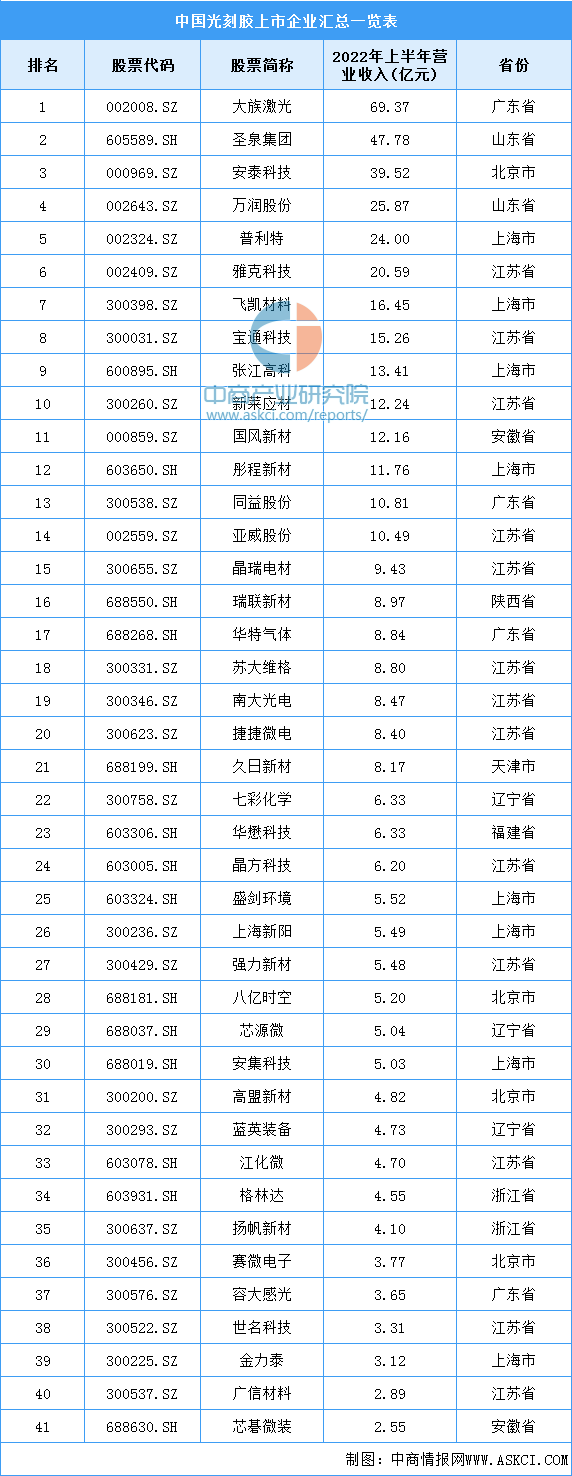

中国功率半导体产业链上游光刻胶上市企业包括大族激光、圣泉集团、安泰科技、万润股份等,硅晶圆企业包括TCL中环、有研新材、华天科技、晶盛机电等,半导体设备企业包括北方华创、中微公司、至纯科技等;中游的功率半导体生产制造企业主要为英飞凌、安森美、德州仪器、戴泺格、高通、TCL中环、时代电气、华润微、士兰微、苏州固锝、立昂微、华微电子、上海贝岭、捷捷微电、台基股份、ST弘高等。

资料来源:中商产业研究院整理

二、上游分析

1.半导体设备

(1)市场规模

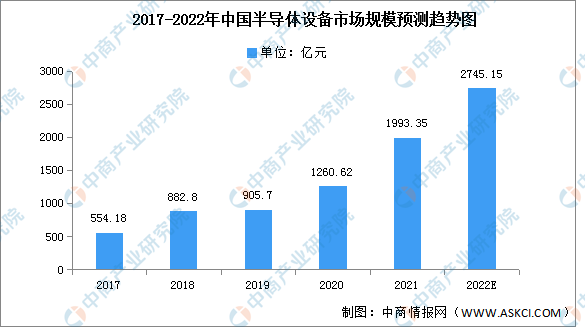

国内半导体设备厂商厚积薄发,产品验证与新机研发齐头并进,品线扩张与设备放量赋能长期高成长,市场规模增速明显。2021年,中国半导体设备市场规模达1993.35亿元,同比增长达58.1%,连续两年成为全球第一大半导体设备市场。预计2022年市场规模将进一步增长至2745.15亿元。

数据来源:SEMI、中商产业研究院整理

(2)重点企业分析

资料来源:中商产业研究院整理

2.硅片

硅片是半导体领域中应用最广泛的一种,在晶圆生产中占据了35%的市场份额。2020年全球半导体硅片市场规模达112亿美元,与2019年持平,没有出现下滑趋势。目前全球硅片市场供不应求现象明显,价格不断上涨。受益于硅片行业景气度提升,需求不断增长,预计2022年市场规模将增长至121亿美元。

数据来源:SMI、中商产业研究院整理

3.光刻胶

(1)市场规模

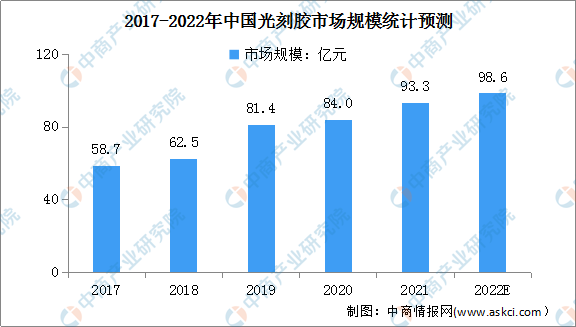

近年来,电子信息产业更新换代速度加快,半导体、显示面板产业东移,国内光刻胶需求量快速增长,市场前景广阔。2020年中国光刻胶市场规模达84亿元,同比增长3.19%,预计2022年将进一步增长至98.6亿元。

数据来源:中商产业研究院整理

(2)重点企业分析

资料来源:中商产业研究院整理

三、中游分析

1.市场规模

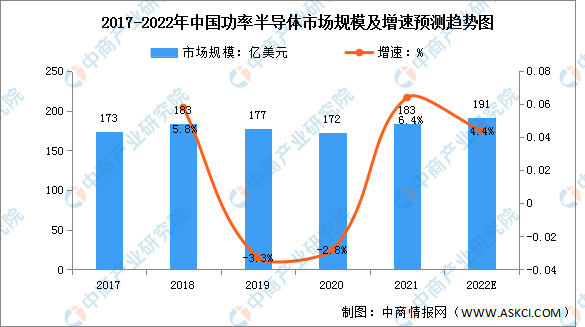

随着“智能制造”和“新基建”等国家政策的深入推进,以及双碳战略的落实,功率半导体作为实现电气化系统自主可控以及节能环保的核心零部件,在智能电网、新能源汽车等领域需求量将大幅提升。中国功率半导体产业链正在日趋完善,技术也在不断突破,2021年中国功率半导体市场规模约为183亿美元,同比增长6.4%,预计2022年将进一步增长至191亿美元。

数据来源:Omdia、中商产业研究院整理

2.市场结构

目前功率半导体市场中占比最多的是功率IC,以54.3%的占比成为功率半导体第一大细分市场,功率IC包括的电源管理芯片、驱动芯片、AC/DC转换器等;MOSFET、功率二极管、IGBT占比分别为16.4%、14.8%、12.4%。

数据来源:中商产业研究院整理

3.细分市场

(1)电源管理芯片

电源管理芯片是除MCU之外最紧缺的芯片品类之一,供应严重短缺,行业高度景气。近年来,中国电源管理芯片市场规模一直保持增长,2020年中国电源管理芯片市场规模达118亿美元,占全球约35.9%市场份额。未来几年,随着国产电源管理芯片的应用拓展,市场规模仍将快速增长,预计2022年市场规模将增长至149.6亿美元。

数据来源:Frost&Sullivan、中商产业研究院整理

(2)驱动芯片

驱动芯片是放大控制电路的信号使其能够驱动功率晶体管的中间电路,其被广泛应用于工业、电源、能源以及汽车等领域。随着国家产业政策的扶持鼓励、显示面板产业链向大陆转移加速以及终端应用领域的需求提升,中国驱动芯片出货也逐年稳定增长。2021年,中国驱动芯片出货量381.73亿颗,同比增长8.3%,预计2022年出货量将进一步增长至417.14亿颗。

数据来源:Frost&Sullivan、中商产业研究院整理

(3)IGBT

IGBT广泛应用于电机节能、轨道交通、新能源汽车等领域。目前电动车是驱动IGBT需求的主要动力,受益于国内新能源车的高速发展,中国IGBT产量快速增长。2021年中国IGBT产量为2580万只,同比增长27.7%,预计2022年将大幅增长至4120万只。

数据来源:Yole、中商产业研究院整理

4.竞争格局

目前中国功率半导体产业仍处于起步阶段,市场主要由国外企业主导,市场集中度不高,前五企业市场份额占比低于40%。其中市场份额最高的是英飞凌,占比达12.99%。其次分别为安森美、德州仪器、戴泺格、高通,占比分别为7.89%、7.01%、5.34%、5.07%。

数据来源:Omdia、中商产业研究院整理

5.重点企业分析

资料来源:中商产业研究院整理

6.企业热力分布图

资料来源:中商产业研究院整理

四、下游分析

1.新能源汽车

新能源汽车电池动力模块都需要功率半导体,混合动力汽车的功率器件占比达40%,纯电动汽车的功率器件占比达55%。相比传统汽车,新能源车队功率半导体需求提升接近9倍,功率半导体在新能源汽车领域潜力巨大。

中国是全球最大的新能源汽车市场,新能源汽车市场发展速度快。2021年中国新能源汽车销量达333.41万辆,同比增长167.64%,预计2022年将进一步增长至465.43万辆。

数据来源:弗若斯特沙利文、中商产业研究院整理

2.光伏产业

在光伏行业中,功率半导体主要应用在逆变器中,功率半导体器件IGBT是光伏逆变器的核心零部件。逆变器是光伏系统并网的必要设备,光伏装机容量的不断增长带动逆变器行业增长,同时也为功率半导体行业的持续发展提供动力。

在“双控”及“双碳”政策的推动下,中国光伏产业制造端发展向好。近年来,中国光伏发电累计装机容量保持增长。截止至2022年7月,中国光伏发电累计装机容量为34351万千瓦,同比增长26.7%。

数据来源:国家能源局、中商产业研究院整理