关键词: 光伏

中商情报网讯:光伏发电是根据光生伏特效应原理,利用太阳能电池将太阳光能直接转化为电能。不论是独立使用还是并网发电,光伏发电系统主要由太阳能电池板(组件)、控制器和逆变器三大部分组成。随着可持续发展观念不断深入人心,中国光伏发电市场规模迅速扩大,技术不断进步,成本显著降低,光伏发电呈现出良好的发展前景。

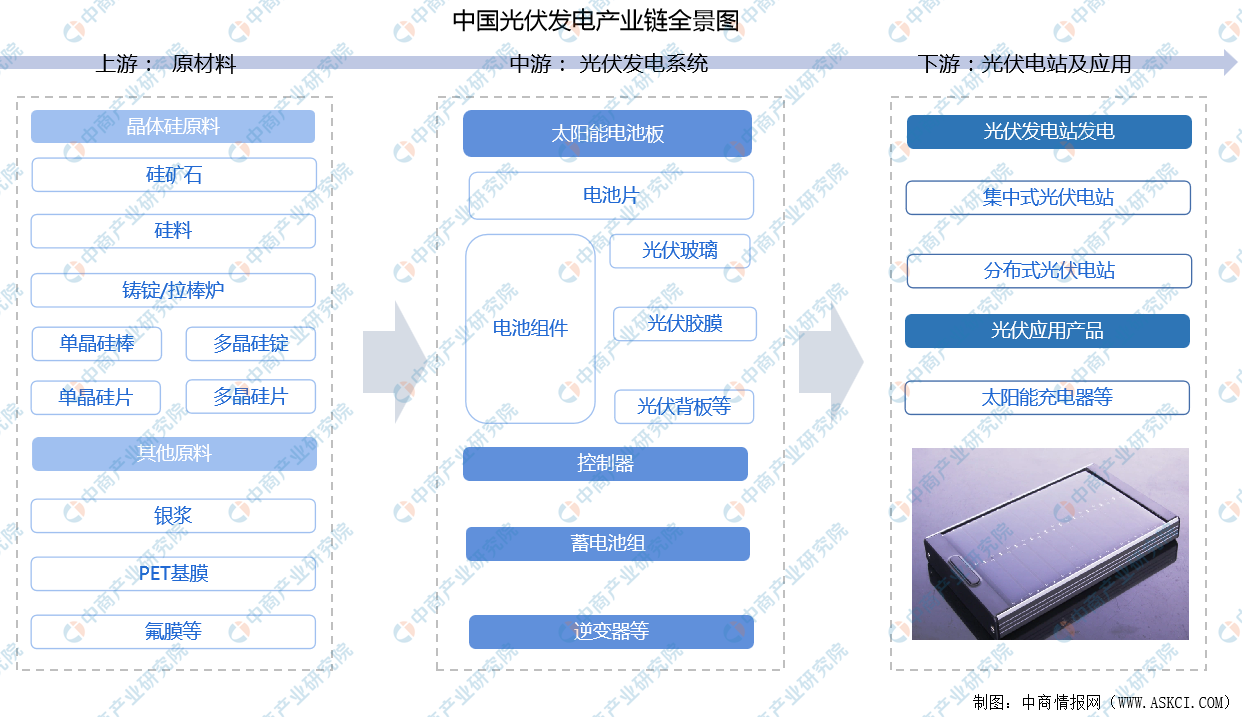

一、产业链

光伏发电产业链上游为原材料,包括硅矿石、硅料、硅片、银浆等;产业链中游为光伏发电系统,主要由太阳能电池板(组件)、控制器、蓄电池组(可无)、逆变器等设备组成,其中太阳能电池板由电池片和电池组件组成;产业链下游则是光伏发电站以及光伏应用产品。

资料来源:中商产业研究院整理

从光伏发电产业链上游来看,硅料领域供应商主要有通威股份、新特能源、保利协鑫等;硅片领域供应商有隆基股份、中环能源、晶科能源等。从产业链中游来看,电池片方面我国通威股份、恒星科技、中利集团等企业已处在领先地位;光伏组件方面,隆基股份、晶澳科技为龙头企业;光伏逆变器方面,阳光能源、锦浪科技、上能电气排名前列。

资料来源:中商产业研究院整理

二、上游分析

(一)工业硅

1、工业硅产量

随着光伏产业的发展,我国工业硅行业总体运行平稳,行业供需两旺,价格大幅上涨。2021年,中国工业硅产量261万吨,同比增长24.3%。据中国有色金属工业协会数据,2022年上半年,我国工业硅产量143.6万吨,同比增长26.9%。

数据来源:中国有色金属工业协会、中商产业研究院整理

2、工业硅重点企业

资料来源:中商产业研究院整理

(二)硅料

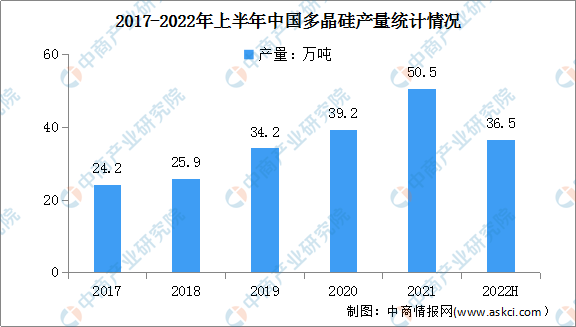

1、多晶硅产量

多晶硅位于光伏发电产业上游,是发展光伏发电不可或缺的材料。近年来,我国多晶硅产量持续扩大。多晶硅产量由2017年的24.2万吨增至2020年的39.2万吨。2022年上半年,我国多晶硅产量约36.5万吨,同比增长53.4%。

数据来源:中商产业研究院数据库

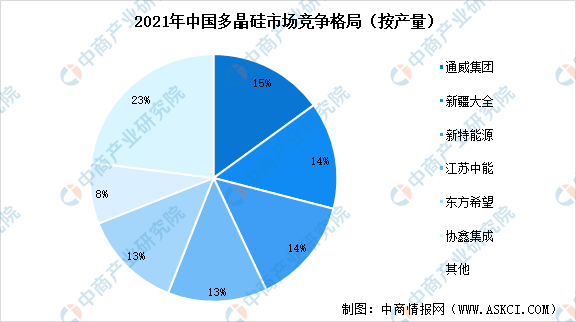

2、多晶硅市场竞争格局

中国多晶硅行业集中度较高,CR6占比77%,且有进一步上升趋势。由于多晶硅生产属于高资金、高技术壁垒的行业,项目建设、投产周期通常长达两年及以上,因此新厂商进入该行业较为困难。其中,通威集团以15%的产量占比位居第一,其次是新疆大全、新特能源占比14%,江苏中能、东方希望占比13%,协鑫集成占比8%

数据来源:百川盈孚、中商产业研究院整理

(三)硅片

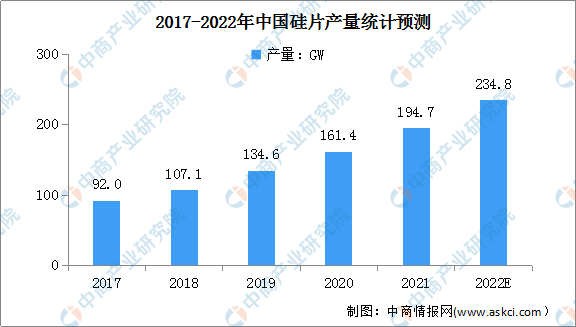

1、硅片产量

近年来,我国硅片产量总体呈逐年增长态势,2017年至2021年产量从92GW增长至194.7GW,约占全球比重的97%。我国硅片企业凭借在单晶连续拉棒和金刚线切割方面的技术创新以及低电价区位布局资源优势,建立了生产成本优势,进一步巩固了硅片产业在全球的领先地位。预计2022年我国硅片产量将达到234.8GW。

数据来源:中国光伏行业协会(CPIA)、中商产业研究院整理

2、硅片市场竞争格局

全球硅片产能规模前十企业均为中国企业,这十家企业产能合计约227GW,占全球硅片总产能的91.7%,产量合计约156GW,占全球硅片总产量的92.9%。目前隆基绿能和中环股份在单晶硅片市场的占有率合计达50%以上,硅片行业呈现双寡头竞争格局。同时,由于光伏装机需求持续增长,行业技术快速进步,其他拥有客户、技术、资金等优势的硅片企业仍有较大发展空间,硅片市场格局仍处于动态变化中。

资料来源:中商产业研究院整理

(四)银浆

光伏银浆作为制备太阳能电池金属电极的关键材料,其品质直接影响着电池的光电性能。2021年全球光伏银浆供应量预计在3518吨左右,相较2020年增加13.2%。我国高温光伏银浆行业市场竞争格局中,帝科股份占比最大达13%,其次为苏州固锝占比10%,常州聚合占比8%。2021年三大光伏银浆企业总产能2700吨,总产量1708吨。

数据来源:中商产业研究院整理

二、中游分析

(一)中国光伏发电市场现状

1、中国光伏发电装机规模

光伏发电是根据光生伏特效应原理,利用太阳能电池将太阳光能直接转化为电能,近年来,我国光伏发电行业快速发展。据统计,2022年1-7月中国光伏发电装机容量34351万千瓦,同比增长26.7%。光伏发电新增装机容量3773万千瓦,同比增加1979万千瓦。

数据来源:国家能源局、中商产业研究院整理

数据来源:国家能源局、中商产业研究院整理

2、光伏电站EPC总包企业排名

中国光伏电站EPC前三家企业分别为中国电力建设集团有限公司、中国能源建设股份有限公司、信息产业电子第十一设计研究院科技工程股份有限公司。其中,中国电力建设集团有限公司、中国能源建设股份有限公司、信息产业电子第十一设计研究院科技工程股份有限公司的并网装机量分别为10071兆瓦、6308兆瓦、2950兆瓦。

数据来源:中商产业研究院整理

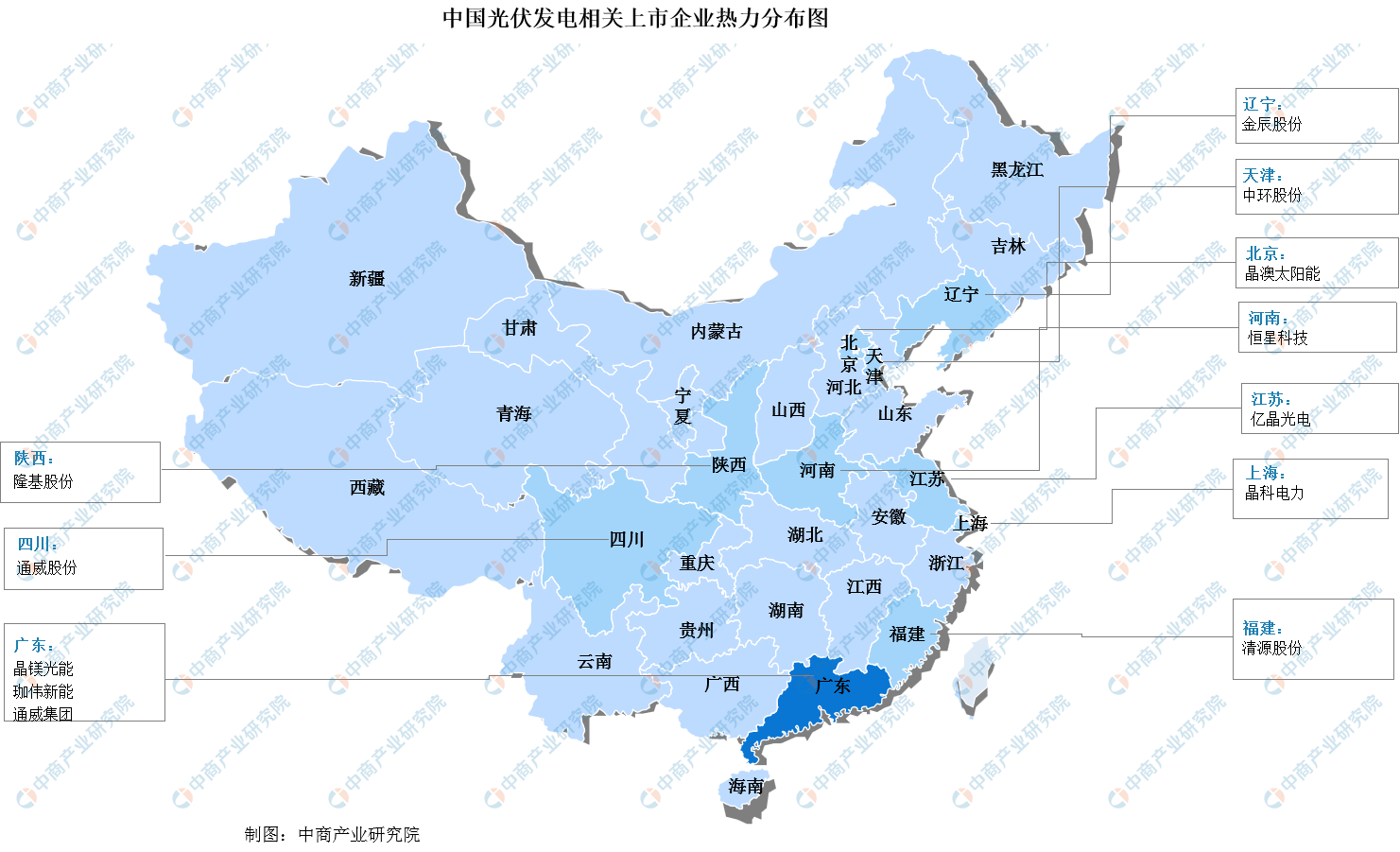

3、光伏发电产业链龙头企业热力分布图

资料来源:中商产业研究院整理

(二)太阳能电池板

太阳能电池板是通过吸收太阳光,将太阳辐射能通过光电效应或者光化学效应直接或间接转换成电能的装置,电池板包括电池片、光伏组件等

1、电池片

(1)电池片产量

近年来,得益于我国鼓励发展新能源的优惠政策,太阳能电池片产量增长势头良好。数据显示,2021年我国太阳能电池片产量197.9GW,同比增长46.90%。随着电池片环节的技术更迭速度日益加快,技术水平领先、产能结构合理的企业持续扩大市场份额,其所生产的光电转换效率高、长期稳定性好、具有成本优势的大尺寸电池片产品是下游组件市场需求的主流。预计2022年我国太阳能电池片产量有望达233.8GW。

数据来源:CPIA、中商产业研究院整理

(2)电池片市场竞争格局

太阳能电池片处于光伏发电产业链中游,是光伏发电的核心器件。根据PVInfoLink调研数据统计,2021年通威再度拿下全球电池片出货量冠军,爱旭股份紧随其后,三四五名分别为润阳、潞安、中宇。和此前PVInfoLink公布的2021年上半年电池片出货量保持一致。

数据来源:PVInfoLink、中商产业研究院整理

2、光伏组件

(1)光伏组件产量

随着中国光伏新增装机容量不断增加,中国光伏组件产量也不断增加。2020年光伏组件产量突破120GW,2021年光伏组件产量再创新高达到182GW,同比增长46.1%。据悉,我国光伏组件产量连续15年居全球首位。预计2022年光伏组件产量将达235GW。

数据来源:CPIA、中商产业研究院整理

(2)光伏组件重点企业

从企业生产情况来看,2021年,组件环节产业集聚度继续提升。前五家、前十家、前二十家企业的产量增速依次递减,TOP5和之后的企业相比增速差距加大,TOP5企业市占率继续上升至突破50%,达到56.2%,头部企业规模优势明显。

数据来源:CPIA、中商产业研究院整理

(三)智能控制器

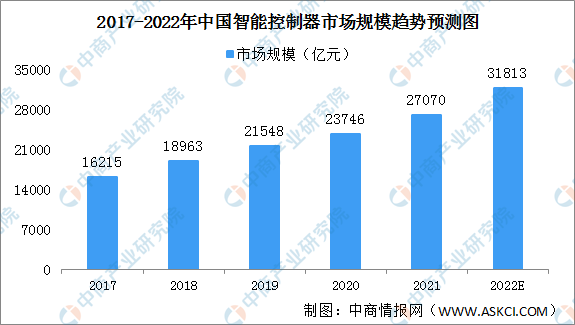

1、智能控制器市场规模

近年来,得益于我国拥有广阔的终端产品消费市场、完善的电子产业配套体系以及充足的劳动力资源,全球智能控制器产业逐渐向国内转移,我国智能控制器市场规模不断增长。数据显示,2020年我国智能控制器市场规模达23746亿元,同比增长10.2%。预计2022年我国智能控制器市场规模将达31813亿元。

数据来源:中商产业研究院整理

2、智能控制器竞争格局

目前,我国智能控制器企业众多,竞争格局较为分散,主要原因是智能控制器产品迭代快。从市场份额来看,智能控制器行业龙头企业分别是拓邦股份与和而泰,市场占有率分别为0.23%、0.19%,其次是朗科智能与和晶科技,市场占有率均为0.07%,贝仕达克和振邦智能市场占有率均为0.04%。

数据来源:中商产业研究院整理

(四)光伏逆变器

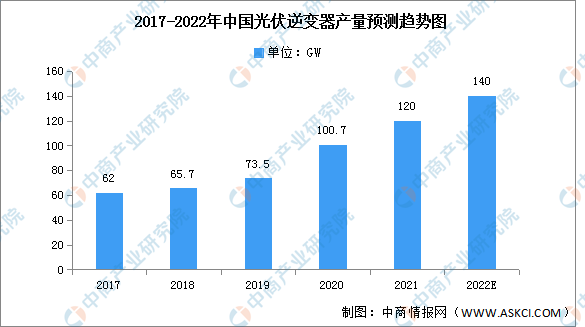

1、光伏逆变器产量情况

得益于国内齐全的产业链、充分的政策支持、相对廉价优质的高素质劳动力、充分的竞争等方面因素,国内光伏厂商在过去十年在全球市场中迅速成长。2018年,国内出台“531”政策,大型电站项目规模骤减,国内企业开始向海外市场发力。在国内与海外市场共同的带动下,中国光伏逆变器产量不断突破新高,2020年达100.7GW,同比增长37%,预计2022年将增长至140GW。

数据来源:中国光伏协会、中商产业研究院整理

2、光伏逆变器市场竞争格局

中国光伏逆变器市场集中度不断提升。从产量来看,2020年阳光电源市场占有率超35%,上能电气市场占有率为7.3%。正泰电器、科士达占有率分别为2.5%、1.7%。

数据来源:中商产业研究院整理

四、下游分析

(一)集中式光伏电站

2021年我国集中式光伏电站新增2560.07万千瓦,截至2021年底,我国集中式光伏电站累计装机1.98亿千瓦。2022年一季度集中式光伏新增装机容量434.1万千瓦。截至2022年3月,集中式光伏装机容量2.02亿千瓦。

数据来源:国家能源局、中商产业研究院整理

(二)分布式光伏电站

1、分布式光伏新增装机容量

近年来,我国光伏新增装机容量不断增长。数据显示,2021年全国光伏新增装机容量54.88GW,其中分布式光伏容量29GW,约占全部新增光伏发电装机的53.4%,首次超过集中式电站。2022年上半年,全国光伏新增装机容量19.65GW,同比增长125%。

数据来源:国家能源局、中商产业研究院整理

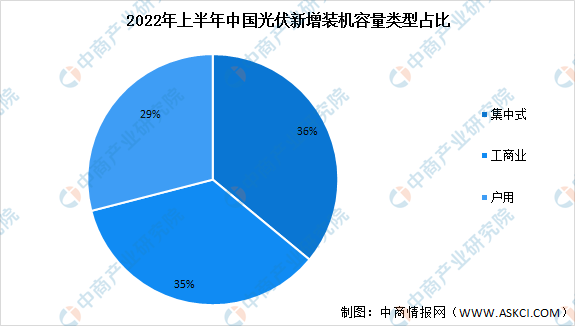

2、新增光伏类型占比

根据《2022年上半年光伏发电建设运行情况》,2022年上半年,集中式新增装机11.23GW,占比36%;分布式新增装机19.65GW,占比达到64%,其中,户用新增装机8.91GW,占比29%;工商业新增10.74GW,占比35%。工商业分布式光伏已逐步成为分布式装机主力。

数据来源:国家能源局、中商产业研究院整理

(三)光伏产品

光伏发电产品主要用于三大方面:一是为无电场合提供电源,主要为广大无电地区居民生活生产提供电力,还有微波中继电源、通讯电源等,另外,还包括一些移动电源和备用电源;二是太阳能日用电子产品,如各类太阳能充电器、太阳能路灯和太阳能草坪灯等;三是并网发电,在发达国家已经大面积推广实施。