关键词: 半导体硅片

中商情报网讯:近年来,受益于通信、计算机、汽车产业、消费电子、光伏产业、智能电网、医疗电子等应用领域需求带动,全球半导体终端产业旺盛。从半导体产业链需求传递来看,旺盛的终端需求将带动对硅片需求的增长,半导体硅片行业发展空间巨大。

一、产业链

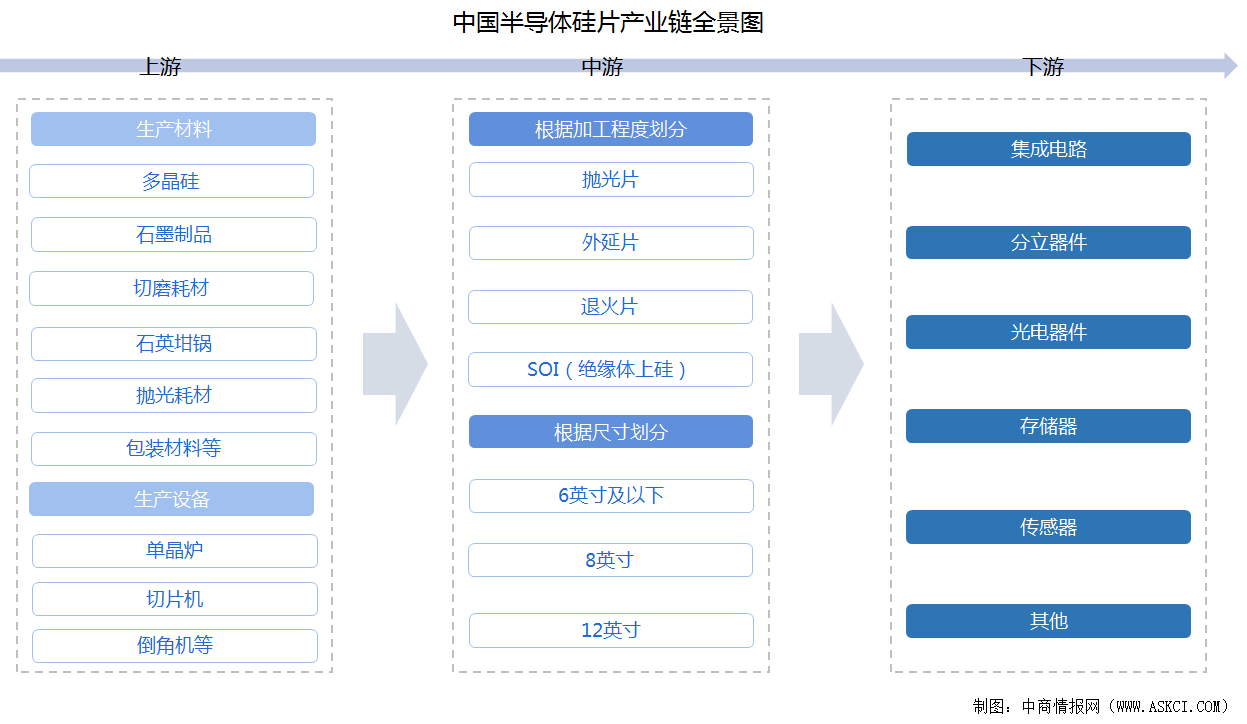

半导体硅片位于半导体产业链的上游,是制作芯片的核心材料。半导体硅片产业链上游包括多晶硅、石墨制品、切磨耗材、石英坩锅、抛光耗材等生产材料和单晶炉、切片机、倒角机等生产设备;中游硅片根据加工程度,可分为抛光片、外延片、退火片、SOI(绝缘体上硅),根据尺寸,硅片可以分为6英寸(150mm)及以下,8英寸及12英寸硅片;半导体硅片产业链下游涉及晶圆加工环节,并最终应用于集成电路、分立器件、光电器件、传感器、存储器等产品。

资料来源:中商产业研究院整理

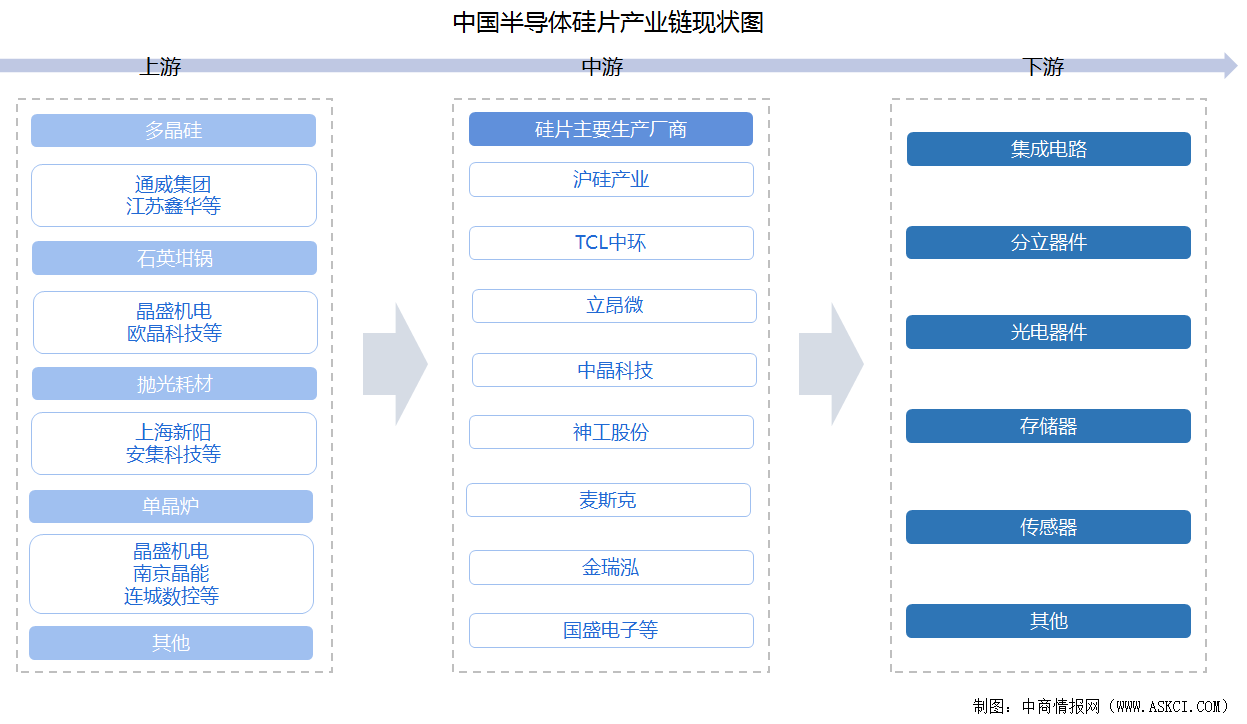

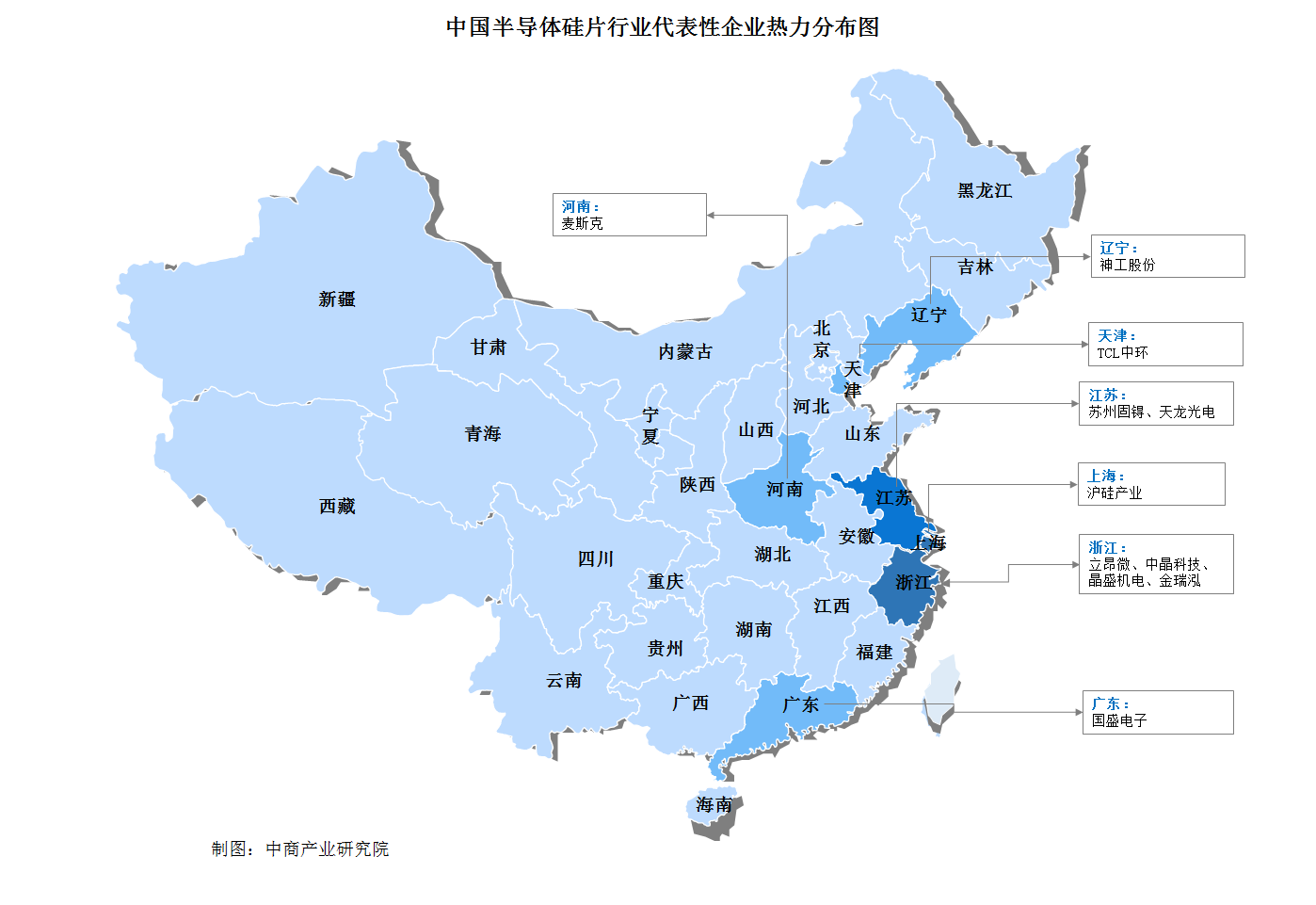

从企业来看,上游原材料及设备企业包括通威集团、江苏鑫华、晶盛机电、欧晶科技、晶盛机电、南京晶能、连城数控等;中游半导体硅片龙头企业包括沪硅产业、TCL中环、立昂微、中晶科技、神工股份等。

资料来源:中商产业研究院整理

二、上游分析

1.多晶硅产量

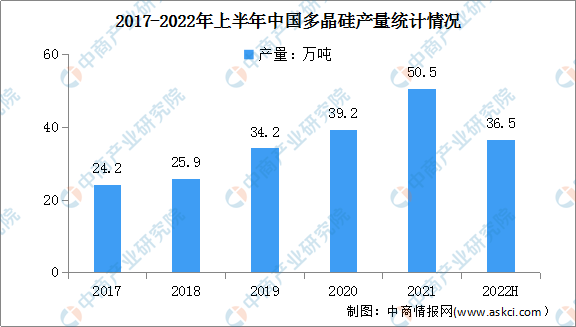

多晶硅是极为重要的优良半导体材料,在电子工业中广泛用于制造半导体收音机、录音机、电冰箱、彩电、录像机、电子计算机等的基础材料。随着信息技术和太阳能产业的飞速发展,全球对多晶硅的需求增长迅猛,市场供不应求。近年来,我国多晶硅产量持续扩大。多晶硅产量由2017年的24.2万吨增至2020年的39.2万吨。2022年上半年,我国多晶硅产量约36.5万吨,同比增长53.4%。

数据来源:中商产业研究院数据库

2.多晶硅市场竞争格局

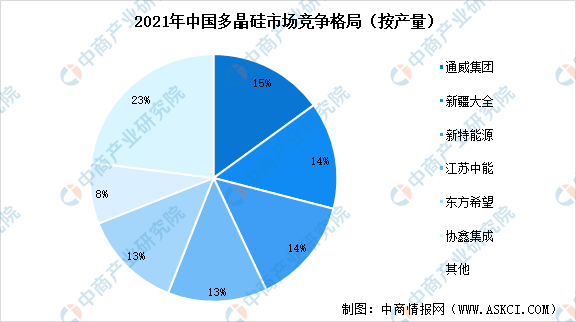

中国多晶硅行业集中度较高,CR6占比77%,且有进一步上升趋势。由于多晶硅生产属于高资金、高技术壁垒的行业,项目建设、投产周期通常长达两年及以上,因此新厂商进入该行业较为困难。其中,通威集团以15%的产量占比位居第一,其次是新疆大全、新特能源占比14%,江苏中能、东方希望占比13%,协鑫集成占比8%

数据来源:百川盈孚、中商产业研究院整理

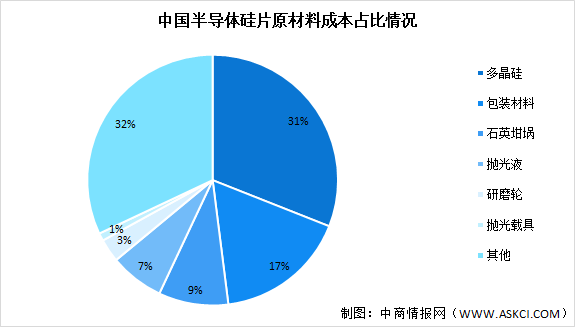

3.上游原材料成本占比情况

从原材料成本占比情况来看,硅片生产所需原材料主要包括多晶硅、石墨制品、石英坩锅、包装耗材、抛光耗材、备品备件等。其中,多晶硅成本占比最高,约占总成本的32%,包装材料和石英坩锅分别占比17%和9%。

数据来源:中商产业研究院整理

三、中游分析

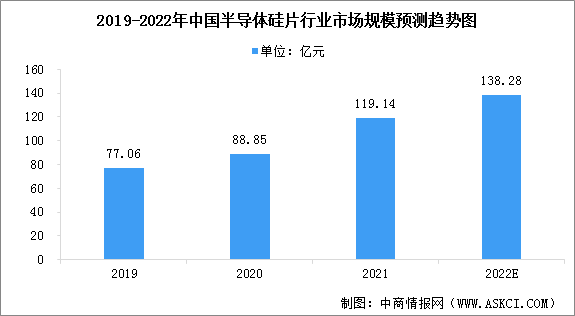

1.半导体硅片市场规模

中国大陆半导体硅片市场规模是全球半导体硅片市场的重要组成部分,在全球半导体硅片市场中占比呈增长趋势。中国大陆半导体硅片市场规模2019年至2021年连续超过 70 亿元。2021年市场规模达119.14亿元,同比增长24.04%,预计2022年市场规模将达138.28亿元。

数据来源:按照1美元 ≈ 7.1947人民币换算

2.半导体硅片全球市场占比情况

半导体硅片迎来国产替代良机。半导体硅片供需的结构性错配叠加长协订单占比的提升,硅片供给仍然偏紧,为国产硅片提供战略机遇期,硅片国产替代有望加速。中国大陆半导体硅片市场规模占全球半导体硅片市场规模的比例也逐年上涨,2021年达13.20%,比2020年增长1.25个百分点,预计2022年将进一步增长至15.1%。

数据来源:SEMI、中商产业研究院整理

3.半导体硅片出货面积

数据显示,2021年全球半导体硅片出货面积达到141.6亿平方英寸,硅片市场规模达到126.2亿美元,创历史新高。预计全球半导体硅片出货面积有望在2022年攀升至更高水平,将达152.8亿平方英寸。

数据来源:SEMI、中商产业研究院整理

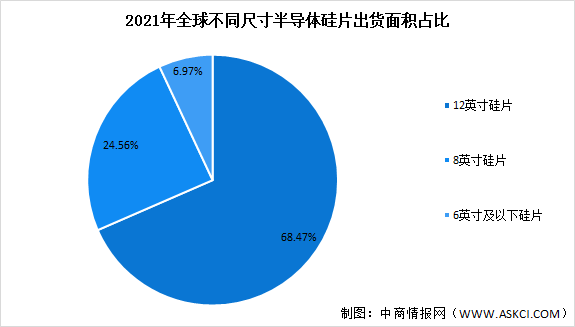

4.不同尺寸半导体硅片出货面积占比

近年来,12英寸硅片和8英寸硅片出货面积市场份额持续维持在很高水平,2021年分别为68.47%和24.56%,两种尺寸硅片合计占比保持超过90%,是当前半导体硅片下游市场需求的主要尺寸。随着全球半导体硅片出货面积的增长,6英寸及以下小尺寸硅片的市场份额有所下降,至2021年约为全球半导体硅片出货面积的6.97%。

数据来源:中商产业研究院整理

5.半导体硅片价格走势

半导体硅片处于半导体行业产业链上游,其价格走势与半导体行业景气度密切相关。从2014年开始,受通讯、计算机、汽车产业、消费电子、光伏产业等应用领域需求带动,近些年半导体硅片价格探底回升,根据SEMI和公开数据整理,半导体硅片价格从2017年0.74美元/平方英寸增长至2021年价格0.98美元/平方英寸。预计伴随着下游市场持续增长,半导体硅片行业景气度将持续上升,从而带动半导体硅材料价格上涨。

数据来源:SEMI、中商产业研究院整理

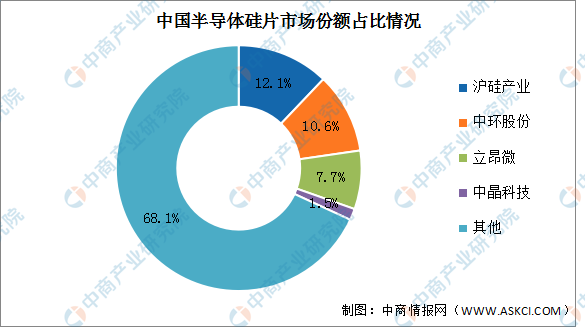

6.市场竞争格局

从全球市场来看,半导体硅片市场集中度较高,少数主要厂商占据了绝大多数市场份额,掌握着先进的生产技术。目前,全球硅片市场主要由境外厂商占据,市场集中度较高,龙头硅片厂商垄断全球90%以上的市场份额,排名前五的厂商分别为日本信越化学(Shin-Etsu)、日本胜高(SUMCO)、中国台湾环球晶圆(GlobalWafers)、德国世创(Siltronic)、韩国鲜京矽特隆(SKSiltron)。

资料来源:Omdia、中商产业研究院整理

与国际主要半导体硅片供应商相比,中国大陆半导体硅片企业技术较为薄弱,市场份额较小,技术工艺水平以及良品率控制等与国际先进水平相比仍具有显著差距。国内半导体硅片龙头企业沪硅产业、中环股份、立昂微、中晶科技,2020年上述企业市场份额分别为12.1%、10.6%、7.7%与1.5%。

数据来源:中商产业研究院整理

7.企业分布热力图

数据来源:中商产业研究院整理

四、下游分析

1.半导体芯片市场规模

随着人工智能的快速发展,以及5G、物联网、节能环保、新能源汽车等战略性新兴产业的推动下,半导体的需求持续增加。数据显示,2020年全球半导体销售额达到10854亿元,同比增长26.2%,中国仍然是全球最大的半导体市场,2021年的销售额为13856亿元,增长了27.1%,创下历史新高,2017-2021年年均复合增长率为12.7%,预计2022年我国半导体行业销售规模将达14028亿元。

数据来源:按照1美元 ≈ 7.1947人民币换算

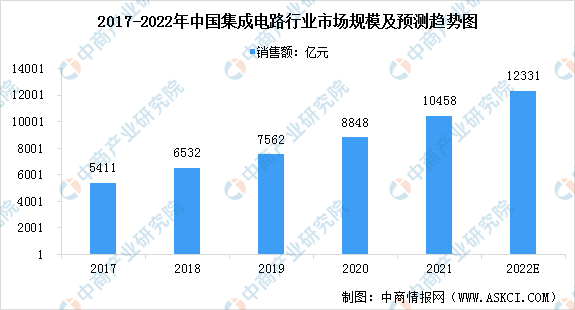

2.集成电路市场规模

集成电路产业是高技术、高投资、高风险的产业,其发展离不开国家政策长期支持。在国家政策扶持带动下,我国集成电路行业呈现快速增长的势头,国内集成电路产业规模从2017年的5411亿元上升至2021年的10458亿元,复合增长率达到18%。国内庞大的消费市场是我国集成电路行业持续发展的另一重要驱动力,预计2022年我国集成电路行业市场规模将达到12331亿元。

数据来源:中国半导体行业协会、中商产业研究院整理

3、晶圆加工市场规模

中国晶圆加工市场规模一直保持增长,2019年中国晶圆加工市场规模达2149.1亿元,同比增长18.2%,2020年中国晶圆加工市场规模达2623.5亿元,预计2022年将达3412.3亿元。

数据来源:中商产业研究院整理