关键词: 海上风电

中商情报网讯:近期沿海地区多个省份海上风电规划及支持政策陆续出台,其中广东、山东、浙江、江苏、广西等地已给出相应海上风电发展规划。随着海上风机价格及建设成本的逐步降低,我国“十四五”期间海上风电产业有望迎来爆发式发展。

一、海上风电的定义

海上风电是指在潮间带、近海海域等主要区域建立风力发电场,并将风能转换为电能的一种使用离岸风力能源的方式。海上风电是重要的海洋新兴产业,具有产业链条长、技术含量高、产业规模大的特点,拥有良好的发展前景。

从产业链来看,海上风电上游为风机的构成材料,包括叶片、风电搭架、铸件、变流器、发电机、回转支承、机舱罩、主控系统、法兰、海缆、轴承;中游包括风机整机和风电运维;下游包括风电开发运营、居民用电、工业用电、农业用电、商业用电等。

资料来源:中商产业研究院整理

二、海上风电行业发展政策

近年来,海上风电项目建设正如火如荼,国家出台了一系列政策,支持海上风电产业发展。例如,《“十四五”可再生能源发展规划》《“十四五”现代能源体系规划》《关于完善能源绿色低碳转型体制机制和政策措施的意见》要求,坚持陆海并重,推动风电协调快速发展,完善海上风电产业链,鼓励建设海上风电基地。

资料来源:中商产业研究院整理

三、海上风电行业发展现状

1.海上风电装机容量

在双碳目标和能源低碳转型背景下,海上风电成本下降、风机大型化等因素将驱动装机量持续提升,海上风电迎来快速增长时期。数据显示,2021年全国海上风电新增装机1690万千瓦,累计装机2639万千瓦。2022年上半年,全国海上风电新增装机27万千瓦,累计装机2666万千瓦。

数据来源:国家能源局、中商产业研究院整理

2.装机容量占比情况

从全国海上风电累计装机容量占风电累计总装机容量的比例来看,总体上呈上升趋势。2017-2022年上半年,全国海上风电累计装机容量占风电累计总装机容量的比例从1.7%增长至7.8%,长远来看,海上风电的渗透率将会持续提高。

数据来源:中商产业研究院整理

3.成本构成情况

风机构成成本中塔架和叶片占比最多,海上风电塔架与陆上风电塔架的功能类似,但相比陆上风电塔架,海上风电塔架的尺寸一般较大、防腐要求更高,相应技术要求更高,约占成本的29%。叶片是风力发电机的核心部件之一,约占风机总成本的22%。其次分别为齿轮箱、轮毂、机舱、变流器、轴承、发电机及底座,占比分别为13%、10%、8%、6%、5%、4%、3%。

数据来源:中商产业研究院整理

4.市场竞争格局

根据《2021年中国风电吊装容量统计简报》显示,我国风电整机市场份额较为集中,前五名整机商新增装机市场份额为69.3%,排名前十的整机商市场份额为95.1%,分别同期增长4.6个百分点和3.6个百分点。其中,金风科技、远景能源、明阳智能、运达股份、电气风电,五家整机商的市场份额分别为20.4%、14.6%、12.4%、12.1%、9.9%。

资料来源:中商产业研究院整理

数据来源:中商产业研究院整理

5.相关企业注册量

数据显示,近年来,随着我国海上风电的发展,相关企业年注册量逐年攀升,2019年注册量达425家,同比增长30.8%。2021年注册量为历年来最高,达3363家,同比增长90.6%。最新数据显示,2022年上半年,海上风电新增2252家相关企业,已超越2020年新增企业数量,由此可见,海上风电持续景气度高涨。

数据来源:企查查、中商产业研究院整理

四、海上风电行业重点企业

1.海力风电

江苏海力风电设备科技股份有限公司成立于2009年8月,主要业务包含设备制造、新能源开发、施工及运维。其中,海力风电主营业务为风电设备零部件的研发、生产和销售,主要产品为风电塔筒、桩基及导管架等,包括海上风电塔筒、陆上风电塔筒、海上风电桩基、海上风电导管架等,尤以海上风电设备零部件产品为主,目前产品涵盖2MW至6.45MW等普通规格产品以及8MW、10MW以上等大功率等级产品。

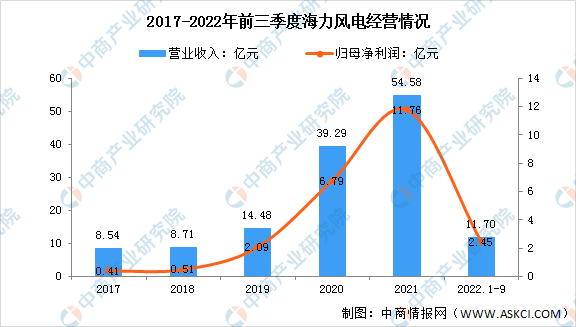

2022年前三季度,海力风电实现营业总收入11.7亿元,同比下降73.2%;实现归母净利润2.45亿元,同比下降73.8%

数据来源:中商产业研究院整理

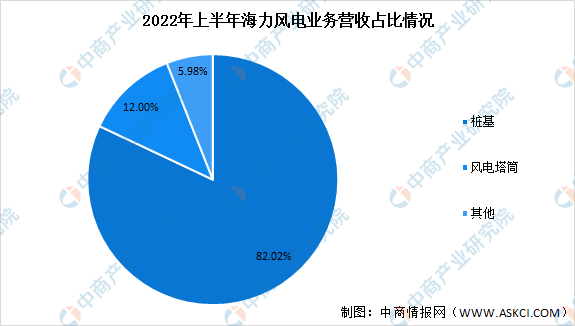

分产品来看,海力风电桩基产品收入约为5.332亿元,占比82.02%;风电塔筒收入约为7802万元,占比12%。

数据来源:中商产业研究院整理

2.电气风电

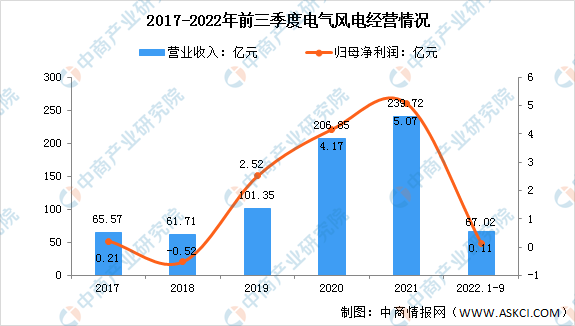

上海电气风电集团股份有限公司,成立于2006年,经营业务涉及风电机组智能设计制造、风场智能运维、风资源评估、数字化风场投资开发、风电场资产智能管理、智慧能源等,目前风机产品已实现1.25MW-8MW+风电机组全覆盖。2022年前三季度,电气风电实现营业收入67.02亿元,同比下降65.63%,实现归母净利润0.11亿元,同比下降97.75%。

数据来源:中商产业研究院整理

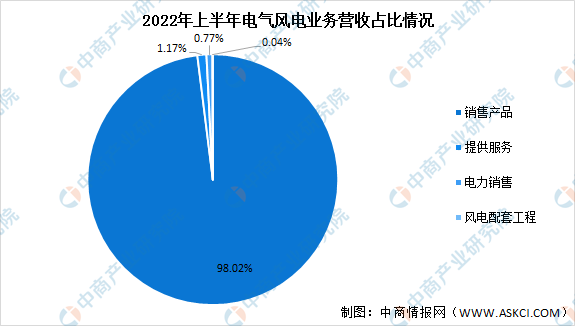

2022年上半年,电气风电产品销售实现营业收入50.13亿元,占比98.02%;产品服务业务收入0.63亿元,占比1.17%;电力销售实现营业收入0.40亿元,占比0.77%;风电配套工程实现收入0.02亿元,占比0.04%。

数据来源:中商产业研究院整理

3.明阳智能

明阳智慧能源集团股份公司成立于2006年,总部位于中国广东中山。明阳智能致力于打造清洁能源全生命周期价值链管理与系统解决方案的供应商,在2021年全球新能源企业500强中位居第18位,稳居全球海上风电创新排名第一位。明阳智能主营业务包括新能源高端装备、兆瓦级风机及核心部件的开发设计、产品制造、运维服务、新能源投资运营。

2022年前三季度明阳智能营业收入为216.64亿元,比上年同期增长17.17%;归属于上市公司股东的净利润为35.55亿元,比上年同期增长60.65%。

数据来源:中商产业研究院整理

明阳智能主营业务包括产品销售、发电及售电、风场建造等,2022年上半年其应收分别为132.5亿元、7.027亿元、1.810亿元,分别占比93.04%、4.94%、1.27%。

数据来源:中商产业研究院整理

4.金风科技

新疆金风科技股份有限公司主要从事风机制造、风电服务、风电场投资与开发三大主要业务以及水务等其他业务,主要产品有MSPM、GW6S/8S、GW3S/4S、GW2S、1.5MW、风机零部件销售、风电服务、风电场开发。金风科技是国内最早进入风力发电设备制造领域的企业之一,经过二十余年发展,逐步成长为国内领军和全球领先的风电整体解决方案提供商。

2022年前三季度金风科技实现营业总收入261.63亿元,同比下降22.7%,降幅较去年同期扩大;实现归母净利润23.65亿元,同比下降27.1%;

数据来源:中商产业研究院整理

金风科技有风机制造实现营业108.3亿元,占比64.99%;风电场投资与开发实现营收32.94亿元,占比19.77%;风电服务实现营收19.34亿元,占比11.61%。

数据来源:中商产业研究院整理

5.东方电气

东方电气是由国务院国有资产监督管理委员会控股的央企,注册及办公地址位于成都高新西区,主营业务为制造和销售火电主机设备,水电主机设备,风电主机设备,核电主机设备,制造和销售环保产品、交直流电机、生产制造常规岛设施、相关的大型燃煤燃气发电设施及其他服务。

2022年前三季度,东方电气实现营业总收入405.47亿元,同比增长21.33%;归母净利润25.00亿元,同比增长33.96%.

数据来源:中商产业研究院整理

2022年上半年,东方电气清洁高效能源装备收入占比30.58%,约为85.34亿元;可再生能源装备收入占比29.20%,约为81.49亿元。

数据来源:中商产业研究院整理

五、海上风电行业发展前景

1.海上风能资源丰富

全球海上风电发展潜力巨大,全球可用的海上风电资源超过7.1万吉瓦。海上风电具有发电利用效率高、不占用土地资源、适宜大规模开发、风机水路运输方便、靠近沿海电力负荷中心等优势。我国海上风能资源丰富,大部分近海海域90米高度年平均风速在7~8.5米/秒之间,具备较好的风能资源条件,适合大规模开发建设海上风电场。

2.有利于实现双碳目标

《2030年前碳达峰行动方案》指出要坚持陆海并重,推动风电协调快速发展,完善海上风电产业链,鼓励建设海上风电基地。目前,中国海上风电产业迅速壮大,整体行业逐渐发展成熟,向规模化、连片开发与深远海演变。集专业服务、风电机组、辅助设备、海上风电施工、海上运营和关联产业在内的海上风电全产业链构建,得到大力推动。

3.有助于推动能源结构优化

海上风电的发展对于我国实现能源结构优化也具有十分重要的意义。2022年上半年,我国风电发电量较快增长,同比增长7.8%。各地规划布局清洁能源建设,积极推进风电等新能源的开发利用,推助经济发展。未来发展海上风电是重要方向,既有广阔空间,也有利于助推我国能源结构优化。