关键词: 电子特气

中商情报网讯:电子特气是半导体制造的关键原材料,被称为“芯片血液”。目前国内电子特气第一梯队的厂商已经具备规模生产能力,在细分领域产品具有一定优势,但和国外龙头企业相比还有较大差距,国产替代空间巨大。

一、电子特气定义

电子特气指的是工业气体中附加值比较高的特殊用途气体。与传统工业气体在纯度和用途上有所区分。特种气体的生产过程中涉及合成、纯化、混合配制、充装、分析检测、气瓶处理等多项工艺技术,流程较为复杂。

电子特气种类众多,广泛应用于离子注入、刻蚀、气相沉积、掺杂等环节,被称为集成电路、液晶面板、LED及光伏等材料的“粮食”和“源”,决定了器件的最终良率和可靠性。电子特气主要产品类别如下:

资料来源:中商产业研究院整理

二、电子特气行业发展政策

电子特种气体作为关键性电子材料,广泛应用于集成电路、显示面板、光伏、光纤通信等领域,近年来得到国家产业政策的大力支持。国家发改委、科技部、工信部、财政部、国家税务总局等部门相继出台一系列产业支持政策,有力推动了电子特种气体产业的发展,具体如图所示:

资料来源:中商产业研究院整理

三、电子特气行业发展现状

1.市场规模

在政策利好与需求升级的双轮驱动下,中国电子特气市场呈现高速增长的状态。数据显示,中国电子特气市场规模由2017年的114亿元增长至2021年的216亿元,复合年均增长率达17.32%。预计2022年我国电子特气市场规模将达231亿元,2023年将达249亿元。

数据来源:中商产业研究院整理

2.国产化率

目前电子特气行业市场主要由海外主导,全球气体行业形成了美国空气集团、法国液空集团、德国林德集团、日本太阳日酸四家巨头公司垄断的行业格局。由于我国电子特气行业起步晚,过去国内气体企业与国外巨头存在较大技术代差,2020年我国电子特气国产化率仅14%,2025年我国电子特气国产化率有望提升至25%。

数据来源:中商产业研究院整理

3.竞争格局

中国电子特气行业发展时间较短,目前市场仍由早期进入市场的国外企业垄断。2020年中国电子特气市场前四企业分别为美国空气化工、德国林德集团、法国液化空气、日本太阳日酸,占比分别为25%、23%、22%、16%。

目前,国内电子特气第一梯队的厂商已经具备规模生产能力,在细分领域产品具有一定优势,但和国外龙头企业相比还有较大差距,国产替代空间巨大。

数据来源:中商产业研究院整理

4.重点企业分析

国内电子特气厂商经过多年发展,逐步突破了相关认证壁垒与技术壁垒。凯美特气于2021年相继通过了法国液空、美国相干的稀有气体、混配气认证,电子特气业务开始逐渐放量。华特气体已实现20多种气体产品的进口替代,是国内唯一一家通过荷兰ASML和日本GIGAPHOTON株式会社认证的气体公司。金宏气体的检测中心获得CNAS认证,其超纯氨产品已经基本实现进口替代,占据国内大部分市场。

资料来源:中商产业研究院整理

5.下游应用情况

电子特种气体主要用于集成电路、显示面板、LED(发光二极管)、光伏等领域。其中,集成电路占比最多,达43%。其次分别为显示面板、LED、光伏,占比分别为21%、13%、6%。

数据来源:中商产业研究院整理

四、电子特气行业重点企业

1.金宏气体

金宏气体股份有限公司主营业务是气体研发、生产、销售和服务。金宏气体电子特气产品在技术参数上已与海外巨头同水平。目前金宏气体的超纯氨、高纯氢、高纯氧化亚氮、高纯二氧化碳等特气产品,在产品纯度、杂质含量及质量稳定性方面与外资气体巨头处于同一水平。

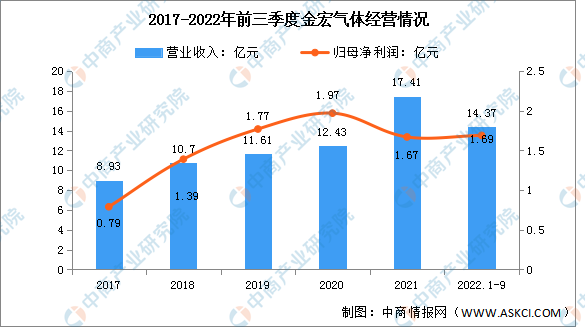

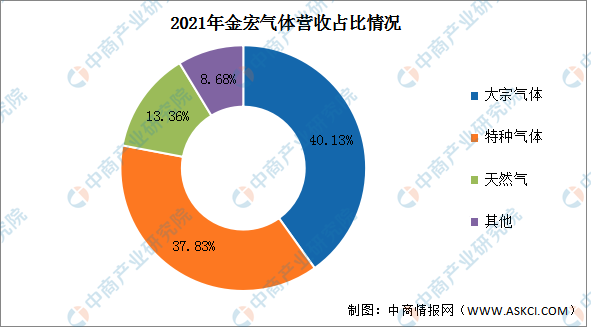

2022年前三季度实现营业收入14.37亿元,同比增长16.45%;实现归母净利润1.69亿元,同比增长34.13%。2021年主营产品包括大宗气体、特种气体、天然气,营收占比分别为40.13%、37.83%、13.36%。

数据来源:中商产业研究院整理

数据来源:中商产业研究院整理

2.华特气体

广东华特气体股份有限公司主营业务为特种气体、普通工业气体以及相关的气体辅助设备与工程的生产和销售。华特气体的电子特种气体产品进入了英特尔(Intel)、美光科技(Micron)、德州仪器(TI)、海力士(Hynix)等全球领先的半导体企业供应链体系,华特气体的产品出口到全球五十多个国家和地区。

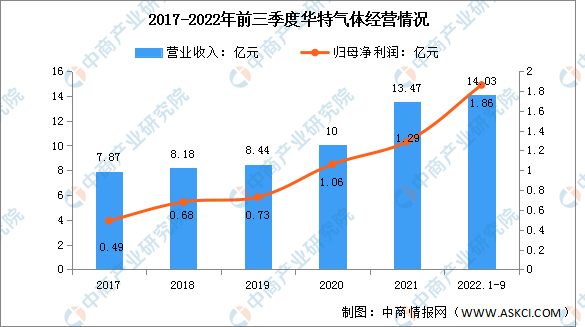

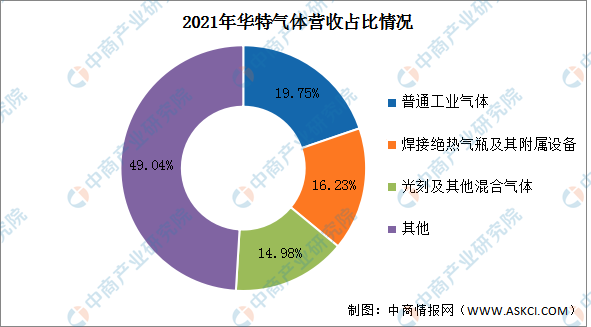

2022年前三季度实现营业收入14.03亿元,同比增长41.01%;实现归母净利润1.86亿元,同比增长80.58%。2021年主营产品包括普通工业气体、焊接绝热气瓶及其附属设备、光刻及其他混合气体,营收占比分别为19.75%、16.23%、14.98%。

数据来源:中商产业研究院整理

数据来源:中商产业研究院整理

3.凯美特气

湖南凯美特气体股份有限公司是以石油化工尾气(废气)火炬气回收利用的专业环保企业。主要产品为高纯食品级液体二氧化碳、液氧、液氮和液氩。凯美特气的电子特气项目始终定位做高端、高技术含量的气体产品,主要针对半导体客户。

2022年前三季度实现营业收入5.45亿元,同比增长12.14%;实现归母净利润1.16亿元,同比增长13.73%。2021年主营产品包括液体二氧化碳、氢气、液化气,营收占比分别为42.69%、23.49%、12.57%。

数据来源:中商产业研究院整理

数据来源:中商产业研究院整理

4.和远气体

湖北和远气体股份有限公司致力于各类气体产品的研发、生产、销售、服务以及工业尾气回收循环利用。和远气体投资建设宜昌电子特气及功能性材料产业园项目,项目包括年产8万吨光伏级三氯氢硅,以及半导体级三氯氢硅、二氯二氢硅,光导纤维级四氯化硅等。

2022年前三季度实现营业收入9.48亿元,同比增长30.4%;实现归母净利润0.51亿元,同比下降12.07%。2021年主营产品包括普通气体、清洁能源、特种气体,营收占比分别为66.98%、17.20%、6.28%。

数据来源:中商产业研究院整理

数据来源:中商产业研究院整理

5.杭氧股份

杭氧集团股份有限公司主营业务有设备与工程业务、气体业务。公司产品主要包括成套空气分离设备及部机、石化设备和各类气体产品。目前公司生产的气体产品主要有:氧、氮、氩、氖、氦、氪、氙、高纯氧、高纯氮、医用氧、二氧化碳、混合气体等。

2022年前三季度实现营业收入97.66亿元,同比增长8.97%;实现归母净利润12.66亿元,同比增长20.92%。2021年主营产品包括气体销售、空分设备、石化产品,营收占比分别为55.70%、36.33%、4.32%。

数据来源:中商产业研究院整理

数据来源:中商产业研究院整理

五、电子特气行业发展前景

1.国家政策大力鼓励电子特种气体产业的发展

近年来我国先后推出了一系列产业政策,对集成电路及其配套产业链的发展予以重点推动支持,电子特种气体也列入了鼓励发展的战略性新兴产业。2021年3月,第十三届全国人民代表大会第四次会议审议通过的《中华人民共和国国民经济和社会发展第十四个五年规划和2035年远景目标纲要》中明确,培育先进制造业集群,推动集成电路等产业创新发展;瞄准人工智能、量子信息、集成电路等前沿领域,实施一批具有前瞻性、战略性的国家重大科技项目。国家政策的大力支持为行业的技术突破和科技成果产业化提供了良好的外部条件。

2.集成电路、显示面板等产业扩张带动电子特种气体需求强劲

随着我国经济由高速增长阶段转向高质量发展阶段,高端制造业成为国家重点鼓励发展的方向,整体市场规模快速增长。5G、人工智能、云计算等新一代信息技术的发展大幅增加了芯片、显示面板等硬件的需求。近年来,国内晶圆厂处于密集扩产的周期,进而带动了相关的上游原材料需求强劲增长。由此,作为关键材料的电子特种气体的市场需求还会进一步扩大,有巨大的发展空间。

3.国产替代与国际化发展趋势,为国内电子特种气体企业带来发展契机

自2018年以来,国际政治经济环境复杂多变,贸易摩擦不断升级,集成电路产业作为战略发展的支柱产业,从设备、原材料等,深受影响,严重制约我国集成电路制造业的发展,自主可控的国产化替代发展之路势在必行,上下游客户广泛共识。经过多年追赶,国内电子特种气体企业在部分产品的生产上实现突破,成功进入集成电路制造产业链,具备了参与全球竞争的实力。根据ICMtia数据,2021年,我国集成电路制造用材料中,国产化程度达到约26%。同时,在国际市场占有率更不明显。进一步推动提升电子特气国产化替代水平,促进电子特气企业国际化发展,从制约国民经济发展的产业短板,向国际市场电子特气长板发展,未来成长空间可期。