关键词: 稀土永磁材料

中商情报网讯:随着新能源产业链的发展,新能源车的电机、风电的电机对稀土永磁材料的需求不断上涨,同时,政策支持下高效节能的永磁电机有望加速渗透,稀土永磁持续走强。

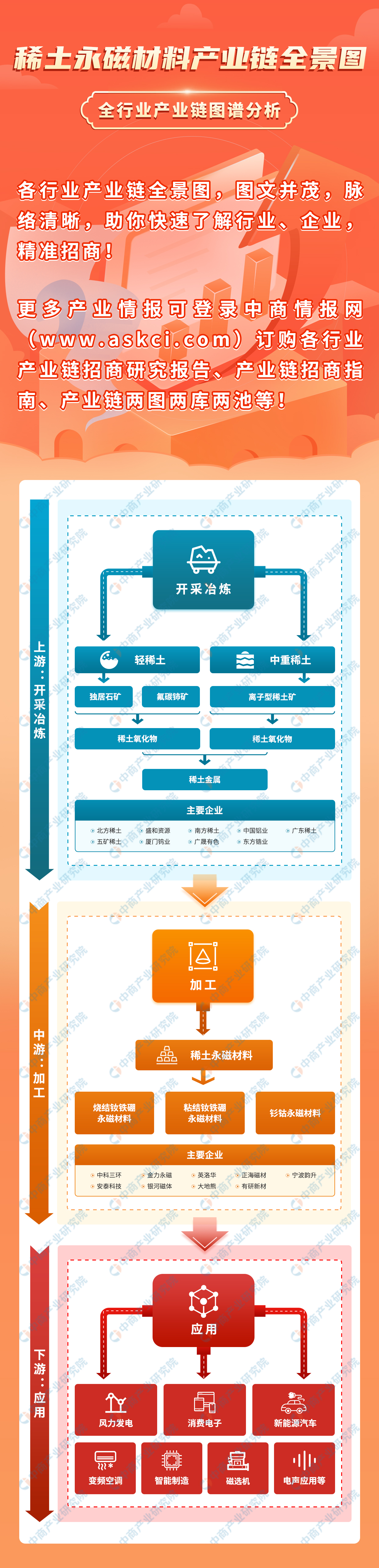

一、产业链

中国稀土永磁材料产业链上游通过开采轻稀土和中重稀土进行冶炼;中游为稀土永磁材料,包括烧结钕铁硼永磁材料、粘结钕铁硼永磁材料、钐钴永磁材料;下游为不同终端应用。

图片来源:中商产业研究院

二、上游分析

1.稀土供给指标

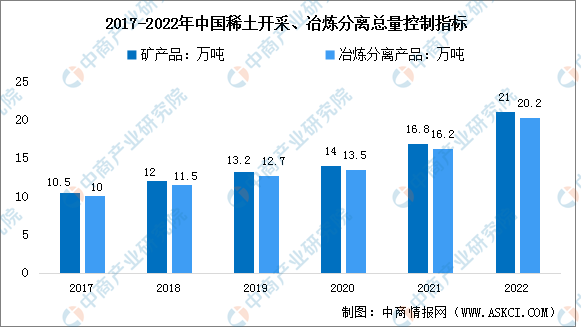

稀土作为重要的战略资源,故而受到国家部门的管控,国内严格控制稀土的生产和冶炼分离。工信部、自然资源部分两批下达的2022年稀土开采、冶炼分离总量控制指标合计为21万吨和20.2万吨,分别在2021年的指标基础上增加了4.2万吨和4万吨,同比增幅均为25%。

数据来源:工信部、中商产业研究院整理

2.稀土产量

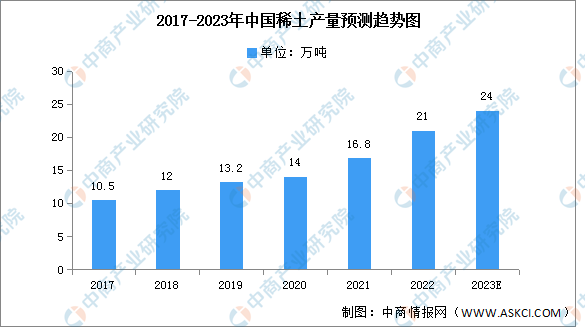

中国是全球稀土市场上最重要的卖家,也是世界上唯一能够提供全部17种稀土金属的国家,特别是军用重稀土。中国作为全球最大的稀土开采国,2021年中国稀土产量达16.8万吨,同比增长20%,预计2023年产量将达24万吨。

数据来源:USGS、中商产业研究院整理

三、中游分析

1.产量

中国是稀土永磁材料最大生产国,近年来,中国稀土永磁材料产量及消耗量都保持稳定增长趋势。2021年我国稀土永磁材料产量21.33万吨,同比增长8.72%,预计2023年产量将达26.7万吨。

数据来源:弗若斯特沙利文、中商产业研究院整理

2.消耗量

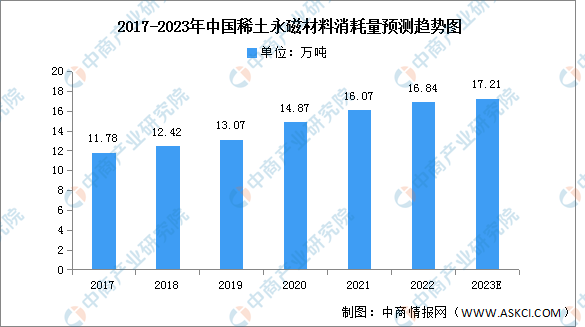

中国不仅为稀土永磁材料最大生产国,亦为最大的消耗国及净出口国,消耗后的过剩生产会用于出口。2021年中国稀土永磁材料消耗量16.07万吨,同比增长8.07%。预计2023年消耗量将达到17.21万吨。

数据来源:弗若斯特沙利文、中商产业研究院整理

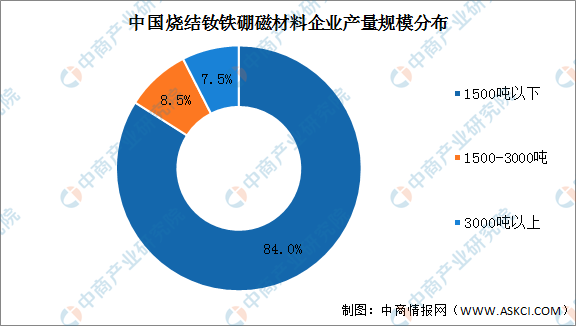

3.企业规模分布

以烧结钕铁硼磁材为例,中国现有烧结钕铁硼生产企业约为200家,产能大约在40-50万吨。从产量集中度来看,中国年产量1500吨以下的企业占比最多,达84%。而年产量在3000吨以上的企业仅占7.5%。可以看出,大部分企业年产量不到1500吨,企业两极分化比较严重。

数据来源:中商产业研究院整理

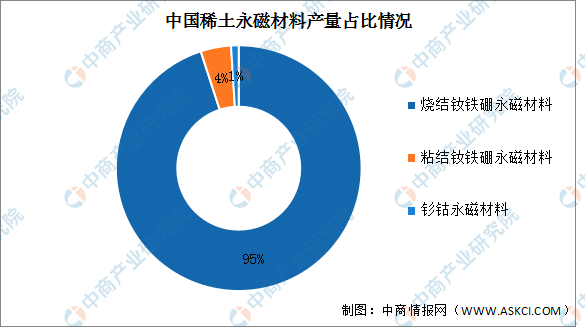

4.市场结构

中国稀土永磁材料中,烧结钕铁硼永磁材料占据整体产量的95%,位居首位,烧结钕铁硼永磁材料具有优异的磁性能,广泛应用于电子、电力机械、医疗器械、玩具、包装、五金机械、航天航空等领域。其次为粘结钕铁硼永磁材料,占比4%;钐钴永磁材料仅占1%。

数据来源:弗若斯特沙利文、中商产业研究院整理

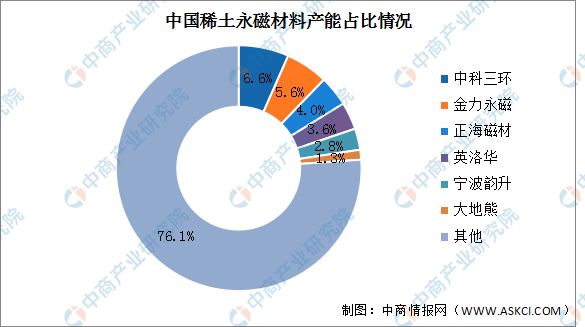

5.竞争格局

我国稀土永磁材料行业大部分企业生产规模较小,产业集中度较低,企业两极分化严重。2021年稀土永磁材料企业中,中科三环产能最多,占比达6.6%。其次分别为金力永磁、正海磁材、英洛华、宁波韵升、大地熊,占比分别为5.6%、4.0%、3.6%、2.8%、1.3%。

数据来源:中商产业研究院整理

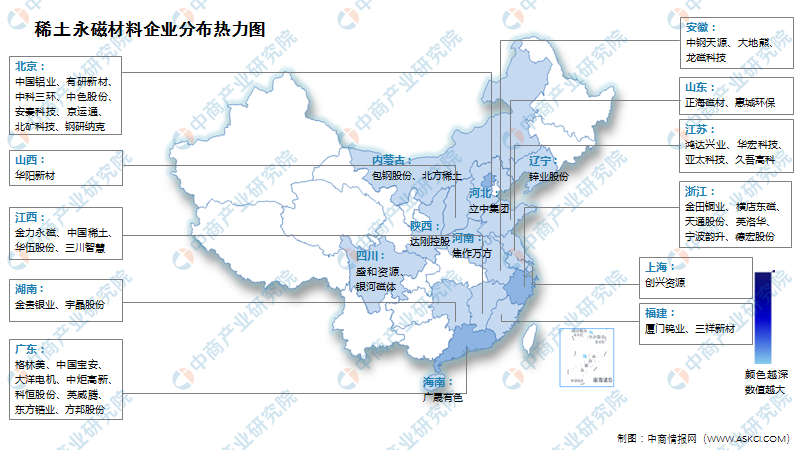

6.企业热力分布图

资料来源:中商产业研究院整理

7.重点企业分析

资料来源:中商产业研究院整理

四、下游分析

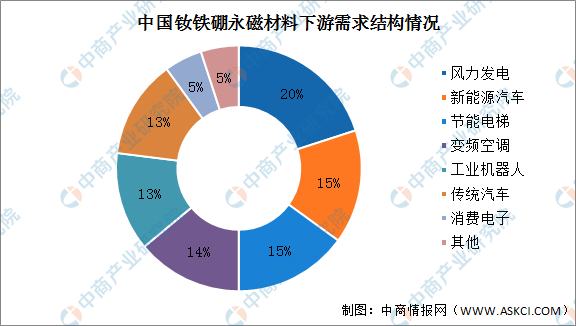

1.下游应用情况

以钕铁硼磁材为例,从下游需求结构情况来看,受到碳中和碳达峰目标的影响,风电、新能源汽车、变频空调等节能环保行业发展不断增长,稀土永磁材料中的高性能钕铁硼需求有望快速增长。

数据来源:中商产业研究院整理

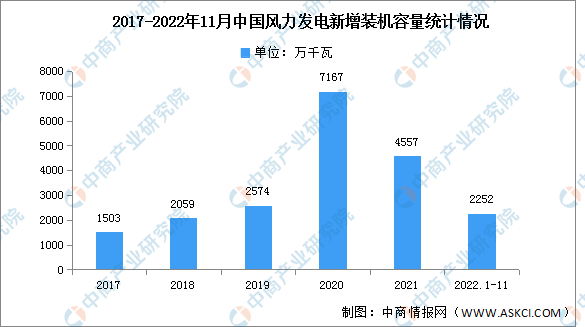

2.风力发电

随着中国技术能力的提升,风电装机容量也在不断上涨,未来很可能将成为中国主要的能量供应来源之一。2022年1-11月,全国风电新增装机2252万千瓦,同比减少218万千瓦。

数据来源:国家能源局、中商产业研究院整理

3.新能源汽车

2022年12月,新能源汽车产销继续保持高速增长,再创历史新高,分别达到79.5万辆和81.4万辆,同比均增长51.8%。2022年,新能源汽车产销分别达到705.8万辆和688.7万辆,同比分别增长96.9%和93.4%。

数据来源:中汽协、中商产业研究院整理