关键词: 电化学储能

中商情报网讯:储能是指通过介质和设备,利用物理或化学的方法把能量存储起来,并且根据特定应用需求释放能量。其中,电化学储能指通过电池所完成的能量储存、释放与管理的过程。电化学储能的额定功率和存储电量较为灵活,可以用于新能源消纳、峰谷价差套利、电力系统调峰调频等领域。

一、产业链

电化学储能产业链上游为原材料,中游为核心设备制造和储能系统的集成与安装,下游是系统的运营与应用。其中,中游储能系统的核心设备包括电池组、电池管理系统(BMS)、储能变流器(PCS)、能量管理系统(EMS)四大部分。

资料来源:中商产业研究院整理

二、上游分析

1.正极材料

近年来,得益于终端市场的强势增长及海外出口增加带动,中国正极材料市场整体呈快速增长态势。GGII数据显示,2022年国内正极材料市场出货量190万吨,同比增长68%。其中,磷酸铁锂正极材料出货量达111万吨,占比59%;三元正极材料出货64万吨,占比34%;锰酸锂和钴酸锂出货量分别为6.9万吨和7.7万吨。

数据来源:GGII、中商产业研究院整理

从市场集中度看,2022年中国磷酸铁锂正极材料TOP5企业市场份额占比68%,较2021年市场集中度进一步提升,主要是头部企业产能快速释放,再加上头部铁锂材料企业与主流铁锂电池企业深度合作,拉动其市占率进一步提升。磷酸铁锂正极材料头部企业包括湖南裕能、德方纳米、常州锂源、融通高科、湖北万润等。

数据来源:GGII、中商产业研究院整理

2.负极材料

新能源汽车销量大幅增长,带动动力电池出货量翻倍增长,叠加锂电池储能市场同比增长1.7倍,进而带动国内负极材料出货量增长。GGII数据显示,2022年中国锂电负极材料出货量137万吨,同比增长90%。从产品出货结构来看,2022年负极材料中人造石墨市场占比84%,天然石墨市场占比15%。

数据来源:GGII、中商产业研究院整理

从市场竞争格局来看,2022年头部企业新增产能超30万吨/年,带动出货量上升,CR3市场集中度上升至51%。此外,前六名之外的翔丰华、东岛新能源、深圳斯诺等因为大客户需求快速增长及产能释放加快,挤占了部分头部企业市场空间,使得CR6企业集中度相比2021年有所下降。

数据来源:GGII、中商产业研究院整理

3.电解液

高工产研锂电研究所调研显示,2022年中国电解液出货84万吨,同比增长接近70%。从细分产品占比看,动力领域用电解液需求占比达到68%,其次为储能领域需求,占比19%,数码领域用电解液受数码消费终端产品增长不及预期影响,占比大幅下降至13%。

数据来源:GGII、中商产业研究院整理

从中国电解液企业竞争格局来看,2022年天赐材料的行业龙头地位进一步稳固,其市场份额由2021年的28.8%提升到2022年的35.9%;新宙邦和比亚迪位居第二、第三,分别占比12.3%和11.4%;国泰华荣被比亚迪超越,位列第四名。总体来看,中国电解液行业CR10由2021年的84.3%提升到2022年的88.3%。

资料来源:EVTank、中商产业研究院整理

4.隔膜

中国隔膜企业全球供应能力提高,锂电池隔膜出口量增加,叠加储能市场带动,锂电池隔膜出货量大幅增长。GGII数据显示,中国锂电隔膜2022年出货量124亿平米,同比增长59%。

数据来源:GGII、中商产业研究院整理

从竞争格局来看,2022年中国锂电隔膜TOP3占比64%,TOP6企业市场占比为85%,市场集中度高。其中,上海恩捷以接近40%的市场份额排名第一,其次为星源材质,两家企业隔膜企业的合计市场份额超过50%。

资料来源:EVTank、中商产业研究院整理

5.电子元器件

电子元器件是现代电子工业的基础,几乎涉及国民经济各个工业部门和社会生活各个方面,下游应用领域十分广泛,近年来,市场规模增长显著。数据显示,我国电子元器件市场规模由2017年的18310亿元增长至2021的22095亿元,复合年均增长率为4.8%,预计2023年将达23769亿元。

数据来源:IBISWORLD、中商产业研究院整理

三、中游分析

1.全球电化学储能装机规模

近年来,电化学储能技术在海内外都获得了快速发展,应用规模已经从兆瓦等级的示范应用迈向吉瓦等级的规模化应用。数据显示,2021年全球电化学储能累计装机规模达21.1GW。其中,在各类电化学储能技术中,锂离子电池的累计装机规模最大达19.85GW,占比93.9%。中商产业研究院预测,2023年全球电化学储能累计装机规模将超过50GW。

数据来源:CNESA、中商产业研究院整理

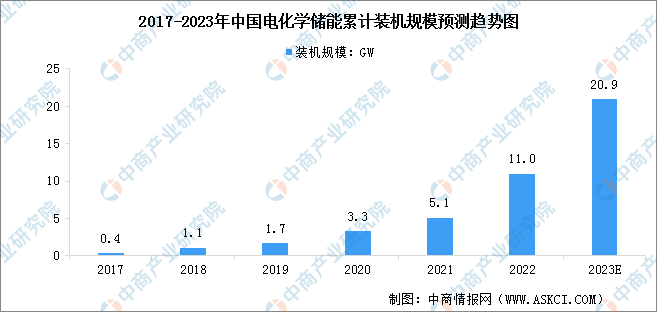

2.中国电化学储能装机容量

从国内市场来看,即便经历了原材料涨价、疫情等多重冲击,2022年国内储能市场仍然展现了极高的韧性和弹性。根据中国化学与物理电源行业协会储能应用分会的统计,2022年国内新型储能新增投运规模超过14GWh,同比增长接近两倍,其中电化学储能为主要的新型储能形式,2022年新增装机规模约5.93GW,根据计算,2022年中国电化学储能累计装机规模达11GW。

数据来源:CNESA、中商产业研究院整理

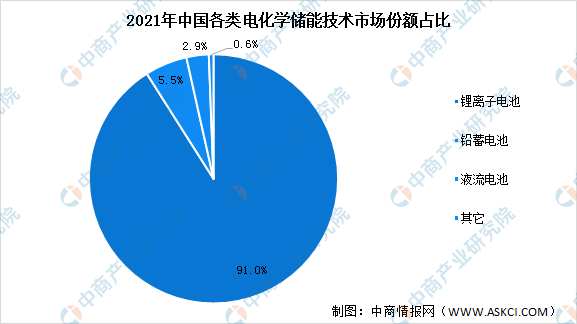

3.各类型电化学储能市场占比

2021年,中国电化学储能装机规模5117.1MW。其中,锂离子电池储能技术装机规模4658.9MW,功率规模占比91.0%;铅蓄电池储能技术装机规模279.5MW,功率规模占比5.5%;液流电池储能技术装机规模146.2MW,功率规模占比2.9%;其他电化学储能技术(包括超级电容器、镍氢电池、钠基电池、水系电池等)装机规模32.5MW,功率规模占比0.6%。

数据来源:CNESA、中商产业研究院整理

4.电化学储能系统成本占比

完整的电化学储能系统主要由电池组、储能变流器(PCS)、能量管理系统(EMS)、电池管理系统(BMS)以及其他电气设备构成。数据显示,电池在整个电化学储能系统成本中占比最高,达60%;其次是储能变流器(PCS),成本占比20%。

数据来源:中国能源研究会、中商产业研究院整理

5.储能锂电池出货量

2022年全球储能市场延续2021年的高速增长态势,在欧洲、北美、中国等主要市场需求快速增长带动下,储能电池出货量规模再创新高。根据GGII最新调研数据统计,2022年中国储能锂电池出货量达到130GWh,同比增速达170%。从出货产品应用看,电力储能仍是最大的应用领域,占比超70%,户用储能和便携式储能表现超乎预期,通信储能市场占比相对平稳。

数据来源:GGII、中商产业研究院整理

6.主要企业

资料来源:中商产业研究院整理

7.企业热力图

资料来源:中商产业研究院整理

四、下游分析

1.电化学储能电站运行情况

截至2022年8月底,全国电力安全生产委员会19家企业成员单位总计报送500kW/500kWh以上的电化学储能电站478座、总功率7359.09MW、总能量14879.02MWh。其中,在运电站248座、总能量5270MWh;在建电站158座、总能量8767MWh;停运电站72座、总能量841MWh。2022年1-8月,新增投运的电化学储能电站64座、新增投运总能量1293MWh。

数据来源:中国电力企业联合会、中商产业研究院整理

2.电化学储能应用场景分布

截至2022年8月底,累计投运的电化学储能项目主要为电源侧项目。累计投运电源侧项目104座,累计投运总能量1782.77MWh;电网侧项目43座,累计投运总能量1823.78MWh;用户侧项目101座,累计投运总能量1663.54MWh。

数据来源:中国电力企业联合会、中商产业研究院整理

3.下游企业经营情况

截至2022年8月底,三大电网累计投运总功率369.32MW,总能量863.34MWh,占比16.38%;五大发电集团累计投运总功率967.73MW,总能量1543.85MWh,占比29.29%;其他单位累计投运总功率1324.09MW,总能量2862,90MWh,占比54.32%。

数据来源:中国电力企业联合会、中商产业研究院整理