关键词: MCU

中商情报网讯:MCU(Micro Controller Unit),即微控制单元,是采用超大规模集成电路技术将CPU、SRAM、Flash、计数器、UART及其它数字和模拟模块集成到一颗芯片上,构成一个小而完善的微型计算机系统,是各种电子设备不可或缺的主控芯片。

一、产业链

MCU产业链上游为半导体材料及半导体设备,主要包括硅片、光刻胶、光掩模、电子特种气体、靶材、单晶炉、刻蚀机、光刻机等。中游为MCU制造环节,主要包括芯片设计、单晶硅片制造、晶圆制造、芯片封测。下游应用领域包括汽车电子、工业控制、消费电子、计算机网络等。

图片来源:中商产业研究院

二、上游分析

1、硅片

(1)市场规模

中国大陆半导体硅片市场规模是全球半导体硅片市场的重要组成部分,在全球半导体硅片市场中占比呈增长趋势。中国大陆半导体硅片市场规模2019 年至 2021 年连续超过 10 亿美元市场规模。2021年市场规模达16.56亿美元,同比增长24.04%,预计2023年市场规模将达22.5亿美元。

数据来源:SEMI、中商产业研究院整理

(2)竞争格局

与国际主要半导体硅片供应商相比,中国大陆半导体硅片企业技术较为薄弱,市场份额较小,技术工艺水平以及良品率控制等与国际先进水平相比仍具有显著差距。国内半导体硅片龙头企业沪硅产业、中环股份、立昂微、中晶科技,2020年上述企业市场份额分别为12.1%、10.6%、7.7%与1.5%。

数据来源:中商产业研究院整理

2、光刻胶

(1)市场规模

随着下游制造需求的逐渐扩大,我国光刻胶产业链雏形初现,市场规模增长显著。数据显示,我国光刻胶市场规模由2017年58.7亿元增至2020年84亿元,年均复合增长率为12.7%,预计2023年我国光刻胶市场规模可达109.2亿元。

数据来源:中商产业研究院整理

(2)产量规模

我国大陆凭借劳动力成本和终端市场需求等优势逐渐成为全球最大的电子信息产品制造基地,随着半导体、PCB、面板产能的不断增长,上游材料光刻胶市场需求实现同步增长,光刻胶产量快速增长。数据显示,2020年我国光刻胶产量达13万吨,同比增长18.2%。预计2023年我国光刻胶产量将达21万吨。

数据来源:中商产业研究院整理

(3)竞争格局

目前,光刻胶生产制造主要被日本JSR、东京应化、信越化学、住友化学等制造商所垄断,尤其在高分辨率的KrF和ArF光刻胶领域,其核心技术基本由美国和日本制造商所掌握。我国本土企业与国外光刻胶制造商仍存在差距,但近年来,我国本土企业逐渐发展,部分国内企业已在光刻胶等高端产品进口替代取得突破。数据显示,东京应化市场占比最大达27%,杜邦、JSR、住友化学市场占比分别为17%、13%、13%。

数据来源:中商产业研究院整理

3、靶材

(1)市场规模

2018-2022年我国靶材市场规模从243亿元增至395亿元,年均复合增长率为12.9%。中商产业研究院预计2023年中国靶材市场规模将达431亿元。

数据来源:中商产业研究院整理

(2)竞争格局

全球靶材市场呈寡头竞争格局,日美在高端靶材领域优势明显。具体来看,JX日矿金属、霍尼韦尔、东曹和普莱克斯合计占据了全球80%的市场份额。国内企业大多在某个细分领域稍有涉足,市场份额很低。伴随整个产业转移,台湾厂商逐步在大陆建厂,靶材国产替代有望强势崛起,抢夺高端靶材领域市场。

数据来源:中商产业研究院整理

4、光刻机

(1)市场销量

全球半导体设备行业复苏,受益于下游晶圆巨大需求、服务器云计算和5G基础建设的发展,带动相关芯片的需求,2020年光刻机销售额与销量增速稳定提升。2021年全球集成电路、面板、LED用光刻机出货约650台,较2020年增加70台。其中集成电路制造用光刻机出货约500台;面板、LED用光刻机出货约150台。2021年全球光刻机销量为450台,随着下游市场需求持续升高,预计2023全球市场仍将持续增长,销量将达542台。

数据来源:中商产业研究院整理

(2)重点企业

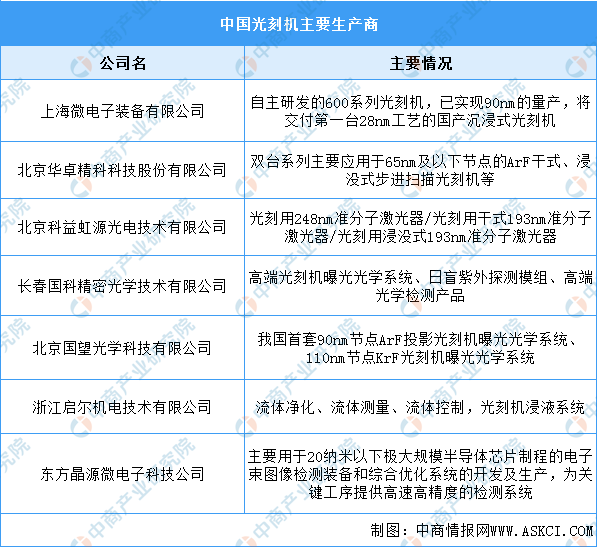

光刻机市场竞争格局明确,主要由阿斯麦、日本尼康和佳能三家把持,其中阿斯麦更是全球绝对龙头,市占率83.3%,几乎垄断了高端光刻机(EUV)市场。中国光刻机企业主要有上海微电子装备有限公司、北京华卓精科科技股份有限公司、北京科益虹源光电技术有限公司、长春国科精密光学技术有限公司、北京国望光学科技有限公司、浙江启尔机电技术有限公司、东方晶源微电子科技公司。

资料来源:中商产业研究院整理

5、刻蚀机

(1)市场规模

根据Gartner数据,2020年全球刻蚀设备市场规模123.3亿美元,预计到2024年市场规模151.8亿美元,2019-2024年年均复合增长率为7%。

数据来源:Gartner、中商产业研究院整理

(2)重点企业

全球刻蚀设备行业前三名分别为泛林半导体、东京电子、应用材料,CR3超过90%。国内企业中,中微公司的介质刻蚀机全球领先,已经进入台积电最新工艺产线。

资料来源:中商产业研究院整理

二、中游分析

1、MCU分类

MCU即微控制器,又称微控制单元或单片机,是把微处理器的频率和规格适当缩减,并将内存、闪存、计数器、A/D转换、串口等集成到单一芯片上,形成的芯片级计算机。

根据处理的数据位数分类,可分为4位、8位、16位、32位和64位;根据指令结构,可分为CISC(复杂指令集计算机)和RISC(精简指令集计算机);按存储器架构分,可分为哈佛架构和冯诺依曼架构;按照用途分,可分为通用型微控制器和专用型微控制器。

资料来源:中商产业研究院整理

2、全球市场规模

近年来,受益于物联网快速发展、工业4.0对自动化设备需求的增长及汽车电子渗透率的提升等因素影响,MCU应用领域不断扩大,全球MCU市场规模呈现持续增长的态势。数据显示,2021年全球MCU市场规模约196亿美元。预计2023年全球MCU市场规模将达243亿美元。

数据来源:ICInsight、中商产业研究院整理

3、中国市场规模

我国MCU行业起步较晚,随着下游需求的持续增长,我国MCU市场进入快速发展阶段。根据IHS数据统计,2015-2020年中国MCU市场CAGR为8.4%,同期全球市场几乎没有增长,2021年中国MCU市场增长了36%(高于全球市场增速的23.4%)至365亿元。预测,2023年中国MCU市场规模将达420亿元。

数据来源:IHS、中商产业研究院整理

4、竞争格局

国内MCU市场仍以海外厂商为主,头部7家企业市场份额合计达到了69%。此外,大陆厂商中颖电子、兆易创新等企业在细分领域也开始占据一定的市场份额。

数据来源:IHS、中商产业研究院整理

5、重点企业

资料来源:中商产业研究院整理

6、企业热力分布图

资料来源:中商产业研究院整理

三、中游分析

1、MCU行业下游占比

下游市场方面,我国MCU市场受益于包括消费电子、工业控制等在内的庞大下游市场增长,其增速高于世界水平。国内MCU市场销售额集中在消费电子占比最多,达26%。其次分别为计算机与网络、汽车电子、工业控制,占比分别为19%、15%、10%。这些领域的MCU占比显着低于全球水平。

数据来源:ICInsight、中商产业研究院整理

2、消费电子

由于我国居民消费水平不断提升,消费电子产品市场需求持续增长,促进了我国消费电子行业健康快速发展。数据显示,2017年我国消费电子市场规模为16120亿元,2021年增至18113亿元,市场规模庞大。随着我国新冠肺炎疫情形势好转以及市场需求的恢复,预计2023年我国消费电子市场规模将达19295亿元。

数据来源:Statista、中商产业研究院整理

3、汽车电子

受到新能源汽车产销两旺的影响,汽车电子化程度持续提升,汽车电子将迎来长景气周期,行业将迎来一次全产业链级别的大发展机遇。汽车的智能化、电动化推动汽车电子市场规模的增长。

近年来,中国汽车电子市场规模一直保持稳定增长,2021年中国汽车电子市场规模达8894亿元,同比增长12%。预计2023年中国汽车电子市场规模将进一步增长至10973亿元。

数据来源:汽车工业协会、中商产业研究院整理