关键词: 半导体材料

中商情报网讯:半导体材料作为集成电路产业的基石,在集成电路制造技术不断升级和产业的持续创新发展中扮演着重要角色。近年来,在汽车电子、5G通讯、智能终端等新兴领域强劲带动下,集成电路产业继续保持稳健发展,国内半导体材料也迎来持续增长。

一、半导体材料的定义及分类

半导体材料是一类导电能力介于导体与绝缘体之间,可用来制作半导体器件和集成电路的电子材料。

半导体材料行业是半导体产业链中细分领域最多的产业链环节,其中晶圆制造材料包括硅片、光掩模、光刻胶、光刻胶辅助材料、工艺化学品、电子特气、靶材、CMP抛光材料及其他材料,封装材料包括引线框架、封装基板、陶瓷基板、键合丝、包封材料、芯片粘结材料及其他封装材料。每一种大类材料又包括几十种甚至上百种具体产品,细分子行业众多。

资料来源:中商产业研究院整理

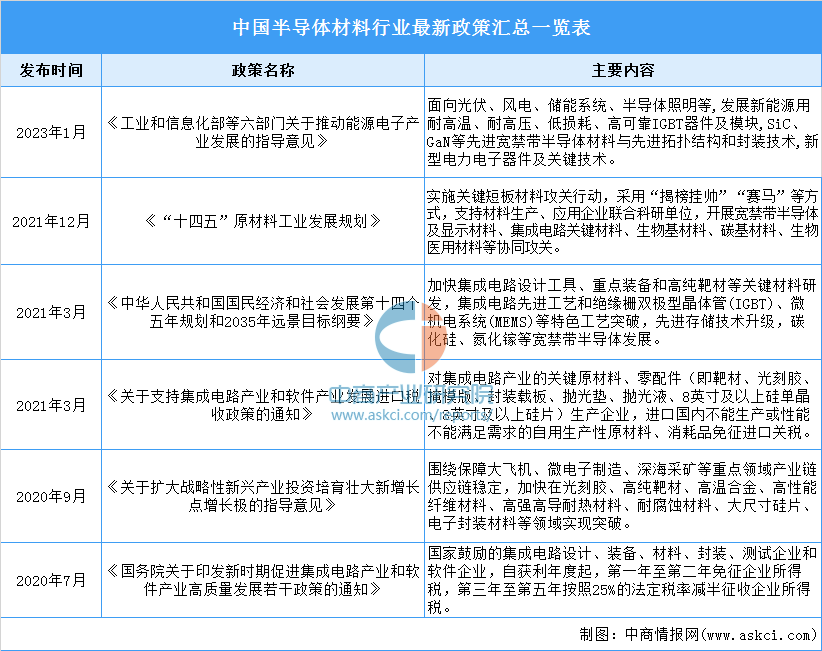

二、半导体材料行业发展政策

半导体材料行业属于国家鼓励发展的战略性新兴产业,受到国家政策的大力扶持。近年来,我国政府颁布了一系列政策法规,为企业经营发展营造了良好的政策环境,相关的主要产业政策及规定如下:

资料来源:中商产业研究院整理

三、半导体材料行业发展现状

1.全球半导体材料市场规模

近年来,受益于5G、人工智能、消费电子、汽车电子等需求拉动,全球半导体材料市场规模呈现波动并整体向上的态势。根据SEMI公布的数据显示,2021年全球半导体材料市场规模为643亿美元,与2020年的555亿美元相比,同比增长15.9%。预计2023年全球半导体材料市场整体规模将达到700亿美元,市场规模创历史新高。

数据来源:SEMI、中商产业研究院整理

2.中国半导体材料市场规模

近年来,随着国内半导体材料厂商不断提升半导体产品技术水平和研发能力,中国半导体材料国产化进程加速,中国市场成为全球增速最快的市场。根据SEMI公布的数据显示,2021年国内半导体材料市场规模约820.16亿元,同比增长21.9%,预计2023年市场规模将增至1024.34亿元。

注:由1美元=6.8748元换算

数据来源:SEMI、中商产业研究院整理

3.半导体材料市场结构

按应用环节划分,半导体材料可分为前端晶圆制造材料和后端封装材料两大类。2021年,全球晶圆制造材料的市场规模为404亿美元,封装材料的市场规模为239亿美元,分别占比63%和37%。根据SEMI预测,2022年晶圆材料市场规模将增长11.5%,达到451亿美元;封装材料市场规模将增长3.9%,达到248亿美元。

数据来源:SEMI、中商产业研究院整理

4.晶圆制造材料市场结构

晶圆制造材料,主要包括硅片、光刻胶及配套试剂、光掩膜、电子特气、湿电子化学品、溅射靶材、CMP研磨垫及研磨液等。从晶圆制造材料的市场结构来看,硅片在晶圆制造材料中占比最大,占比约为35%,电子特气、光掩膜、光刻胶及其辅助材料、湿电子化学品占比分别为13%、12%、8%和7%。

数据来源:SEMI、中商产业研究院整理

5.行业市场竞争格局

中国半导体材料历经多年发展,已经基本实现了重点材料领域的布局或量产,但产品整体仍然以中低端为主。部分高端产品如ArF光刻胶已经通过一些企业认证,硅片、电子气体、氢氟酸、靶材中的部分高端产品也已取得突破并打入台积电、三星、中芯国际等全球龙头公司供应链,但高端材料依然被海外厂商主导,并且在产能及市场规模方面与海外厂商也有较大差距。中国大陆自主化率不高,国产化替代需求迫切。

资料来源:中商产业研究院整理

6.国内上市企业排行情况

资料来源:中商产业研究院整理

四、半导体材料行业重点企业

1.沪硅产业

上海硅产业集团股份有限公司的主营业务为从事半导体硅片及其他材料的研发,生产和销售。沪硅产业提供的产品类型涵盖300mm抛光片及外延片、200mm及以下抛光片、外延片及SOI硅片。产品主要应用于存储芯片、图像处理芯片、通用处理器芯片、功率器件、传感器、射频芯片、模拟芯片、分立器件等领域。

2022年前三季度,沪硅产业营业收入25.96亿元,同比上涨46.9%;归母净利润1.26亿元,同比增长25.12%。

数据来源:中商产业研究院整理

数据来源:中商产业研究院整理

2.TCL中环

TCL中环新能源科技股份有限公司主营业务为半导体硅片、半导体功率和整流器件、导体光伏单晶硅片、光伏电池及组件的研发、生产和销售。主要产品有半导体材料、半导体器件、半导体光伏材料、光伏电池及组件;高效光伏电站项目开发及运营。

2022年前三季度,TCL中环实现营业收入498.45亿元,同比增长71.35%;归母净利润50.01亿元,同比增长80.68%。

数据来源:中商产业研究院整理

数据来源:中商产业研究院整理

3.有研新材

有研新材原名有研半导体材料股份有限公司,是由北京有色金属研究总院独家发起,以募集方式设立的股份有限公司,于1999年3月成立并在上海证券交易所挂牌上市。有研新材主要从事稀土材料、微光电子用薄膜材料、生物医用材料、稀有金属及贵金属、红外光学及光电材料等新材料的研发与生产,是我国有色金属新材料行业的骨干企业。

2022年前三季度,有研新材营业收入117.35亿元,同比下降4.37%;归母净利润2.6亿元,同比上升22.73%;

数据来源:中商产业研究院整理

数据来源:中商产业研究院整理

4.路维光电

深圳市路维光电股份有限公司专注于各类掩膜产品的研发生产,是国内唯一一家可覆盖G2.5-G11全世代产线的本土掩膜版企业。经过多年技术积累和自主创新,路维光电具有G2.5-G11全世代掩膜版生产线,可配套平板显示厂商所有世代产线;实现了250nm制程节点半导体掩膜版量产,并掌握了180nm/150nm节点半导体掩版制造核心技术,满足先进半导体芯片封装和器件等应用需求。

2022年前三季度,路维光电主营收入4.91亿元,同比上升38.23%;归母净利润8513.29万元,同比上升127.86%。

数据来源:中商产业研究院整理

数据来源:中商产业研究院整理

5.雅克科技

江苏雅克科技股份有限公司是一家中国深圳证券交易所上市企业(股票代码002409.SZ),主要致力于电子半导体材料,深冷复合材料以及塑料助剂材料研发和生产。2022年前三季度,雅克科技主营收入31.67亿元,同比上升17.63%;归母净利润4.63亿元,同比上升18.88%

数据来源:中商产业研究院整理

数据来源:中商产业研究院整理

五、半导体材料行业发展前景

1.国家政策支持促进行业发展

为鼓励半导体材料产业发展,突破产业瓶颈,我国出台等多项政策支持半导体行业发展,为半导体材料产业的发展提供良好的发展环境。在国家政策的引导下,本土半导体材料厂商不断提升半导体产品技术水平和研发能力,逐渐打破了国外半导体厂商的垄断格局,推进中国半导体材料国产化进程,促进中国半导体材料行业的发展。

2.半导体市场增长带动半导体材料行业发展

物联网、5G通信、汽车电子等新型应用市场的不断发展以及下游电子设备硅含量增长产生了巨大的半导体产品需求,推动半导体行业进入新一轮的发展周期。据WSTS数据显示,2021年全球半导体销售额达到5559亿美元,其中中国大陆2021年销售额为1925亿美元,占比34.6%。中国为全球最大半导体市场,支撑国内半导体材料厂商快速成长。在半导体工艺持续升级与下游晶圆厂积极扩产的背景下,半导体材料市场快速增长。

3.国产替代加速促进半导体材料行业发展

半导体核心材料技术壁垒极高,国内绝大部分产品自给率较低,市场被美国、日本、欧洲、韩国和中国台湾地区的海外厂商所垄断。目前,国内半导体材料企业在部分领域实现自产自销,并在靶材、电子特气、CMP抛光材料等细分产品取得较大突破,各主要细分领域国产替代空间广阔,预计将促进我国半导体材料行业发展。伴随国内晶圆厂积极扩产,国内半导体材料厂商将迎来百年一遇的窗口期,我国半导体材料行业有望迎来快速增长。