关键词: 清洁电器

中商情报网讯:在“懒人经济”和智能家居浪潮等因素推动下,可解放双手的清洁电器站上风口,进入越来越多家庭的“必入黑科技产品清单”。然而,清洁电器市场高热后增速放缓,终其原因还是价格高普及难。清洁电器企业如何走出疲弱阴霾?

一、清洁电器销售增速放缓

清洁电器是指用于清洁物品和室内环境的电器,主要包括吸尘器、打蜡机和油烟脱排机、扫地机器人、擦窗机器人、电动拖把、蒸汽拖把、洗地机等。在家庭深度清洁需求和“懒人经济”盛行的带动下,清洁电器颇受市场追捧。

2018年至2021年,我国扫地机器人零售额从194亿元增长到309亿元,年复合增长率16.8%。据悉,除2019年以外,2018年、2020年2021年清洁电器销售额增速均保持20%以上。然而2022年家电市场消费需求持续低迷,清洁电器受到大环境影响增速明显放缓,全渠道零售额322亿元,同比增长4.0%。2023年清洁电器市场延续低迷走势,一季度销售负增长,清洁电器销售额59.6亿元,同比下降1.8%,销售量482.3万台,同比下降14.7%。其中,扫地机器人全渠道销额19.8亿元,同比下降11.4%,销量67.8万台,同比下降14.7%。

数据来源:奥维云网、中商产业研究院整理

二、清洁电器产品价格高昂

清洁电器价格高昂,很难破圈到普通消费者。2023年一季度扫地机器人平均价格2920元,同比增长4%。无线吸尘器平均价格1362元,同比下降2%。洗地机平均价格2721元,同比下降12%。

数据来源:奥维云网、中商产业研究院整理

仅仅看清洁电器产品均价,或许直观感受清洁电器价格高昂,可通过清洁电器价格区间一探究竟。以扫地机器人为例,在2020年之前,国内扫地机品类呈现出“量价齐飞”的状态,当年国内扫地的机均价为1687元。但是以自清洁&自集尘为代表的全能款产品推出,扫地机均价相继在2021年及2022年攀升至2424元与3175元,同时带动了3000元以上扫地机器人价格段增长显著。2022年线上3000元以上扫地机器人销售额占比78.1%。

数据来源:奥维云网、中商产业研究院整理

再看洗地机,2022年线上洗地机主销价格段为2000-3000元之间,竞争尤为激烈,销额占比达43.3%,4000元以上价格段的产品承担着产品的创新与迭代,销额占比24.1%,2000元以下的比重仅为8.5%。

数据来源:奥维云网、中商产业研究院整理

三、清洁电器渗透率低普及难

根据欧睿国际的数据,发达国家如美国、日本、英国、德国等,清洁类电器的渗透率常年保持在90%左右的水平,而巴西等新兴市场国家,渗透率在30%-40%的区间,与世界平均水平相近。我国2020年清洁电器渗透率为15.67%,相比于欧美发达国家及世界平均水平而言,依然处于较低水平。

数据来源:欧睿国际、中商产业研究院整理

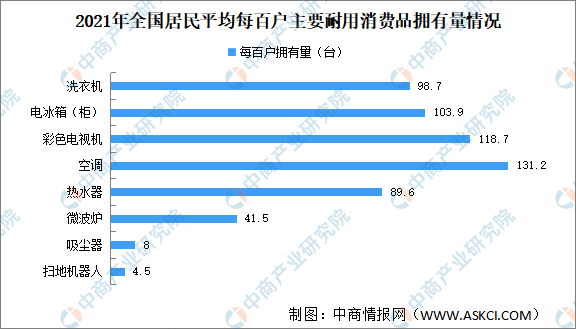

此外,对比传统家电品类,清洁电器拥有量较低。数据显示,2021年全国居民洗衣机平均每百户拥有量98.7台,电冰箱(柜)平均每百户拥有量103.9台,彩色电视机平均每百户拥有量118.7台,空调平均每百户拥有量131.2台,热水器平均每百户拥有量89.6台,微波炉平均每百户拥有量41.5台。然而吸尘器平均每百户拥有量仅8台,扫地机器人平均每百户拥有量4.5台。

备注:吸尘器拥有量为2019年数据,扫地机器人拥有量为2020年数据

数据来源:国家统计局、欧睿国际、中商产业研究院整理

四、清洁电器企业如何走出疲弱阴霾?

1、技术突破带动需求释放

国内消费者对于家电产品的需求已从“基础功能”转向“科技品质”。当下,包括人机交互、人工智能、导航及路径规划等核心技术,已在产品上落地。未来,消费者对于产品功能性、智能性、交互性的要求会越来越高,尤其智能性、交互性会是功能革新突破的关键,这也要求企业在传感器、芯片等核心部件技术方面不断进步,以及5G新一代通信技术、人工智能技术等在产品应用层面需要有进一步突破。随着技术进步,由供应链效率及规模效应引导的需求将进一步释放。

2、转变营销模式

营销对象由男性转为女性。清洁家电科技感十足,科技类产品主要的消费决策者都是男性,据苏宁易购此前发布的《新一代城市青年家庭品质生活消费报告》,购买清洁家电的男性是女性的2倍。如今,更为悦己、注重生活品质的女性用户成为清洁电器的重要目标群体。CBNData《2022健康家电白皮书》显示,抖音电商扫地机器人、洗地机的购买者中,女性已占据大多数。未来,清洁电器企业营销对象可转为女性,优化机身重量、配备多种颜色,以凸显“专为女性设计”,文案卖点“解放双手”“自动”“呵护”等词汇打动渴求省心省力地改善居住环境的女性。

数据来源:CBNData、中商产业研究院整理

加强新兴渠道布局。清洁电器销售渠道主要为线上渠道,清洁电器线上销额由2017年的75.8%提升到2021年的87.4%,线下销额由2017年的24.2%降至2021年的12.6%。目前,清洁电器线上营销平台由传统电商转向新兴电商。通过新兴电商直播可以彻底激发了消费者的强烈购买欲望。例如,2023年一季度,线上洗地机抖音电商销售额占比36.9%,占比同比提升15个百分点。未来,清洁电器企业将加强新兴渠道布局。

数据来源:奥维云网、中商产业研究院整理

3、企业布局海外市场

海外清洁电器市场大有可为。数据显示,全球清洁电器如今拥有量已超过1.5亿台、约250亿美元的产业规模,二十多年来的增幅超过200%。目前,全球清洁电器的主要产能来自中国。

清洁电器企业进军海外市场优势明显。海外市场尤其是欧洲地区,家庭人均住房面积较大,家居清洁需求量大。欧洲等发达地区人均可支配收入较多,因而消费者对于高端产品接受度普遍较高,超过600美元的高端产品占比达到35%,其中中国品牌占比超过50%。中国清洁电器产品力十足:技术领先、功能齐全。例如,中国扫地机器人在技术上不断革新,逐渐领先于传统海外品牌,国内产品普遍主打自清洁基站功能,自洁功能却鲜少出现在外资产品上,甚至大部分外资产品仍是非扫拖一体。扫地机器人企业出海优势更为明显。截至2022年底,中国扫地机器人已占据海外市场近50%的份额。总之,中国清洁电器企业可以拥有更好的技术和产品,从中高价位甚至更高价位段的市场切入,参与国际市场竞争。

数据来源:GfK海外数据监测、中商产业研究院整理

清洁电器企业自主开发国际市场。国内清洁电器赛道的日益拥挤,向国际市场要空间成为企业的重点突围方向。目前,国际市场有两种做法,一种是全代工,客户下单,代工企业按客户的要求生产产品,这种模式毛利很低,挣的是辛苦钱;另一种是自主开发国际市场,但可能需要面临品牌建设的难题,架构销售渠道及产品认证,也需要较长时间,企业前期投入较大。一些早期做国际OEM/ODM的企业开始试水做自有品牌“出海”,此外,科沃斯、石头科技、追觅科技、云鲸布局国内国际市场。未来越来越多的清洁电器企业将角力全球清洁电器市场份额,走出一条新兴自主品牌出海的新路径。

4、降低清洁电器产品价格

当前,清洁电器行业竞争激烈,大量企业涌入清洁电器赛道。以洗地机为例,入局洗地机的品牌已从2021年的142个增长到2022年的206个。另一方面,清洁电器价格高企,普及度低。为抢夺销售市场,清洁电器企业必然要进行价格的竞争。2022年上半年,行业竞争尚以减配降价为主。例如科沃斯的新品T10系列可视为高端旗舰X1系列的减配降价款。同年8月,清洁电器行业价格战于正式打响。科沃斯新品T10OMNI直降800元拉开价格战序幕,各品牌均有不同程度跟进。奥维云网预测,今年618,高性价比的全能版扫地机器人将会来到3000元以下。未来,清洁电器企业将直降新品价格,价格下探也带来更广泛人群的触达,同时抢食清洁电器市场。