关键词: 异质结电池

中商情报网讯:HJT电池具有转换效率高、制造工序少、薄硅片应用等一系列优点,被认为是光伏行业的第三次变革方向。随着越来越多的企业布局HJT电池赛道,预计HJT电池技术未来有望在众多电池片技术中脱颖而出,HJT电池将实现规模化量产。

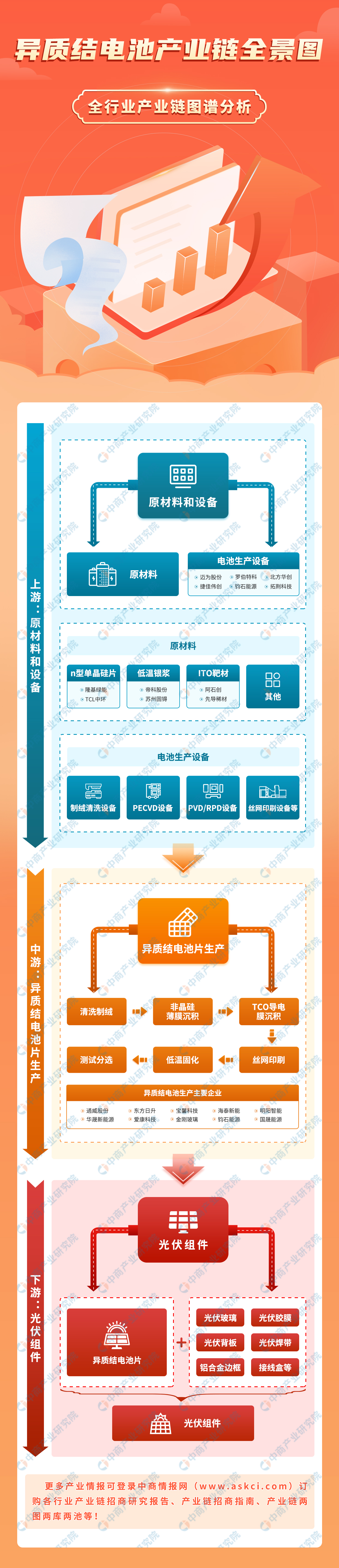

一、产业链

异质结电池产业链上游为原材料和电池制造设备供应,原材料包括n型单晶硅片、低温银浆、ITO靶材等,生产设备包括制绒清洗设备、PECVD设备、PVD/RPD设备、丝网印刷设备等;中游为HJT电池片的生产过程,主要包括清洗制绒、非晶硅薄膜沉积、TCO导电膜沉积、丝印固化四个环节;下游与光伏玻璃、光伏胶膜等共同构成光伏组件。

资料来源:中商产业研究院整理

二、上游分析

1.上游成本占比情况

HJT电池的成本包括硅片成本、非硅材料(银浆、靶材、气体及化学品等)、设备折旧、其他制造费用(包括人工、动力成本)等。其中,硅片约占总成本的49%,银浆和靶材分别占非硅材料成本的59%和14%。

数据来源:CPIA、中商产业研究院整理

数据来源:CPIA、中商产业研究院整理

2.n型单晶硅片

(1)市场占比

HIT电池采用n型单晶硅片。2022年,全国硅片产量约为357GW,同比增长57.5%。其中,单晶硅片(p型+n型)市场占比约97.5%,p型单晶硅片市场占比87.5%,n型单晶硅片占比10%。随着下游对单晶产品的需求增大,单晶硅片市场占比将进一步增大,n型单晶硅片占比将持续提升,预计到2023年其市场占比将达到25%。

数据来源:CPIA、中商产业研究院整理

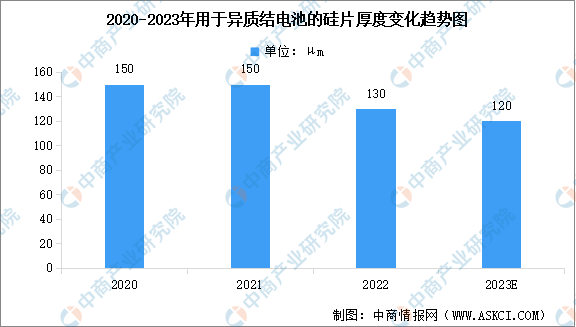

(2)平均厚度

从硅片的平均厚度来看,由于薄片化、大尺寸能够有效减少单片硅耗量以及硅棒的切割损耗,结合金刚线切割技术助力,在当前降本增效的内在驱动下,硅片“薄片化”已成为硅片企业共同瞄准的技术创新方向。2022年,用于HJT电池的n型单晶硅片平均厚度约130μm。

数据来源:CPIA、中商产业研究院整理

3.低温银浆

(1)消耗量

目前电池银浆分为高温银浆和低温银浆两种,p型电池和TOPCon电池使用高温银浆,异质结电池使用低温银浆。银浆用量大、价格贵,成本占HJT非硅成本的40%以上,是异质结电池成本高的原因之一。当前主要通过多主栅技术以及减小栅线宽度来减少正银消耗量。资料显示,2022年异质结电池双面低温银浆消耗量降至约127mg/片。

数据来源:CPIA、中商产业研究院整理

(2)国产化情况

全球光伏银浆供应商主要有贺利氏、杜邦、三星SDI、日本ELEX、苏州固锝、聚合股份、帝科股份、硕禾电子、匡宇科技等企业,目前我国高温银浆基本实现国产化,苏州固锝、聚和材料、帝科股份等厂商占有市场50%以上的份额。低温银浆由于对原料要求高,90%的低温银浆由日本KE供应,未来随着国产HJT投资规模的扩大,低温银浆也有望实现进口替代。

资料来源:中商产业研究院整理

4.ITO靶材

TCO薄膜制备主要采用ITO、SCOT、IWO、ICO四种靶材,目前ITO靶材已初步实现国产化。数据显示,2019年至2021年我国ITO靶材市场容量从639吨增长到1002吨,年复合增长率为25.22%。根据相关分析,未来由于平面显示行业存量需求及太阳能光伏电池的增量需求,国内ITO靶材市场容量仍将保持一定幅度的增长,预计2023年将达到1136吨。

数据来源:中国光学光电子行业协会液晶分会、中商产业研究院整理

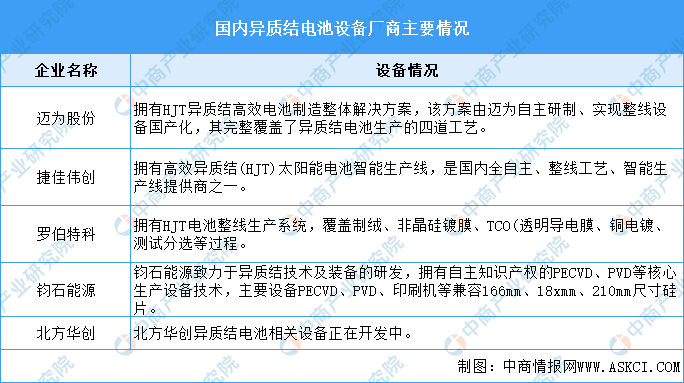

5.电池制造设备

HJT电池生产过程主要包括制绒清洗、非晶硅薄膜沉积、TCO薄膜沉积、金属化四个步骤,分别对应制绒清洗、PECVD、PVD/RPD、丝印/电镀四道设备。国内设备商迈为股份、捷佳伟创、罗伯特科、钧石能源已具备了HJT整线设备供应能力。

资料来源:中商产业研究院整理

三、中游分析

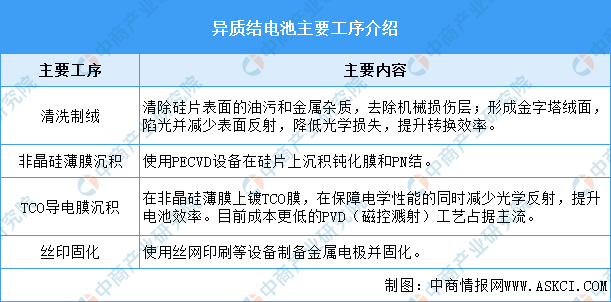

1.异质结电池生产工序

HJT电池(即本征薄膜异质结电池)具备对称双面电池结构,中间为N型单晶硅片。正面依次沉积本征非晶硅薄膜和P型非晶硅薄膜,从而形成P-N结;背面则依次沉积本征非晶硅薄膜和N型非晶硅薄膜,以形成背表面场。鉴于非晶硅的导电性比较差,因此在电池两侧沉积透明导电薄膜(TCO)进行导电,最后采用丝网印刷技术形成双面电极。

HJT电池的制造工艺流程相对较短,分为清洗制绒、非晶硅薄膜沉积、TCO沉积、丝印固化四个环节。

资料来源:中商产业研究院整理

2.异质结电池市场占比

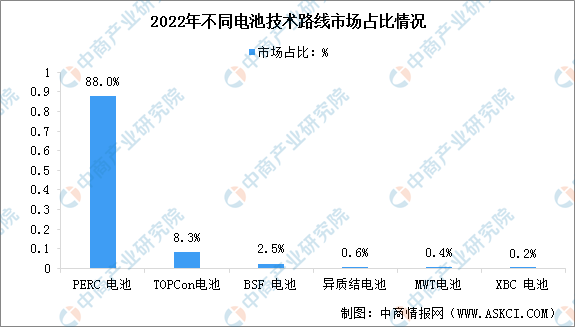

2022年,新投产的电池片量产产线仍以PERC电池产线为主,市场占比为88%。n型电池片占比合计达到约9.1%,其中n型TOPCon电池片市场占比约8.3%,异质结电池片市场占比约0.6%,XBC电池片市场占比约0.2%。目前,异质结电池市场占比较小。

数据来源:CPIA、中商产业研究院整理

3.异质结电池技术转换效率

得益于N型硅衬底以及非晶硅对基底表面缺陷的双重钝化作用,目前HJT电池的转换效率要优于其他电池技术的转换效率。数据显示,2022年异质结电池平均转换效率达到24.6%。从最高转换效率来看,近日德国哈梅林太阳能研究所的最新认证报告显示,隆基绿能自主研发的p-HJT电池转换效率达到26.81%,是目前全球硅基太阳能电池效率的最高纪录。

数据来源:CPIA、中商产业研究院整理

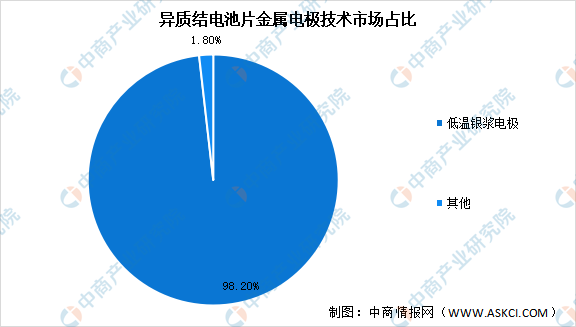

4.异质结电池片金属电极技术市场占比

目前异质结电池片的金属电极仍以银电极为主,2022年低温银浆电极市场占比达到98.2%。由于低温银浆价格较高,部分企业及研究机构正积极开发利用贱金属如铜等替代银的电极技术,主要分为银包铜浆料结合丝印技术和电镀铜技术。目前用于异质结电池的电镀铜电极技术性价比仍需提升,使用率相对较低。

数据来源:CPIA、中商产业研究院整理

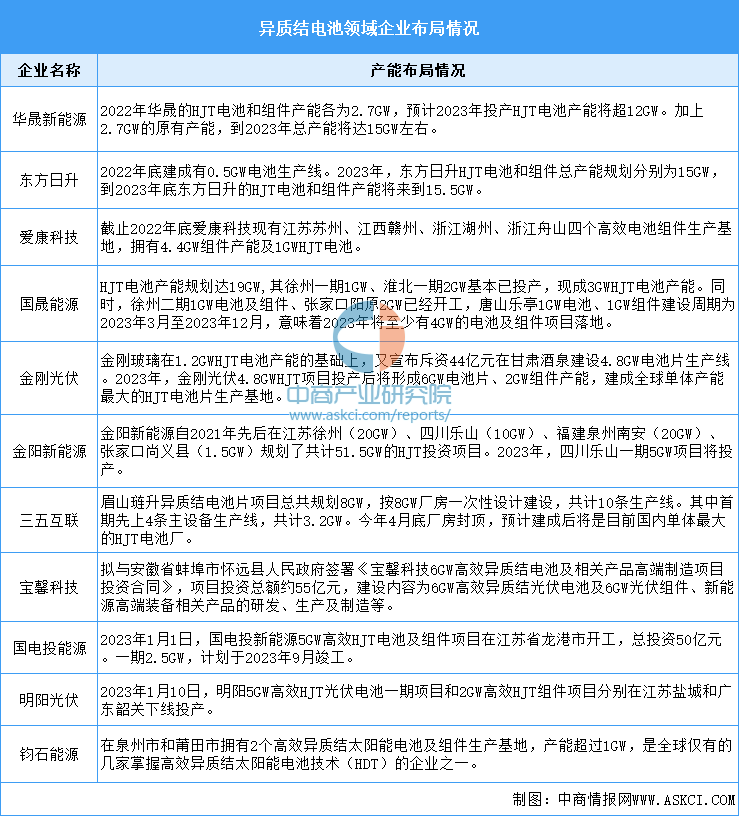

5.企业产能布局情况

据《全球光伏》统计,到2022年底,华晟新能源、东方日升、宝馨科技、爱康科技、国晟能源、金刚光伏、金阳新能源、国电投等共49家企业异质结投产产能合计已有38.19GW,根据现有的金石、通威、润阳、腾晖等企业公开消息统计,未来HJT的产能规划已达到221.4GW。

资料来源:草根光伏、中商产业研究院整理

6.企业热力分布图

资料来源:中商产业研究院整理

四、下游分析

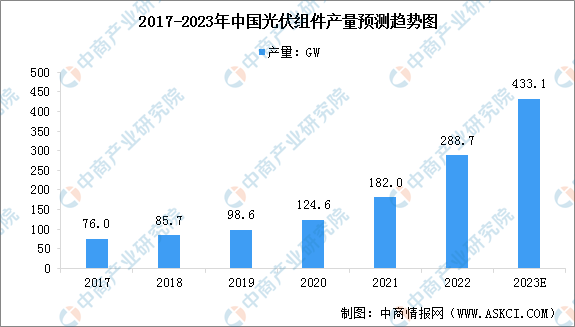

2022年,在碳达峰、碳中和目标引领和全球清洁能源加速应用背景下,中国光伏产业总体实现高速增长。根据中国光伏协会数据,2022年,全国组件产量达到288.7GW,同比增长58.8%。随着光伏组件各大厂商持续扩增产能,预计未来产量将继续增长,到2023年组件产量将达到433.1GW。

数据来源:CPIA、中商产业研究院整理

从企业出货量排名来看,据数据统计,2022年前五大厂家分别为隆基绿能(SH:601012)、晶科能源(SH:688223)、天合光能(SH:688599)、晶澳科技(SZ:002459)和阿特斯太阳能(NASDAQ:CSIQ),前五名企业出货量分别为46.76GW、44.33GW、43.09GW、39.75GW、21.1GW,前四家占据全球份额约60%-65%左右的体量。

资料来源:中商产业研究院整理