关键词: 钛材

中商情报网讯:钛材行业在国民经济发展中具有重要的地位,对国防、经济及科技的发展具有战略意义,是支撑尖端科学技术进步的重要原材料产业,也是国民经济发展和产业升级换代的基础产业。

一、钛材的定义及分类

钛材即钛加工材,将钛铸锭经锻造、轧制、挤压等塑性加工方法形成钛材,钛材产品按其形态可以分为棒材、板材、丝材、管材、锻件、铸件等细分类别。钛材行业下游为航空航天、海洋工程、石油化工等行业,近年来随着我国国防和军队现代化建设、绿色发展、高端发展、工业4.0等国家政策的稳步推进,下游市场需求逐步释放,为我国钛材行业带来了进一步增长空间。

资料来源:中商产业研究院整理

二、钛材行业发展政策

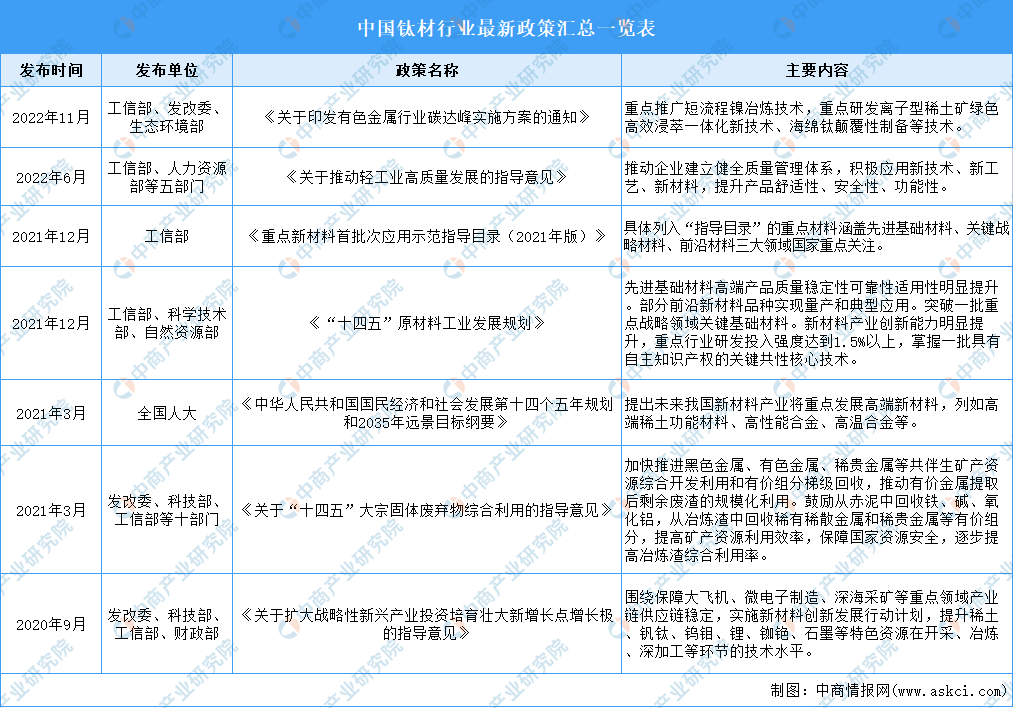

钛材属于国家重点发展的高技术产业和战略新兴产业,近年来,行业及政府主管部门相继出台了《关于印发有色金属行业碳达峰实施方案的通知》《重点新材料首批次应用示范指导目录(2021 版)》《“十四五”原材料工业发展规划》等一系列行业支持政策,明确了钛材等关键战略材料的发展重点,推动国内高端钛及钛合金行业快速发展。

资料来源:中商产业研究院整理

三、钛材行业发展现状

1.钛材产量

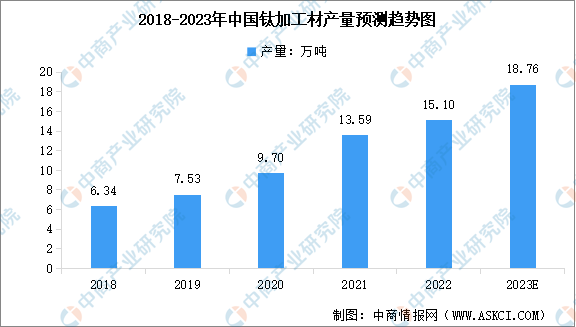

得益于生产设备和技术能力的突破,以及下游航空航天、海洋工程、石油化工等领域需求的带动,近年来我国钛材产量快速增长。数据显示,2022年国内钛材产量达15.1万吨,同比增长11.0%。未来随着国防和军队现代化建设、绿色发展、工业4.0等国家政策的深入推进,国内钛材高端应用场景及潜在市场空间将进一步拓展,预计2023年中国钛材产量将达到18.76万吨。

数据来源:中国有色金属工业协会钛锆铪分会、中商产业研究院整理

2.钛材产品结构

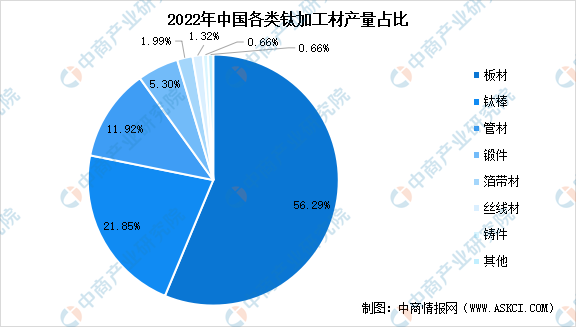

按形态分类,钛材主要包括板材、钛棒、管材、锻件、箔带材、丝线材、铸件等。从各类钛材产品产量占比来看,2022年板材、钛棒、管材产量合计占比达到90.07%。其中,板材产量8.5万吨,占钛材总产量的56.29%;钛棒产量3.3万吨,占钛材总产量的21.85%;管材产量1.8万吨,占钛材总产量的11.92%;其余产品产量1.5万吨,占钛材总产量的9.93%。

数据来源:中国有色金属工业协会钛锆铪分会、中商产业研究院整理

3.下游用量占比情况

据中国有色金属工业协会钛锆铪分会统计,我国钛材用量最大的领域为化工,其次为航空航天。2022年,化工领域用钛量为7.3万吨,占比50%;航空航天用钛量为3.3万吨,占比23%。医药、船舶领域用钛量依然相对较低,但增速都在30%以上。冶金、电力、制盐、体育休闲、海洋工程等领域由于下游行业周期波动,用钛量均出现不同程度的下降。

数据来源:中国有色金属工业协会钛锆铪分会、中商产业研究院整理

4.钛材进出口情况

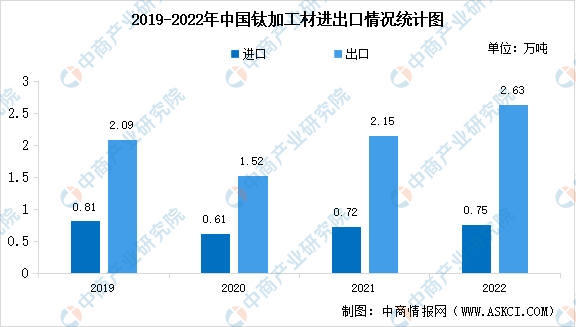

我国钛材加工工艺不断提升,在国际中的认可度有所提升,出口数量远大于进口数量,在中低端产品方面已能实现自给自足。据中国海关总署统计数据,2022年,各类钛材进口数量为7479吨,进口金额为5.52亿美元;钛材出口数量为26313吨,出口金额为7.59亿美元。

数据来源:中国海关、中商产业研究院整理

5.行业竞争格局

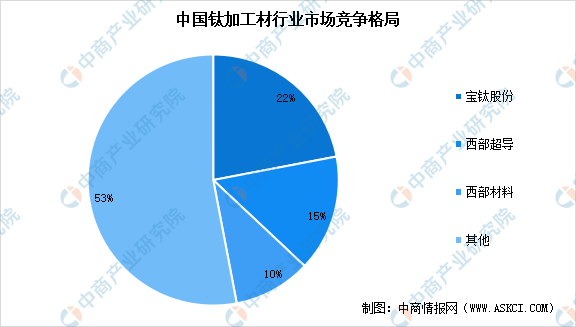

从生产企业来看,我国钛加工材产业集中度较高,市场份额主要被几家龙头企业占据,2021年前三家企业市场份额达47.0%,前十家企业市场占比达78.7%,其中宝钛股份为我国最大的钛及钛加工材生产企业,占据我国20%以上市场份额。

资料来源:中商产业研究院整理

四、钛材行业重点企业

1.宝钛股份

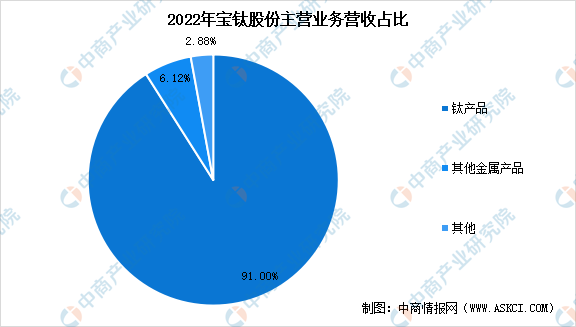

宝钛股份主要从事钛及钛合金的生产、加工和销售,是中国最大的钛及钛合金生产、科研基地。公司拥有国际先进、完善的钛材生产体系,主要产品为各种规格的钛及钛合金板、带、箔、管、棒、线、锻件、铸件等加工材和各种金属复合材产品。

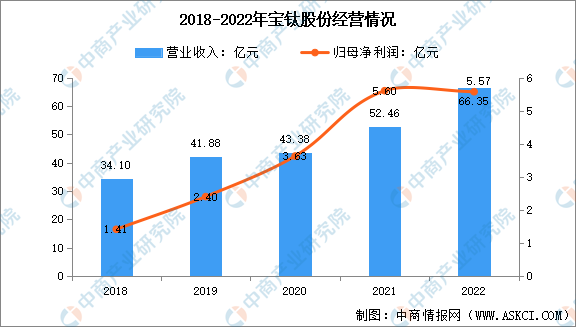

2022年,宝钛股份实现营业收入66.35亿元,同比增长26.47%;归属于上市公司股东的净利润5.57亿元,同比下滑0.56%。2023年一季度,宝钛股份实现营业收入18.75亿元,同比上升18.39%;归母净利润1.37亿元,同比下降29.31%。

数据来源:中商产业研究院整理

数据来源:中商产业研究院整理

2.西部超导

西部超导材料科技股份有限公司,于2003年注册成立于西安经开区,2019年作为首批企业之一,在上交所科创板上市。西部超导是国内领先、国际先进的超导材料、超导磁体、高端钛合金、高性能高温合金创新研发生产企业。在高端钛合金领域,西部超导是我国航空、航天、发动机、舰船用高端钛合金棒丝材的技术引领者、领先供应商。

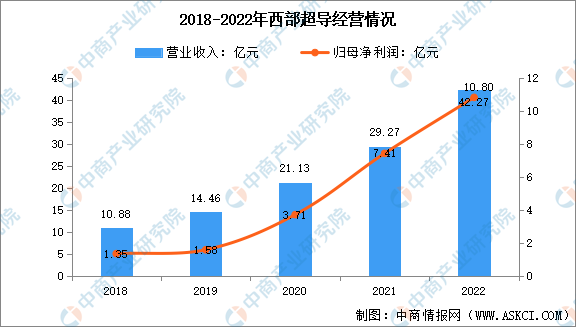

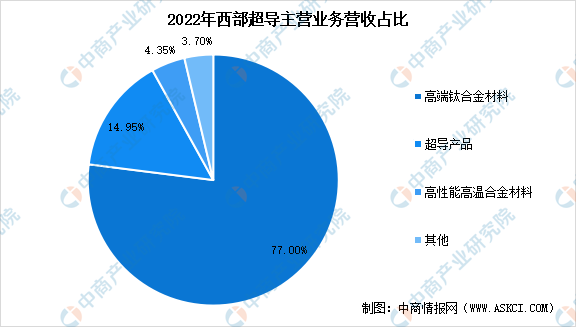

2022年,西部超导主营收入42.27亿元,同比上升44.41%;归母净利润10.8亿元,同比上升45.65%。2023年一季度,西部超导主营收入9.22亿元,同比上升3.93%;归母净利润2.08亿元,同比下降3.13%

数据来源:中商产业研究院整理

数据来源:中商产业研究院整理

3.西部材料

西部材料是主要从事稀有金属材料的研发、生产和销售的新材料行业的领军企业,经过多年的研发积累和市场开拓,已发展成为规模较大、品种齐全的稀有金属材料深加工研发生产基地,拥有钛及钛合金加工材、层状金属复合材料、稀贵金属材料、金属纤维及制品、钨钼材料及制品、稀有金属装备、钛材高端日用消费品和精密加工制造等八大业务板块,产品主要应用于航空航天、核电、环保、海洋工程、石化、化工、冶金、电力等行业和众多国家大型项目。

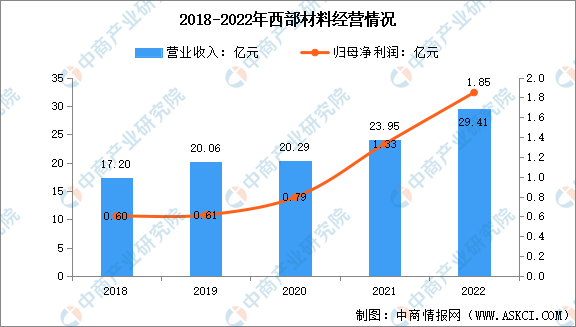

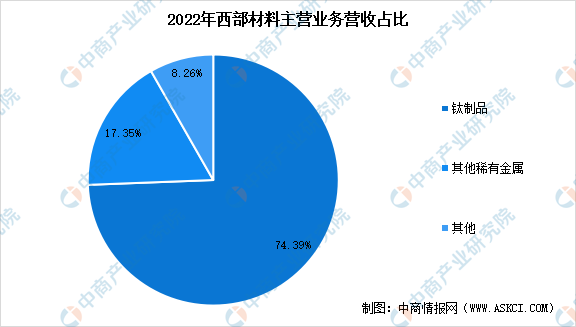

2022年,西部材料实现营收29.41亿元,同比增长22.83%;实现归属于上市公司股东的净利润1.85亿元,同比增长38.96%。2023年一季度,西部材料营业总收入21.62亿元,同比上升22.86%,归母净利润1.35亿元,同比上升30.71%

数据来源:中商产业研究院整理

数据来源:中商产业研究院整理

4.金天钛业

金天钛业是一家主要从事高端钛及钛合金材料的研发、生产和销售的高新技术企业。金天钛业主营产品为钛及钛合金棒材、锻坯及零部件,主要应用于航空、航天、舰船及兵器等高端装备领域。通过多年的积累和发展,金天钛业已成为我国高端钛合金棒材、锻坯主要研发生产基地之一。

5.中国船舶七二五所

中国船舶集团有限公司第七二五研究所(简称“七二五所”)成立于1961年,隶属中国船舶集团有限公司,是专业从事舰船材料与工艺及应用性研究的军工科研事业单位,在五十多年的发展历程中,为海军武器装备发展和国民经济建设做出了重要贡献。七二五所自上世纪六十年代建立船用钛合金专业,重点开展钛合金研制及应用研究,参与了我国所有船用钛合金材料的研制,并主持开展了应用研究,初步构建了我国船用钛合金材料体系,有力支撑了我国船舶和海洋工程用钛合金装备的研发和换代。

五、钛材行业发展前景

1.产业结构升级加速,向中高端领域发展

过去我国钛材行业需求以中低端化工、冶金为主,相关中低端产能的快速扩张使得整体行业存在明显结构性产能过剩问题。近年来,随着我国宏观经济结构调整,提高产品附加值、减少污染排放等政策的落实,同时在我国“大飞机计划”“空间站计划”“舰船建造计划”等计划牵引下,中高端钛材需求呈逐年快速增长趋势。2021年,我国航空航天、舰船、高端化工等中高端领域的钛材需求总量增加了2.05万吨,同比增长28.5%,产业结构升级加速。目前我国钛合金行业结构性调整初见成效,未来将在产业政策的支持下,进一步向航空航天、舰船和高端化工等中高端领域迈进。

2、头部企业优势明显,行业集中度逐步提高

钛合金尤其是高端钛合金生产涉及生产环节多,技术门槛高,固定资产投入大,要求生产企业具备资金、技术、人才等方面的综合优势。钛合金头部企业由于具备相应的资金、技术及市场先发优势,牢牢占据着市场的主要份额。未来随着我国钛合金行业进一步发展,产业结构进一步向中高端领域升级,不具备资金、技术、人才等方面优势的中小企业将被出清,头部企业市场份额将不断强化,行业集中度将进一步提高。

3、可持续发展理念深化,绿色环保工艺成必然趋势

可持续发展已成为制造业与自然、社会协调的重要主题,绿色发展理念逐步成为共识。高端钛合金生产企业开始重视绿色技术在产品工艺研发设计、生产制造,创新高效、节能、环保和可循环的新型制造工艺和装备,不断降低资源消耗和环境影响,实现企业经济效益和社会效益的协调优化。绿色环保是发展高端钛及钛合金产品加工工艺的必然趋势。