关键词: 光模块

中商情报网讯:光模块的作用就是发送端把电信号转换成光信号,通过光纤传送后,接收端再把光信号转换成电信号。AI正迎快速增长,将驱动光模块等领域的极大发展。以ChatGPT为代表的AIGC快速发展,无论是训练侧还是推理侧,对光模块的需求都较为强劲,800G光模块量产窗口已至。

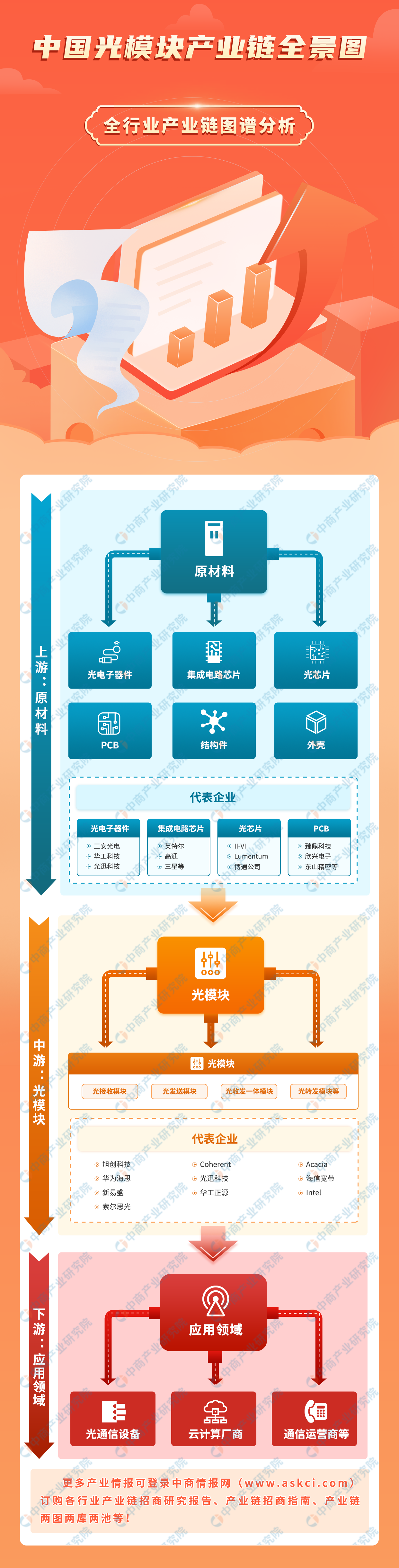

一、产业链

中国光模块产业链上游为各类原材料,中游为不同类型光模块,下游为应用领域。

图片来源:中商产业研究院

二、上游分析

1.光电子器件

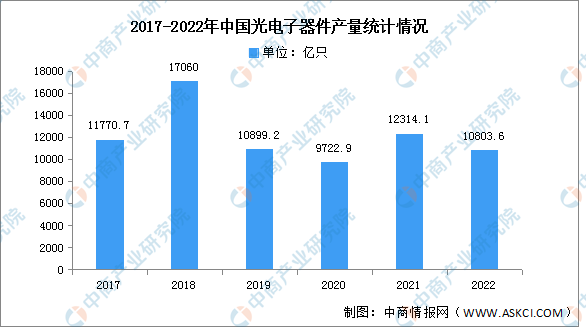

(1)产量

光电子器件是通信行业的核心,具有光信号发射、接收、信号处理功能。2022年中国光电子元器件产量达10803.6亿只,同比下降13.2%。2023年1-5月全国光电子器件产量为5263.3亿只,同比增长1.4%。

数据来源:中商产业研究院数据库

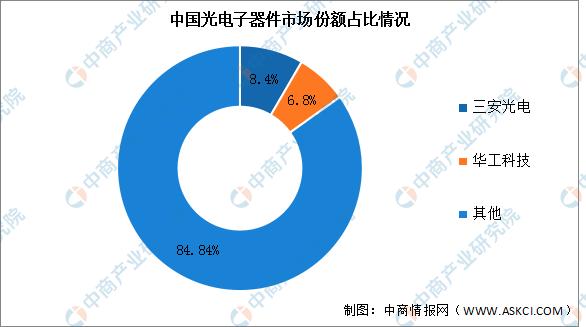

(2)竞争格局

近年来,中国光电子器件制造行业实现了较快发展。2021年,在国内光电子器件制造的品牌中,市场份额排名靠前的是三安光电和华工科技,占比分别为8.38%、6.78%。

数据来源:中商产业研究院整理

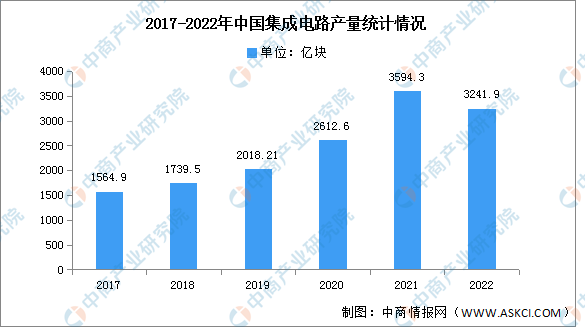

2.集成电路芯片

集成电路是信息技术产业的核心和基石,也是支撑经济社会发展和保障国家安全的战略性、基础性和先导性产业。2022年我国集成电路产量达3241.9亿块,同比下降11.6%。2023年1-5月全国集成电路产量为1400.7亿块,同比增长0.1%。

数据来源:中商产业研究院数据库

3.光芯片

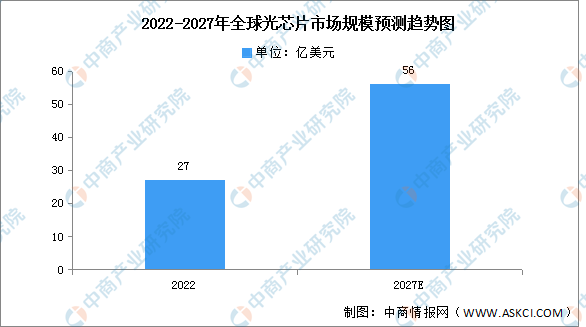

(1)市场规模

2022年全球光芯片市场规模为27亿美元,预计到2027年,市场规模有望增长至56亿美元,CAGR为16%,发展空间广阔。

数据来源:LightCounting、中商产业研究院整理

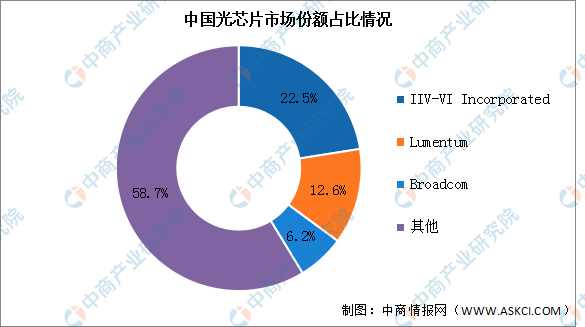

(2)竞争格局

目前,中国光芯片市场仍以国际企业为主。2021年中国光芯片市场份额排名前三的企业分别为IIV-VI Incorporated、Lumentum和Broadcom,市场占比分别为22.5%、12.6%和6.2%。

数据来源:中商产业研究院整理

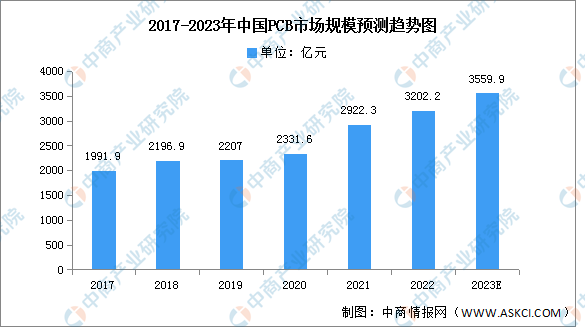

4.PCB

近年来,在全球PCB产能向中国转移以及下游电子终端产品蓬勃发展背景下,中国PCB行业整体呈现较快的发展趋势,亚洲尤其是中国已逐渐成为全球最为重要的印制电路板生产基地。我国PCB行业市场规模由2017年的1991.9亿元增至2021年的2922.3亿元,我国大陆PCB产值规模在全球的比重保持在50%以上。2022年市场规模约为3202.2亿元,未来PCB行业预计仍将维持较高速的增长,预计将在2023年达3559.9亿元。

数据来源:Prismark、中商产业研究院整理

三、中游分析

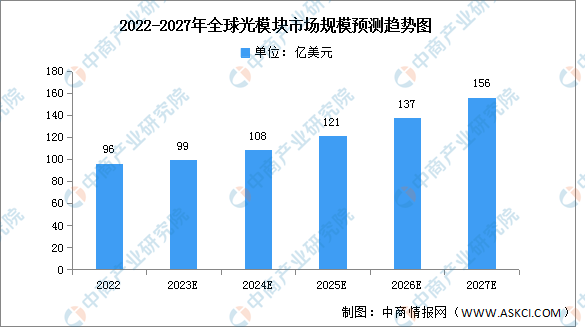

1.市场规模

光模块由光电子器件、功能电路和光接口等组成,光电子器件包括发射和接收两部分。2022年全球光模块的市场规模约96亿美元,同比增长9.09%。预计2023年全球光模块市场规模增速下滑至3.54%,有望在2027年突破156亿美元。

数据来源:中商产业研究院整理

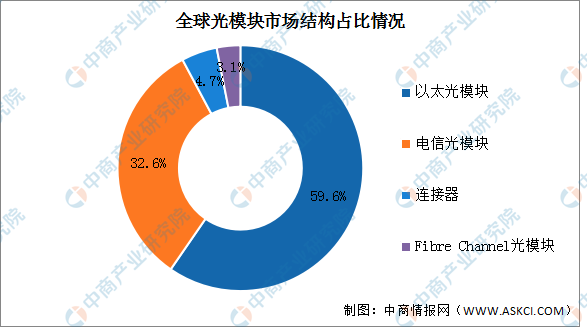

2.市场结构

目前全球光模块主要以数通光模块为主,数通光模块包括以太光模块、连接器、Fibre Channel光模块,占比总和达67.4%,电信光模块占比32.6%。

数据来源:LightCounting、中商产业研究院整理

3.竞争格局

在2022年全球光模块市场,旭创科技与Coherent并列TOP10榜首,Acacia排名第三,华为海思排名第四,光迅科技排名第五,海信宽带排名第六,新易盛排名第七,华工正源排名第八,Intel排名第九,索尔思光电排名第十。

资料来源:LightCounting、中商产业研究院整理

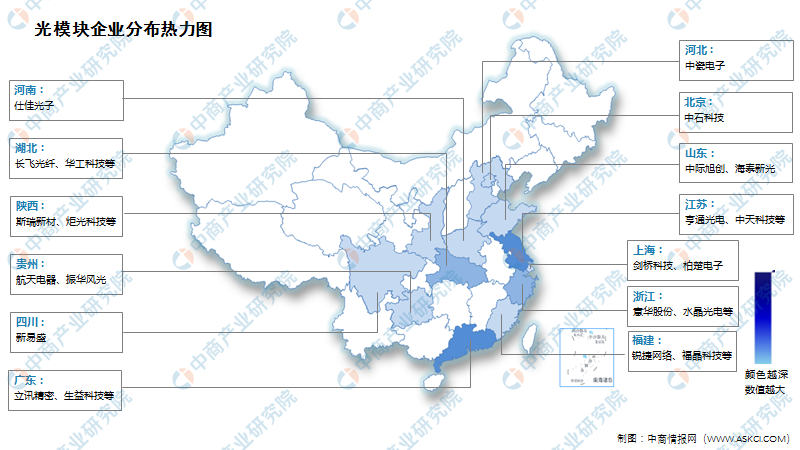

4.企业热力分布图

资料来源:中商产业研究院整理

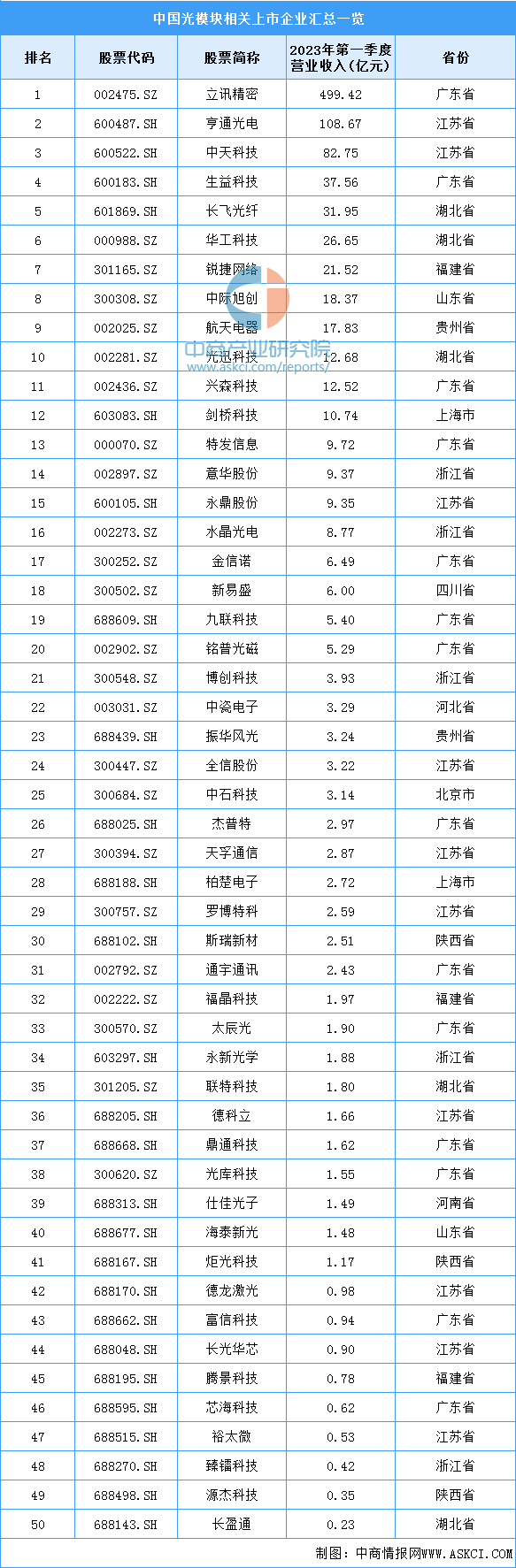

5.重点企业分析

资料来源:中商产业研究院整理

四、下游分析

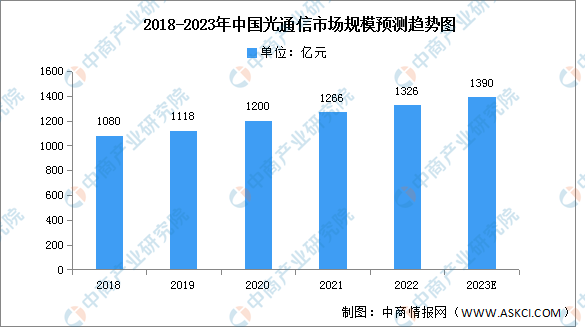

1.光通信

随着光芯片、光器件的技术进步、成本下降,光通信行业将能够更好地应对未来海量数据以及高速运算要求带来的巨大压力,光通信行业有望保持持续增长,2021年我国光通信市场规模达1266亿元,同比增长5.5%。2022年市场规模约为1326亿元,预计2023年将达1390亿元。

数据来源:中商产业研究院整理

2.云计算

(1)市场规模

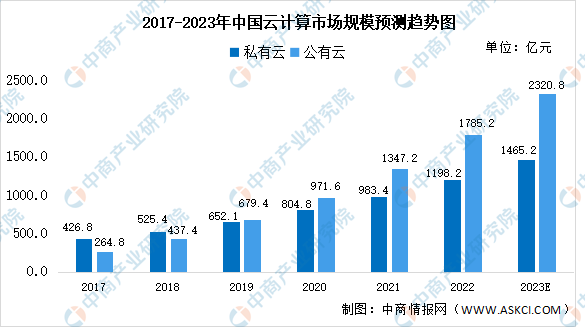

随着全社会的数字化转型,云计算的渗透率大幅提升,市场规模持续扩张,我国云计算产业呈现稳健发展的良好态势。2022年,我国私有云市场规模1198.2亿元,公有云市场规模1785.2亿元。中商产业研究院预测,2023年我国云计算市场规模将超3700亿元。

数据来源:中商产业研究院整理

(2)竞争格局

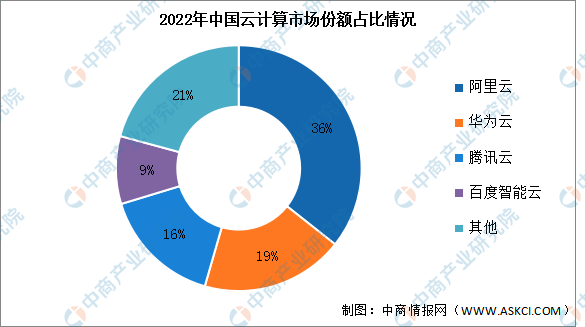

2022年中国前四大云计算厂商,阿里云、华为云、腾讯云和百度智能云,合计增长9%,占云计算客户支出总额的79%。

阿里云在2022年仍然排在第一位,在同比增长7%之后,在云基础设施服务方面的客户总支出占36%;华为云以19%的市场份额排名第二,每年增长13%,领先于整体市场增长;腾讯云排名第三,市场份额为16%。腾讯云在这一年继续受到内部业务重组的影响,收入规模增长放缓;百度智能云在2022年占据了中国云计算市场的9%,并同比增长11%。

数据来源:canalys、中商产业研究院整理