关键词: 存储芯片

中商情报网讯:存储芯片广泛应用于半导体、汽车电子、消费电子、5G通讯、物联网、可穿戴等多个领域。近年来,下游需求增加刺激存储芯片行业快速发展,市场规模呈现扩大的趋势。在产业政策的支持下,存储芯片的国产替代有望加速,为行业带来新的发展机遇。

一、存储芯片的定义

存储芯片,又称半导体存储器,是指利用电能方式存储信息的半导体介质设备,其存储与读取过程体现为电子的存储或释放。存储芯片根据其断电后是否可持续保存数据可分为易失性和非易失性两种。其中,易失性存储芯片可分为静态随机存储器和动态随机存储器;而非易失性存储芯片可分为OTPROM、FLASH MEMORY和EPROM EEPROM。具体情况如下:

资料来源:中商产业研究院整理

二、产业利好政策

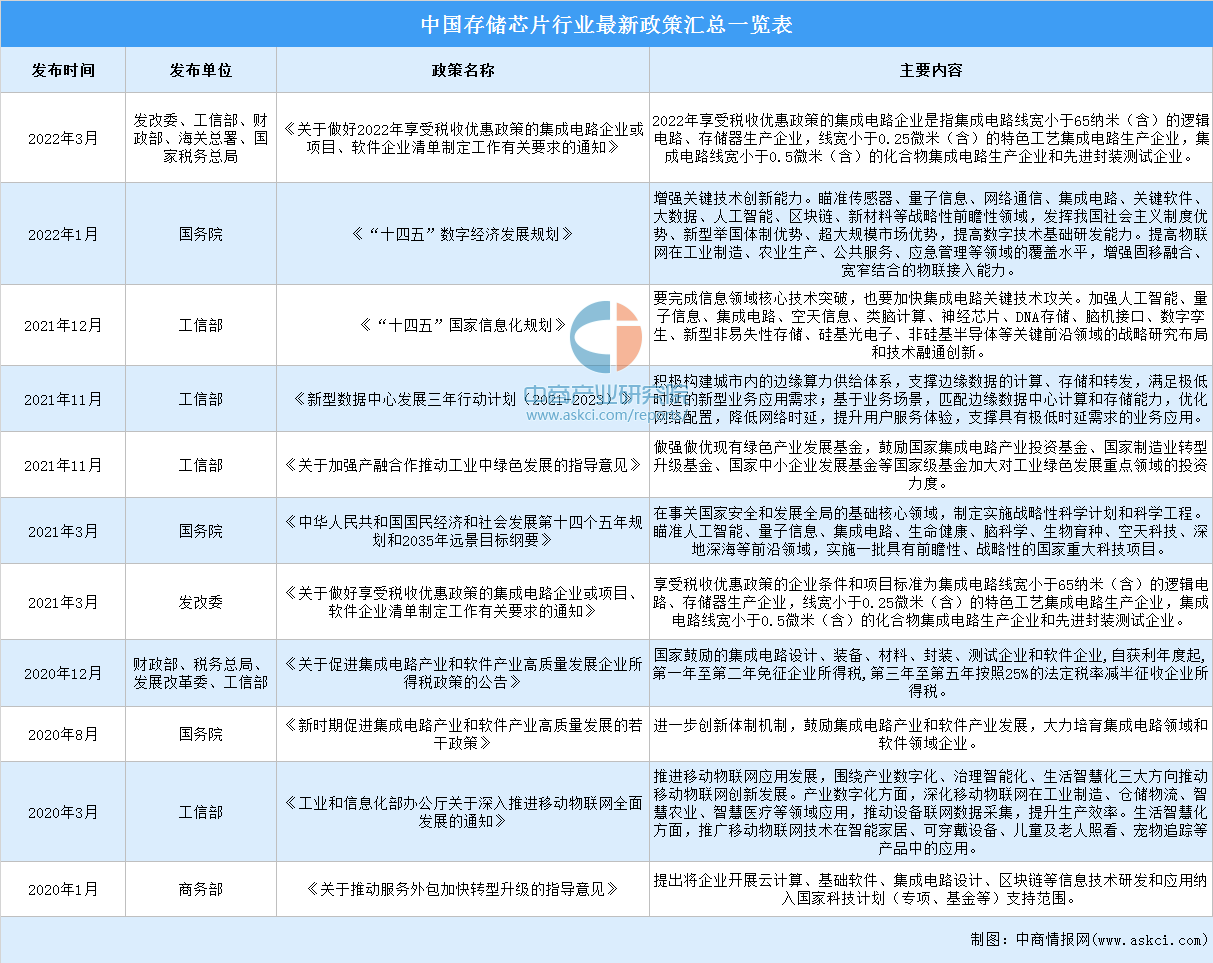

近年来,国家出台了一系列政策鼓励和支持存储芯片行业的发展,《关于做好2022年享受税收优惠政策的集成电路企业或项目、软件企业清单制定工作有关要求的通知》《国务院关于印发“十四五”数字经济发展规划的通知》《关于加强产融合作推动工业绿色发展的指导意见》等国家产业政策的支持,促进了存储芯片行业的发展,增强了企业的自主研发能力,提高了国内存储芯片企业的整体竞争力。具体政策如下:

资料来源:中商产业研究院整理

三、存储芯片行业现状分析

1.存储芯片市场规模

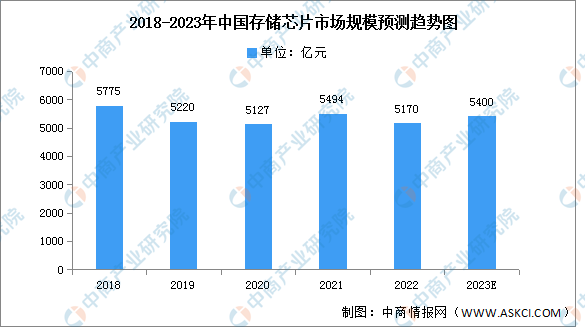

受消费电子市场需求疲软等因素影响,自2021年以来,存储芯片产业进入长达近两年的下行周期。2022年,我国存储芯片市场规模约5170亿元,同比下降5.9%。当前新一轮人工智能浪潮爆发,由AI服务器带来存储芯片新的增量需求,预计2023年市场规模将恢复增长至5400亿元。

数据来源:中商产业研究院整理

2.存储芯片产品结构

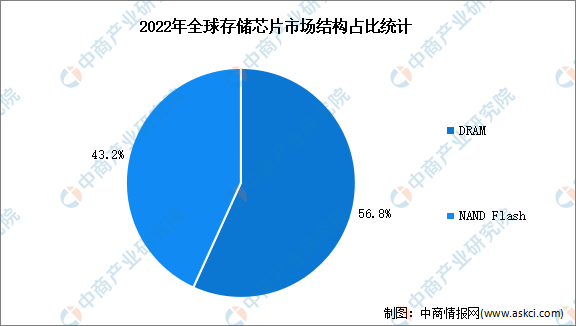

存储芯片产品以DRAM和NAND Flash为主,2022年,DRAM市场规模为790.61亿美元,占比56.8%;NAND Flash市场规模为601.26亿美元,占比43.2%。

数据来源:中商产业研究院整理

3.存储芯片竞争格局

(1)DRAM竞争格局

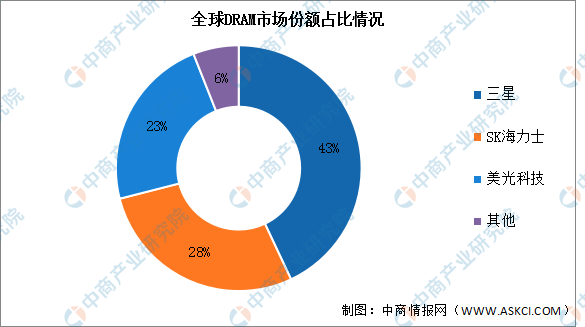

DRAM是存储器第一大产品,目前市场以三星、SK海力士、美光三家企业为主,2021年三家企业市场份额占比总和约为94%,分别为43%、28%、23%。中国供应商市场份额较低,国产替代空间大。

数据来源:TrendForce、中商产业研究院整理

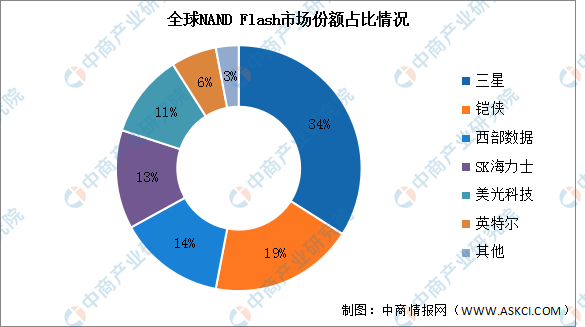

(2)NAND Flash竞争格局

全球NAND Flash市场集中度高,2021年前六大供应市场份额合计占比超过95%。其中,三星、铠侠、西部数据市场份额占比分别为34%、19%、14%,排名前三。

数据来源:Statista、中商产业研究院整理

4.我国存储芯片重点企业

我国存储芯片重点企业包括兆易创新、紫光国微、北京君正等,具体业务如下:

资料来源:中商产业研究院整理

5.存储芯片企业布局情况

目前存储芯片主要依赖国外企业,国产化率低。随着AI市场的火速增长,算力需求带动存储芯片市场需求。同时,国内存储芯片市场即将重新洗牌,国产企业相继布局。国内企业如长鑫存储,在DRAM方面是国内的头部企业,在NAND领域,长江存储是为数不多拥有量产相关产品的能力和技术的公司。具体如图所示:

资料来源:中商产业研究院整理

四、重点企业分析

1.兆易创新

兆易创新科技集团股份有限公司成立于2005年,是一家领先的无晶圆厂半导体公司,致力于开发先进的存储器技术和IC解决方案。在中国北京、上海、深圳、合肥、西安、成都、苏州、香港和台湾,美国、韩国、日本、英国、新加坡等多个国家和地区均设有分支机构和办事处,营销网络遍布全球,为工业、汽车、计算、消费类电子、物联网、移动应用以及网络和电信行业的客户提供全方位服务。

2022年,兆易创新营业收入达81.30亿元,同比下降4.47%;实现归母净利润20.53亿元,同比下降12.16%。2023年一季度,兆易创新营业收入达13.41亿元,同比下降39.85%;实现归母净利润1.50亿元,同比下降78.13%。

数据来源:中商产业研究院整理

数据来源:中商产业研究院整理

2.紫光国微

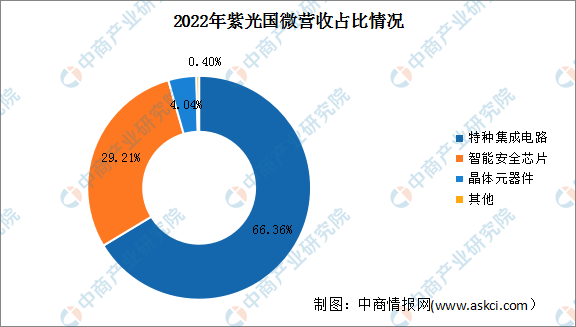

紫光国芯微电子股份有限公司是紫光集团有限公司旗下核心企业,是国内最大的集成电路设计上市公司之一。公司以智慧芯片为核心,聚焦数字安全、智能计算、功率与电源管理、高可靠集成电路等业务,是领先的芯片产品和解决方案提供商,产品广泛应用于金融、电信、政务、汽车、工业互联、物联网等领域。

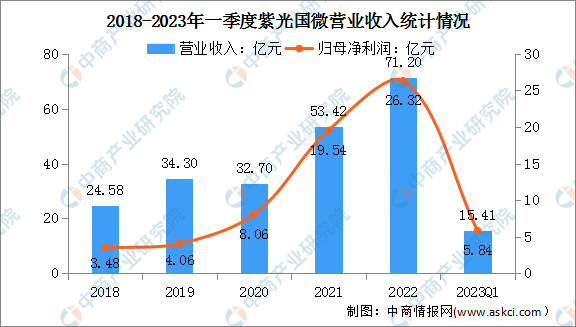

2022年,紫光国微营业收入达71.20亿元,同比增长33.28%;实现归母净利润26.32亿元,同比增长34.71%。2023年一季度,紫光国微营业收入达15.41亿元,同比增长14.87%;实现归母净利润5.84亿元,同比增长10.03%。

数据来源:中商产业研究院整理

数据来源:中商产业研究院整理

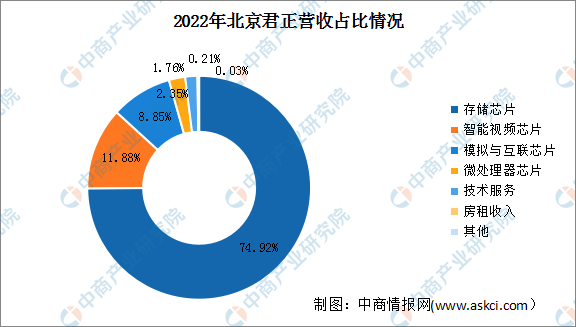

3.北京君正

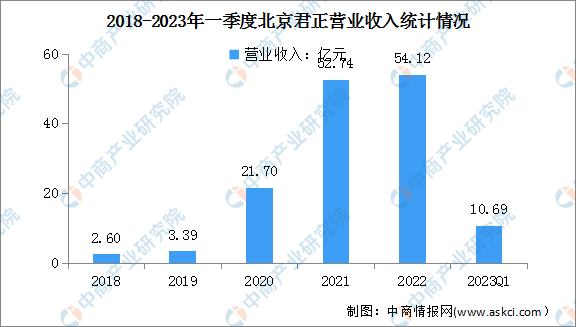

北京君正集成电路股份有限公司成立于2005年,基于创始团队创新的CPU设计技术,迅速在消费电子市场实现SoC芯片产业化。君正持续投入于多媒体编解码、影像信号处理、AI引擎、AI算法等核心领域并形成自有技术能力,其芯片在智能视频监控、AIoT、工业和消费、生物识别及教育电子领域获得了广泛应用。

2022年,北京君正实现营业收入54.12亿元,同比增长2.61%;实现归母净利润7.79亿元,同比下降14.79%。2023年一季度,北京君正实现营业收入10.69亿元,同比下降24.36%。

数据来源:中商产业研究院整理

数据来源:中商产业研究院整理

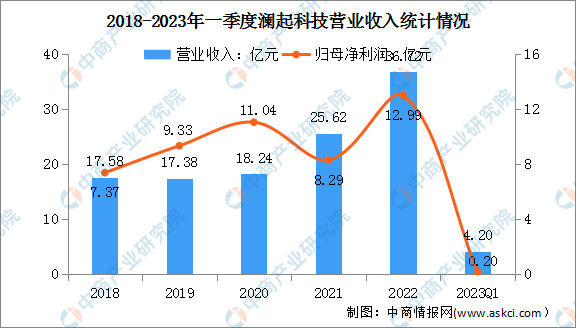

4.澜起科技

澜起科技股份有限公司成立于2004年,是国际领先的数据处理及互连芯片设计公司,致力于为云计算和人工智能领域提供高性能、低功耗的芯片解决方案,目前公司拥有互连类芯片和津逮服务器平台两大产品线。公司在昆山、北京、西安、澳门及美国、韩国等地设有分支机构。

2022年,澜起科技实现营业收入36.72亿元,同比增长43.33%;实现归母净利润12.99亿元,同比增长56.71%。2023年一季度,澜起科技实现营业收入4.20亿元,同比下降53.41%;实现归母净利润0.2亿元,同比下降93.56%。

数据来源:中商产业研究院整理

数据来源:中商产业研究院整理

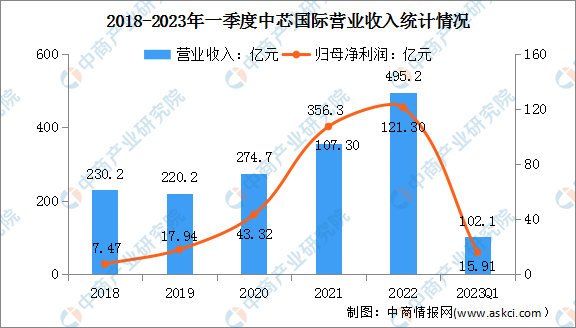

5.中芯国际

中芯国际集成电路制造有限公司是世界领先的集成电路晶圆代工企业之一,也是中国大陆集成电路制造业领导者,拥有领先的工艺制造能力、产能优势、服务配套,向全球客户提供0.35微米到FinFET不同技术节点的晶圆代工与技术服务。

2022年,中芯国际实现营业收入495.2亿元,同比增长38.97%;实现归母净利润121.3亿元,同比增长13.04%。2023年一季度,中芯国际实现营业收入102.1亿元,同比下降13.88%;实现归母净利润15.91亿元,同比下降44.04%。

数据来源:中商产业研究院整理

数据来源:中商产业研究院整理

五、存储芯片行业发展前景

1.国家政策促进行业发展

在信息化时代,半导体存储器作为信息存储的载体,其稳定性与安全性对国家的信息安全有着举足轻重的意义,因而国家持续对半导体产业推出各项鼓励政策,站在国家战略高度对产业的发展提出顶层规划,自上而下地进行多角度、全方位的扶持,加速产业的发展,具体措施包括财税政策、研发项目支持、产业投资、人才补贴等。《国务院关于印发“十四五数字经济发展规划的通知》《关于加强产融合作推动工业绿色发展的指导意见》等产业政策带动行业快速发展。

2.应用领域拓展推动行业发展

存储芯片下游需求占比较大的应用依次是手机、服务器、PC存储行业下游需求占比较大的依次是智能手机、服务器、PC等领域。目前人工智能新一轮浪潮的爆发,带动AI服务器市场需求大幅增长,ChatGPT的数据获取、数据整理、训练、需要存储芯片支持,存储芯片需求也随之增长。从长期来看,随着库存出清,供需关系得到改善,存储芯片市场逐步复苏。下游应用领域及终端产品的快速发展将进一步带动存储芯片需求的不断增加,广阔的新兴市场为行业带来新的发展契机。

3.国产替代为行业带来发展机遇

我国是全球最大的消费类电子市场,其庞大的消费群体及旺盛的消费需求,吸引全球集成电路产业向中国市场转移,提升并丰富了我国集成电路产业链。同时,产业政策的支持吸引一大批高端人才回国发展,人才聚集使得国内企业逐步积累了自主知识产权和核心技术,为存储芯片的国产替代提供了产业基础,推动自给率提升,为行业带来新的发展机遇。