关键词: 模拟芯片

中商情报网讯:模拟芯片是集成电路的一大重要分支,主要可分为电源管理芯片、信号链芯片两大类,具有产品生命周期长、竞争格局稳定等特点。我国是全球最大的电子产品生产及消费市场,消费电子领域的巨大需求带动了国内模拟芯片产业的飞速发展。

一、模拟芯片概况

(一)模拟芯片的定义

模拟芯片是指处理连续性的光、声音、电/磁、位置/速度/加速度等物理量和温度等自然模拟信号的芯片。模拟芯片具有高信噪比、低失真、低耗电、高可靠性与稳定性等特点。

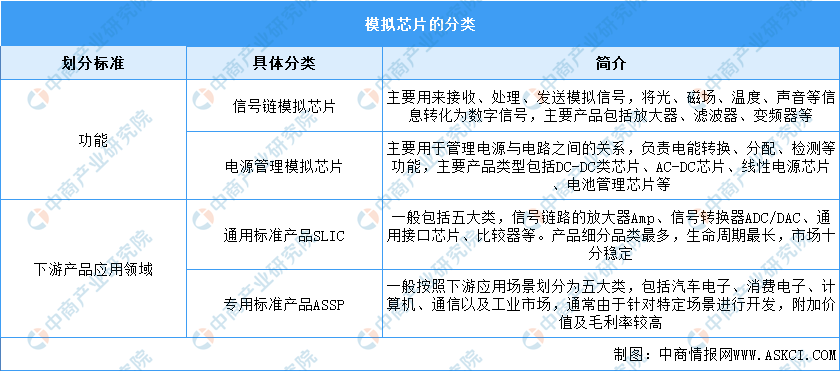

(二)模拟芯片的分类

按照功能划分,模拟芯片可分为电源管理芯片和信号链芯片两大类。按照下游产品应用领域的不同,模拟芯片可分为通用标准产品SLIC和专用标准产品ASSP。具体分类如下:

资料来源:中商产业研究院整理

二、产业利好政策

模拟芯片是集成电路的重要组成部分,近年来,中国集成电路行业受到各级政府的高度重视和国家产业政策的重点支持。国家陆续出台了多项政策,如《国务院关于印发“十四五”数字经济发展规划的通知》《关于加强产融合作推动工业绿色发展的指导意见》等,集成电路行业相关政策具体如下:

资料来源:中商产业研究院整理

三、模拟芯片行业现状分析

1.全球模拟芯片市场规模

近年来受益于PC、通信、可穿戴产品、AIoT设备等电子设备的品类和市场容量的扩张,模拟芯片的市场规模总体呈扩张趋势。根据WSTS统计,全球模拟芯片市场规模从2017年的531亿美元增长到2021年的741亿美元。2022年全球模拟芯片市场规模约为845亿美元。预计2023年全球模拟芯片市场规模将达948亿美元。

数据来源:WSTS、中商产业研究院整理

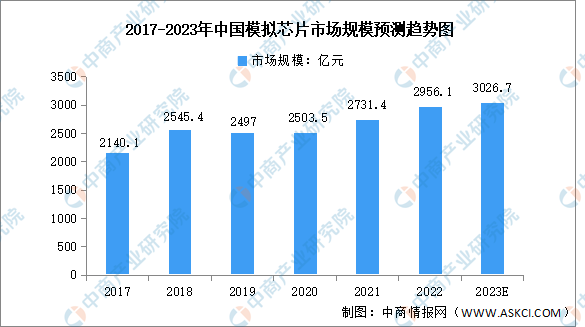

2.中国模拟芯片市场规模

中国模拟芯片市场是全球最主要的模拟芯片消费市场,市场占比超过三分之一。根据Frost&Sullivan数据,我国2022年模拟芯片市场规模约为2956.1亿元,2017-2022年复合增长率约为6.7%,高于全球同期增长水平。随着新技术和产业政策的双轮驱动,未来中国模拟芯片市场将迎来发展机遇,预计2023年将达3026.7亿元。

数据来源:中商产业研究院整理

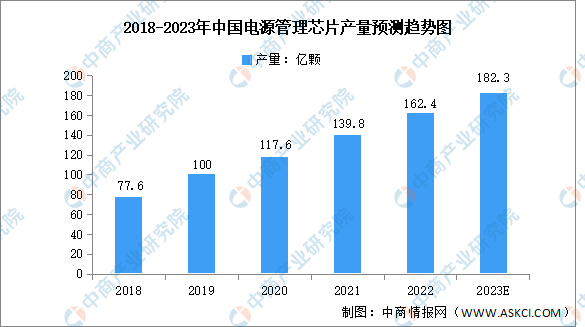

3.电源管理芯片产量

得益于行业规模的快速增长及下游需求的旺盛,近年来我国电源管理芯片产量随之增长,2021年中国电源管理芯片产量139.8亿颗,同比增长15.9%。2022年中国电源管理芯片产量约为162.4亿颗,预计2023年产量将达182.3亿颗。

数据来源:中商产业研究院整理

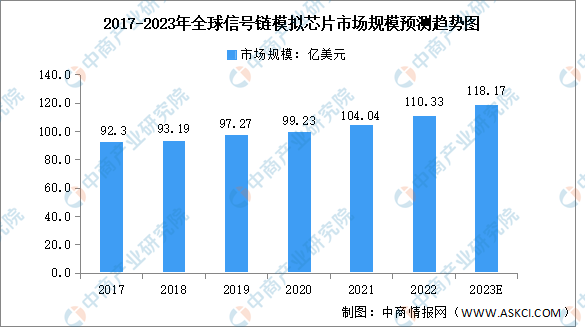

4.信号链芯片市场规模

信号链芯片是连接物理世界和数字世界的桥梁,负责对模拟信号进行收发、转换、放大、过滤等,产品主要包括线性产品、转换器产品、接口产品三大类。数据显示,全球信号链模拟芯片市场规模由2017年的92.3亿美元增至2022年的110.33亿美元,复合年均增长率达3.6%,预计2023年将增至118.17亿美元。

数据来源:ICInsights、中商产业研究院整理

5.模拟芯片竞争格局

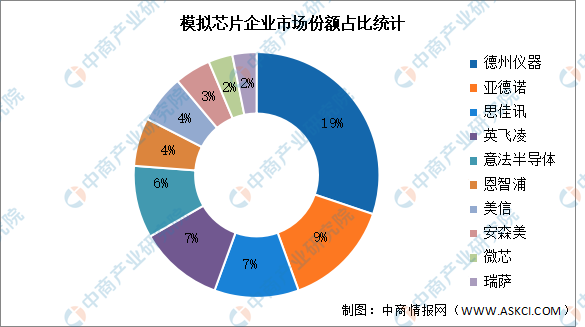

模拟芯片行业起步于欧美等发达国家,多年的发展使得境外厂商在技术积累、客户资源、品牌效应等方面形成巨大优势。目前,模拟集芯片市场依然由境外企业主导。从销售额来看,德州仪器、亚德诺、思佳讯、英飞凌市场份额较高,全球市场占有率分别达19%、9%、7%、7%。其次是意法半导体、恩智浦、美信,市场占有率分别为6%、4%、4%。

数据来源:GGII、中商产业研究院整理

四、重点企业分析

1.韦尔股份

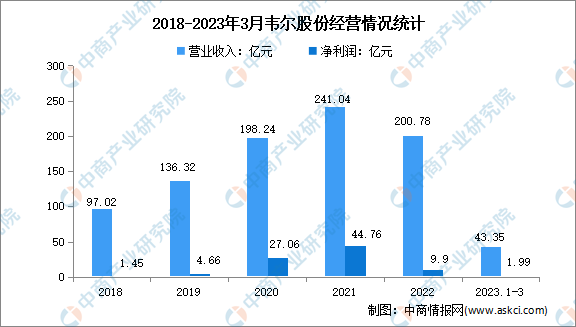

韦尔股份一直从事半导体产品设计业务和半导体产品分销业务,其研发设计模拟芯片及器件也已实现了在手机、安防、物联网终端市场的广泛布局了,在国内同领域也有着较高的品牌影响力。2022年,韦尔股份实现营业收入200.78亿元,实现净利润9.9亿元。2023年一季度,韦尔股份营业收入43.35亿元,净利润1.99亿元。

数据来源:中商产业研究院整理

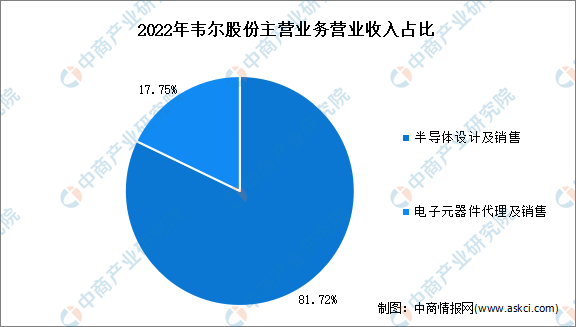

从主营业务来看,2022年,韦尔股份半导体设计及销售、电子元器件代理及销售营业收入分别为164.07亿元、35.65亿元,占比分别为81.72%、17.75%。

数据来源:中商产业研究院整理

2.圣邦股份

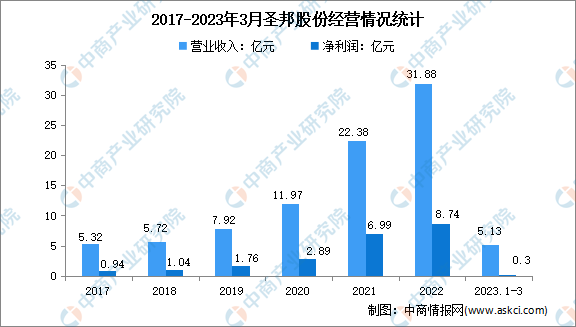

圣邦股份是专注于高性能、高品质模拟集成电路研究、开发与销售的高新技术企业,主营业务为模拟芯片的研发与销售,属于半导体集成电路产业中的集成电路设计行业。2022年,圣邦股份实现营业收入31.88亿元,净利润8.74亿元。2023年一季度,圣邦股份实现营业收入5.13亿元,净利润0.3亿元。

数据来源:中商产业研究院整理

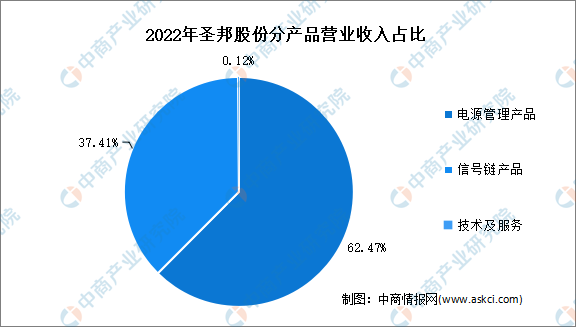

分产品来看,2022年,圣邦股份电源管理产品、信号链产品营业收入占比分别为62.47%、37.41%。

数据来源:中商产业研究院整理

3.卓胜微

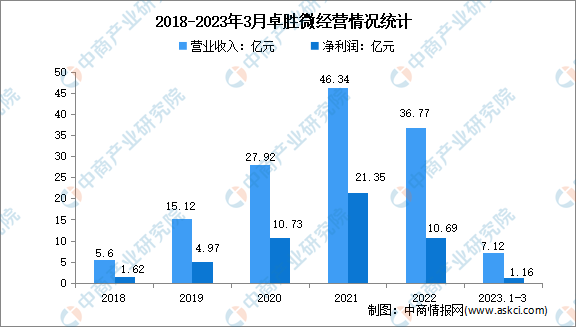

卓胜微是江苏省高新技术企业,专注于射频集成电路领域的研究、开发与销售,客户覆盖全球主要安卓手机厂商,卓胜微低功耗蓝牙微控制器芯片主要应用于智能家居、可穿戴设备等电子产品。2022年,卓胜微实现营业收入36.77亿元,净利润10.69亿元。2023年一季度,卓胜微实现营业收入7.12亿元,净利润1.16亿元。

数据来源:中商产业研究院整理

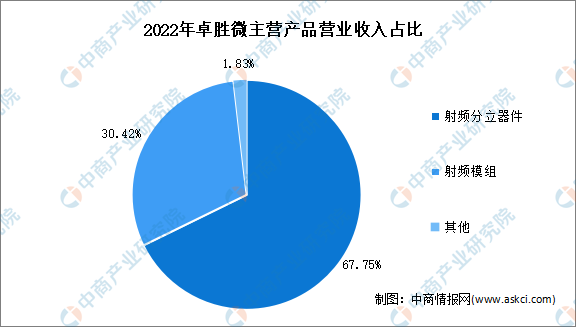

分产品来看,2022年,卓胜微射频分立器件、射频模组营业收入占比分别为67.75%、30.42%。

数据来源:中商产业研究院整理

4.艾为电子

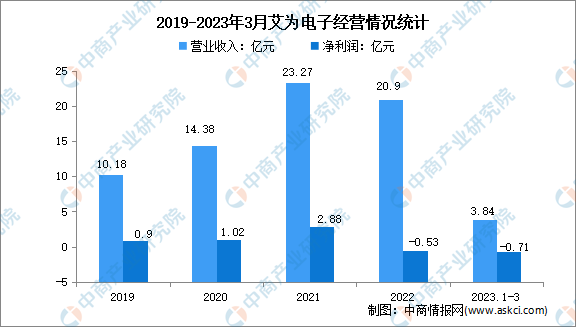

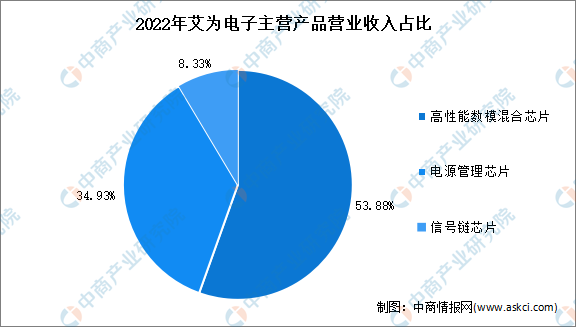

艾为电子是一家专注于高品质数模混合信号、模拟、射频的集成电路设计企业,主营业务为集成电路芯片研发和销售,主要产品包括音频功放芯片、电源管理芯片、射频前端芯片、马达驱动芯片等。2022年,艾为电子实现营业收入20.9亿元,净利润亏损0.53亿元;2023年一季度,艾为电子实现营业收入3.84亿元,净利润亏损0.71亿元。

数据来源:中商产业研究院整理

2022年,艾为电子高性能数模混合芯片、电源管理芯片、信号链芯片分别实现营业收入11.26亿元、7.3亿元、1.74亿元,占比分别为53.88%、34.93%、8.33%。

数据来源:中商产业研究院整理

5.晶丰明源

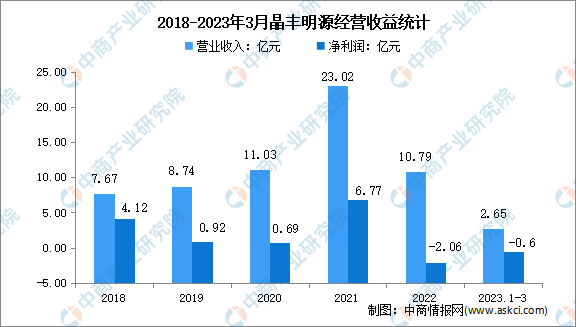

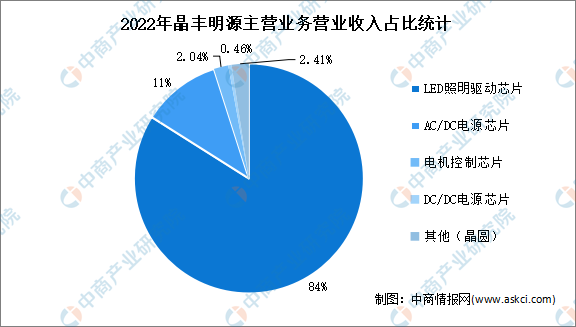

晶丰明源是国内领先的电源管理驱动类芯片设计企业之一,主营业务为模拟半导体电源管理类芯片的设计、研发与销售。晶丰明源是国内率先实现LED照明驱动芯片国产化的企业之一,目前已成长为国际领先的LED照明驱动芯片设计企业之一。2022年,晶丰明源实现营业收入10.79亿元,净利润亏损2.06亿元。2023年一季度,晶丰明源实现营业收入2.65亿元,净利润亏损0.6亿元。

数据来源:中商产业研究院整理

分产品来看,2022年晶丰明源主营业务包括LED照明驱动芯片、AC/DC电源芯片、电机控制芯片、DC/DC电源芯片,营业收入分别为9.06亿元、1.2亿元、0.22亿元、0.05亿元,分别占主营业务收入的84%、11%、2.04%、0.46%。

数据来源:中商产业研究院整理

五、模拟芯片行业发展前景

1.全球范围内产业链转移促进行业发展

伴随我国半导体产业在全球市场份额的提升,终端消费品的制造中心向亚太和中国聚集,整个模拟芯片设计产业呈现出由美国、欧洲、日本向中国转移的趋势,国内芯片设计公司将面临较大的发展空间与机遇。来自中国企业的竞争导致行业无法维持原来的超高毛利,因此欧美大型芯片设计企业有逐步淡出民用消费类市场,转向汽车级、工业级、军品级乃至宇航级等其他性能要求更高的市场的趋势。在产业转移的过程中,国内企业将更容易切入民用消费市场,模拟芯片行业将迎来广阔的发展空间。

2.国家政策支持加快行业国产替代进程

目前,国内模拟芯片市场仍由国际巨头公司所垄断,海外厂商占据了约八成的市场规模。随着国际贸易摩擦的升级,国内市场对国产芯片产生了更多的需求,加速了国内客户导入本土模拟芯片厂商的步伐。另外,为了解决国际贸易摩擦带来“卡脖子”难题,国内政策继续加码,2020年颁布的《国务院关于印发新时期促进集成电路产业和软件产业高质量发展若干政策的通知》等政策进一步促进了集成电路行业的繁荣,促进国产化替代加速进行。

3.下游市场发展推动模拟芯片市场增长

目前,模拟芯片市场依然处于增量阶段,市场规模巨大,同时由于行业具有一定的抗周期属性,整体市场保持较为稳定的增长。目前,中国已成为全球最大的电子产品消费和生产市场,下游市场需求旺盛。模拟芯片作为产业智能化进程中必不可少的关键电子部件,受到便携式设备、通讯设备、汽车电子、智能家居等行业的快速增长的驱动,同时叠加物联网技术和5G技术的发展,模拟芯片市场将从中持续获益。