关键词: 封装测试

中商情报网讯:全球半导体产业经历二次产业转移,目前处于第三次产业转移的进程之中,作为半导体领域壁垒相对较低的领域,封测产业目前主要转移至亚洲区域,主要包括中国大陆、中国台湾、东南亚等。封测产业已成为我国半导体的强势产业,市场规模持续向上突破。

一、封装测试定义

封装测试行业实质上包括了封装和测试两个环节。其中封装是将芯片在基板上布局、固定及连接,并用绝缘介质封装形成电子产品的过程,目的是保护芯片免受损伤,保证芯片的散热性能,以及实现电信号的传输。

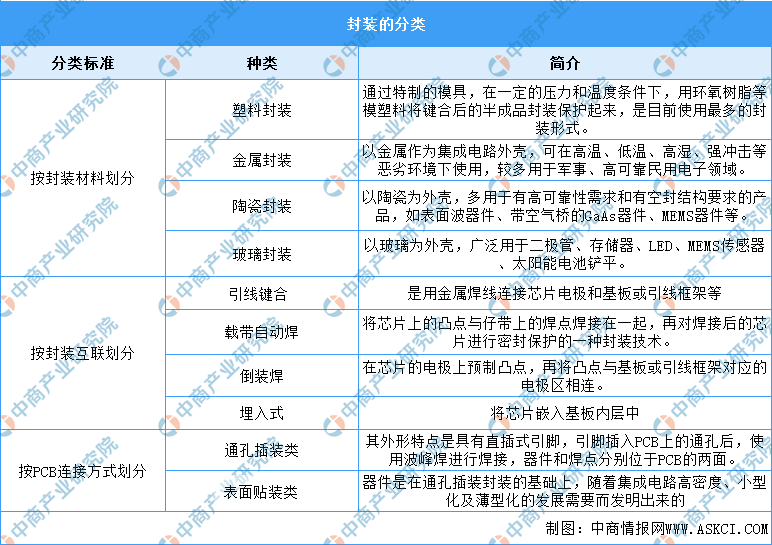

根据封装材料的不同,封装可分为,塑料封装、金属封装、陶瓷封装、玻璃封装。根据封装互联的不同,可分为引线键合、载带自动焊、倒装焊、埋入式。根据PCB连接方式的不同,可分为通孔插装类、表面贴装类。具体如图所示:

资料来源:中商产业研究院整理

二、封装测试行业发展政策

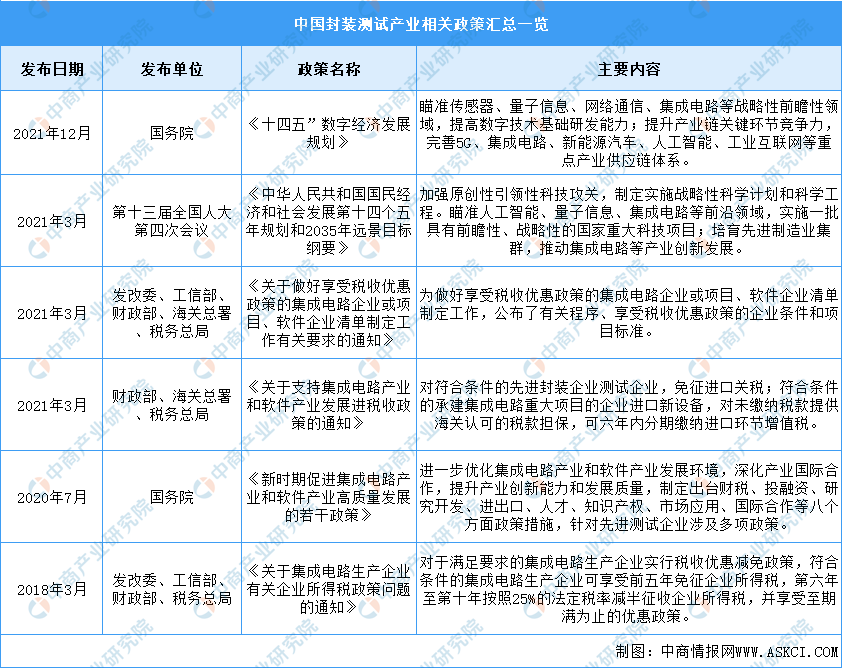

近年来,中国封装测试行业受到各级政府的高度重视和国家产业政策的重点支持。国家陆续出台了多项政策,鼓励封装测试行业发展与创新,《十四五”数字经济发展规划》《中华人民共和国国民经济和社会发展第十四个五年规划和2035年远景目标纲要》《关于做好享受税收优惠政策的集成电路企业或项目、软件企业清单制定工作有关要求的通知》等产业政策为封装测试行业的发展提供了明确、广阔的市场前景,为企业提供了良好的生产经营环境。

资料来源:中商产业研究院整理

三、封装测试行业发展现状

1.产业规模

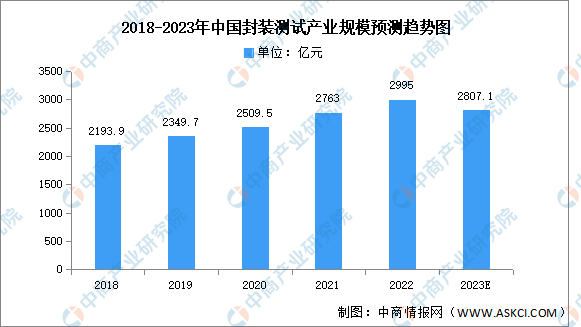

全球半导体产业链向国内转移,封测产业已成为我国半导体的强势产业,市场规模持续向上突破。2022年中国封测产业规模达2995亿元,同比增长8.4%。由于目前市场依旧保持低迷,预计2023年产业规模将小幅下降至2807.1亿元。

数据来源:中国半导体行业协会、中商产业研究院整理

2.市场结构

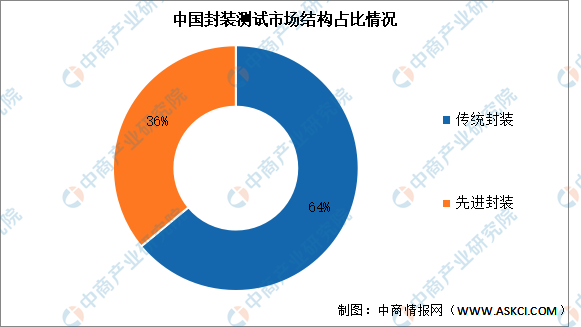

封装技术分为传统封装和先进封装,两种技术之间不存在明确的替代关系。目前市场主要以传统封装为主,占比达64%;先进封装占比达36%。

数据来源:中商产业研究院整理

3.竞争格局

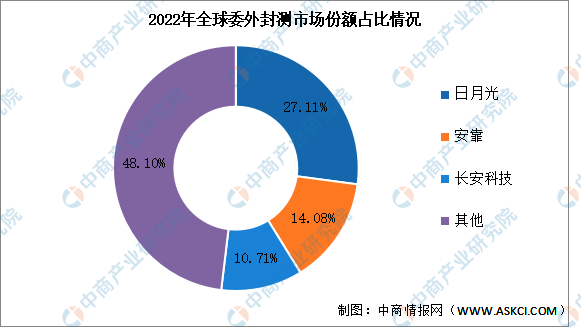

目前封装测试市场集中度较高,2022年全球委外封测市场中,前三企业市占率超过50%,分别为日月光、安靠和长电科技,占比分别为27.11%、14.08%和10.71%。

数据来源:中商产业研究院整理

4.企业布局情况

目前国内封装测试企业数量超过1200家,大部分本土企业体量仍然较小,2022年营收超过5亿元人民币的企业不超过20家。目前国内集成电路封测企业处于百花齐放、百家争鸣的竞争格局。

资料来源:中商产业研究院整理

四、封装测试行业重点企业

1.长电科技

江苏长电科技股份有限公司是全球领先的集成电路制造和技术服务提供商,提供全方位的芯片成品制造一站式服务,包括集成电路的系统集成、设计仿真、技术开发、产品认证、晶圆中测、晶圆级中道封装测试、系统级封装测试、芯片成品测试并可向世界各地的半导体客户提供直运服务。

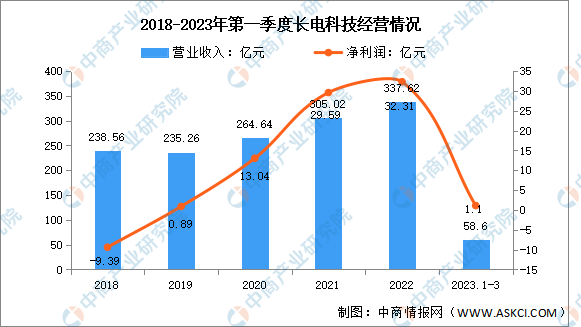

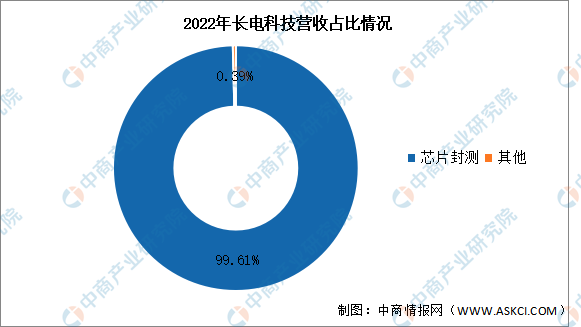

2023年第一季度实现营业收入58.6亿元,同比下降27.99%;实现归母净利润1.1亿元,同比下降87.22%。2022年芯片封测站整体营收的99.61%。

数据来源:中商产业研究院整理

数据来源:中商产业研究院整理

2.通富微电

通富微电子股份有限公司专业从事集成电路的封装和测试,拥有年封装15亿块集成电路、测试6亿块集成电路的生产能力,是中国国内目前规模最大、产品品种最多的集成电路封装测试企业之一。

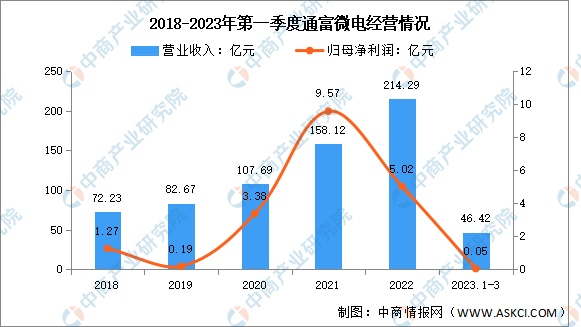

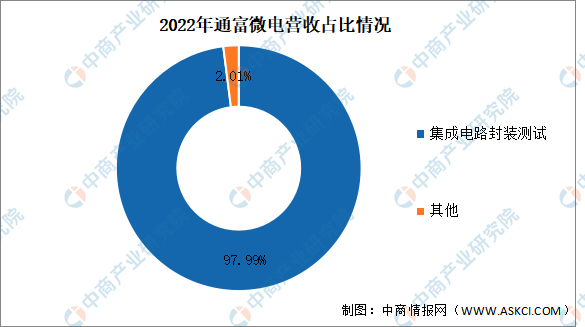

2023年第一季度实现营业收入46.42亿元,同比增长3.11%;实现归母净利润0.05亿元,同比下降96.97%。2022年集成电路封装测试占整体营收的97.99%。

数据来源:中商产业研究院整理

数据来源:中商产业研究院整理

3.华天科技

天水华天科技股份有限公司的主营业务为集成电路封装测试,目前华天科技集成电路封装产品主要有DIP/SDIP、SOT、SOP、SSOP、TSSOP/ETSSOP、QFP/LQFP/TQFP、QFN/DFN、BGA/LGA、FC、MCM(MCP)、SiP、WLP、TSV、Bumping、MEMS、Fan-Out等多个系列。

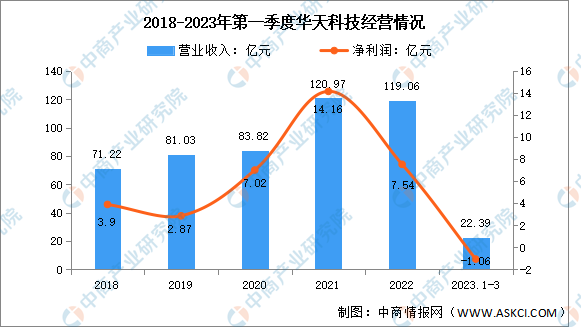

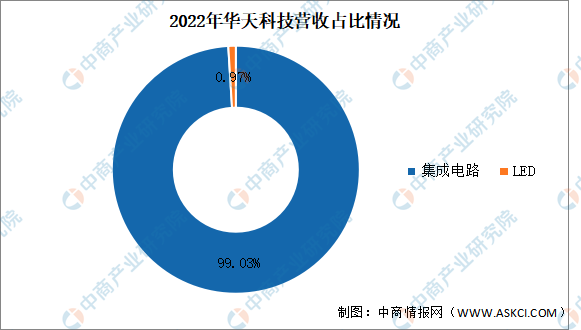

2023年第一季度实现营业收入22.39亿元,同比下降25.57%;归母净利润亏损1.06亿元。2022年主营产品包括集成电路、LED,营收分别占整体的99.03%、0.97%。

数据来源:中商产业研究院整理

数据来源:中商产业研究院整理

4.甬矽电子

甬矽电子(宁波)股份有限公司的主营业务为集成电路封装和测试方案开发、不同种类集成电路芯片的封装加工和成品测试服务,以及与集成电路封装和测试相关的配套服务。

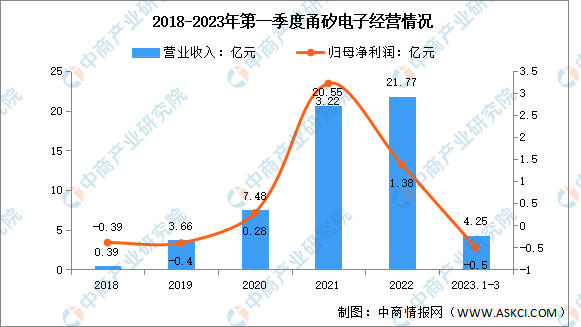

2023年第一季度实现营业收入4.25亿元,同比下降26.85%;归母净利润亏损0.5亿元。2022年集成电路封装测试占整体营收的98.98%。

数据来源:中商产业研究院整理

数据来源:中商产业研究院整理

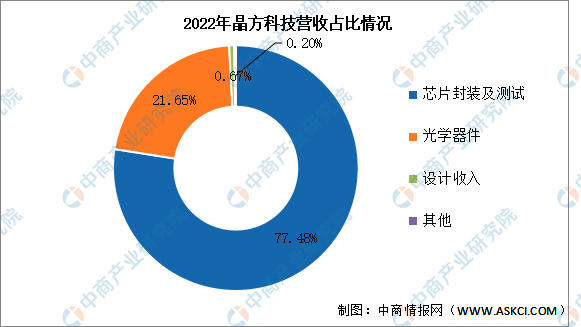

5.晶方科技

苏州晶方半导体科技股份有限公司主营业务是传感器领域的封装测试业务。主要产品为芯片封装、芯片测试、芯片设计等。

2023年第一季度实现营业收入2.23亿元,同比下降26.89%;实现归母净利润0.29亿元,同比下降68.48%。2022年主营产品包括芯片封装及测试、光学器件、设计收入,营收分别占整体的77.48%、21.65%、0.67%。

数据来源:中商产业研究院整理

数据来源:中商产业研究院整理

五、封装测试行业发展前景

1.市场重心转移,封测产业景气度持续回升

随着疫情放开后经济回暖,全球半导体产业链向国内转移,封测产业已成为我国半导体的强势产业,市场规模持续向上突破。由于在集成电路产业链中承接集成电路设计公司的订单并且与集成电路制造企业密切联系,封测行业的景气度与集成电路整体行业景气度基本一致。封测行业景气度底部企稳,稼动率已有回暖迹象。此外,下游市场需求旺盛,全球集成电路封测市场总体呈现较高的景气程度。

2.大陆芯片设计公司逐渐成熟为行业带来发展机遇

由于中国大陆芯片设计行业发展较晚,显示驱动芯片设计厂商主要集中于中国台湾地区。而封测行业又遵循“就近原则”,就近晶圆制造代工厂,对显示驱动芯片设计公司而言可以缩短从晶圆制造厂到封装测试厂的交付周期、降低生产运输成本和晶圆污损风险。如今,中国大陆逐渐具备比肩中国台湾地区芯片设计能力与晶圆代工能力。中国大陆芯片设计公司的逐渐成熟将为本土封测厂商提供更多合作机会,增强封测厂商的竞争力。

3.芯片价格上升为行业带来广阔发展前景

随着全球晶圆产能紧张,集成电路行业迎来新一轮的上升周期,持续上涨的封测价格为企业带来了较高的毛利,减轻了前期投资所需带来的资金压力,加速了企业资金的回笼。未来,从需求端来看,依然将有新增的面板产能释放,对于芯片的需求持续走高,持续推高芯片的销售价格,芯片封测市场规模也将随之上涨。