关键词: 光刻胶

中商情报网讯:光刻胶又名“光致抗蚀剂”,是一种在紫外光等光照或辐射下,其溶解度会发生变化的薄膜材料。光刻胶是一种重要的半导体材料,在半导体产业中占有重要地位。随着半导体技术的发展,光刻胶的发展前景也越来越广阔。

一、产业链

光刻胶产业链上游为原材料,包括树脂、单体、光引发剂和溶剂等;中游为光刻胶制造环节,光刻胶产品主要包括PCB光刻胶、面板光刻胶、半导体光刻胶。下游为应用环节,主要包括PCB、半导体、面板显示、芯片等。

图片来源:中商产业研究院

二、上游分析

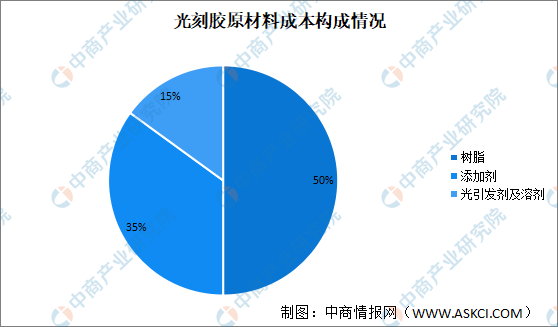

1.原材料成本构成

光刻胶是由树脂、添加剂(包括单体、助剂)、光引发剂和溶剂等组成的对光敏感的混合液体。从成本构成来看,树脂占比最大约50%,其次是添加剂(包括单体、助剂)占比约35%,光引发剂、溶剂成本合计占比约15%。

数据来源:中商产业研究院整理

2.合成树脂

随着国民经济和石油化工产业的发展,中国合成树脂生产规模不断扩大,行业工艺技术水平不断提高,产品产量不断增加。中商产业研究院发布的《2023-2029中国合成树脂市场现状研究分析与发展前景预测报告》显示,2022年中国合成树脂产量11366.9万吨,同比增长1.5%。中商产业研究院分析师预测,2023年中国合成树脂产量将达11621.6万吨。

数据来源:国家统计局、中商产业研究院数据库

3.原材料产业竞争格局

根据Trendbank数据,全球光刻胶原料的主要生产企业分别位于日本、美国、中国、韩国、英国以及荷兰。其中所属地在日本企业最多,占据全球光刻胶原材料生产企业数量的49%。中国企业数量占比29%,但我国技术水平仍与国际水平相差较大,产量和规模较小,且品种规格较为单一,主要原料仍然依赖进口,日韩及欧美厂商仍占据主要地位。

数据来源:Trendbank、中商产业研究院整理

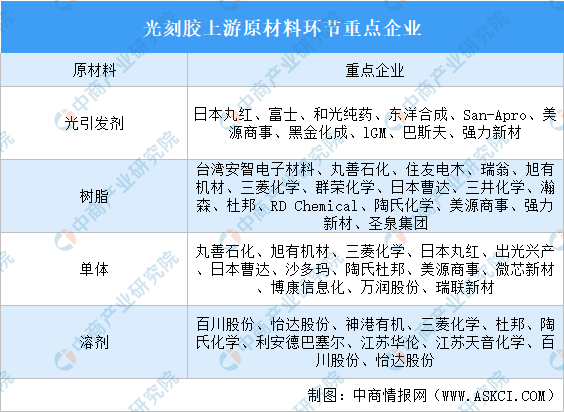

4.原材料重点企业介绍

我国光刻胶原材料被外企垄断,本土企业规模小,国产化率低,由此增加了国内光刻胶生产成本以及供应链风险。

资料来源:中商产业研究院整理

三、中游分析

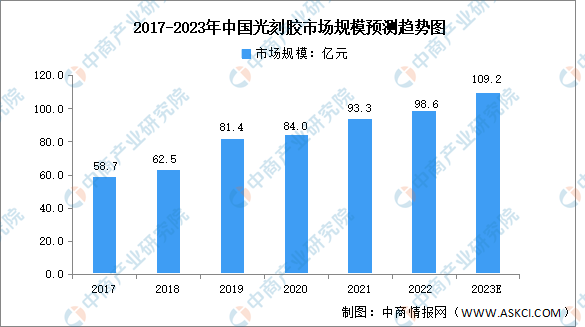

1.光刻胶市场规模

目前,我国光刻胶产业链雏形初现,从上游原材料、中游成品制造到下游应用均在逐步完善,且随着下游需求的逐渐扩大,光刻胶市场规模显著增长。中商产业研究院发布的《2024-2029全球及中国光刻胶和光刻胶辅助材料行业发展现状调研及投资前景分析报告》显示,我国光刻胶市场规模由2017年58.7亿元增至2022年98.6亿元,年均复合增长率为10.9%。中商产业研究院分析师预测,预计2023年我国光刻胶市场规模可达109.2亿元。

数据来源:中商产业研究院整理

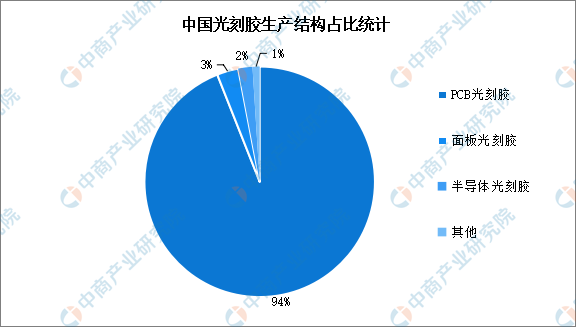

2.光刻胶产品结构

光刻胶可以分为面板光刻胶(LCD光刻胶)、PCB光刻胶和半导体光刻胶(芯片光刻胶),其中半导体光刻胶生产难度较高。

全球光刻胶产品占比中,三种光刻胶生产结构较为均衡,相比之下,我国光刻胶行业发展起步较晚,生产能力主要集中在PCB光刻胶等中低端产品,其中PCB光刻胶占比达94%,而半导体光刻胶等高端产品仍需大量进口,自给率较低。未来随着光刻胶企业生产能力的提高,我国光刻胶生产结构将会进一步优化。

数据来源:中商产业研究院整理

3.光刻胶国产化程度

从光刻胶国产化程度来看,生产技术难度较低的PCB光刻胶国产化程度较高,面板光刻胶和半导体光刻胶国产化程度很低,半导体光刻胶是技术难度最高但成长性最好的细分市场,其中G/I线光刻胶国产替代率相对较高,而EUV光刻胶国产替代化程度最低,目前还处于研发阶段。

资料来源:中商产业研究院整理

4.光刻胶行业竞争格局

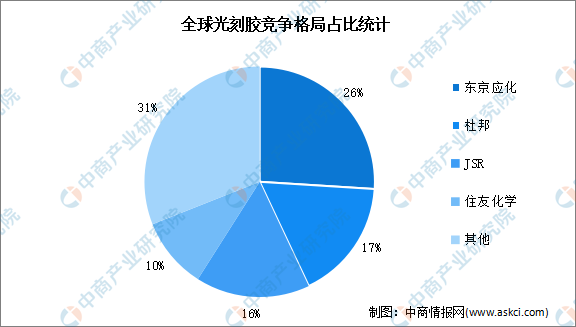

光刻胶市场被东京应化、杜邦、JSR、住友化学等国外巨头所垄断,日企在全球光刻胶市场中占据重要地位。其中,东京应化市场份额占比最高达26%,杜邦、JSR、住友化学市场份额占比分别为17%、16%、10%。

数据来源:中商产业研究院整理

5.光刻胶重点企业介绍

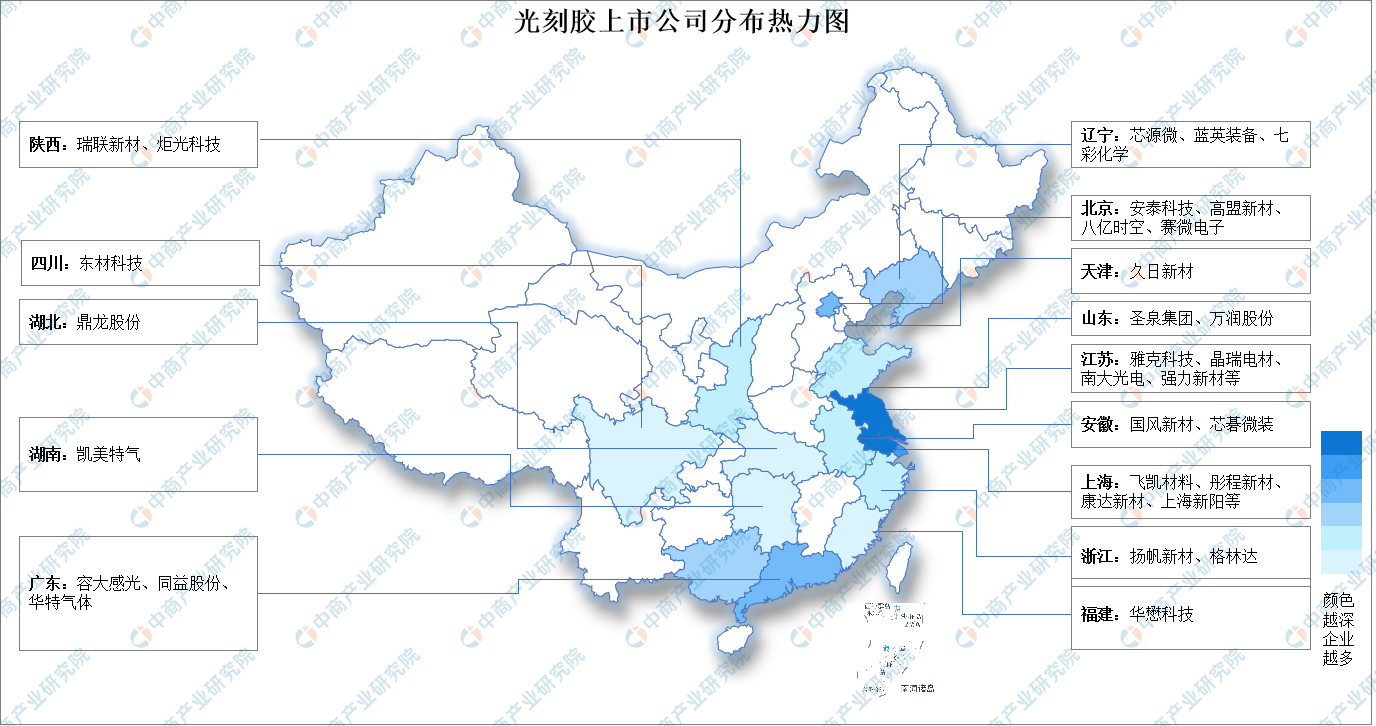

中国光刻胶上市公司主要集中在东南沿海地区,其中,江苏上市公司最多达16家,上海9家,广东、北京各4家。

数据来源:中商产业研究院整理

6.光刻胶企业热力分布图

数据来源:中商产业研究院整理

四、下游分析

1.PCB市场规模

中商产业研究院发布的《2024-2029中国5G PCB市场现状及未来发展趋势》显示,2022年中国PCB市场规模3078.16亿元,同比增长2.6%。以ChatGPT为代表的人工智能技术的快速发展,将推动AI服务器及人工智能领域产品的大爆发,未来5年,5G、人工智能、物联网、工业4.0、云端服务器、存储设备、汽车电子等将成为驱动PCB需求增长的新方向。与此同时,全球电子整机以及汽车行业需求疲软,将对PCB行业产生一定影响,2023年中国PCB市场增速将放缓。对此,中商产业研究院分析师预测,2023年我国PCB市场规模可达3096.63亿元。

注:按1美元=6.8775元换算

数据来源:Prismark、中商产业研究院整理

2.半导体

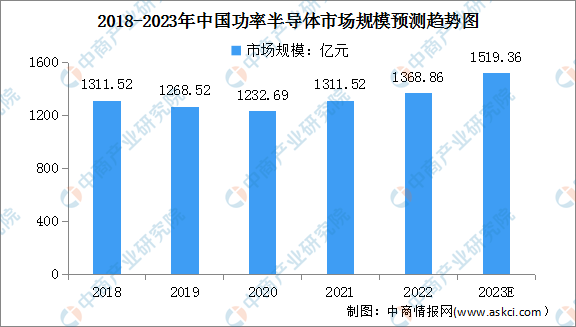

近年来,功率半导体作为实现电气化系统自主可控以及节能环保的核心零部件,在智能电网、新能源汽车等领域需求量将大幅提升。中商产业研究院发布的《2024-2029年半导体材料市场投资分析报告》显示,2022年中国功率半导体市场规模约为1368.86亿元(191亿美元),同比增长4.4%。中商产业研究院分析师预测,2023年中国功率半导体市场规模将进一步增长至1519.36亿元。

数据来源:Omdia、中商产业研究院整理

3.显示屏

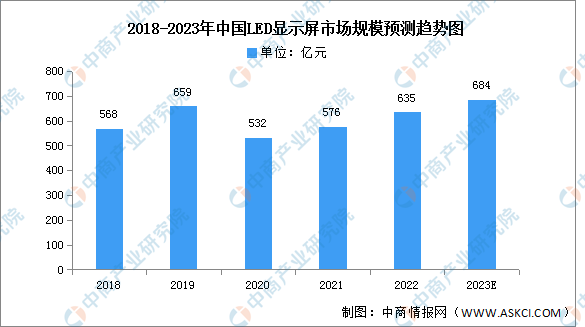

2020年,我国LED显示屏市场规模有所下降,主要因为国内LED显示屏企业受外贸企业回归,竞争加大,采取降价促销以稳定市场。中商产业研究院发布的《2024-2029中国高温LED显示屏市场现状及未来发展趋势》显示,2022年我国LED显示屏总体市场规模635亿元,同比增长10.2%。中商产业研究院分析师预测,预计2023年市场规模将达684亿元。

数据来源:GGII、中商产业研究院整理