关键词: 光刻机

中商情报网讯:光刻机是制造芯片的核心装备。它采用类似照片冲印的技术,把掩膜版上的精细图形通过光线的曝光印制到硅片上。为了避免在芯片产能爬坡时被外界的设备供应给“卡脖子”,国产光刻机正在加快突破。

一、产业链

中国光刻机产业链上游为材料、设备及组件;中游为不同类型光刻机,包括有掩膜光刻机和无掩膜光刻机;下游为应用领域,包括芯片制作、芯片封装、功率器件制造、LED、MEMS制造。

图片来源:中商产业研究院

二、上游分析

1.光刻胶

(1)市场规模

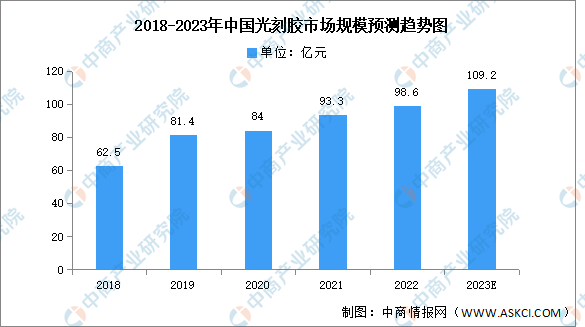

目前,我国光刻胶产业链雏形初现,从上游原材料、中游成品制造到下游应用均在逐步完善,且随着下游需求的逐渐扩大,光刻胶市场规模显著增长。中商产业研究院发布的《2024-2029全球及中国光刻胶和光刻胶辅助材料行业发展现状调研及投资前景分析报告》显示,我国光刻胶市场规模2022年达98.6亿元,同比增长5.68%。中商产业研究院分析师预测,预计2023年我国光刻胶市场规模可达109.2亿元。

数据来源:中商产业研究院整理

(2)竞争格局

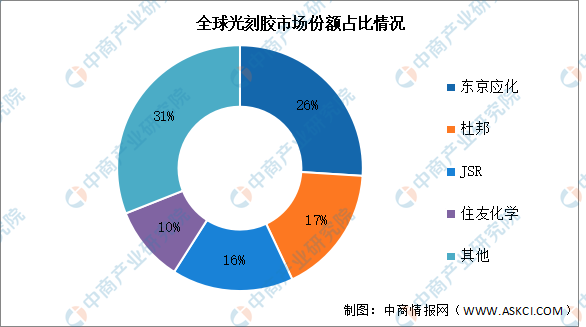

光刻胶市场被东京应化、杜邦、JSR、住友化学等国外巨头所垄断,日企在全球光刻胶市场中占据重要地位。其中,东京应化市场份额占比最高达26%,杜邦、JSR、住友化学市场份额占比分别为17%、16%、10%。

数据来源:中商产业研究院整理

2.电子特气

电子特种气体主要应用于光刻、刻蚀、成膜、清洗、掺杂、沉积等工艺环节,主要分为三氟化氮等清洗气体、六氟化钨等金属气相沉积气体等。中商产业研究院发布的《2023-2028年中国电子特气专题研究及发展前景预测评估报告》显示,2022年全球电子特气市场规模为50.01亿美元,同比增长8.43%,创下历史新高。中商产业研究院分析师预测,2023年市场规模将达51.91亿美元。

数据来源:TECHCET、中商产业研究院整理

3.涂胶显影设备

(1)市场规模

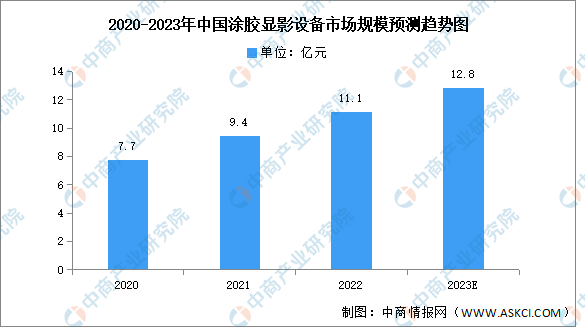

涂胶/显影机作为光刻机的输入和输出设备,主要通过机械手使晶圆在各系统之间传输和处理,从而完成晶圆的光刻胶涂覆、固化、显影、坚膜等工艺过程,是集成电路制造过程中不可或缺的关键处理设备。中商产业研究院发布的《2017-2027全球及中国半导体设备行业深度研究报告》显示,2021年中国涂胶显影设备市场规模达9.4亿元,同比增长21.7%,2022年市场规模约为11.1亿元。中商产业研究院分析师预测,2023年市场规模将达12.8亿元。

数据来源:中商产业研究院整理

(2)竞争格局

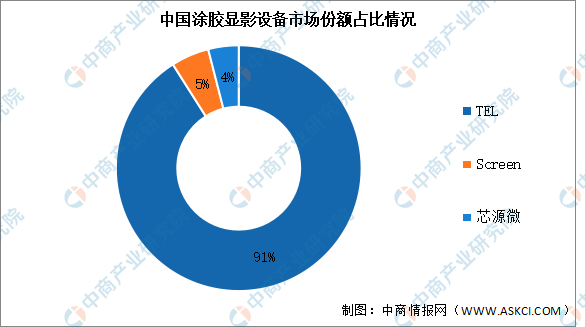

TEL在中国大陆的市占率高达91%,其次为Screen(迪恩士),占比接近5%,中国芯源微涂胶显影设备市场份额仅为4%。

数据来源:中商产业研究院整理

4.激光器

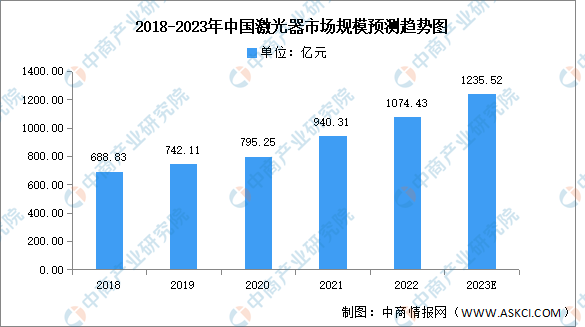

近年来,中国激光器市场规模保持增长趋势。中商产业研究院发布的《2024-2029年中国激光设备市场竞争分析及投资咨询报告》显示,2022年中国激光器市场规模增速加快,约为1074.43亿元,同比增长14.26%。中商产业研究院分析师预测,2023年将继续保持增长,市场规模将达1235.52亿元。

数据来源:Laser Focus World、中商产业研究院整理

5.掩膜板

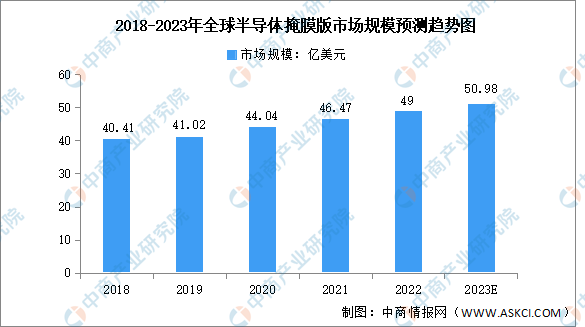

掩膜版是微电子制造过程中的图形转移母版,是平板显示、半导体、触控、电路板等行业生产制造过程中重要的关键材料,其中,半导体是掩膜版最主要的应用领域,占比60%。中商产业研究院发布的《2024-2029全球及中国光掩膜板行业研究及十四五规划分析报告》显示,2018-2022年,全球半导体掩膜版市场规模由40.41亿美元增长至49亿美元,复合年均增长率达4.9%。中商产业研究院分析师预测,2023年半导体掩膜版市场规模将继续增长至50.98亿美元。

数据来源:SEMI、中商产业研究院整理

三、中游分析

1.产品类别

光刻机按照有无掩模可分为有掩模光刻机和无掩模光刻机。这两类光刻机分别有不同的种类:无掩模光刻机分为电子束直写光刻机、激光直写光刻机、离子束直写光刻机,有掩模光刻机分为接近/接触式光刻机以及投影光刻机。

资料来源:中商产业研究院整理

2.销量

全球半导体设备行业复苏,受益于下游晶圆巨大需求、服务器云计算和5G基础建设的发展,相关芯片的需求增加。2022年约为510台,同比增长13.33%。随着下游市场需求持续升高,中商产业研究院分析师预测,2023全球市场仍将持续增长,销量将达550台。

数据来源:中商产业研究院整理

3.竞争格局

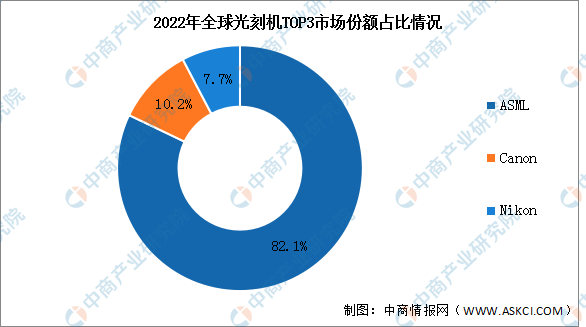

全球光刻机市场的主要竞争者为ASML、Nikon和Canon。2022年三大企业光刻机营收合计接近200亿美元,合计市场份额超过90%。其中,ASML光刻机营收约161亿美元,较2021年增长了23%,Canon光刻机营收约为20亿美元,Nikon光刻机业务营收约15亿美元。ASML市场份额占比82.1%,占绝对龙头地位。

数据来源:中商产业研究院整理

4.厂商出货量情况

在光刻机领域中,ASML拥有绝对优势,2022年共计出货量345台;佳能紧随其后,出货量达到176台;尼康相对数量较少,仅出货30台。其中,最先进的EUV光刻机,目前全球只有ASML有能力进行生产和销售。

资料来源:中商产业研究院整理

5.重点企业分析

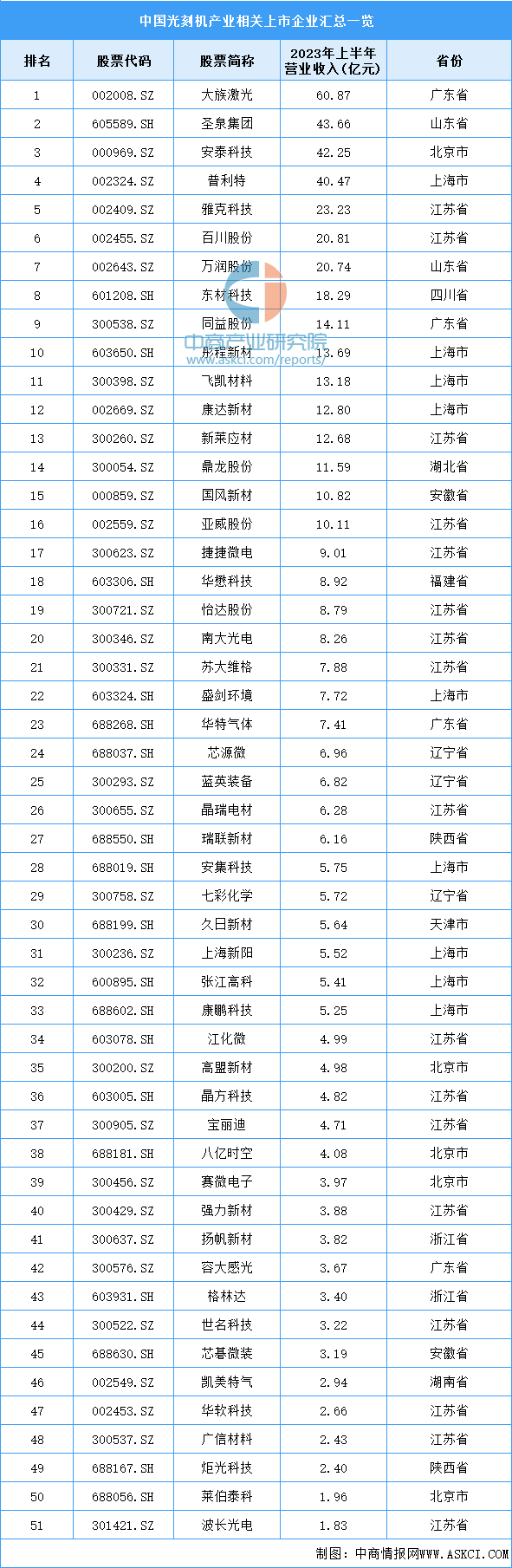

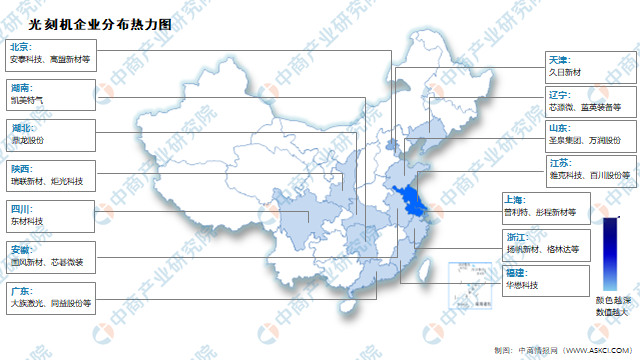

目前,光刻机产业相关A股上市企业共有51家,其中江苏省企业数量最多,达17家。上海市有9家企业,排名第二。

资料来源:中商产业研究院整理

6.企业热力分布图

资料来源:中商产业研究院整理

四、下游分析

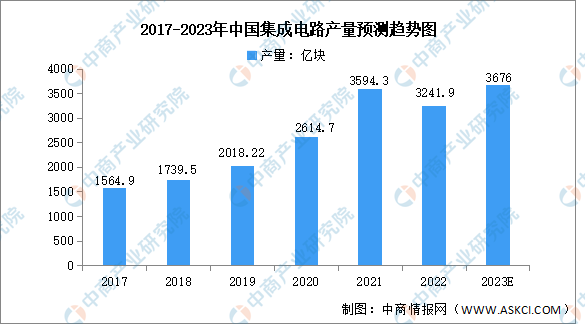

1.芯片

在巨大的市场需求下,我国集成电路产业实现快速发展,产量呈增长趋势。由2017年的1564.9亿块增长至2022年的3241.9亿块,复合年均增长率达15.7%。中商产业研究院分析师预测,2023年我国集成电路产量将增至3676亿块。

数据来源:中商产业研究院整理

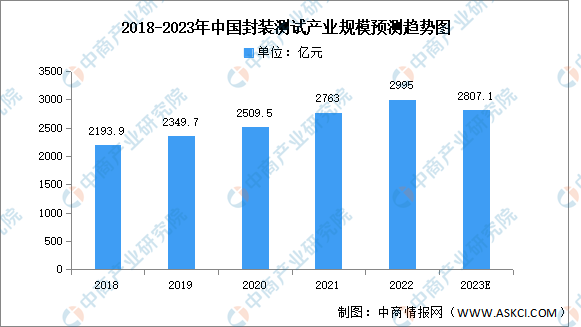

2.芯片封装

全球半导体产业链向国内转移,封测产业已成为我国半导体的强势产业,市场规模持续向上突破。中商产业研究院发布《2022-2027年中国集成电路封装测试行业调研分析及市场预测报告》显示,2022年中国封测产业规模达2995亿元,同比增长8.4%。由于目前市场依旧保持低迷,中商产业研究院分析师预测,2023年产业规模将小幅下降至2807.1亿元。

数据来源:中国半导体行业协会、中商产业研究院整理

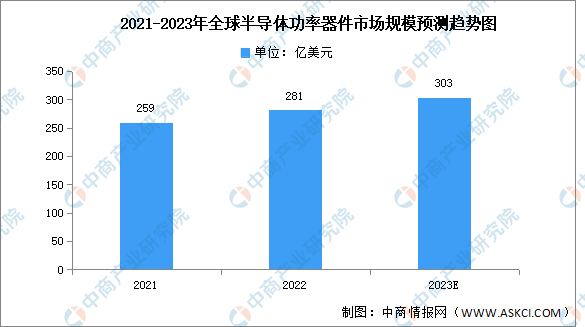

3.功率器件

半导体功率器件又称电力电子功率器件,主要用于电力设备的电能变换和电路控制,是进行电能(功率)处理的核心器件,弱电控制和强电运行间的桥梁。半导体功率器件是半导体分立器件中的主要组成部分。中商产业研究院发布的《2018-2023年互联网+功率器件市场前景研究报告》显示,2022年全球半导体功率器件281亿美元,同比增长8.49%。中商产业研究院分析师预测,到2023年市场规模将增长至303亿美元。

数据来源:Omdia、中商产业研究院整理