关键词: 激光器

中商情报网讯:激光器是激光的发生装置,也是激光应用设备中的核心部件之一。激光器作为激光工艺的核心元器件,受下游需求的有力拉动,增长潜力巨大,应用场景广阔。

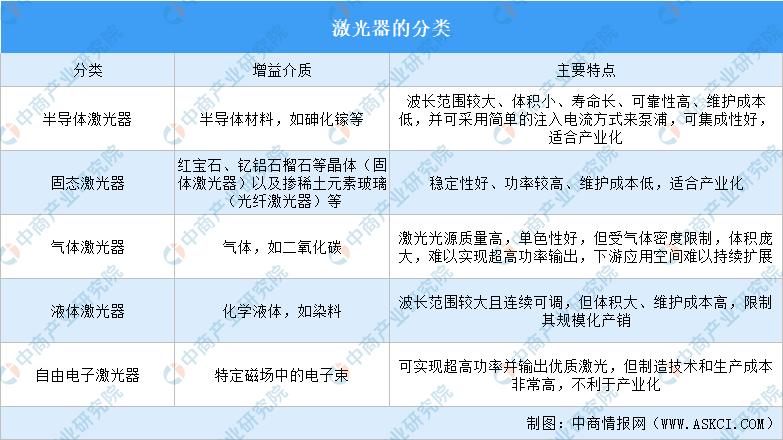

一、激光器的定义及分类

激光器是能发射激光的装置,激光器——能发射激光的装置。激光器根据增益介质,可以分为固态激光器、半导体激光器、气体激光器、液体激光器和自由电子激光器等。

资料来源:中商产业研究院整理

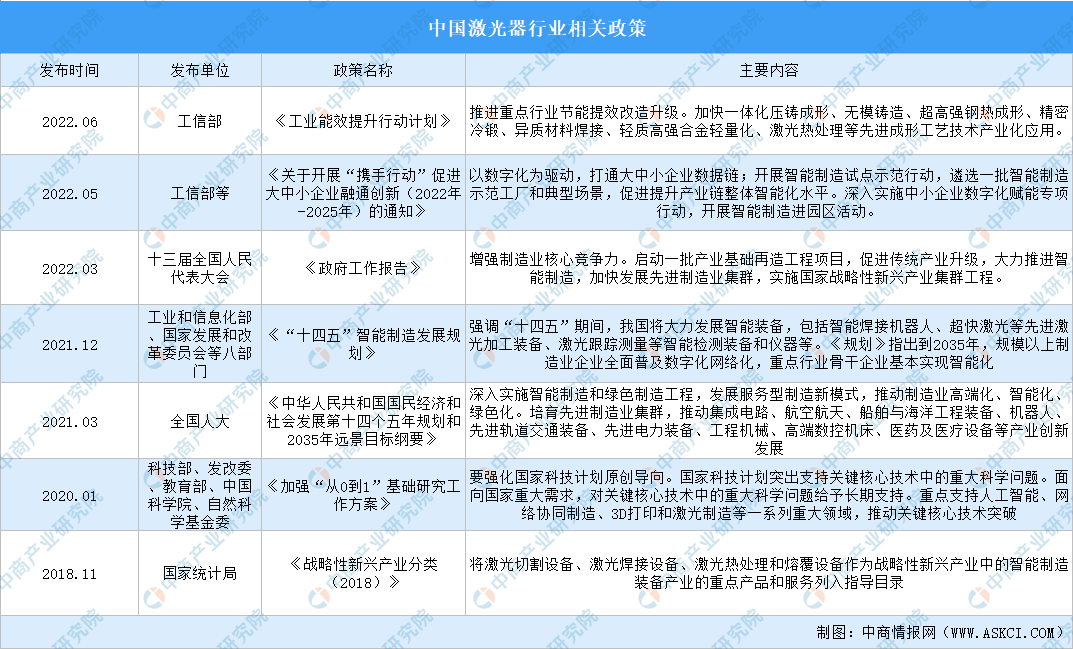

二、激光器行业发展政策

激光器是激光装备的核心部件,而激光装备的下游应用领域非常广泛,涉及电子信息、装备制造、通讯、交通设备、医疗设备、航空航天、石油管道、增材制造等诸多重要工业领域。激光技术是我国制造业转型升级的关键支撑技术之一,因此我国政府高度重视发展激光产业。近几年,我国出台了一系列支持激光器行业发展的相关政策。

资料来源:中商产业研究院整理

三、激光器行业发展现状

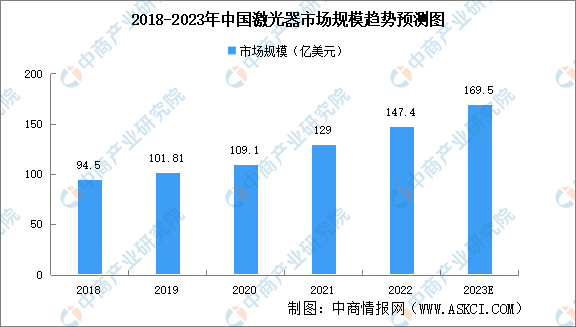

1、激光器市场规模

近年来,中国激光器市场规模保持增长趋势,2020年市场规模已达109.1亿美元,同比增长7.16%,占全球激光器市场66.12%的份额。2022年中国激光器市场规模增速加快,达到147.4亿美元,预计2023年将继续保持增长,市场规模将达169.5亿美元。

数据来源:Laser Focus World、中商产业研究院整理

2、激光器市场结构

目前,中国激光器市场主要以光纤激光器为主导,由于光纤激光器性能优异,适用性较强,近十年市场份额快速提升,占比达51%。半导体激光器、固体激光器、气体激光器占比差距较小,占比分别为17%、16%和16%。

数据来源:Strategies Unlimited、中商产业研究院整理

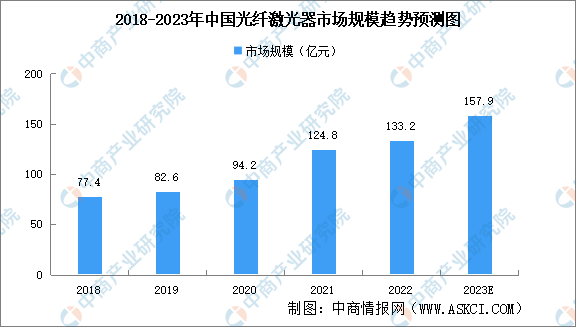

3、光纤激光器市场规模

随着中国制造业逐步向高端化、智能化转型升级,光纤激光器设备在工业领域生产制造的各个环节渗透率不断攀升,市场规模一直保持增长趋势。中商产业研究院发布《2023-2029全球及中国激光器行业深度研究报告》显示,2022年光纤激光器设备市场规模达133.2亿元。中商产业研究院分析师预测,2023年将进一步增长至157.9亿元。

数据来源:中商产业研究院整理

4、激光器市场竞争格局

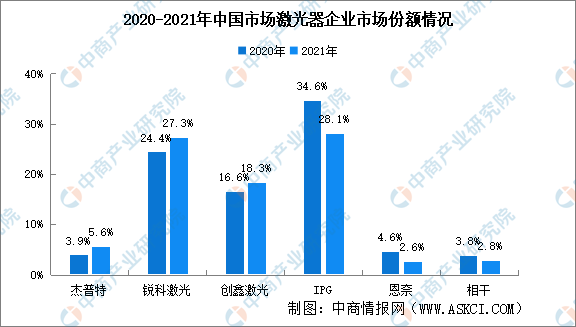

先前占据全球激光器市场绝大部分份额的国际巨头例如IPG、相干等在中国的市场份额逐步缩减,以杰普特、锐科激光、创鑫激光为代表的中国激光企业市场份额占有率近年来明显提升。预计未来中国激光器企业占据的市场份额会进一步扩大。

资料来源:中商产业研究院整理

5、激光器应用领域

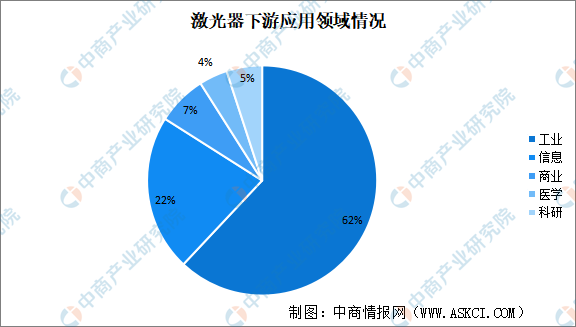

工业及信息领域为激光器下游主要应用领域。工业领域激光设备市场占比最大,达62%;其次为信息领域激光设备市场,占比达22%;商业领域占比7%,医学领域占比4%,科研领域占比5%。

数据来源:中商产业研究院整理

四、激光器行业重点企业

1、锐科激光

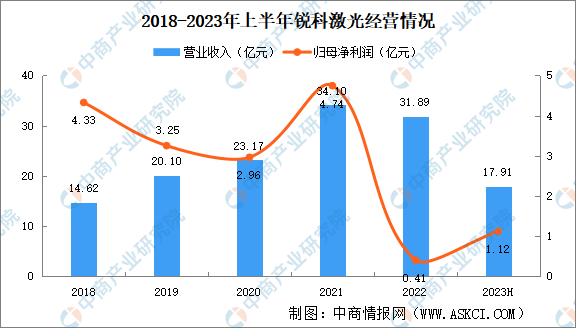

锐科激光是一家专业从事光纤激光器及其关键器件与材料的研发、生产和销售的国家火炬计划重点高新技术企业,拥有高功率光纤激光器国家重点领域创新团队和光纤激光器技术国家地方联合工程研究中心,是全球有影响力的具有从材料、器件到整机垂直集成能力的光纤激光器研发、生产和服务供应商。公司主营业务包括为激光制造装备集成商提供各类光纤激光器产品和应用解决方案。

2023年半年度,锐科激光营业收入17.91亿元,同比增长15.77%,归母净利润1.12亿元,同比增长412.26%。其中,连续光纤激光器营业收入14.72亿元,占比82.15%,脉冲光纤激光器营业收入2.148亿元,占比11.99%,超快激光器营业收入2794万元,占比1.56%。

数据来源:中商产业研究院数据库

数据来源:中商产业研究院数据库

2、杰普特

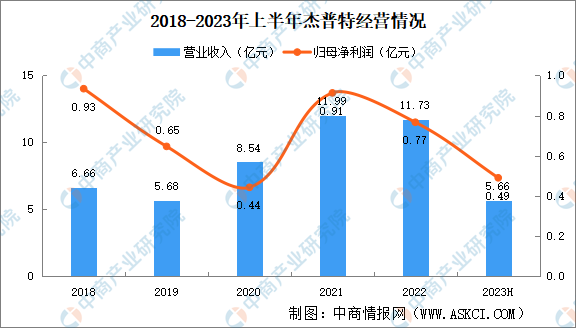

杰普特成立于2006年,是一家集研发、生产和销售激光器、激光/光学智能装备和光纤器件于一体的国家级高新技术企业。经过多年发展,公司搭建了国际化的研发、营销平台,产品和服务覆盖全球。公司坚持“激光光源+”的产业定位,深耕上游核心激光光源技术,重点解决关键激光材料与部件的技术难题,公司沿着“光纤器件→激光器→激光技术解决方案”的发展路径快速扩张。

2023年上半年,杰普特实现营业收入5.66亿元,同比增长1.7%;实现归属于上市公司股东的净利润4903.06万元,同比增长32.01%。其中,激光器营业收入5.961亿元,占比50.80%。

数据来源:中商产业研究院数据库

数据来源:中商产业研究院数据库

3、创鑫激光

创鑫激光成立于2004年,现已发展成为集光纤激光器及核心光学器件研发、生产和销售为一体的激光器厂商,实现了在光纤激光器、光学器件两类核心技术上拥有自主知识产权并进行垂直整合的国家高新技术企业之一。自成立以来,创鑫激光已获得国内外专利580+项、计算机软件著作权27项。深圳总部拥有75000平方米的现代化产业园、10000平方米的千级无尘式室、60000平米厂房。

4、福晶科技

福晶科技,1990年由中科院福建物质结构研究所成立,2008年于深交所上市。福晶科技是全球知名的LBO晶体、BBO晶体、Nd:YVO4晶体、磁光晶体、超精密光学元件、衍射光学及光刻元件、高功率光隔离器、声光及电光器件的龙头厂商,公司产品广泛应用于激光、光通讯、半导体、AR/VR、生命科学、无人驾驶、环境监测设备以及检测分析仪器等诸多工业领域。

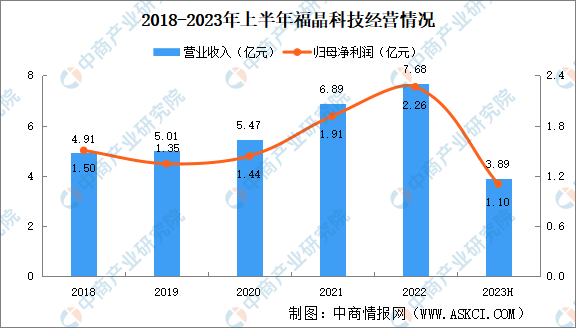

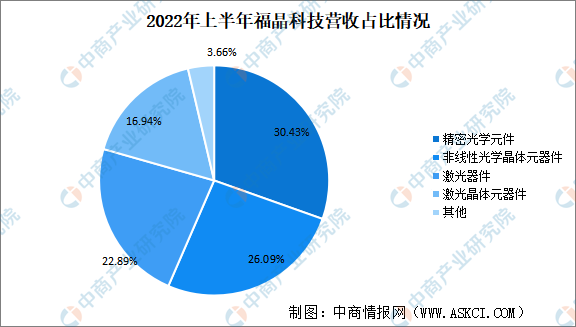

2023年上半年,福晶科技营业收入约3.89亿元,同比减少1.22%;归属于上市公司股东的净利润约1.10亿元,同比减少7.28%;其中,激光器件营业收入8896万元,占比22.89%。

数据来源:中商产业研究院数据库

数据来源:中商产业研究院数据库

5、炬光科技

炬光科技是国家级高新技术企业,成立于2007年9月,主要从事光子产业链上游的高功率半导体激光元器件和原材料(“产生光子”)、激光光学元器件(“调控光子”)的研发、生产和销售,目前正在积极拓展光子产业链中游的光子应用模块、模组、子系统(“提供光子应用解决方案”)业务,重点布局汽车应用、泛半导体制程、医疗健康。炬光科技已发展成为全球高功率半导体激光器及应用领域有影响力的公司和品牌,被中国光学学会激光加工专业委员会授予“高功率半导体激光产业先驱”称号。

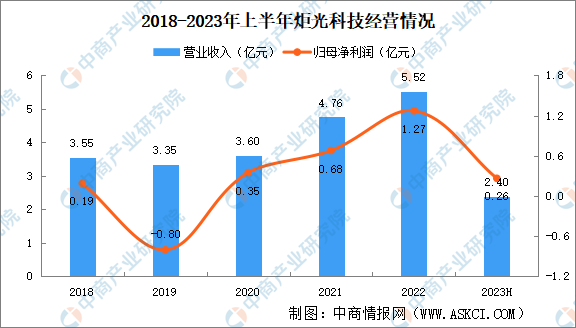

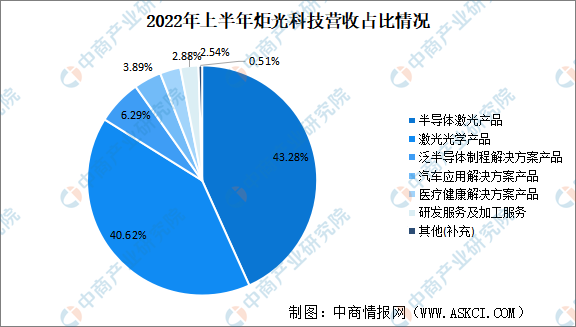

2023年上半年,炬光科技实现营业收入2.4亿元,同比下降9.09%;归属于上市公司股东的净利润2635.2万元,同比下降61.90%;其中,半导体激光产品营业收入1.04亿,占比43.28%。

数据来源:中商产业研究院数据库

数据来源:中商产业研究院数据库

五、激光器行业发展前景

1、国家政策支持行业发展

国家出台了多项政策扶持和推动激光相关产业的发展。国家为激光行业配套的产业政策,为行业发展营造了良好的政策环境,有利于行业的持续健康发展。

2、下游广阔的应用空间为行业发展奠定了市场基础

目前,激光器已经广泛应用于多个领域,包括测量传感、激光雷达、先进制造、医疗健康、光刻与印刷、激光打印机、安防监控、科研与国家战略高技术等,产业市场空间较大。由于激光器应用优势,其下游的应用领域仍在不断扩展,发展潜力和发展空间巨大。