关键词: 储能

中商情报网讯:储能是国家能源安全的重要保障,也是电动汽车等新兴产业的主要发展动力。与风电、光能等资源相比,储能可有效解决新能源供给间歇性与用户用电需求持续性之间的矛盾,提高能源利用效率,促进“双碳”目标的实现。

一、储能行业概况

(一)定义

储能即能量的存储,指通过某种介质或设备,将一种形式的能量转化成另一种较为稳定的能量形式并存储,在需要时以特定能量形式释放出来的一系列技术和措施。

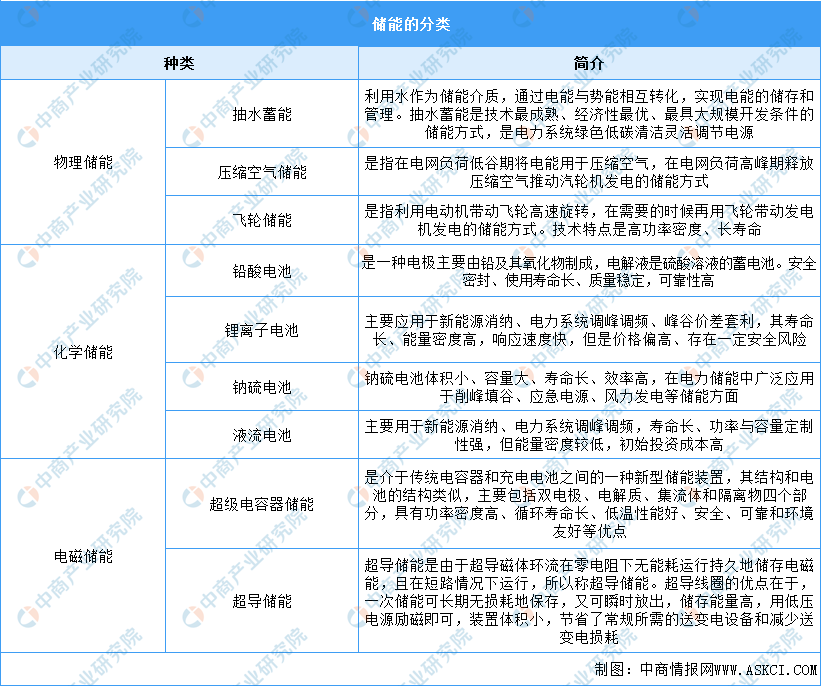

(二)储能的分类

按照能量储存方式,储能可分为物理储能、化学储能、电磁储能三类,其中物理储能主要包括抽水蓄能、压缩空气储能、飞轮储能等,化学储能主要包括铅酸电池、锂离子电池、钠硫电池、液流电池等,电磁储能主要包括超级电容器储能、超导储能。

资料来源:中商产业研究院整理

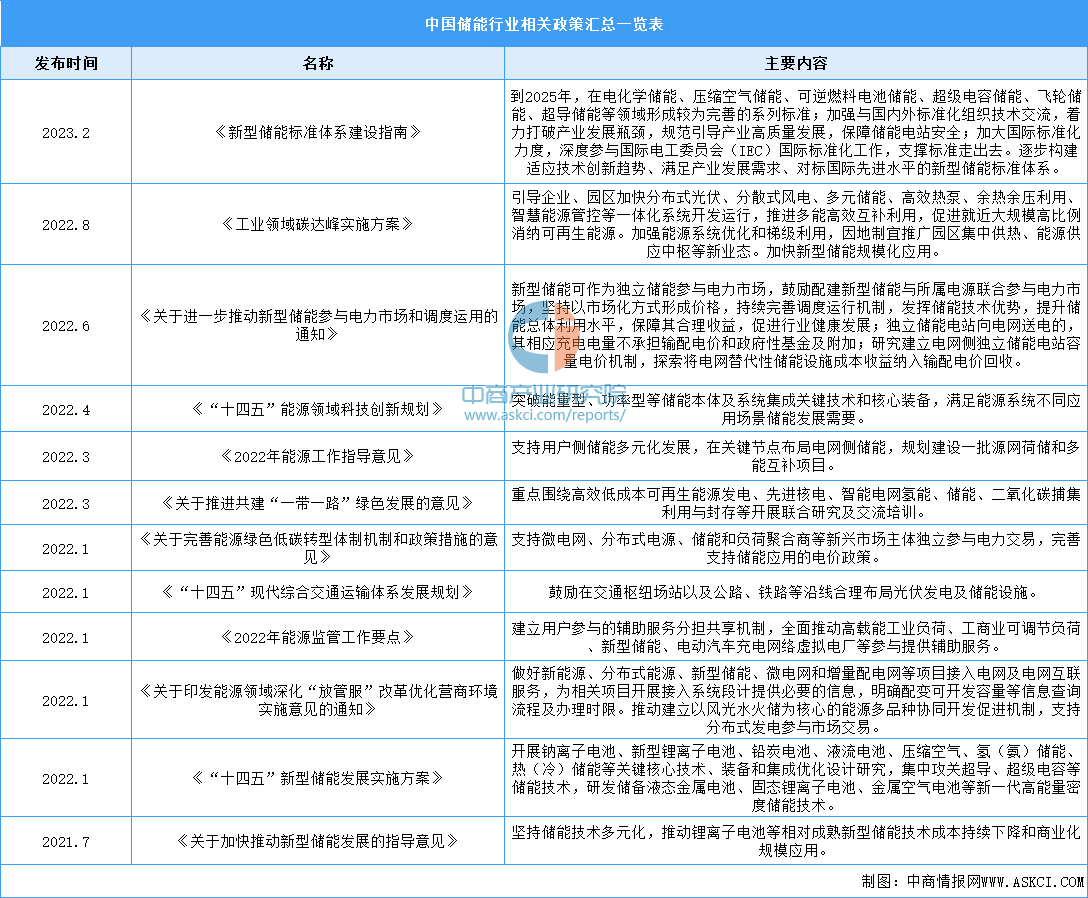

二、产业利好政策

为贯彻双碳战略,近年来我国加码储能发展,储能行业受到国家政策的重点支持,如《“十四五”新型储能发展实施方案》《“十四五”能源领域科技创新规划》等。在政策推动和产品技术的不断完善下,储能迎来了爆发式增长,有望成为续力新能源汽车的超级风口。储能行业相关政策具体如下:

资料来源:中商产业研究院整理

三、储能行业现状分析

1.储能装机规模分析

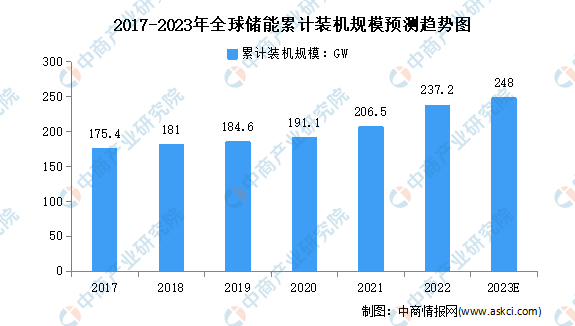

(1)全球装机规模

近年来,全球能源供需格局进入调整阶段,低碳环保理念被越来越多的国家接受,全球储能市场迎来增长。截至2022年底,全球已投入运行的储能项目累计装机规模为237.2GW,较2021年增长14.9%。继2021年全球累计装机规模突破200GW后,2022年保持高速增长态势。中商产业研究院分析师预测,2023年全球储能市场累计装机规模将达248GW。

数据来源:CNESA、中商产业研究院整理

(2)中国装机规模

随着新能源装机的扩大,储能市场迎来爆发,储能市场需求加速扩张。截至2022年底,我国储能新增装机规模16.1GW,同比增长109.1%,储能累计装机规模达到59.4GW,同比增长36.7%,增长速度领先全球。未来,随着可再生能源和分布式能源的大规模利用,储能需求持续增长,预计2023年我国储能新增装机规模将达13.4GW,累计装机规模将达72.8GW。

数据来源:CNESA、中商产业研究院整理

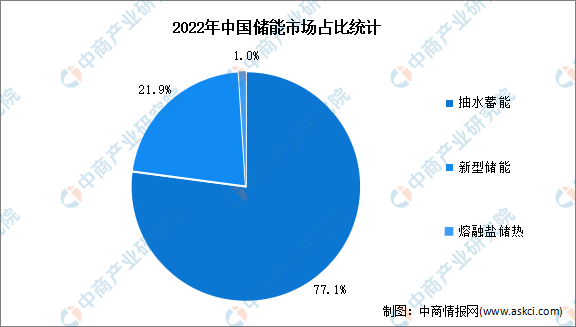

2.储能市场占比

2022年,我国储能市场占比中,抽水蓄能累计装机占比首次低于80%,同比下降8.3个百分点,达77.1%。其次,新型储能继续高速增长,累计装机规模突破10GW,在储能市场中占比达21.9%,其中锂离子电池占据绝大部分。熔融盐储热占比1%。

数据来源:CNESA、中商产业研究院整理

3.新型储能分析

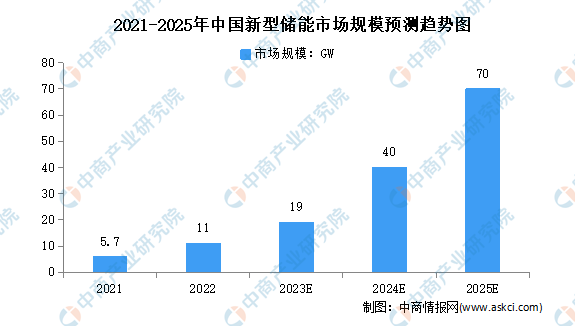

与抽水蓄能相比,新型储能选址灵活、建设周期短、响应快速灵活、功能特性多样,正日益广泛地嵌入电力系统源、网、荷各个环节。2022年新型储能累计装机规模首次突破10GW,达11GW。中商产业研究院分析师预测,2023年我国新型储能市场规模有望接近20GW。考虑到“十四五”末现有规划、在建、招标新型储能项目容量全部建成,到2025年新型储能累计规模有望达到70GW左右。

数据来源:中商产业研究院整理

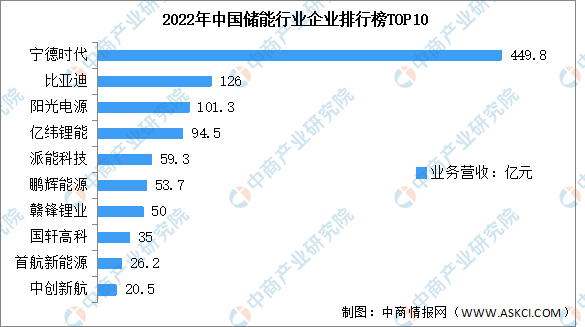

4.储能行业企业排名

我国储能行业集中度较高,2022年,宁德时代为储能行业龙头,业务营收最高,达到449.8亿元;比亚迪、阳光电源、亿纬锂能、派能科技储能业务营收分别为126亿元、101.3亿元、94.5亿元、59.3亿元,排名2-5名。

数据来源:中商产业研究院整理

四、重点企业分析

1.宁德时代

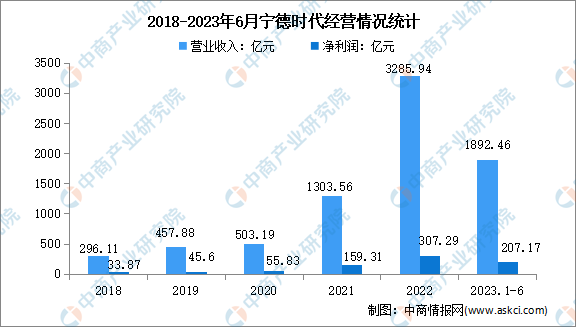

宁德时代是全球领先的动力电池和储能电池企业。在储能领域,宁德时代2021、2022年连续2年储能电池出货量排名全球第一。2023年1-6月,宁德时代储能电芯产量排名全球第一。2022年,宁德时代营业收入达3285.94亿元,实现归母净利润307.29亿元。2023年1-6月实现营业收入1892.46亿元,净利润达207.17亿元。

数据来源:中商产业研究院整理

分产品来看,2023年上半年,宁德时代主营产品包括动力电池系统、储能电池系统、电池材料及回收、电池矿产资源,营业收入分别为1394.18亿元、279.85亿元、126.82亿元、28.52亿元,占比分别为73.67%、14.79%、6.70%、1.51%。

数据来源:中商产业研究院整理

2.国轩高科

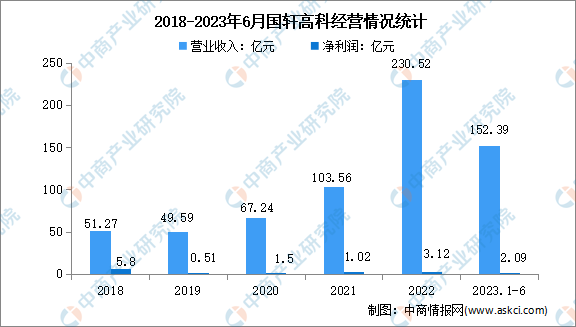

国轩高科在储能电池方面拥有成熟的技术体系和完整的产品应用解决方案,主要产品包括集装箱式储能系统、通信基站系列电源,5KWh/10KWh户用储能电源,智能移动储能充电桩等。目前,国轩高科积极与国内主要通信设备企业、国家电网等开展合作,大力开拓国内外储能市场,重点布局发电侧、电网侧、电源侧和用户侧四大储能领域。2023年1-6月国轩高科实现营业收入152.39亿元,净利润达2.09亿元。

数据来源:中商产业研究院整理

2023年上半年,国轩高科动力锂电池、储能电池、输配电产品占营业收入的比重分别为68.76%、27.21%、2.7%。

数据来源:中商产业研究院整理

3.比亚迪

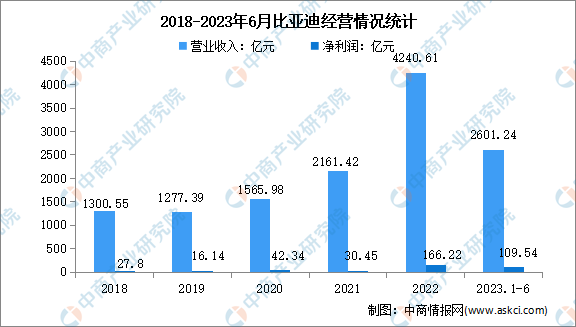

比亚迪在电网储能、工商业储能、家庭储能等应用领域发力,为客户提供更加清洁可持续的储能解决方案。2022年,比亚迪营业收入达4240.61亿元,净利润实现166.22亿元。2023年1-6月实现营业收入2601.24亿元,实现净利润109.54亿元。

数据来源:中商产业研究院整理

4.上海电气

在储能领域,上海电气布局多元储能,在电化学储能、熔盐储能、压缩空气储能、飞轮储能等多路线积极布局。其中,在电化学储能系统中,上海电气已具备从电池组到电池管理系统(BMS)、能量管理系统(EMS)、储能变流器(PCS)领域的全覆盖。2022年,上海电气营业收入达1169.86亿元,受原材料价格上涨、物流成本上升等因素影响,净利润亏损35.66亿元。2023年上半年实现营业收入528.6亿元,净利润实现5.9亿元。

数据来源:中商产业研究院整理

5.阳光电源

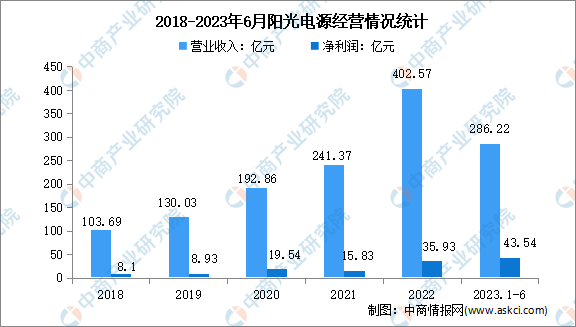

阳光电源储能业务依托全球领先的电力电子、电化学、电网支撑“三电融合”技术,打造专业储能集成系统,专注于锂电池储能系统研发、生产、销售和服务,可提供储能变流器、锂电池、能量管理系统等储能核心设备。2023年1-6月阳光电源实现营业收入286.22亿元,实现净利润43.54亿元。

数据来源:中商产业研究院整理

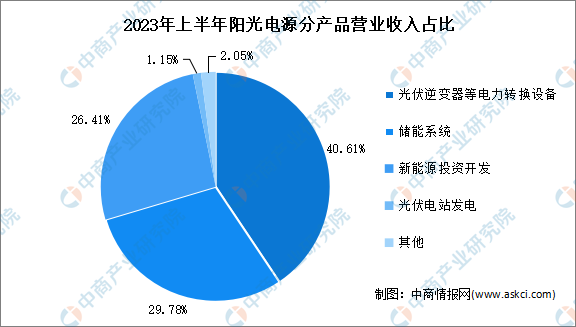

分产品来看,2023年上半年阳光电源储能系统营业收入85.23亿元,占比29.78%。

数据来源:中商产业研究院整理

五、储能行业发展前景

1.国家政策利好行业发展

储能对保障国家能源安全具有重要意义,可有效解决新能源供给间歇性与用户用电需求持续性之间的矛盾,提高能源利用效率,促进“双碳”目标的实现。近年来,国家大力支持储能行业发展,如《“十四五”能源领域科技创新规划》,国家政策支持为储能行业带来了广阔的发展前景。

2.需求大幅增长,储能渗透率提高

目前,我国电力系统呈现高比例可再生能源、高比例电力电子设备的“双高”“双峰”“双侧随机性”等特征,市场对电网安全性和稳定性提出了更高的要求,对储能调峰调频、稳定运行等需求增加。预计2025年国内新能源发电占比将超过20%,新能源装机的快速增长将带动储能渗透率的提升。

3.成本下降助力储能发展

随着电池等电化学储能技术的发展,储能成本快速下降,2020年储能成本已经降低到每千瓦1500元,循环寿命达6000次。到2025年,储能成本将降至1000元/千瓦以下,循环寿命达10000次。储能成本的持续下降将助力储能行业的增长。