关键词: 物流机器人

中商情报网讯:近年来,随着科技的发展和物流行业对智慧化物流的推崇和追求,叠加国内劳动力成本的不断上升,物流机器人成为企业降本增效的重要手段,逐渐进入规模化应用,行业发展持续向好。

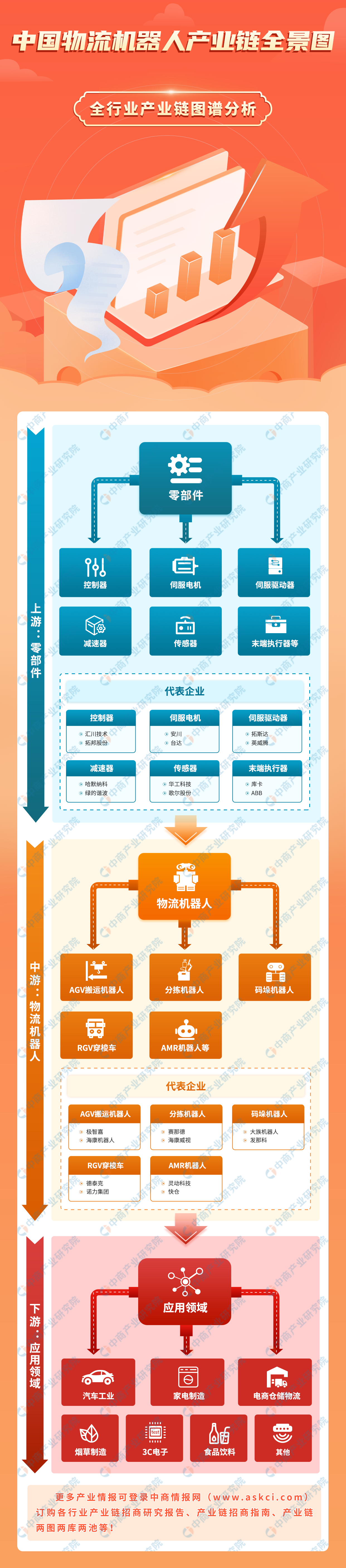

一、产业链

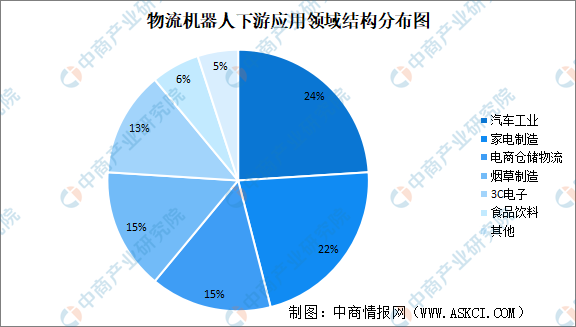

物流机器人产业链上游为零部件,包括控制器、伺服电机、伺服驱动器、减速器、传感器、末端执行器等;物流机器人产业链中游包括AGV搬运机器人、分拣机器人、码垛机器人、RGV穿梭车、AMR机器人等;物流机器人产业链下游主要应用于汽车工业、家电制造、电商仓储物流、烟草制造、3C电子等领域。

资料来源:中商产业研究院整理

二、上游分析

1.控制器

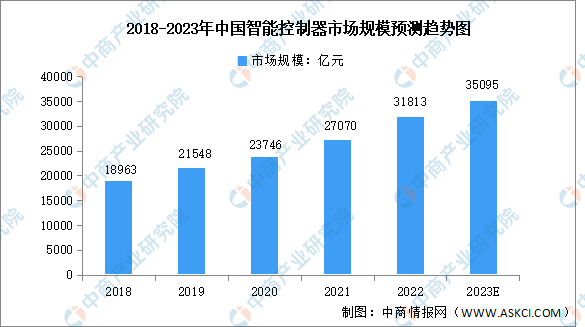

控制器是物流机器人执行控制任务的核心部件。近年来,得益于我国拥有广阔的终端产品消费市场、完善的电子产业配套体系以及充足的劳动力资源,全球智能控制器产业逐渐向国内转移,我国智能控制器市场规模不断增长。中商产业研究院发布的《2023-2028年中国智能控制器产业前景预测与战略投资机会洞察报告》数据显示,2022年我国智能控制器市场规模达31813亿元,同比增长17.5%。中商产业研究院分析师预测,2023年我国智能控制器市场规模将达35095亿元。

数据来源:中商产业研究院整理

2.伺服电机

从伺服电机下游应用占比来看,2015年机器人的伺服电机应用占比已达9%,未来,机器人用伺服电机市场规模也将持续提升。中商产业研究院发布的《人形机器人系列专题之中国伺服电机市场发展洞察月报》数据显示,2018-2022年,我国伺服电机市场规模由133亿元增至181亿元,复合年均增长率达8%,预计2023年将增至195亿元。

数据来源:工控网、中商产业研究院整理

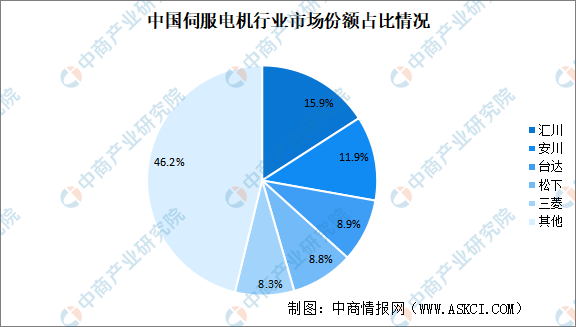

我国伺服电机起步较晚,目前国内伺服电机市场仍由外资主导,外资品牌占比达65%。国产品牌汇川技术市场份额占比排名第一,市占率达15.9%。安川、台达、松下及三菱,占比分别为11.9%、8.9%、8.8%及8.3%。

数据来源:MIR DATABANK、中商产业研究院整理

3.减速器

减速器是连接动力源和执行机构的中间机构,具有匹配转速和传递转矩的作用。精密减速器包括谐波减速器与RV减速器,其传动链误差精度更高,主要适用于物流机器人的精密控制中。近年来,随着国家产业政策的支持和下游市场需求的不断增长,我国减速器市场规模呈现持续增长态势。中商产业研究院发布的《2022-2027年全球及中国工业机器人减速器行业研究报告》显示,2022年中国减速器行业市场规模达到1321亿元,同比增长5.01%。中商产业研究院分析师预测,2023年中国减速器市场规模将增长至1387亿元。

数据来源:中商产业研究院整理

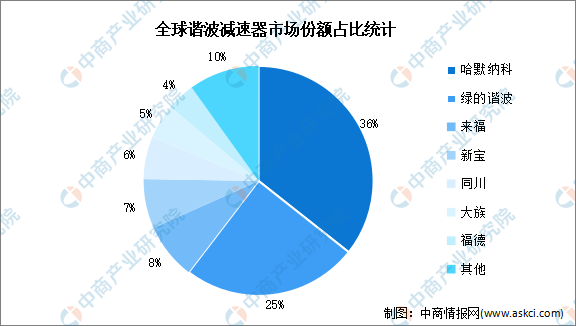

从谐波减速器竞争格局来看,哈默纳科市场占有率达36%。随着技术的提高,我国厂商竞争力显著增加,绿的谐波市场占有率达25%,位居第二。

数据来源:中商产业研究院整理

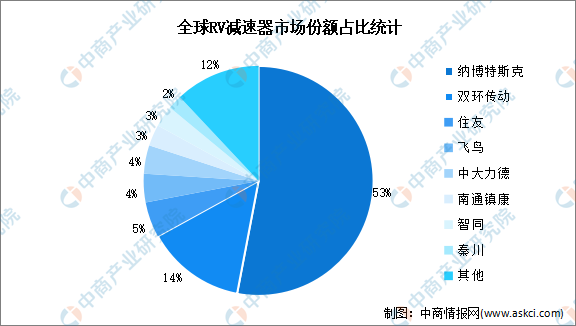

从RV减速器竞争格局来看,纳博特斯克市场占有率约53%,位居第一。国内厂商双环传动市场占有率达14%,位居第二。

数据来源:GGII、中商产业研究院整理

4.传感器

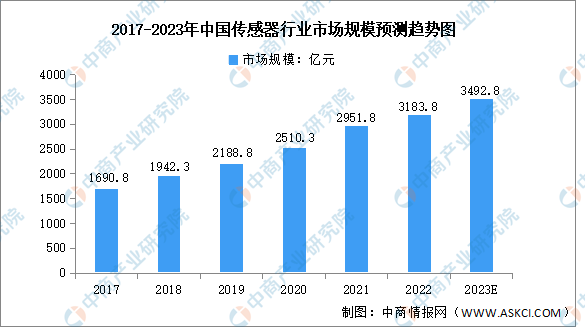

传感器是物流机器人的核心零部件之一,机器人的感知能力主要由传感器提供。随着物流机器人市场潜力的不断释放,传感器市场空间也将持续扩大。中商产业研究院发布的《2022-2027年中国传感器市场调查研究报告》数据显示,我国传感器市场规模近年来实现显著增长,由2017年的1690.8亿元增长至2022年的3183.8亿元,复合年均增长率达13.5%,预计2023年将达3492.8亿元。

数据来源:中国信通院、中商产业研究院整理

5.末端执行器

末端执行器是指安装在机器人手臂末端的工具,类似于人手功能,可以完成各种不同的操作任务。随着技术的进步和市场需求的扩大,越来越多的高度可定制化的机器人末端执行器被开发出来,末端执行器行业空间快速增长。数据显示,2025年全球末端执行器行业空间将达到65亿美元。

数据来源:Global Market Insights、中商产业研究院整理

目前,我国的末端执行器市场主要被国外产品垄断,较为成熟的末端执行器制造商均以欧美日企业为主。我国末端执行器企业包括柔触机器人、软体机器人、慧灵科技等。

资料来源:高工机器人、中商产业研究院整理

三、中游分析

1.物流机器人市场规模

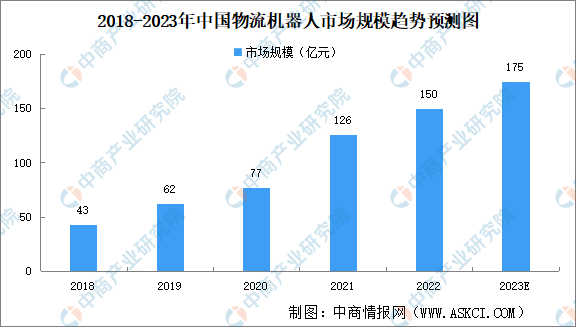

在国家政策的支持以及人工智能、物联网、大数据等新一代信息技术的快速发展下,物流机器人的智能化水平不断提升,物流机器人行业保持较快发展。中商产业研究院发布的《2024-2029年中国物流机器人产业分析及发展战略研究预测报告》显示,2021年中国物流机器人市场规模达126亿元,同比增长63.64%,2022年物流机器人市场规模增至150亿元。中商产业研究院分析师预测,2023年物流机器人市场规模将达175亿元。

数据来源:移动机器人产业联盟、中商产业研究院整理

2.物流机器人专利申请量

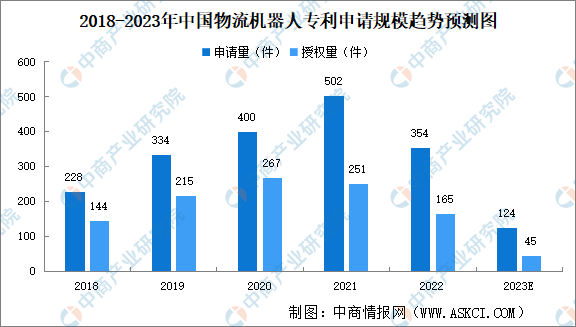

我国物流机器人专利申请量呈先增后降的趋势,2018-2021年中国物流机器人行业专利申请规模不断扩大,2021年物流机器人行业专利申请量达到最高峰,申请量达502件,授权量达251件。此后,物流机器人申请规模下降,2022年物流机器人行业专利申请量354件,授权量达165件。中商产业研究院分析师预测,2023年物流机器人行业专利申请量将达124件,授权量将达45件。

数据来源:国家知识产权局、中商产业研究院整理

3.移动机器人

(1)移动机器人销量

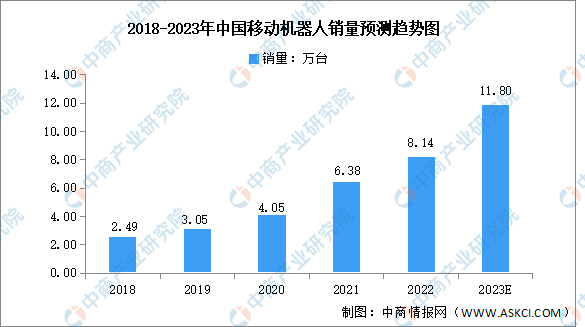

随着市场需求的持续释放,移动机器人销量呈增长趋势。中商产业研究院发布的《2024-2029年中国移动机器人行业前景预测与市场调查研究报告》数据显示,2018-2022年,我国移动机器人销量由2.49万台增至8.14万台,复合年均增长率达34.5%。未来,国内经济逐步复苏,预计2023年市场销量将增至11.8万台。

数据来源:GGII、中商产业研究院整理

(2)移动机器人重点企业

我国移动机器人行业竞争度激烈,行业集中度逐年提升,2022年CR5达40.7%,重点企业包括海康机器人、极智嘉、快仓智能、玖物智能、嘉腾机器人等。

资料来源:GGII、中商产业研究院整理

4.码垛机器人

码垛机器人具有能耗低、机身灵活、适应性强、生产效率高、自动化水平高等优点,能够灵活进行搬运、上下料、包装等生产活动。近年来,我国码垛机器人市场规模呈现出持续增长趋势,2022年中国码垛机器人市场规模为238.7亿元,同比上涨15%。未来,随着国内智能仓储、物流等领域的不断发展,我国码垛机器人市场需求将持续增长,预计2023年市场规模将达269.9亿元。

数据来源:中商产业研究院整理

5.物流机器人重点上市企业

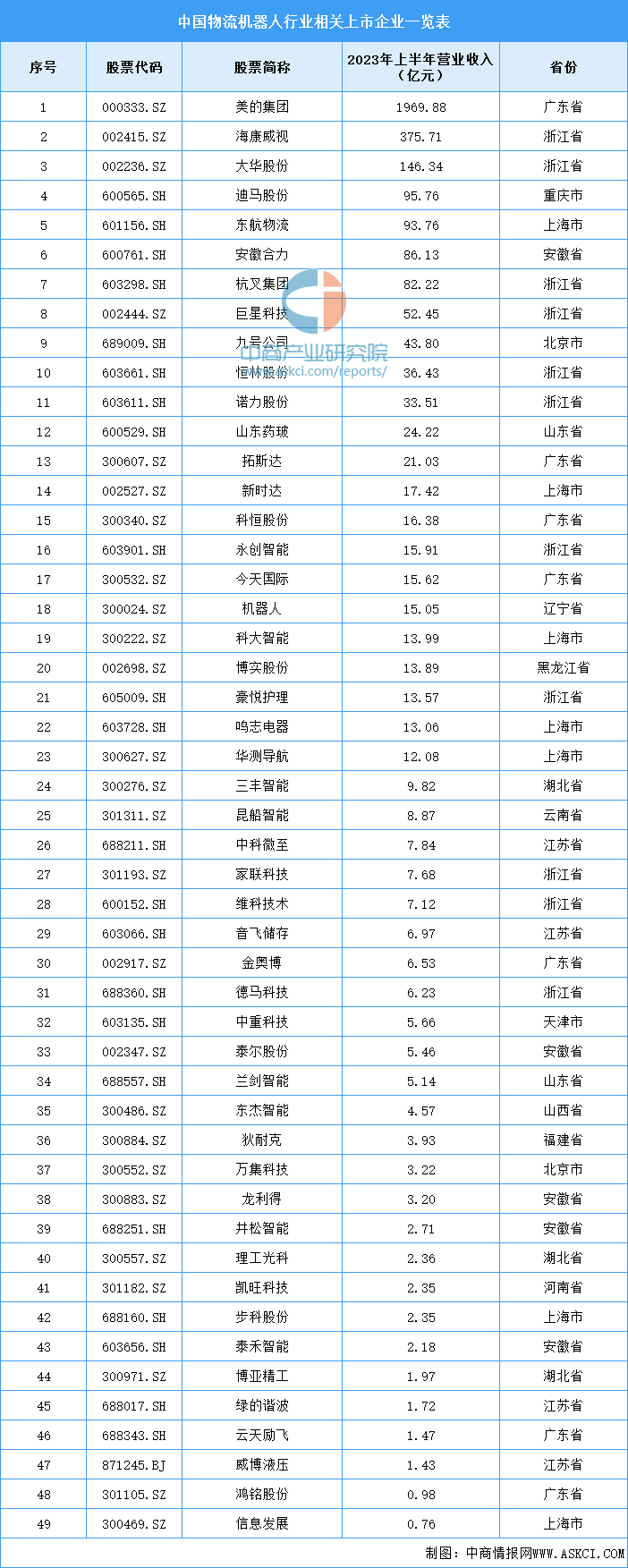

2023年上半年,物流机器人相关上市企业中,美的集团营业收入最高,达1969.88亿元,其次为海康威视,营业收入达375.71亿元。从区域分布看,浙江省企业最多,达11家,其次,广东省、上海市企业各7家。

资料来源:中商产业研究院整理

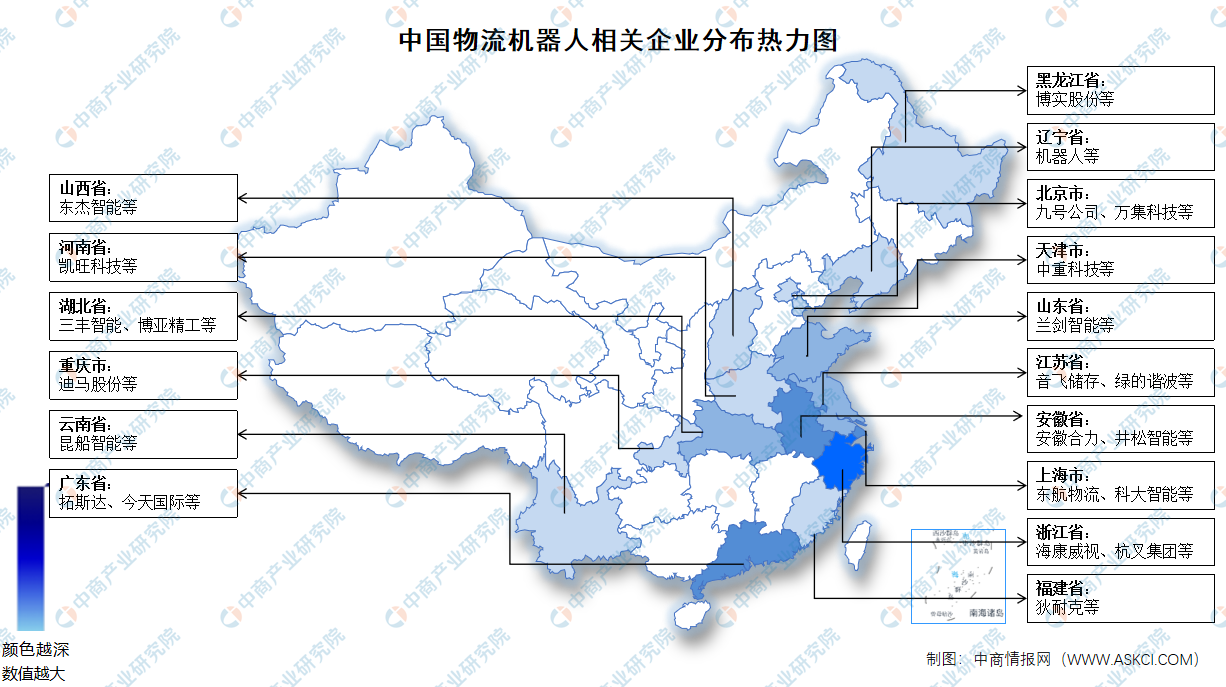

6.企业分布热力图

资料来源:中商产业研究院整理

四、下游分析

1.下游应用领域占比

物流机器人主要应用于汽车工业、家电制造和电商仓储物流、烟草制造领域,占比合计达76%,其中汽车工业占比最高,为24%。此外,3C电子、食品饮料各占13%、6%。

数据来源:中商产业研究院整理

2.汽车工业

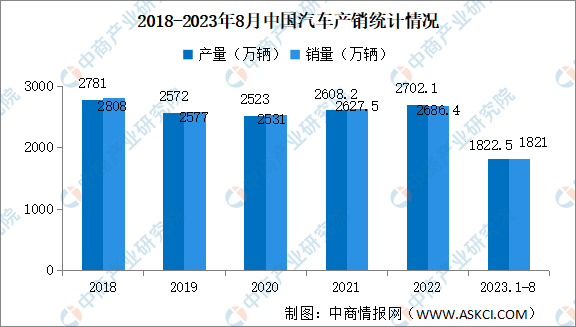

随着新能源汽车行业的高速发展,物流机器人在汽车行业得到了更加广泛的应用,大多数汽车企业都采用了国产的物流机器人作为厂内生产物流的流通硬件。最新数据显示,2023年1-8月,汽车产销分别完成1822.5万辆和1821万辆,同比分别增长7.4%和8%。

数据来源:中汽协、中商产业研究院整理

3.电子商务

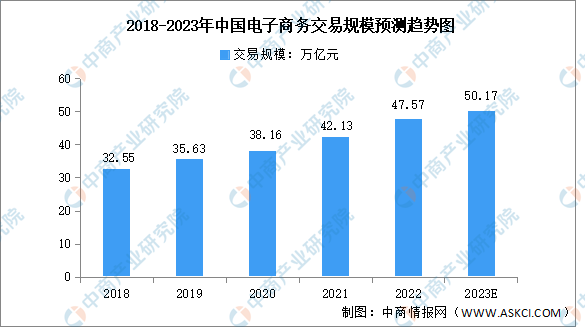

电商行业仓储货物订单较零散,商品出库后直接送达终端消费者手中,时效要求高。物流机器人降本增效优势明显,满足电商行业需求。近几年国内电商行业蓬勃发展,尤其是疫情让电商消费速度井喷式发展。数据显示,2022年中国电子商务交易规模达47.57万亿元,较2021年的42.13万亿元同比增长12.9%,2018-2022年复合年均增长率为10.0%。中商产业研究院分析师预测,2023年我国电子商务交易规模将达50.17万亿元。

数据来源:网经社、中商产业研究院整理