关键词: 储氢

中商情报网讯:储氢是连接上游制氢和下游用氢的桥梁,氢气的储存方式主要包括气态储氢、液态储氢和固体储氢三种。其中,高压气态储氢技术最成熟,是储氢的主流技术路线之一。随着上游制氢技术的突破和制氢成本的降低,国内氢气产量快速增长,我国储氢产业将迎来发展机遇。

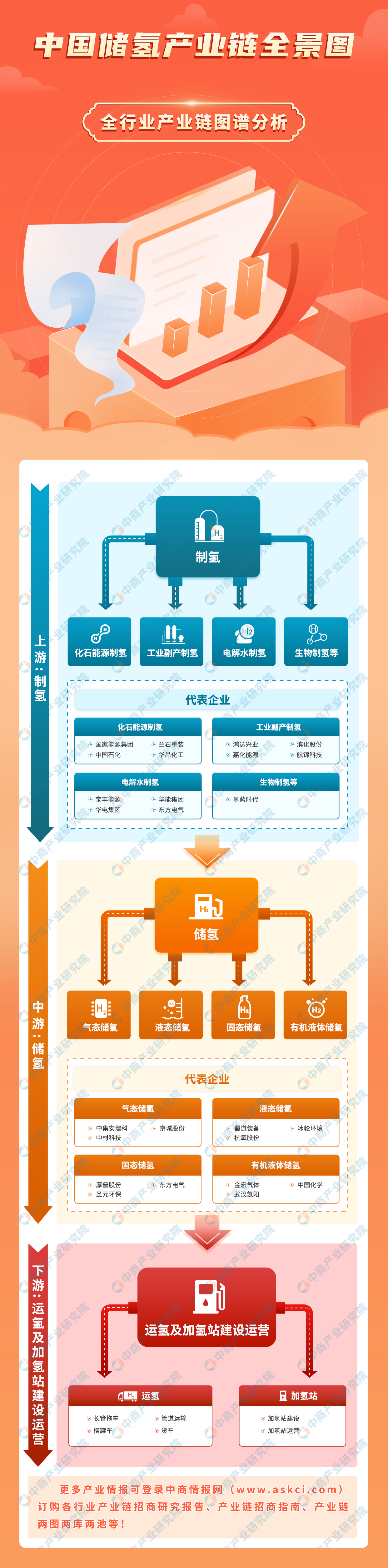

一、产业链

储氢产业链上游为氢气的制备,包括化石能源制氢、工业副产氢、电解水制氢、生物制氢等;中游为储氢环节,根据氢气存在形态不同,可分为气态储氢、液态储氢和固态储氢;下游为氢气的运输过程以及加氢站的建设运营。

资料来源:中商产业研究院整理

二、上游分析

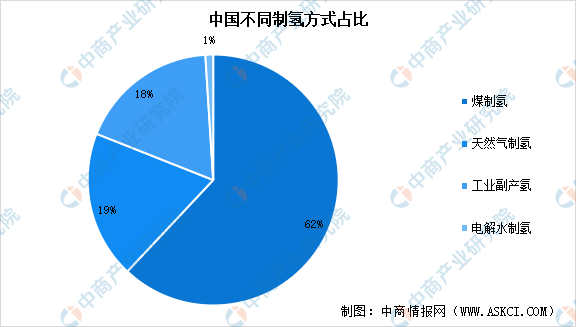

1.制氢方式占比

氢能是一种来源丰富、绿色低碳、应用广泛的二次能源,发展氢能对于减少二氧化碳等温室气体排放、实现“碳达峰”“碳中和”目标具有重要意义。氢气很难从自然界中直接大量获取,需要依靠不同的技术路径和生产工艺进行制备,主要制氢路径包括煤制氢、天然气制氢、工业副产制氢、电解水制氢等,市场占比分别为62%、19%、18%、1%。

数据来源:中国煤炭工业协会、中商产业研究院整理

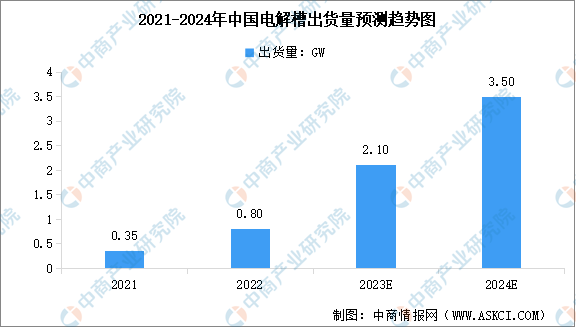

2.核心制氢设备

可再生能源电解水制氢已经成为氢能产业发展的重点,电解槽是电解水制氢的核心设备。当前我国已有超百家企业布局或规划电解槽的研发或生产,我国电解槽设备出货量快速增长。数据显示,2022年全球电解槽市场出货量达到1GW,其中中国电解槽总出货约800MW,同比增长129%,全球占比约80%。中商产业研究院分析师预测,未来中国电解槽出货量将保持高速增长,2023年出货量有望达到2.1GW,2024年出货量将达到3.50GW。

数据来源:TrendBank、中商产业研究院整理

根统计,2022年国内电解水制氢设备出货量中,考克利尔竞立以出货量230MW排名第一,传统电解水制氢设备头部企业派瑞氢能(中船重工718所)紧随其后位居第二,光伏巨头子公司隆基氢能首次跻身第三。

资料来源:GGII、中商产业研究院整理

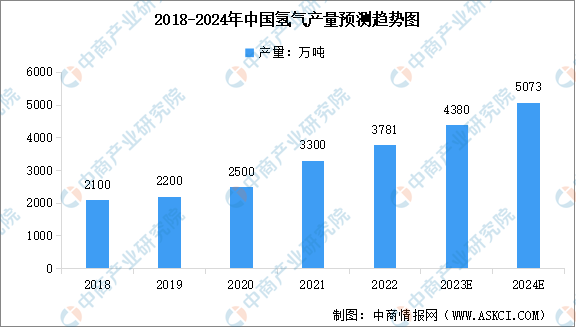

3.氢气产量

2020年“双碳”目标提出后,国内氢能产业发展进入快车道,我国已成为全球最大氢气生产国,2022年中国氢气产量达到3781万吨,同比增长14.58%。未来,随着可再生能源制氢技术的突破和制氢成本的降低,国内氢气产量将进一步提升。中商产业研究院分析师预测,2023年中国氢气产量将达4380万吨,2024年产量将达到5073万吨。

数据来源:中商产业研究院整理

4.氢气需求量

根据中国氢能联盟预测,在碳中和目标下,到2030年我国氢气的年需求量将达到3715万吨,在终端能源消费中占比约为5%。到2060年,我国氢气的年需求量将增至1.3亿吨左右,在终端能源消费中的占比约为20%。其中,工业领域用氢占比仍然最大,占总需求量的60%。

数据来源:中国氢能联盟、中商产业研究院整理

5.制氢企业布局

近年来,国内制氢项目投资大幅增加,已有多家企业布局氢能产业链。在制氢方面,国家能源集团煤化工板块年产超过400万吨氢气,已具备能供应4000万辆燃料电池乘用车的制氢能力,排名第一;中国石化的氢能来源包括制氢装置产氢、炼油重整副产氢和乙烯生产副产氢,氢气年产量在200~300万吨,排名第二;华昌化工每年可生产氢气达20万吨,排名第三。

资料来源:中商产业研究院整理

三、中游分析

1.储氢材料市场规模

储氢材料是可以在一定的温度和压力下与氢气发生反应,并且能可逆吸放氢气的一种材料。近年来,我国储氢材料市场整体平稳发展。中商产业研究院发布的《2022-2027年中国氢储运行业发展趋势及竞争格局预测报告》显示,2022年中国储氢材料市场规模达到8.76亿元,较上年增长1.98%。中商产业研究院分析师预测,2023年中国储氢材料市场规模将增至9.01亿元,2024年规模达到10.02亿元。

数据来源:中商产业研究院整理

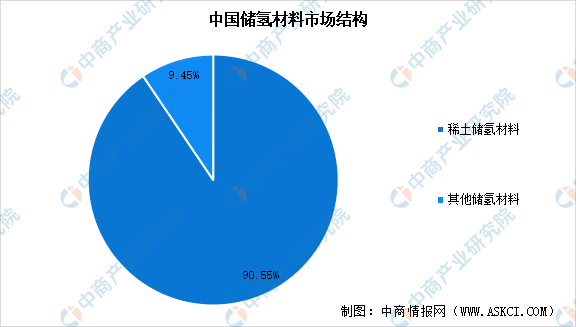

2.储氢材料市场结构

储氢材料的种类非常多,主要可以分为物理吸附材料和化学储氢材料。物理吸附材料包括金属有机框架和碳材料,化学储氢材料包括金属氢化物和非金属氢化物。目前储氢材料中,稀土储氢材料是唯一实现大规模商业化的储氢材料,占据了绝大部分的市场。2020年稀土储氢材料市场占比达90.55%,其他储氢材料占比9.45%。

数据来源:中商产业研究院整理

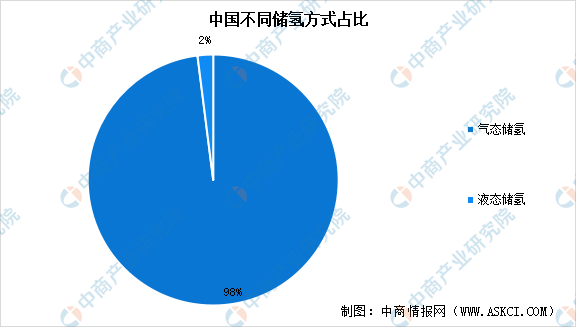

3.不同储氢方式占比

储氢是氢能产业链发展的关键环节,氢气的储存方式主要包括高压气态储氢、低温液态储氢和固体储氢三种方式,其中高压气态储氢技术最成熟。气态储氢是通过高压将氢气压缩到一个耐高压的容器中进行储存,具有充放氢速度快、容器结构简单等优点,是现阶段主要的储氢方式,已得到广泛应用。截至2022年,高压气态路线占我国氢气总储运方案的比例约98%。此外,我国低温液态储氢和固体储氢仍处于起步研发阶段,应用较少。

数据来源:中商产业研究院整理

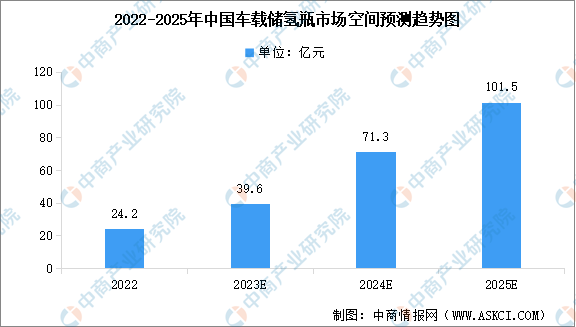

4.储氢瓶市场空间预测

储氢瓶是储存高压气态氢气的容器,常见储氢瓶主要有4种,分别为Ⅰ型瓶(全金属结构)、Ⅱ型瓶(金属内胆纤维环向缠绕结构)、Ⅲ型瓶(金属内胆纤维全缠绕结构)、Ⅳ型瓶(非金属内胆纤维全缠绕结构)。近些年随着政策驱动和技术不断突破,国内对储氢瓶的需求量保持高速增长。根据测算,2022年我国车载储氢瓶需求达到约7万只,市场空间达到24.2亿元。中商产业研究院分析师预测,到2025年中国车载储氢瓶市场空间将达到101.5亿元。

数据来源:香橙会、中商产业研究院整理

5.储氢瓶厂商布局情况

Ⅳ型储氢瓶具备轻量化、高压力、高储氢密度、长寿命等优势,将成为首选储氢装备。当前,随着中集安瑞科、未势能源、中材科技、京城股份、国富氢能等企业投资布局,我国Ⅳ型储氢瓶国产化加速,产能规划已超30万只。

资料来源:中商产业研究院整理

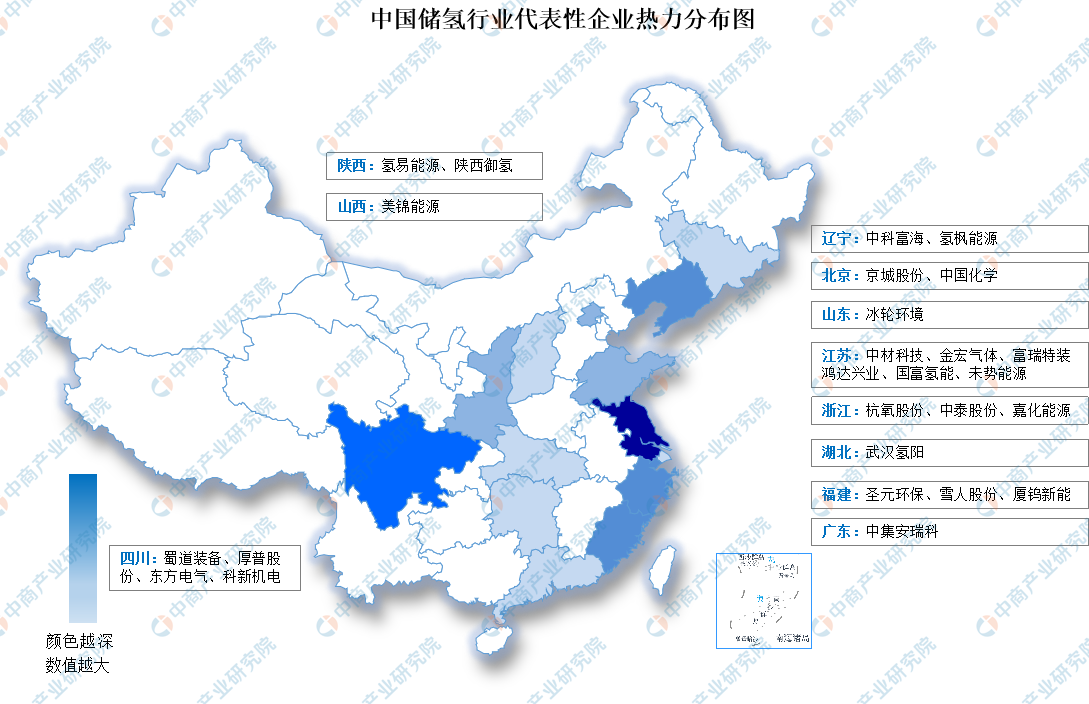

6.行业企业热力分布图

数据来源:中商产业研究院整理

四、下游分析

1.氢气运输

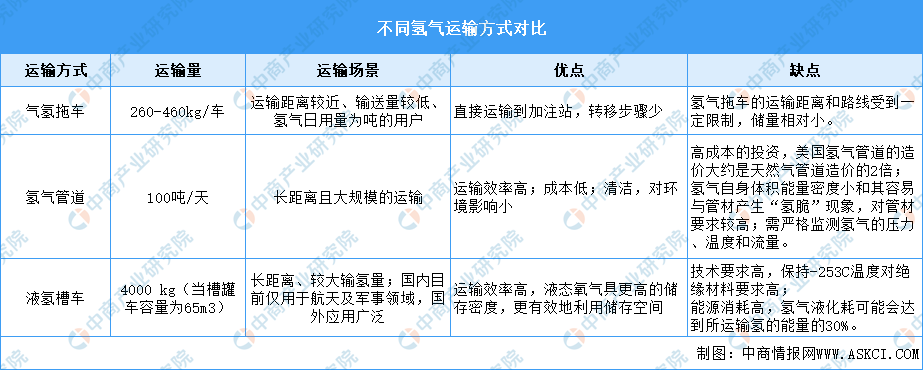

氢气的运输在氢气总成本中占比达到20%-30%,氢气的运输方式主要由氢气的储存形式及运输距离决定,目前主要包括长管拖车、氢气管道、液氢槽车三种。

资料来源:中商产业研究院整理

2.加氢站数量

近年来,我国加氢站的数量稳步提升,国内“氢能走廊”已经初现雏形。据统计,截至2023年上半年,全球累计已经建成加氢站达到1089座,其中中国累计建成加氢站为351座,全球占比达到32.2%,为全球最大的加氢站保有量国家。随着氢能及氢燃料电池车的广泛应用,未来加氢站产业将有更广阔的发展前景,中商产业研究院分析师预测,2023年全年中国加氢站累计数量将达到402座,2024年数量进一步增至519座。

数据来源:EVTank、中商产业研究院整理

3.加氢站设备竞争格局

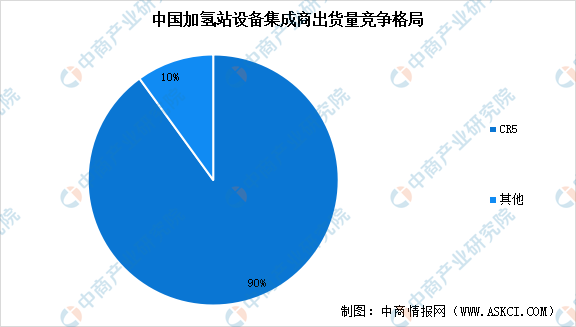

从企业来看,我国加氢站设备行业市场集中度较高,行业前五名包括国富氢能、液空厚普、舜华新能源、海德利森、上海氢枫,市占率合计约90%。

数据来源:中商产业研究院整理