关键词: 特高压

中商情报网讯:特高压是指电压等级在交流1000千伏及以上和直流±800千伏及以上的输电技术,具有输送容量大、距离远、效率高和损耗低等技术优势。今年,各地开展特高压工程,特高压建设正在持续推进,市场前景广阔。

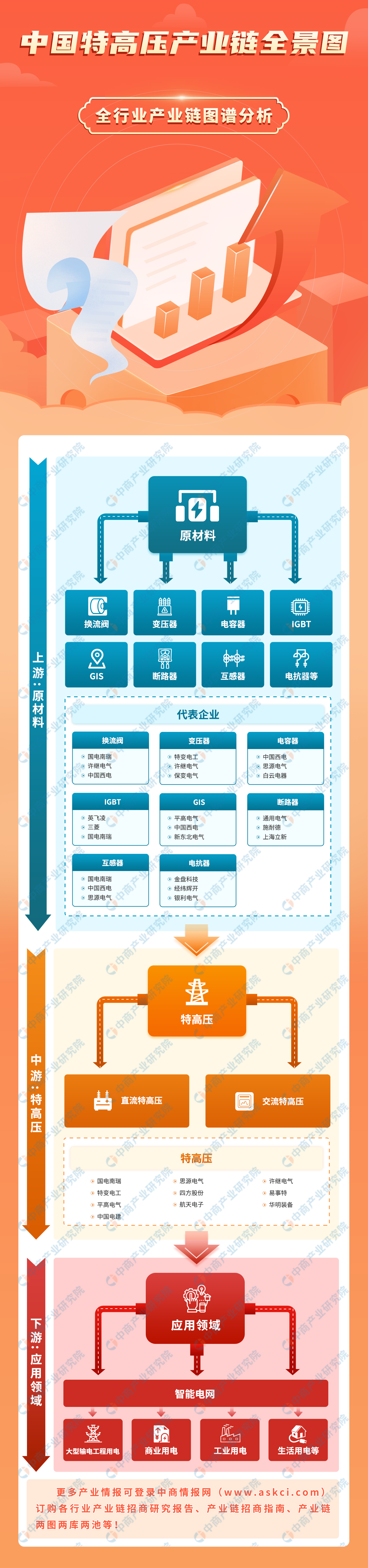

一、产业链

中国特高压上游为原材料,中游为不同类别特高压,包括直流特高压和交流特高压,下游为应用领域。

图片来源:中商产业研究院

二、上游分析

1.变压器

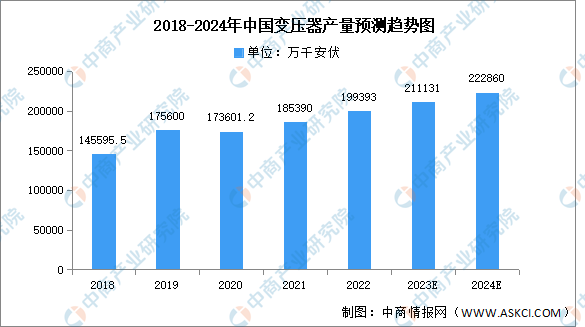

(1)产量

变压器是利用电磁感应的原理来改变交流电压的装置,包括运行在主干电网的电力变压器和运行在终端的配电变压器两大部分。中商产业研究院发布的《2023-2029全球及中国变压器服务市场洞察报告》显示,2021年中国变压器产量为185390万千伏安,同比增长6.79%,2022年产量约为199393万千安伏。随着我国各地特高压项目相继落地及疫情的有效控制,中商产业研究院分析师预测,2023年产量将达211131万千安伏,2024年将继续增长至222860万千安伏。

数据来源:中国机械工业联合会、中商产业研究院整理

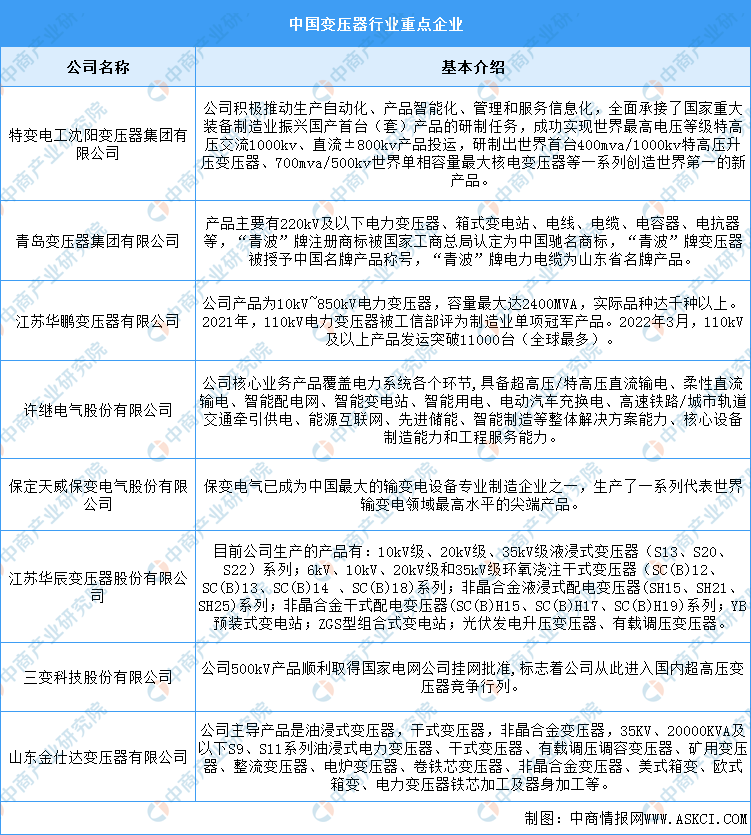

(2)重点企业分析

目前中国变压器行业市场集中度较低,市场格局较为分散。其中主要企业分别为特变电工沈阳变压器集团有限公司、青岛变压器集团有限公司、江苏华鹏变压器有限公司、许继电气股份有限公司、保定天威保变电气股份有限公司、江苏华辰变压器股份有限公司、三变科技股份有限公司、山东金仕达变压器有限公司。具体如图所示:

资料来源:中商产业研究院整理

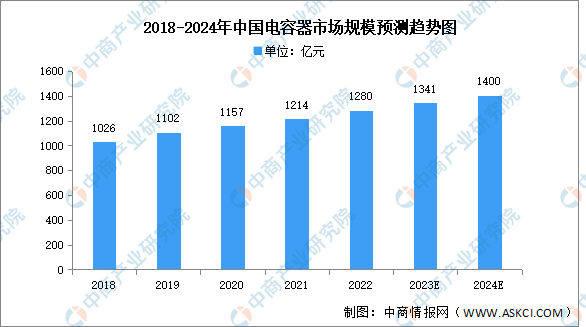

2.电容器

电容器作为最主要的被动元件,得益于我国信息化产业的发展以及电子产品市场规模的快速扩张,我国电容器行业市场规模也随之迅速增长。中商产业研究院发布的《2019-2023年电容器+互联网市场运营模式分析报告》显示,2021年我国电容器市场规模达1214亿元,同比增长4.93%,2022年市场规模约为1280亿元。中商产业研究院分析师预测,2023年市场规模将达1341亿元,2024年将进一步增长至1400亿元。

数据来源:中商产业研究院整理

3.IGBT

(1)市场规模

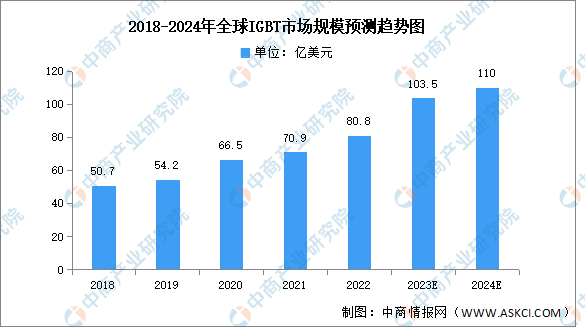

作为绝缘栅双极型晶体管器件,IGBT结合了MOS管和双极型器件的优势,具有易驱动、高耐压、低饱和压降、开关频率高等特点。近年来,全球IGBT市场规模一直变成增长趋势,中商产业研究院发布的《2023-2028年中国IGBT市场调查与行业前景预测专题研究报告》显示,2022年市场规模约为80.8亿美元,同比增长13.96%。中商产业研究院分析师预测,2023年全球IGBT市场规模将达103.5亿美元,2024年将进一步增长至110亿美元。

数据来源:中商产业研究院整理

(2)竞争格局

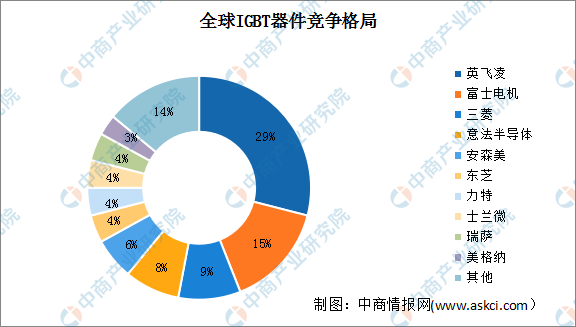

IGBT器件主要应用于小功率家用电器、分部式光伏逆变器、小功率变频器。数据显示,IGBT器件2021年行业前三大厂商市场份额达53%,英飞凌市占率位居第一,达29%;富士电机市占率15%;三菱市占率9%。

数据来源:Omdia、中商产业研究院整理

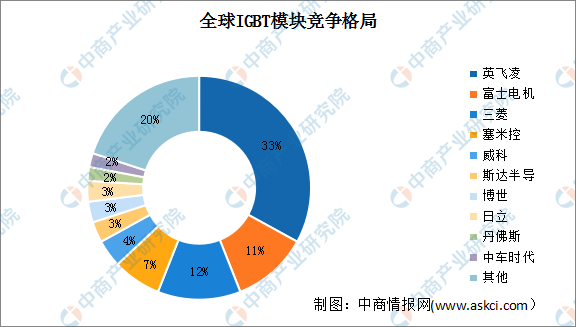

IGBT模块应用于大功率变频器、电焊机、新能源汽车、集中式光伏等领域。数据显示,IGBT模块2021年行业前三大厂商占据56%市场份额,英飞凌市占率达33%。

数据来源:Omdia、中商产业研究院整理

4.电抗器

(1)市场规模

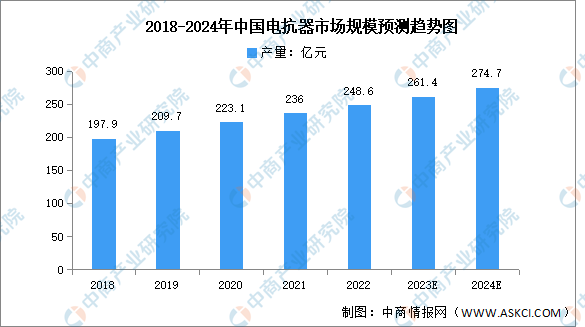

在中国经济谋求转型,电力对经济的发展至关重要,特高压电网为坚强智能电网骨干网架,发展速度显著加快。受此影响,近年来,中国电抗器市场规模一直保持增长趋势。中商产业研究院发布的《2023-2028年中国电抗器市场调查与行业前景预测专题研究报告》显示,2021年中国电抗器市场规模为236亿元,同比增长5.78%,2022年约为248.6亿元。中商产业研究院分析师预测,2023年市场规模将达261.4亿元,2024年将进一步增长至274.7亿元。

数据来源:中商产业研究院整理

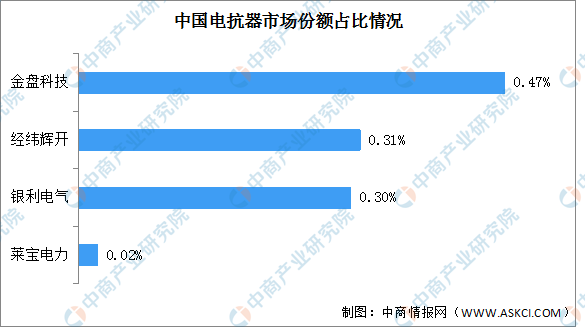

(2)竞争格局

中国电抗器市场集中度低,目前,前四企业市场份额占比仅为1.1%。其中,金盘科技占比最多,达0.47%。其次分别为经纬辉开、银利电气、莱宝电力,占比分别为0.31%、0.30%、0.02%。

数据来源:中商产业研究院整理

三、中游分析

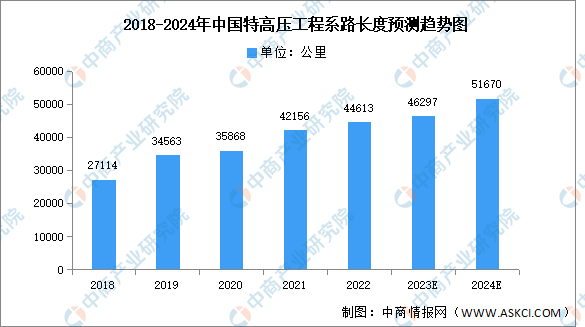

1.累计线路长度

特高压跨区输电能缓解我国电力资源与负荷不均的难题,近年来我国特高压工程建设发展迅速。中商产业研究院发布的《2022-2027年中国特高压电网市场需求预测及发展趋势前瞻报告》显示,2022年特高压工程累计线路长度约达44613公里。中商产业研究院分析师预测,2023年特高压工程累计线路长度将达46297公里,2024年将进一步增长至51670公里。

数据来源:国家电网、中商产业研究院整理

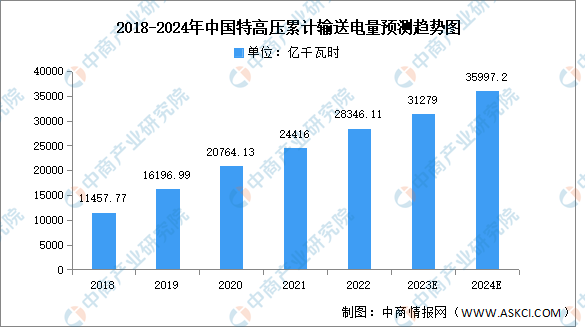

2.累计输送电量

近年,我国特高压跨区跨省输送电量逐渐增长。中商产业研究院发布的《2024-2029年中国特高压电网产业发展战略分析及供需格局研究预测报告》显示,2022年累计输送电量约为28346.11亿千瓦时,市场增速放缓,同比增长16.10%。中商产业研究院分析师预测,2023年国家电网特高压跨区跨省输送电量将达31279亿千瓦时,2024年将达25997.2亿千瓦时。

数据来源:国家电网、中商产业研究院整理

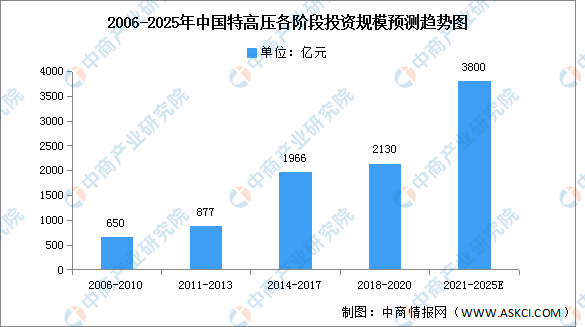

3.投资规模

中国特高压投资规模的快速发展第一阶段在2014-2017年,投资额度达1966亿元,随后发展较为平稳,2018-2020年共投入2130亿元用来发展特高压工程建设。根据公开数据,2016年至2021年,我国共核准12条特高压交流线路和7条特高压直流线路,涉及线路1.5万余公里,投资规模超过2400亿元。根据国家电网数据,十四五期间(2021-2025年),国家电网规划建设特高压工程24交14直,涉及线路3万余公里,变电换流容量3.4亿千伏安,总投资3800亿元,特高压发展将迎来投资建设高峰。

数据来源:中商产业研究院整理

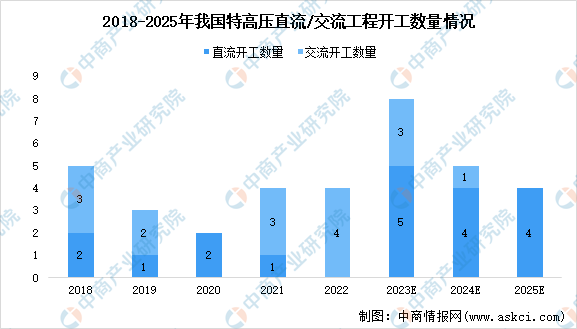

4.开工数量

特高压交流输电与直流输电相辅相成,互为补充。特高压交流系统主要用于近距离大容量输电和更高一级电压等级的网架建设,2022年我国特高压工程主要是交流项目,增量在特高压配套网架;与交流输电相比,特高压直流更适合于超远距离、超大容量的“点对点”输电。交流项目投资额约在110亿以内,直流单线投资额约200-300亿元,由于交流数量是按端到端为一段统计,因此按项目统计,直流规划数量比交流多,投资额也将远超交流。

资料来源:中商产业研究院整理

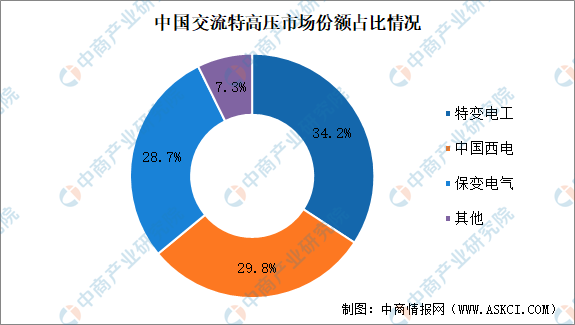

5.竞争格局

我国交流特高压市场以中国西电、特变电工和保变电气占据较多的份额,2021年市场比重分别为29.8%、34.2%和28.7%。

数据来源:中商产业研究院整理

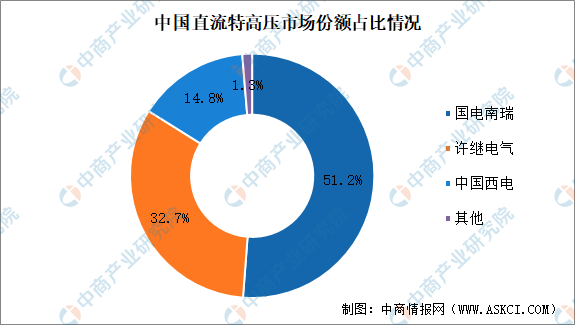

我国直流特高压市场以国电南瑞、许继电气和中国西电为主,2021年市场份额占比分别为51.2%、32.7%和14.8%左右,整体来看市场集中度较高。

数据来源:中商产业研究院整理

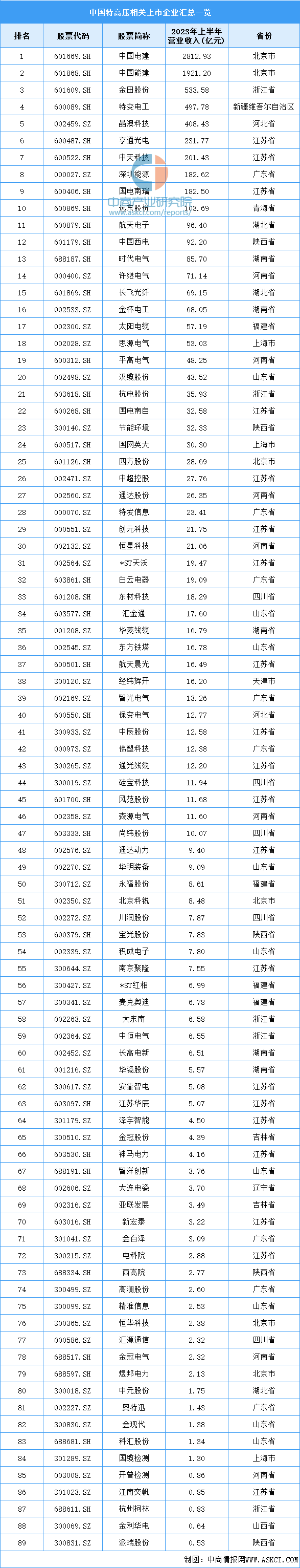

6.重点企业分析

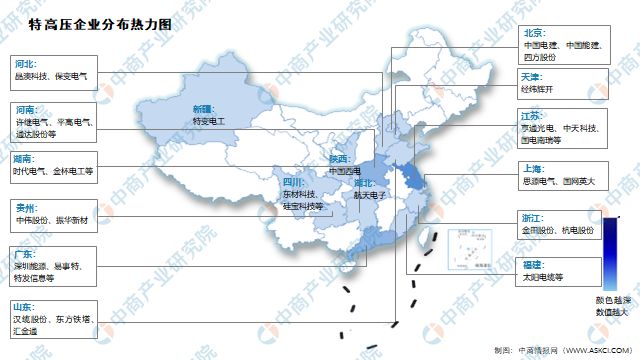

目前,中国特高压相关上市企业主要分布在江苏,共有20家。山东省和广东省分别有8家和7家,排名第二第三。

资料来源:中商产业研究院整理

7.企业热力分布图

资料来源:中商产业研究院整理

四、下游分析

1.智能电网

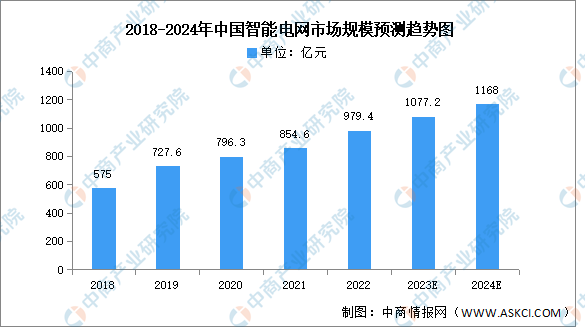

随着宏观政策、数字技术进步与升级等多重利好因素的叠加影响,能源与互联网融合进程加快,智能电网行业迎来高速发展阶段。中商产业研究院发布的《2022-2027年中国智能电网建设现状及投资潜力报告》数据显示,2022年中国智能电网市场规模为979.4亿元,同比增长14.6%。中商产业研究院分析师预测,2023年我国智能电网市场规模将增至1077.2亿元,2024年将超过1100亿元。

数据来源:中商产业研究院整理

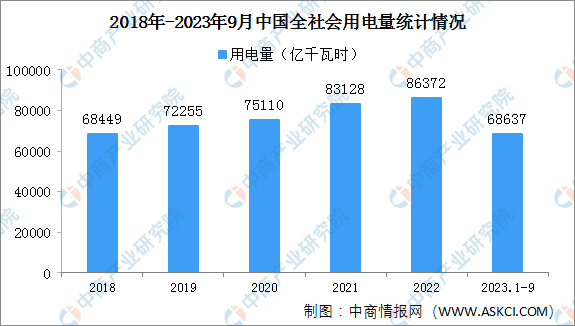

2.社会用电

近日,国家能源局发布9月份全社会用电量等数据。9月份,全社会用电量7811亿千瓦时,同比增长9.9%。1-9月,全社会用电量累计68637亿千瓦时,同比增长5.6%。

数据来源:国家能源局、中商产业研究院整理

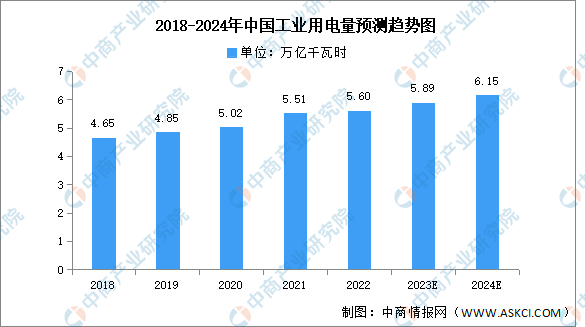

3.工业用电量

根据国家能源局发布数据显示,2022年中国工业用电量约为5.60万亿千瓦时,同比增长1.63%。近年来,工业用电量保持稳定增长,中商产业研究院分析师预测,2023年工业用电量将增长至5.89万亿千瓦时,2024年将达6.15万亿千瓦时。

数据来源:国家能源局、中商产业研究院整理