关键词: 半导体材料

中商情报网讯:半导体材料作为集成电路产业的基石,在集成电路制造技术不断升级和产业的持续创新发展中扮演着重要角色。主要是受益于全球晶圆厂设备投资额的回暖和晶圆厂产能的持续扩张,全球半导体材料需求回暖,中国半导体材料国产化进程加速,中国市场成为全球增速最快的市场。

一、半导体材料定义

半导体材料是一类具有半导体性能(导电能力介于导体与绝缘体之间,电阻率约在1mΩ·cm~1GΩ·cm范围内)、可用来制作半导体器件和集成电路的电子材料。半导体材料的种类繁多,不同的材料具有不同的特性和用途。

半导体材料主要包括硅片、光掩模、光刻胶、电子特气、溅射靶材、CMP抛光材料、湿电子化学品。具体如图所示:

资料来源:中商产业研究院整理

二、半导体材料行业发展政策

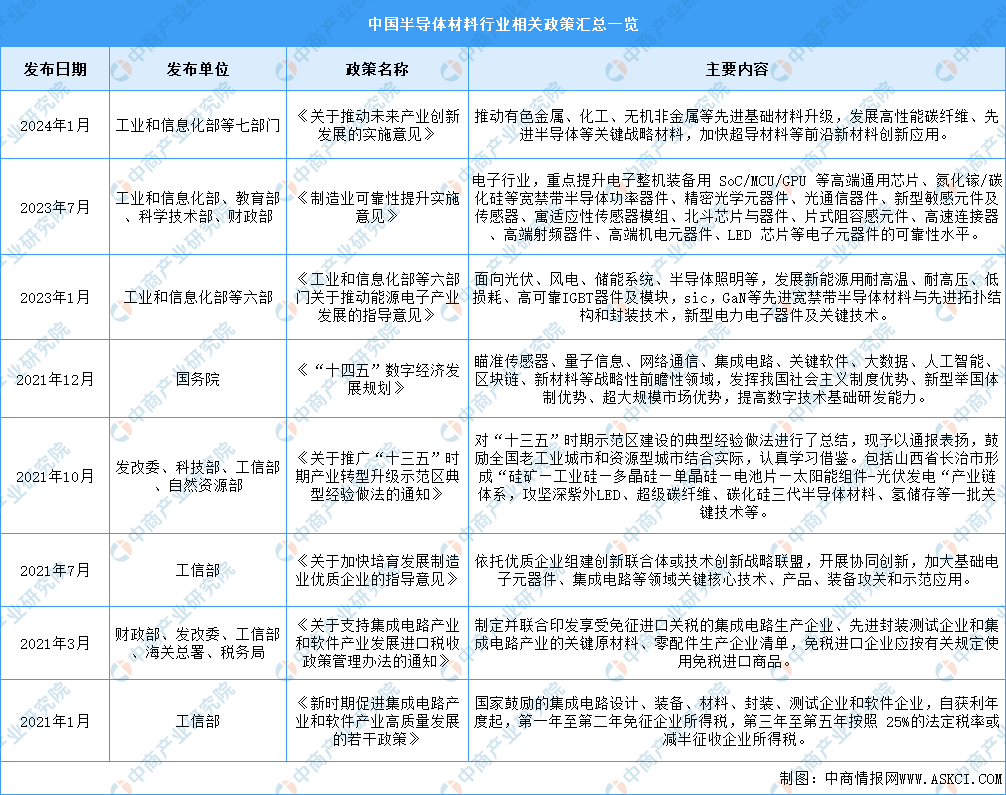

半导体材料作为集成电路产业的基石,在集成电路制造技术不断升级和产业的持续创新发展中扮演着重要角色。近年来,我国政府颁布了一系列政策法规,为半导体材料行业企业经营发展营造了良好的政策环境,相关的主要产业政策及规定如下:

资料来源:中商产业研究院整理

三、半导体材料行业发展现状

1.半导体材料市场规模

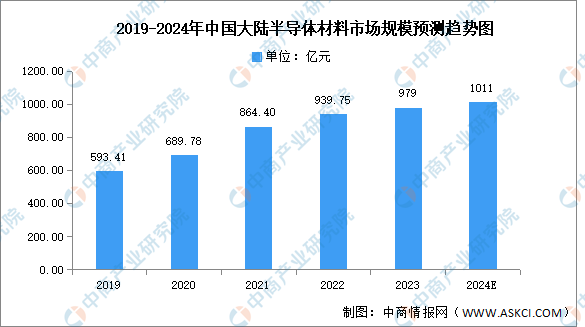

近年来,随着国内半导体材料厂商不断提升半导体产品技术水平和研发能力,中国半导体材料国产化进程加速,中国市场成为全球增速最快的市场。中商产业研究院发布的《2024-2029年中国半导体材料专题研究及发展前景预测评估报告》显示,2022年中国大陆半导体材料市场规模约为939.75亿元,同比增长8.72%,2023年约为979亿元。中商产业研究院分析师预测,2024年市场规模将达1011亿元。

数据来源:SEMI、中商产业研究院整理

2.细分市场

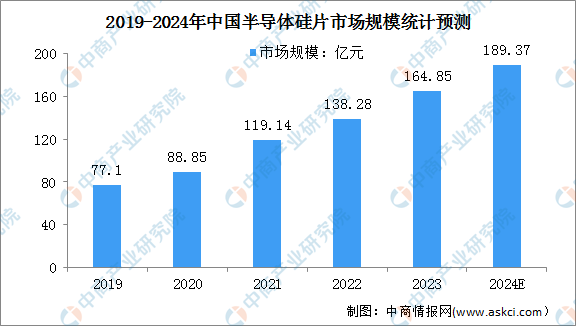

(1)半导体硅片

硅片是生产集成电路、分立器件、传感器等半导体产品的关键材料,是半导体产业链基础性的一环。受益于通信、计算机、消费电子等应用领域需求带动,我国半导体硅片市场规模不断增长。中商产业研究院发布的《2024-2029全球与中国半导体硅片市场现状及未来发展趋势》显示,2022年中国半导体硅片市场规模达到138.28亿元,较上年增长16.07%,2023年约为164.85亿元。中商产业研究院分析师预测,2024年中国半导体硅片市场规模将增至189.37亿元。

数据来源:SEMI、中商产业研究院整理

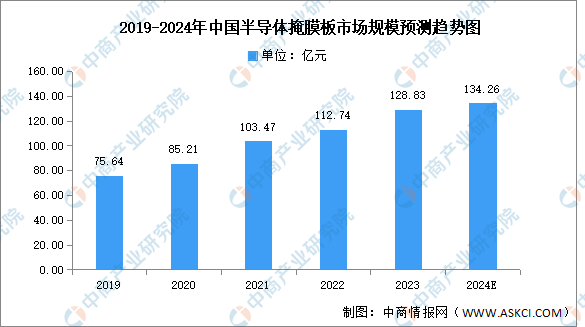

(2)掩膜板

近年来,我国半导体材料市场规模快速增长,掩膜版市场规模也随之增长。中商产业研究院发布的《2024-2029年中国掩膜版市场调查与行业前景预测专题研究报告》数据显示,2022年我国半导体掩膜版市场规模约达112.74亿元,同比增长9.0%,2023年约为128.83亿元。中商产业研究院分析师预测,2024年我国半导体掩膜版市场规模将增长至134.26亿元。

数据来源:SEMI、中商产业研究院整理

(3)光刻胶

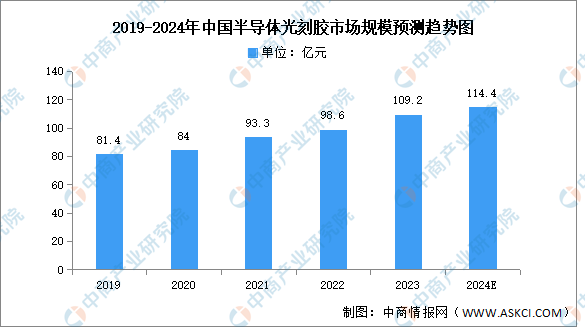

目前,我国光刻胶产业链雏形初现,从上游原材料、中游成品制造到下游应用均在逐步完善,且随着下游需求的逐渐扩大,光刻胶市场规模显著增长。中商产业研究院发布的《2024-2029全球及中国光刻胶和光刻胶辅助材料行业发展现状调研及投资前景分析报告》显示,我国光刻胶2022年市场规模约为98.6亿元,同比增长5.68%,2023年约为109.2亿元。中商产业研究院分析师预测,2024年我国光刻胶市场规模可达114.4亿元。

数据来源:中商产业研究院整理

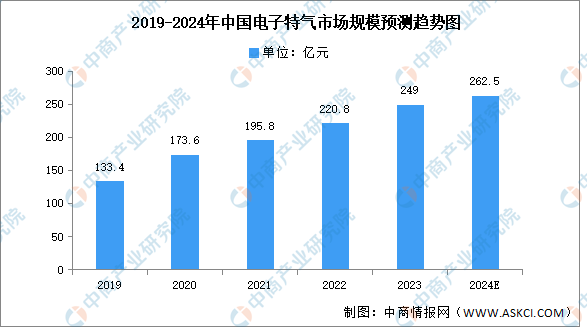

(4)电子特气

近年来,中国电子特种气体市场规模持续增长。中商产业研究院发布的《2024-2029年中国电子特气专题研究及发展前景预测评估报告》显示,2022年电子特种气体市场规模220.8亿元,同比增长12.77%。我国电子特气市场规模的增长率明显高于全球电子特气增长率,未来有较大发展空间。中商产业研究院分析师预测,2024年中国电子特气市场规模将超过250亿元。

数据来源:SEMI、中商产业研究院整理

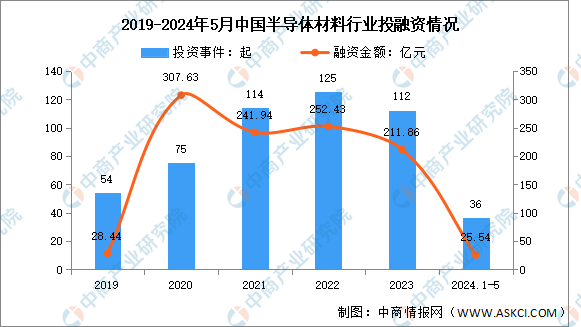

3.半导体材料投融资情况

目前,中国半导体材料投融资市场中较为活跃。2023年中国半导体材料投资事件达112起,已披露融资金额达211.86亿元。2024年1-5月,中国半导体材料投资事件达36起,已披露融资金额达25.54亿元。

数据来源:IT桔子、中商产业研究院整理

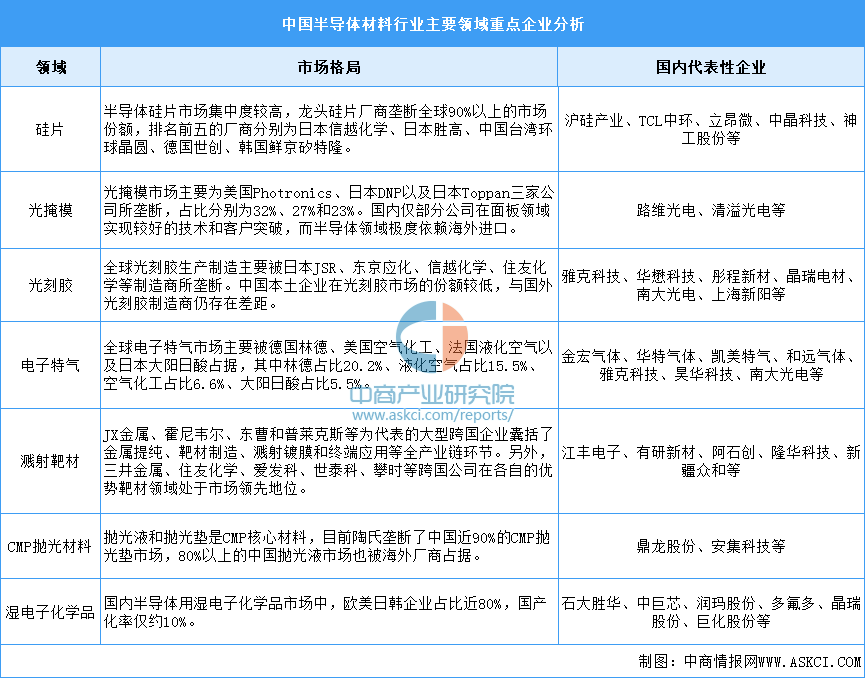

4.半导体材料重点企业分析

中国半导体材料历经多年发展,已经基本实现了重点材料领域的布局或量产,但产品整体仍然以中低端为主。部分高端产品如ArF光刻胶已经通过一些企业认证,硅片、电子气体、氢氟酸、靶材中的部分高端产品也已取得突破并打入台积电、三星、中芯国际等全球龙头公司供应链,但高端材料依然被海外厂商主导,并且在产能及市场规模方面与海外厂商也有较大差距。中国大陆自主化率不高,国产化替代需求迫切。

资料来源:中商产业研究院整理

四、半导体材料行业重点企业

1.沪硅产业

上海硅产业集团股份有限公司的主营业务是从事半导体硅片及其他材料的研发,生产和销售。沪硅产业提供的产品类型涵盖300mm抛光片及外延片、200mm及以下抛光片、外延片及SOI硅片。产品主要应用于存储芯片、图像处理芯片、通用处理器芯片、功率器件、传感器、射频芯片、模拟芯片、分立器件等领域。

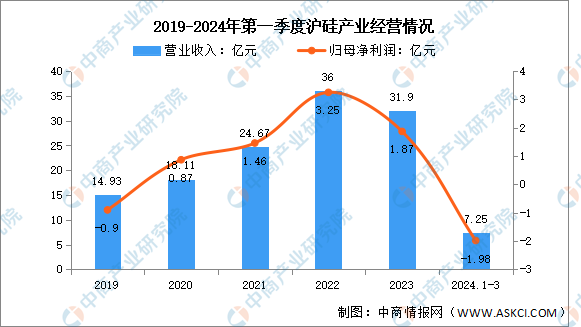

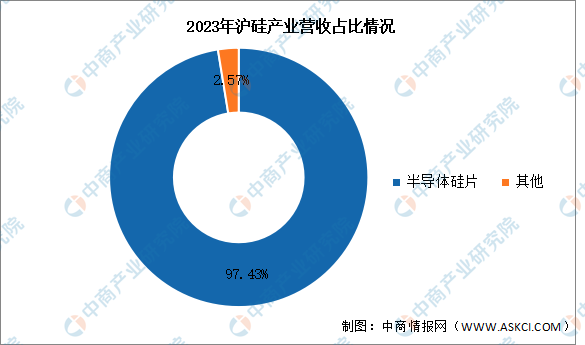

2024年第一季度实现营业收入7.25亿元,同比下降9.71%;归母净利润亏损1.98亿元。2023年半导体硅片的营业收入占整体营收的97.43%。

数据来源:中商产业研究院整理

数据来源:中商产业研究院整理

2.立昂微

杭州立昂微电子股份有限公司的主营业务是半导体硅片、半导体功率器件芯片、化合物半导体射频芯片。立昂微的主要产品有6-12英寸半导体硅抛光片和硅外延片;6英寸肖特基芯片、6英寸FRD(快恢复二极管)芯片、6英寸MOSFET(金属氧化层半导体场效晶体管)芯片、6英寸TVS(瞬态抑制二极管)芯片及6英寸IGBT(绝缘栅双极型晶体管)芯片;6英寸砷化镓微波射频芯片、6英寸VCSEL(垂直共振腔表面发射激光器)芯片等三大类。

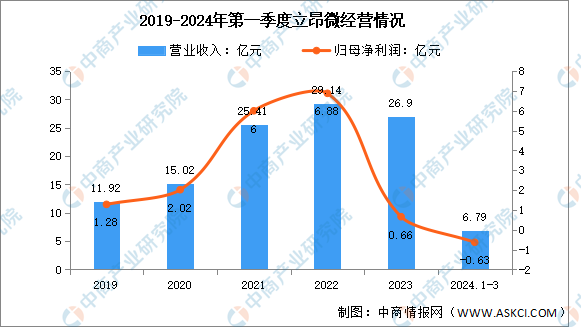

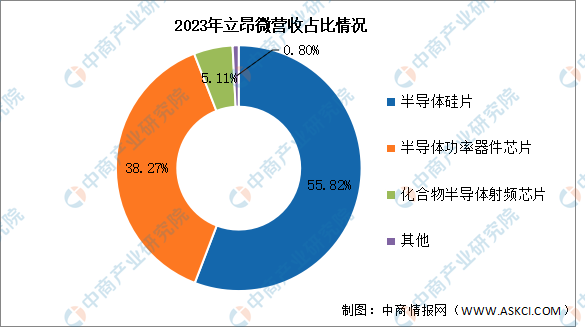

2024年第一季度实现营业收入6.79亿元,同比增长7.44%;归母净利润亏损0.63亿元。2023年主营产品包括半导体硅片、半导体功率器件芯片、化合物半导体射频芯片,营业收入分别占整体营收的55.82%、38.27%、5.11%。

数据来源:中商产业研究院整理

数据来源:中商产业研究院整理

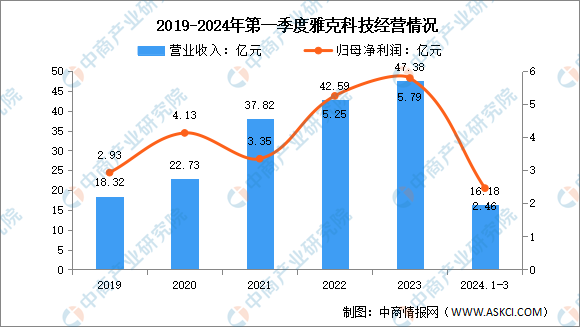

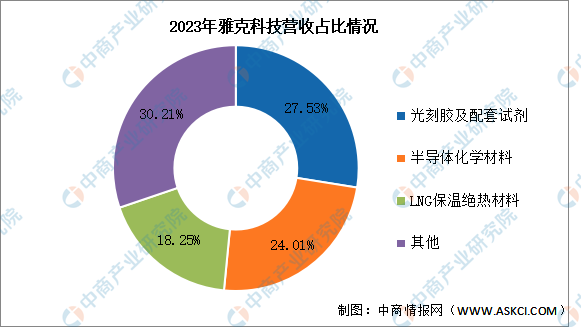

3.雅克科技

江苏雅克科技股份有限公司是一家从事化学化工的企业。其主要业务包括电子材料、液化天然气(LNG)保温板材和阻燃剂,主要产品有阻燃剂、锡盐类、硅油及胺类、球形硅微粉、LNG保温复合材料、LDS设备、电子特种气体、半导体化学材料。

2024年第一季度实现营业收入16.18亿元,同比增长51.07%;实现归母净利润2.46亿元,同比增长42.2%。2023年主营产品包括光刻胶及配套试剂、半导体化学材料、LNG保温绝热材料,营业收入分别占整体营收的27.53%、24.01%、18.25%。

数据来源:中商产业研究院整理

数据来源:中商产业研究院整理

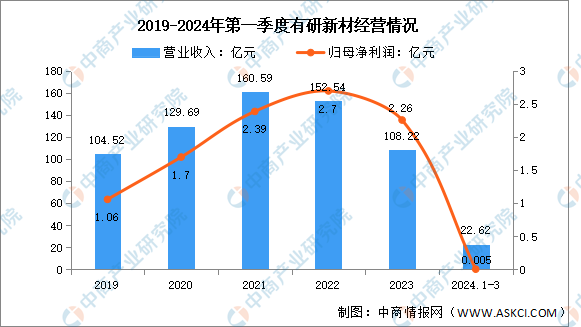

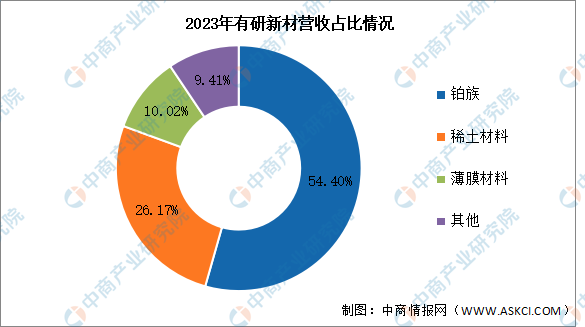

4.有研新材

有研新材料股份有限公司主要从事电子薄膜及贵金属材料、稀土材料、红外光学及光电材料、生物医用材料研究、开发、生产、销售。主要产品有集成电路用薄膜材料、贵金属、稀土金属、磁性材料及磁、特种红外光学、发光材料、生物医用材料及口腔医疗器械。

2024年第一季度实现营业收入22.62亿元,同比下降25.22%;实现归母净利润0.005亿元,同比下降100%。2023年主营产品包括铂族、稀土材料、薄膜材料,营业收入分别占整体营收的54.40%、26.17%、10.02%。

数据来源:中商产业研究院整理

数据来源:中商产业研究院整理

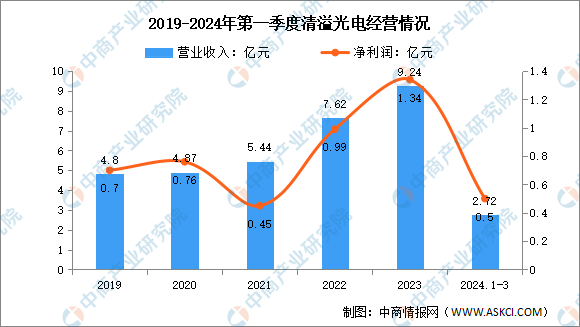

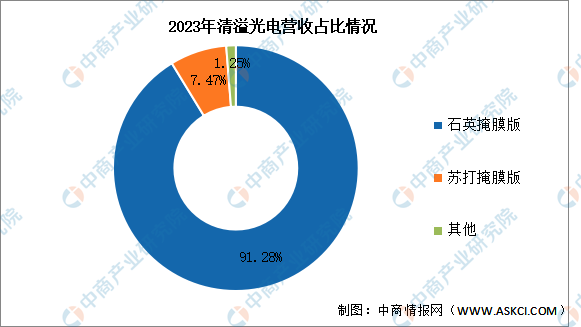

5.清溢光电

深圳清溢光电股份有限公司的主营业务是掩膜版的研发、设计、生产和销售业务。公司的主要产品为掩膜版。

2024年第一季度实现营业收入2.72亿元,同比增长48.63%;实现归母净利润0.5亿元,同比增长163.16%。2023年主营产品包括石英掩膜版、苏打掩膜版,营业收入分别占整体营收的91.28%、7.47%。

数据来源:中商产业研究院整理

数据来源:中商产业研究院整理

五、半导体材料行业发展前景

1.国家政策支持促进行业发展

为鼓励半导体材料产业发展,突破产业瓶颈,我国出台了多项政策支持半导体行业发展,为半导体材料产业的发展提供良好的发展环境。在国家政策的引导下,本土半导体材料厂商不断提升半导体产品技术水平和研发能力,逐渐打破了国外半导体厂商的垄断格局,推进中国半导体材料国产化进程,促进中国半导体材料行业的发展。

2.半导体市场增长带动半导体材料行业发展

物联网、5G通信、汽车电子等新型应用市场的不断发展以及下游电子设备硅含量增长产生了巨大的半导体产品需求,推动半导体行业进入新一轮的发展周期。中国是全球最大半导体市场,支撑国内半导体材料厂商快速成长。在半导体工艺持续升级与下游晶圆厂积极扩产的背景下,半导体材料市场快速增长。

3.国产替代加速促进半导体材料行业发展

半导体核心材料技术壁垒极高,国内绝大部分产品自给率较低,市场被美国、日本、欧洲、韩国和中国台湾地区的海外厂商所垄断。目前,国内半导体材料企业在部分领域实现自产自销,并在靶材、电子特气、CMP抛光材料等细分产品取得较大突破,各主要细分领域国产替代空间广阔,预计将促进我国半导体材料行业发展。伴随国内晶圆厂积极扩产,国内半导体材料厂商将迎来百年一遇的窗口期,我国半导体材料行业有望迎来快速增长。