6月22日,峰岹科技(深圳)股份有限公司申请科创板上市获受理。

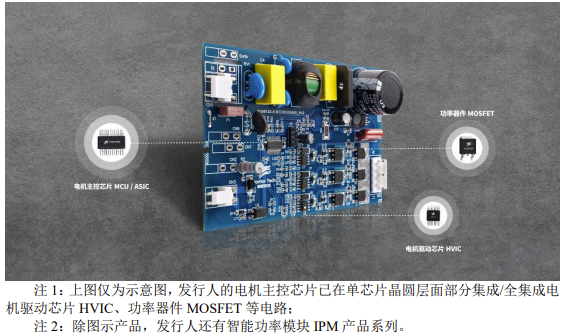

峰岹科技成立于2010年,是一家电机驱动芯片半导体公司,致力为各种电机系统提供高质量的驱动和控制芯片,及电机技术的咨询服务。产品主要包括电机主控芯片 MCU、电机主控芯片ASIC、电机驱动芯片HVIC、功率器件 MOSFET、智能功率模块IPM。

峰岹科技产品路线图

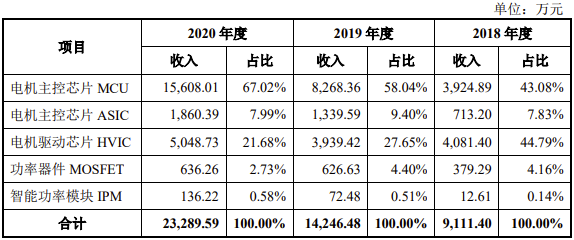

2020年,峰岹科技向下游市场供应芯片规模1.81 亿颗,最近三年年均复合增长率达到 35.67%;主营产品的销售收入主要来源于电机主控芯片 MCU 产品销售收入,MCU 产品销售收入占比达67.02%。

峰岹科技已经和格罗方德(GF)、台积电(TSMC)等晶圆制造商,华天科技、长电科技、 日月光等封装测试厂商建立了稳定的业务合作关系。在电机驱动控制芯片业务上,产品广泛应用于美的、小米、大洋电机、海尔、方太、华帝、九阳、艾美特、松下、飞利浦、日本电产等境内外品牌厂商。

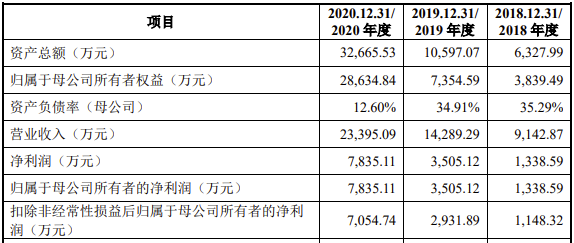

千万级芯片出货量,净利润复合增长率 141.94%

近年来,受益于BLDC电机,扫地机器人等智能家居新兴应用市场的推动,及自身技术优势的积累,峰岹科技不断推出技术先进、性能优异、系统高效、高性价比等竞争优势的产品,逐步获得市场认可。

2018年、2019年、2020年,峰岹科技实现营收分别为 9,142.87万元、14,289.29万元、23,395.09 万元,年均复合增长率达到 59.96%;净利润分别为1,338.59万元、3,505.12万元、7,835.11万元,年均复合增长率达到 141.94%。

报告期内,四大主营业务(电机主控芯片 MCU、电机主控芯片ASIC、电机驱动芯片HVIC、功率器件 MOSFET、智能功率模块IPM)给峰岹科技带来49,111.4万元,14,246.48万元和23,289.59万元,毛利率分别为4.55%、 47.53%和 50.10%。其中,MCU和 HVIC各期销售结构变化对毛利率产生较大的影响。

峰岹科技表示,公司通过在架构算法、电机设计领域的不断技术积累,有足够的技术能力从芯片设计、架构算法、电机结构设计三个关键层面入手,产品技术不断升级、产品结构不断优化,已经形成了品牌优势,芯片出货量的逐年大幅增长。

报告期内,公司主营业务收入主要来源于电机主控芯片 MCU 和电机驱动芯片 HVIC 产品的销售收入。招股书显示,在2018年、2019年、2020年,电机主控芯片 MCU 和电机驱动芯片 HVIC 一起贡献了 87.87%、85.69%、88.70%的主营业务收入。

电机主控芯片 MCU产品是峰岹科技最主要的销售收入来源。2018年到2020 年,MCU 产品出货量大增,各期销售收入占比分别为 43.08%、58.04%、67.02%,年均复合增长率达到 99.42%;销售毛利率分别为 50.84%、52.15%、 53.84%。

电机驱动芯HVIC产品出货量分别达到 7,699.92 万颗、8,657.25 万颗、1,136.72 万颗。

在电机主控芯片 ASIC产品上,受益于电扇类、扫地机器人、泵类、筋膜枪、散热风扇等多个领域快速增长的需求,AISC 芯片各期销售规模快速增长,2020 年实现千万级芯片出货量。各期出货量分别为 541.61 万颗、890.84 万颗、1,308.69 万颗,销售收入呈现低位高速增长。

在功率器件 MOSFET产品上,在2018年到2020 年,销售占比分别为 4.16%、4.40%、2.73%;毛利率分别为 25.15%、20.36%、24.47%。销售占比呈下降趋势,系该产品与集成到单片机上产生部分影响。

在智能功率模块 IPM产品上,峰岹科技智能功率模块 IPM 产品将高低压功率器件和高低压驱动芯片集成,具有可靠性高、尺寸小等优点,适用于内置电机应用和紧凑安装场景,主要应用于移动电源、吹风筒、泵类等领域。

产品研发路线(三相ASIC、单相ASIC、HIVC/IPM)

峰岹科技认为,直流无刷电机控制方案趋势有以下三个方面:芯片向高集成方向发展、控制算法向SOC硬件化发展、直流无刷电机及控制向超高速方向发展。峰岹科技曾在电子发烧友举办的“2021无刷直流电机控制技术研讨会”上表示,公司在单芯片上全集成或部分集成 LDO、运放、预驱、MOS 等器件,集成“高速电机控制引擎”和“8051内核”的双核电机控制器,满足对电机控制器高集成度要求的产业领域。

ME 内核摆脱“卡脖子”局面 多维度打造竞争优势

从整个市场来看,峰岹科技的主要竞争对手TI、ST、罗姆赛普拉斯(Cypress)、英飞凌、中颖电子、兆易创新等。与同行业内的龙头企业相比,峰岹科技在营收规模、市场份额等方面仍存在一定距离。但是从报告期的营收增长趋势来看,峰岹科技在单片机行业市场将迎来较大发展空间。

不同于通用微控制芯片 MCU,峰岹科技自主研发电机主控芯片MCU凭借ME内核、高集成度、高稳定性、高效率、多功能、低噪音和高性价比等应用特点和差异化竞争优势能够满足应用领域的个性化需求,市场接受范围更加广阔,产品毛利水平更高。

电机驱动控制架构图

例如,FU68系列“双核”电机驱动控制专用MCU,集成电机控制内核(ME)和通用内核。芯片内部集成 Pre-driver、 LDO、运放、比较器、高速ADC、高速乘除法器、以及内置 CRC、SPI、UART多种TIMER、PWM等功能。

峰岹科技表示,与ST、TI、兆易创新等多数电机驱动控制芯片厂商采用的 ARM 内核架构不同,公司电机主控芯片 MCU 采用“双核”结构,由自主研发的 ME 内核专门承担复杂的电机控制任务,通用 MCU 内核用于处理通信等辅助任务,通用 MCU 内核使用 8051 架构。目前正在进行新一代“ME(电机主控)+RISC-V”的双核芯片架构研发。

此外,同行业企业通常在通用芯片上用软件编程来实现电机控制算法。峰岹科技电机控制芯片则是通过算法硬件化,即在芯片设计阶段通过逻辑电路将控制算法在硬件层面实现,有效提高控制算法的运算速度和控制芯片可靠性,为 BLDC 电机高速化、高效率和高可靠性的实现提供有力支撑。

成立以来,峰岹科技不断攻克攻破高难度电机技术难题,以及直流无刷电机的无传感器驱动控制算法难题,完成多项核心技术。全球首创的多项三相、单相无霍尔直流无刷驱动技术及单相霍尔不敏感直流无刷驱动技术,有效满足了多个产业领域对高性能电机驱动控制专用芯片微型化、数字化、智能化、多功能化、高集成化的要求。

此外,峰岹科技处于技术研发阶段的项目还有:汽车等级芯片、伺服控制芯片、智能IPM、开关磁阻电机控制芯片。

研发团队占比70.45% 募资5.55亿升级产品技术

峰岹科技不断增加研发投入,研发人员和研发材料领用不断增加,2018 年、2019年、2020 年,公司研发投入分别为 1,870.19 万元、2,535.71 万元和 2,974.47 万元。

峰岹科技核心技术人员有三人,首席执行官为BI LEI(毕磊)、首席技术官及电机技术牵头人BI CHAO(毕超)、 首席系统架构官SOH CHENG SU(苏清赐)。

毕磊曾任新加坡科技局数据存储研究所研发工程师、飞利浦半导体亚太研发中心高级芯片设计工程师、深圳芯邦科技股份有限公司研发副总。在峰岹科技,他带领研发团队攻破电机驱动双核芯片架构,全集成 FOC 芯片架构等核心技术难题,实现了电机控制 ME 内核。

毕超曾在西部数据高级工程师,新加坡科技局数据存储研究所主任工程师、研究员、资深科学家。2014 年 6 月至今,毕超在峰岹科技任首席技术官,现任发行人董事、首席技术官、 峰岹香港董事。他带领团队攻克了机电噪声分离难题,实现对高速电机精确控制和解析度为1nm 的高精度测量。

苏清赐曾任 Aiwa (S) Pte. Ltd.研发工程师,Mentor Graphics (S) Pte. Ltd.应用工程师,新加坡科技局数据存储研究所科学家等。在他带领下,峰岹科技形成了高鲁棒性无感 FOC 驱动,无感大扭矩启动模式等多项核心电机驱动架构算法,首次提出高鲁棒性电机控制算法。

截至招股说明书签署日,峰岹科技研发人员为 93 人,占员工总数 70.45%。已获授权专利 81 项,其中,集成电路布图设计专有权 46 项。

目前,步进电机的驱动模式普遍采用“开环驱动”,这限制了步进电机系统的性能。为了使步进电机能够 可靠工作,目前不得不使用较大的驱动电流,导致功耗较大和电机发热严重。峰岹科技正在研发新一代高性能步进电机控制芯片。

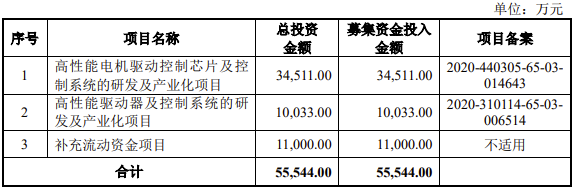

招股书显示,峰岹科技本次拟募资5.55亿元,将用于高性能电机驱动控制芯片及控制系统的研发及产业化项目、高性能驱动器及控制系统的研发及产业化项目,以及补充流动资金项目。

高性能电机驱动控制芯片及控制系统的研发及产业化项目将对电机主控芯片 MCU 进行升级迭代,由 RISC-V 指令集架构取代 8051 架构,实现“ME(电机主控)+RISC-V”双核芯片架构。

高性能驱动器及控制系统的研发及产业化项目将对高性能电机驱动芯片 HVIC 进行下一阶段的产品研发,以期生产出适应汽车电子应用领域需求的电机驱动芯片。

峰岹科技在电机驱动控制芯片细分领域技术水平处于国际水平,产品深入应用市场,形成对欧美、日系等国外大厂产品的进口替代趋势。报告期内,公司主营业务境外区域销售收入金额分别为 442.48 万元、334.97 万元、182.88 万元,不断扩张境外市场。

谈到未来发展战略,峰岹科技表示,在技术发展方面,公司将持续加大对深圳研发中心的投入,同时扩建上海研发中心,形成深圳、上海双研发中心的组织架构。在技术研究上,持续加深对ME内核架构、算法硬件化、芯片集成化、RISC-V指令集架构等技术的研究,攻破对控制精度要求较高的机器人、工业应用等领域的驱动控制难题,以控制算法为突破口,拓宽产品应用领域,扩大产品的市场占有率。