汽车芯片、MCU,都是当下半导体缺货最火热的两大关键词。毕竟一方面,汽车芯片的缺货问题正愈演愈烈,无论是全球还是国内汽车厂商都面临“求芯不得”的局面,这也导致传统汽车芯片供应链与车厂之间的合作正出现明显裂痕,一些大车厂甚至选择重新调整供应链以应对当前的窘迫局面。

作为另一大关键词的MCU,市场也持续紧俏。这也一并带动了不少MCU企业的股价疯涨,包括国民技术、士兰微、中颖电子到复旦微电子、上海贝岭在内的国内知名MCU大厂均有高达100%的涨幅,甚至有MCU企业仅仅两个月涨幅就高达488%,令人震惊。

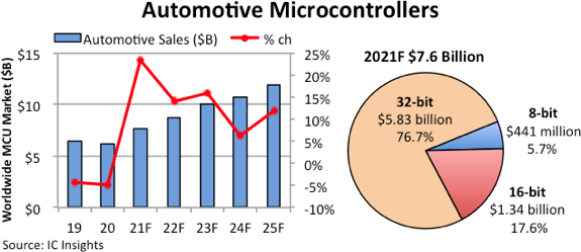

两大热词融合之后的车用MCU,也由此成为今年不少本土半导体企业蜂拥而入的赛道。从8位到32位,市场需求都十分火爆。其中,不同位数的车用MCU的功能和用途各不相同,其中8位MCU主要用于风扇、空调、雨刷、天窗、车窗、座椅、门锁等低阶功能的控制,32位MCU主要用于智能仪表板、多媒体信息系统、动力总成系统、辅助驾驶等高阶功能的控制。

赛道火热 国产不易

根据Omdia数据,2020年全球汽车MCU市场规模约为58亿美元,预计到2024年将增长至89亿美元,CAGR达11.30%。

国内企业都在争相布局汽车MCU市场,8月,兆易创新第一颗车规级MCU产品流片,该产品主要面向通用车身市场,预计年底左右提供样品供客户测试,力争2022年中左右实现量产;8月底,国产车规级MCU公司云途半导体宣布已完成与小米的战略合作并获得小米长江基金的战略投资,进一步加速云途半导体车规级MCU的技术研发以及在汽车车身域及底盘、动力、安全等核心领域的市场开发和产品规划。9月,芯海科技在与投资者互动时表示,车规级信号链MCU芯片已经开始导入Tier1的新产品设计中,同时适用于新能源汽车和传统汽车。据悉,该公司首颗车规级信号链MCU 2020年已通过AEC-Q100认证,并导入汽车前装企业的新产品设计。

一时间,车规级MCU成为了今年半导体国产替代市场的一条炙热赛道。

作为中国电子信息产业集团有限公司旗下年销售额超过90亿元的核心半导体企业,华大半导体近年来在车规级MCU领域也早有布局,产品之根已深入汽车前装市场的多个应用领域,华大半导体MCU事业部市场部产品经理刘鹄玮在接受华强电子网记者采访时表示:“汽车电子是华大半导体MCU发展‘轮子上’的第三步。近些年,汽车芯片供应吃紧,产能需求较大。而华大半导体早期布局的芯片,已在汽车电子前装市场得到充分应用,包括门窗、座椅、车灯、空调、T-box、BMS、OBC和BCM等。”

华大半导体MCU事业部市场部产品经理刘鹄玮

不过,相比于消费电子用MCU而言,汽车MCU本质上具有更高的技术壁垒和行业壁垒。所以一直以来,其供应基本上为国际半导体企业所垄断,长期呈现海外企业寡头垄断的格局,瑞萨、恩智浦、微芯科技、英飞凌、意法半导体、德州仪器六家企业市占率长期超过90%,国内企业目前主打应用在车灯、雨刮器、空调等低阶领域的8位MCU产品。

对此,刘鹄玮也解释到:“一方面,车规芯片需要满足更加严格的‘高安全性、高可靠性、高稳定性’技术标准要求(如可靠性标准 AEC-Q100、质量管理标准 IATF16949、功能安全标准 ISO26262),需要经过更加严苛的研发、制造、封测和认证流程。另一方面,一款车规芯片一般需要2-3年时间才能量产并进入整车企业供应链,而进入之后将拥有长达5-15年的供货周期。高水平的技术标准、长期稳定的供货周期、与中下游零部件供应商和整车企业长久的合作关系,构成了车规级MCU的行业壁垒。”

根据Omdia统计,在2019年全球前十大MCU厂商中暂无境内企业,主要原因为:(1)美日欧整车品牌全球市占率较高,供应链基本固化,海外一线厂商仅采购恩智浦、英飞凌、瑞萨电子等成熟半导体厂商生产的MCU,中国半导体企业起步较晚,切入现有生态圈需要一定时间;(2)高性能MCU对芯片设计能力及晶圆制造工艺要求较高,特殊MCU(如BMS MCU芯片)需要大量专有技术(Know-how)经验积累,目前大量成熟解决方案被恩智浦等厂商掌握,中国企业渗透进度相对较慢。

国际上的半导体企业、零部件供应商和整车企业已形成强绑定的供应链,通过技术升级和产业并购日益形成垄断格局。由此可见,如果没有“中国芯”的推波助澜,我国汽车企业只能被动使用国际半导体巨头的技术和产品,破局之路道阻且长。即便是目前来说,事实上国产替代的情况仍不太理想,据记者了解,很多车企在选择MCU供应商时依然会主要将中高端产品的重心放在国际巨头供应渠道上,本土芯片企业想要在这方面有所突破,难度奇高。

危中寻“机”何其难?体量决定生存能力!

之所以会出现高达90%的市场垄断力,也与国内MCU企业的体量过小密切相关。今年6月19日举行的2021中国汽车论坛上,中国汽车工业协会总工程师、副秘书长叶盛基就介绍称,当前我国各类芯片中MCU控制芯片最为紧缺,国内MCU控制芯片企业最为薄弱。而面临各路国际大厂的围困,本土MCU企业想要在危中寻机就显得尤其困难,在没有一定规模和体量的投资、研发能力和产品持续性的情况下,几乎不可能在该领域有所建树,只能勉强吞下国际大厂留下的“边边角角”。

MCU产品与市场的特点使得中小企业很难在该领域取得竞争优势并获得持续发展的可能。特别是以高安全性,高稳定性需求为代表的车规级MCU芯片市场,要在该市场取得成功,投资主体的业务体量,投资力度与投资持续性等因素的影响更为明显。只有具备相当实力的大型集成电路企业才有可能通过持续的大规模投资,才能在这个已经充分竞争的市场中生存并取得发展。

但对于国产替代,我们也不应灰心,毕竟国内目前也有一批体量相当的企业正在迅速崛起。比如依靠自身雄厚的高可靠性工业级芯片业务基础以及相关模拟电路关键技术的积累的华大半导体,近年来正大力投入车规级MCU领域,力争成为国内乃至国际车规级MCU市场的主要供应商之一,并通过MCU的强用户粘性和周边芯片连带效应,带动国产功率器件与模拟集成电路的推广,成为能与国际大厂相抗衡的综合性半导体企业。

刘鹄玮告诉记者:“目前量产的车规MCU产品HC32A4XX系列广泛的用于汽车节点和小电机类控制,如门窗控制、座椅、车灯、空调、T-box、BMS、OBC和BCM类应用,属于车身控制通用MCU,外设资源丰富。随着汽车加快向智能化、电动化的方向发展,整车电子电气架构开始了“域”的变革, 对于车规MCU的要求也越来越高。而且,华大正在研发高端多核车规MCU,满足ASIL-B到ASIL–D级别的功能安全和硬件加密的网络安全需求,将于明年正式推向市场。同时配套基础软件,包括支持AutoSAR的底层驱动库MCAL。”

因此,对于本土MCU企业来说,这是个“最好”的时代,也是个“最坏”的时代。“危”与“机”永远是并存的,尽管前路面临来自各路国际大厂的垄断打压,但如今的本土企业正在越来越多的培养国产供应链,只要本土芯片企业的产品足够优质,在产品可以保证量产出货的情况下越来越多的车厂也会相应的选择更多的采用本土MCU企业的产品,某种情势下甚至还能主导供货渠道,这对于很多刚刚在车用MCU领域起步的企业来说无疑是莫大的机遇。从8位到32位,相信随着越来越多与国内供应链的磨合,国产MCU企业也必将迎来属于自己的“黄金时代”。