关键词: 储能材料

中商情报网讯:随着对新能源和可再生能源的研究和开发,寻求提高能源利用率的先进方法,已成为全球共同关注的首要问题。我国作为一个能源生产和消费大国,既有节能减排的需求,也有能源增长以支撑经济发展的需要,这就需要大力发展储能产业。因此,储能材料也有着非常不错的前景。

一、储能材料产业链

储能材料产业链上游为各种原材料,包括锂矿、石墨矿、钴矿、镍矿以及原料相应的生产挖掘设备;中游为储能材料,下游为不同的储能器件,最后应用于不同领域。

资料来源:中商产业研究院整理

二、产业链上游

1.锂矿

锂矿资源是金属矿产资源之一。指锂矿储量、储量基础、资源量。全锂矿分布区域高度集中,2020年全球锂矿储量排名第一的国家为智利,占比50.59%,其次为澳大利亚(16.47%)、阿根廷(10%)、中国(5.88%)。

数据来源:中商产业研究院整理

全球锂产量总体稳定增长,2020年受价格下降影响,全球锂产量略有下降,2020年金属锂产量约为8.2万吨。受到下游新能源汽车及锂电池市场的推动,未来锂产量将有所回温,预计2022年产量将达到9.1万吨。

数据来源:USGS、中商产业研究院整理

中国锂矿加工相关上市企业分析

资料来源:中商产业研究院

2.石墨

近十年来,我国石墨产量稳居全球第一。根据美国地质勘探局资料,世界石墨储量为7100万吨,中国石墨储量为5500万吨,占世界的77%。

中国的石墨矿产有晶质石墨和隐晶质石墨两种类型。目前,国内石墨年产量稳定在80万吨左右。其中,晶质石墨资源主要分布在黑龙江(43%)、内蒙古(27%)、四川(7%)、山西(6.5%)、山东(5.4%),前五个省市储量合计占比约89%。另外,隐晶质石墨资源储量约6485万吨,主要分布在内蒙古(58%)、湖南(14.7%)、吉林(13.7%)、广东(5.9%),前四个省区储量合计约占全国的92%。

数据来源:中商产业研究院整理

数据来源:中商产业研究院整理

3.钴

钴最早的应用领域是着色剂,受益于锂电池等下游产业的快速发展,2000年以来钴矿的产量迅速攀升。2020年世界钴矿产量14万吨,与2000年3.33万吨相比增长了3.2倍。2020年中国钴产量为2300吨,较2019年减少了200吨,同比下降8%。

数据来源:USGS、中商产业研究院整理

中国钴矿相关上市企业分析

资料来源:中商产业研究院

4.镍矿

世界镍资源储量丰富。2020年全球探明镍基础储量约9400万公吨。2020年全球镍矿产量出现下滑,为250万吨,同比下滑7.4%。中商产业研究院预计2021年全球镍矿的产量将达276万吨。

资料来源:USGS、中商产业研究院整理

产量区域分布中,镍矿产量与其储量资源密切相关,产量较高的主要为印尼、菲律宾、俄罗斯、澳大利亚等地,我国镍矿产量受储量较少影响,产量占比仅为4.8%。

资料来源:USGS、中商产业研究院整理

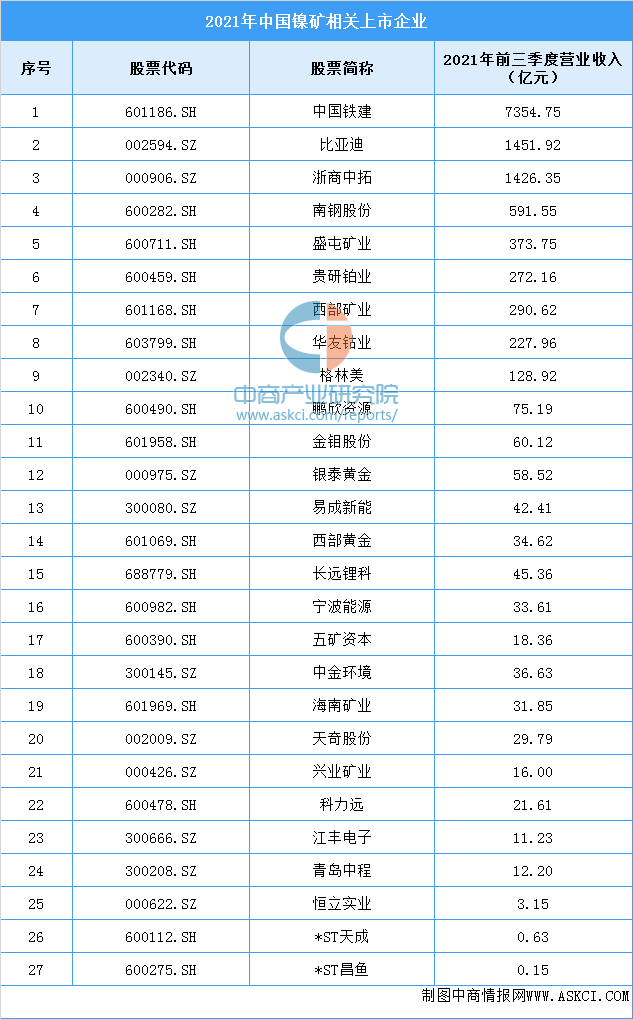

中国镍矿相关上市企业分析

资料来源:中商产业研究院

三、产业链中游

储能材料离不开储能技术,能源的形式多样,储电、储热、储氢、太阳能电池等所用到的材料广义上都属于储能材料。

1.锂电池正极材料

锂电池正极材料的性能是制约锂电池容量的重要因素。锂电池一般按照正极材料体系来划分,可以分为钴酸锂、锰酸锂、磷酸铁锂、三元材料等多种技术路线。数据显示,我国锂电池正极材料市场规模由2017年471.1亿元增至2020年751.9亿元,年均复合增长率为21.7%。中商产业研究院预测,2021年我国正极材料市场规模可达877.1亿元。

数据来源:GGII、中商产业研究院整理

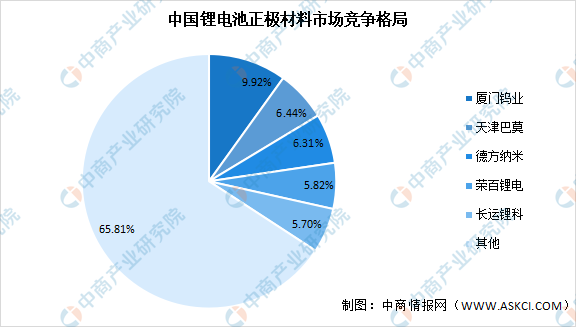

正极材料竞争格局

我国锂电池正极材料市场竞争格局中,厦门钨业占比最大达9.92%,天津巴莫占比达6.44%,德方纳米占比达6.31%,荣百锂电占比达5.82%,长运锂科占比达5.70%。

数据来源:GGII、中商产业研究院整理

2.锂电池负极材料

数据显示,我国锂电池负极材料市场规模由2017年82.1亿元增至2020年140.2亿元,年均复合增长率为19.5%。中商产业研究院预测,2021年我国负极材料市场规模可达159.1亿元。

数据来源:中商产业研究院整理

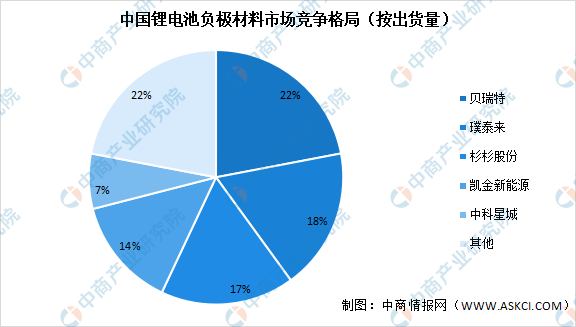

负极材料竞争格局

数据显示,我国锂电池负极材料市场竞争格局中,按出货量来看,贝瑞特占比最大,达22%。其次为璞泰来,占比达18%。杉杉股份、凯金新能源、中科星城占比分别达17%、14%、7%。

数据来源:中商产业研究院整理

3.碳纤维

碳纤维是由聚丙烯腈等有机母体纤维,在高温环境下裂解碳化形成碳主链机构,含碳量在90%以上的高强度高模量纤维,具有耐高温、抗摩擦、导电、导热及耐腐蚀等特性。数据显示,2020年我国碳纤维产能及产量分别达3.62万吨及1.85万吨,预计2021年我国碳纤维产能及产量分别可达3.94万吨及2.04万吨。

数据来源:赛奥维纤维、中商产业研究院整理

下图为我国碳纤维行业上市企业汇总一览表:

资料来源:中商产业研究院整理

4.碳基复合材料

碳碳复合材料是碳纤维及其织物增强的碳基体复合材料。数据显示,2016年中国碳基复合材料的产量达30.66万吨。随着中国科研能力的增加和碳基复合材料行业的稳步发展,中国碳基复合材料的产量将呈现出一个上升的态势,中国也将逐步摆脱对国外进口碳基复合材料的依赖,在世界碳基复合材料市场占据一定的市场份额。预计2022年,中国碳基复合材料产量可达57.09万吨。

数据来源:中商产业研究院

下图为我国碳复合材料相关上市企业汇总一览表:

资料来源:中商产业研究院整理

四、产业链下游

从储能项目技术占比来看,锂离子电池储能在国内市场已经成为主流技术,技术占比过半达66%,钠硫电池、铅蓄电池以及液流电池的应用规模则相对较小。

数据来源:GGII、中商产业研究院整理

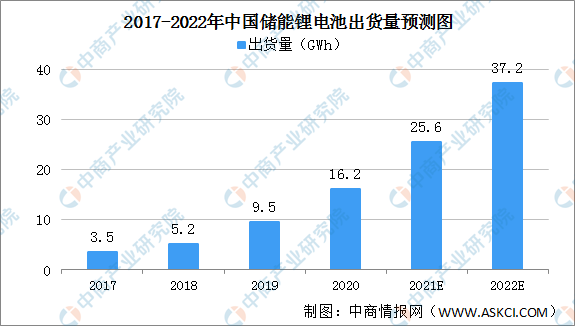

1.锂电池

数据显示,我国储能锂电池出货量由2017年3.5Gwh增至2020年16.2GWh,年均复合增长率为66.0%。中商产业研究院预测,2022年我国储能锂电池出货量可达37.2GWh。

数据来源:GGII、中商产业研究院整理

2.铅蓄电池

在起动和大型储能等应用领域,铅酸蓄电池由于其技术成熟、安全性高、循环再生利用率高价格低廉等优势占据主导地位。数据显示,2018年我国铅酸蓄电池产量超2亿千伏安时。近年来,铅酸蓄电池市场稳中有涨,预计2021年产量将近2.1亿千伏安时。

数据来源:工信部、中商产业研究院整理

3.超级电容器

超级电容器在全球储能装置的市场份额不足1%,在中国储能装置的市场份额约为0.5%,市场渗透率较低,随着技术的不断发展,我国超级电容器市场发展潜力巨大。2017-2020年我国超级电容器从101亿元增长至154.9亿元,复合年均增长率为15.3%,中商产业研究院预测在2021年我国超级电容器的市场规模可达到176亿元。

数据来源:中商产业研究院整理

4.氢燃料电池

2020年由于疫情和政策影响,中国氢燃料电池产业市场规模为30亿元,同比下降40%,市场还需时间从疫情中恢复。随着加氢站网络初步形成,氢燃料电池产业趋于完善,氢燃料电池系统成本下降,下游应用增多,预计到2023年中国氢燃料电池产业市场规模将达到230亿元,2019年到2023年年复合增长率为46%。

数据来源:GGII、中商产业研究院整理

5.加氢站

加氢站是给燃料电池汽车提供氢气的燃气站,作为给燃料电池汽车提供氢气的基础设施,加氢站的数量也在不断增长。数据显示,截至2020年12月31日,全国在建和已建加氢站共181座,已经建成124座,其中2020年建成加氢站55座。

数据来源:统计局、中商产业研究院整理